ネットの「会社売却額査定」は絶対ムリ!仲介は情報弱者に飢えている

M&A仲介会社のサイトを見ると、ときどき、 たった5つの数字と業種を入力するだけで、あなたの会社の売却額を3分で査定します! みたいなプログラムが掲載されていることがあります。 ...

M&A仲介会社のサイトを見ると、ときどき、 たった5つの数字と業種を入力するだけで、あなたの会社の売却額を3分で査定します! みたいなプログラムが掲載されていることがあります。 ...

「弊社のクライアントのある大手企業が、あなたの会社を譲り受けたがっています」 名前も知らない、或いは知っていても会ったことがほとんどないM&A仲介会社から、このような...

昨今「M&A仲介」という業種が大きな注目を集めています。最初は耳慣れないこの言葉に「どんな商売をしている人たちなんだろう?」とか「一体どんな業界なんだろう?」と疑問に思った方も多いので...

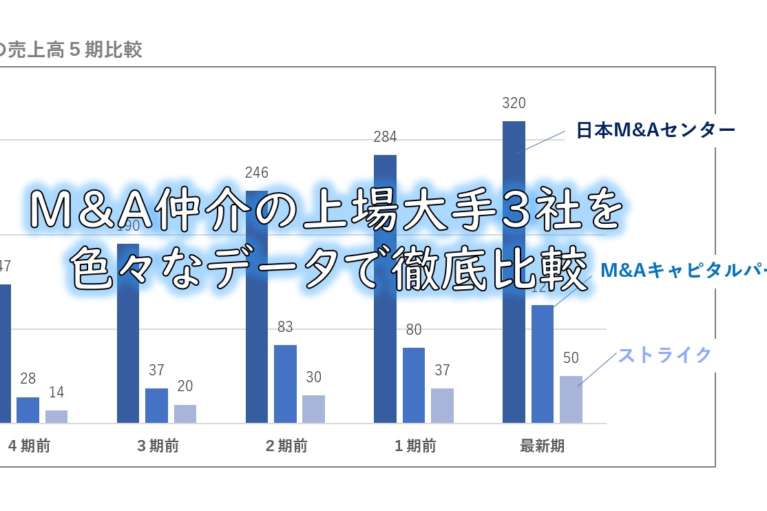

最終更新情報 2020年12月21日にM&Aキャピタルパートナーズの有価証券報告書が公表されましたので、年収情報や費用分析を更新しました。 近年M&A仲介業がとても...

M&A価格を決めるときに、「どのように値決めをすれば高値づかみせずに買えるか?」は、買い手企業にとってとても悩ましい問題です。どんなに有望な事業を買収しても、投資回収できない額で買って...

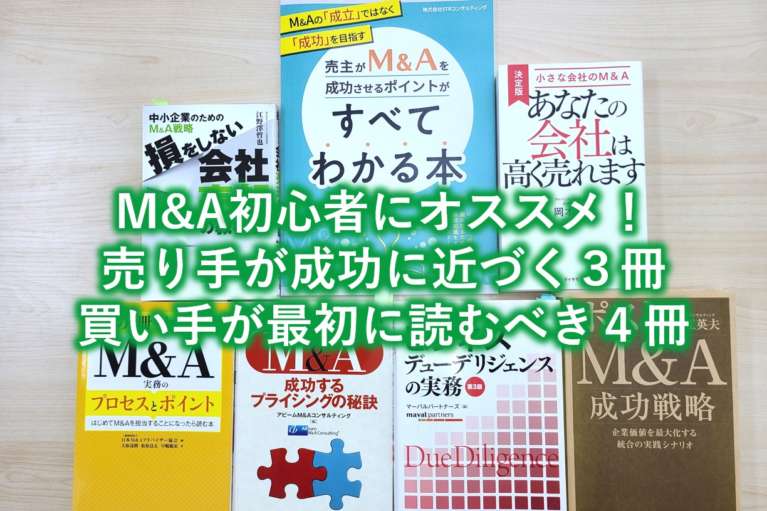

M&Aについて、体系的な基本知識を大掴みに学びたいと思われていますか? 最近は書店で、M&Aや事業承継の本がたくさん置いてあります。片っ端から読むにはとても時間がかかりますし...

本稿執筆時現在、新型コロナウィルス(COVID-19)の影響で、景気の急激な悪化が顕在化しています。 これまで、「いずれ会社を売ろう」とお考えだった方の多くが、 今後長期的な不況にな...

事業承継や、その手段としてのM&Aにお悩みの方は、ぜひ同じように事業承継に悩まれ、M&Aを実際に行った方の体験談に耳を傾けていただきたいと思います。そこには当事者が現実に感じた...

M&Aに興味を感じていても、実際にやったことがなければ、全体の流れがわからず不安に感じると思います。 どういう手順でM&A相手を探していけばいいんだろう? 買い手候...

「のれん」とか「のれん代」、あるいは「営業権」という言葉を聞いたことがある方は多いと思いますが、その内容についてきちんと説明できる人は、意外なほど少ないのが現状です。 多くの方が、真剣にM&...