M&Aを検討しているオーナーさんにとって気になるのは、「うちの会社はいくらで売れるのか?」ということです。これは買い手さんでも同じで、「この会社はいくらで買うのが適切なのか?」に頭を悩ませています。

「株式の価値はどうやって決まるか?」で検索を掛けると、なんだかよくわからない、高度な理論理屈を駆使した評価方法が出てきます。特に以下の方法が「ファイナンス理論上適正な評価方法」として紹介されています。

- マーケットアプローチ(マルチプル法、類似業種比準法)

- インカムアプローチ(DCF法、収益還元法)

- コストアプローチ(時価純資産法、修正簿価純資産法)

では、中小企業のM&Aの実務では、上記の「理論上適正な評価方法」のうち、どの方法により株式価格を値決めし、入札額を決めているのでしょうか。

実は、上記3手法のうち、どの方法も使われていません。参考情報程度には見られることもありますが、実際のM&A価格の値決め(プライシング)はまったく別の基準・経営判断で決められます。

それはなぜでしょうか。またそうであるならば、どういう基準で価格が決められるのでしょうか。今回は、中小企業のM&A実務で本当に使われている3つの値決め基準をご紹介します。

YouTube動画でも詳しく解説!

本記事のエッセンスについて、基礎的な考え方から3つの値決め方法まで、以下の動画で詳しく解説しています。以下のようなありがたいご感想もいただいている、好評の動画です。

動画のほうが理解しやすい!という方は、ぜひこちらもご覧ください。

M&A上手はこうやって価格を決めている!高く売る3つのコツも解説(27分31秒)

この記事の内容(クリックでジャンプ)

「適正な株価評価方法」が値決めに使われない3つの理由

中小企業M&Aの実務で使われている値決め方法を理解するために、まず前提として、なぜ「理論上適正な株価評価方法」が使われていないかを理解しておきましょう。

その最大の理由を簡潔に言うと、「価値評価と値決めは別物」ということになります。

適正法が値決めに使われない理由① 中小企業には向かない

まず第一の理由として、「適正な株価評価方法」は、上場している大企業の株価分析から生まれたものだということです。

つまり簡単に言うと、「上場会社の適正株価がこうだから、非上場会社の株価はたぶん大体このぐらい」という理屈です。このとき、上場会社と非上場会社間でかける補正については、それなりの統計結果を使いますが、星の数ほどある中小企業が統計数値に収まるはずがありません(しかもアメリカの統計だったりします)。つまり、ざっくりやっているということです。

「適正な株価評価方法」は、中小企業に適用するには限界があるのです。

適正法が値決めに使われない理由② 難解すぎる

「適正な株価評価方法」は、はっきりいって難しいです。熟練した公認会計士が中小企業でも100万円ぐらいもらって計算します。それだけ高度な計算だということです。

適正な企業価値評価手法の代表例であるDCF法については、「【完全版】DCF法の計算手順や欠点を基礎からわかりやすく図解」という記事で詳しく書いています。如何に複雑怪奇なものであるかについてご興味のある方はぜひ一読ください。

そのような高度な理論をこねくり回した計算結果を見せられても、買い手の経営者は理解できません。頭で理解できたとしても腹落ちしません。経営者が納得しなければ、M&Aは前に進みません。

上場会社でも、「適正な株価評価方法」を完全に理解している経営者はごく一部です。普通はよくわからないので、もう少し感覚的にわかる方法で値決めを行います。

適正法が値決めに使われない理由③ 「値決め」に「理論的価値」は関係ない

最後に、これが最大の理由ですが、値決め(プライシング)と理論的な価値評価(バリュエーション)は、実はまったく関係ありません。

たとえばお宝鑑定の番組で1,000万円の鑑定評価がついた絵画が目の前にあったとしましょう。持ち主から「買ってくれ」と言われたら、あなたはいくらで買いますか?(手元にいくらお金があるかは別として)

あなたが「1,000万円を払う価値があるから欲しい!」と思ったなら1,000万円で買うでしょう

「1,000万円で転売できる!」と思えば800万円ぐらいで買いたいところです。「3,000万円で売る自信がある!」と思えば2,000万円出してもいいかもしれません。

しかしほとんどの人は、「1,000万円出してまで欲しい絵じゃないし、転売ルートも持ってないから、いらない」と答えるのではないでしょうか。

理論的には1,000万円の価値があったとしても、買い手がその価値を見出さなければ売買は成立しませんし、逆にそれ以上の価値を見出せばもっと高くなることもあります。

つまり、客観的にいくらの価値があるかなど関係なく、値決めは買い手の主観だけで行われるのです。

もう少し身近な例として、「開運!なんでも鑑定団」のサイトでは、「長嶋茂雄と王貞治のサイン色紙」の鑑定額を10万円と評価しています。

では、あなたは10万円で買いますか?あるいは、11万円でも買いたいという人は本当に現れないのでしょうか?

理論上の価値がいくらであろうとも、実際の売買には必ず買い手の主観が入り込むのです。

中小企業M&Aでの入札価格の本当の決め方

値決めは買い手の主観だけで決まります。しかし、「なんとなく儲かりそう」で巨額投資をするわけにはいきません。そこで、明確な社内基準により上限を設定している買い手が多いです。

M&A巧者は社内に値決め基準を持っている

M&Aでは、本当の価値など関係なく、高い入札額をしなければ買収することはできません。一方で、高すぎても投資額を回収することができなくなってしまいます。

そのため、一定のリスクを負えるだけの値決めルールを社内で決めておくことが重要になります。

値決め基準に「理論的正当性」は必要ない

値決め基準はファイナンス理論上適正である必要はありません。

値決め基準に基づいて入札をした結果、良い会社が回収できる額で落札できれば、それこそが良い社内基準であり、競合相手に奪われれば悪い基準です。

明確な基準にこそ意味がある

いくら入札で勝ったところで、回収できなければ意味がありません。買い手におけるM&Aの2大失敗理由は「PMI(買収後の組織融和)の失敗」と「高値づかみ」です。

前者は別の問題ですが、後者は高すぎる価格を出してはいけないということです。回収できる限界として明確な基準を作り、それを愚直に守る会社が勝ち組になるのです。

シナジー効果は部分的に織り込む

なお、企業価値評価(理論上適正な価値評価)であれば、普通はM&A後のシナジー効果を織り込んで計算しませんが、値決めの場合は多くの会社が織り込んでいます。そうしないと入札競争に勝てないからです。

ただし、すべてのシナジー効果を織り込んでしまったら、買い手のメリットを全部売り手に上げてしまうようなものであり、いったい何のために買収しているのかわかりません。

実務的には、比較的容易に実現できるシナジー効果を織り込み、難しいものほど織り込まないという計算が行われています。

詳しくは「実務ですぐに使えるシナジー効果の種類とM&A価格に織り込む技術」をご覧ください。

中小企業M&Aで買い手が本当に使っている3つの値決め基準

上述のとおり、「マーケットアプローチ」「インカムアプローチ」「コストアプローチ」といった「ファイナンス理論上適正な株式価値評価方法」は、中小企業M&Aの値決めではまず使われていません。では、どのような値決め方法があるのでしょうか。

かなり多くの買い手企業の中で多く見られるのが、以下の方法です。

- 年買法(年倍法)

- EV/EBITDA法

- 実査査定法

値決め基準1.年買法(年倍法)

正式な学術用語ではないので漢字表記が2パターンありますが、年買法(年倍法/ネンバイホウ)と呼ばれる値決め基準が最大シェアを持っているようです。

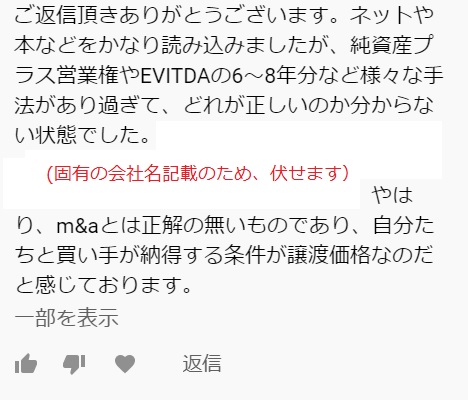

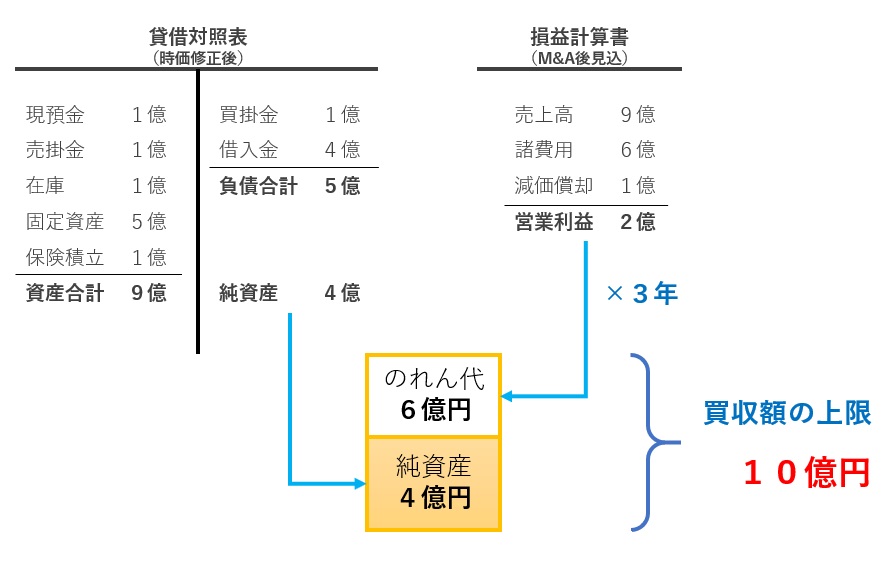

基本的な考え方は、「会社の純資産額(時価修正後)を株価のベースとし、数年分の利益を『のれん代』として上乗せする」というものです。つまり、

時価に修正した純資産+年間利益×〇年分=株式買収額

と考えます。年間利益×〇年分が「のれん代」になります(下図)。

「のれん代」というものが何かについては、「M&A価格を高くする『のれん代』について日本一わかりやすく解説!」をご覧ください。

のれん代として、どのような利益を何年分乗せるかは、会社ごとによって考え方が異なります。この辺は会社がM&Aに前向きか慎重かによって異なるところで、経営判断で決めればよいので、正解はありません。ただ、のれん代として「M&A後の予想営業利益」の3~5年を乗せるという会社が多いようです。

この場合の営業利益は、買い手がM&A後に稼げるであろうと予想する金額であり、過去の決算書の数値を調整して出すものではありません。

年買法の計算例

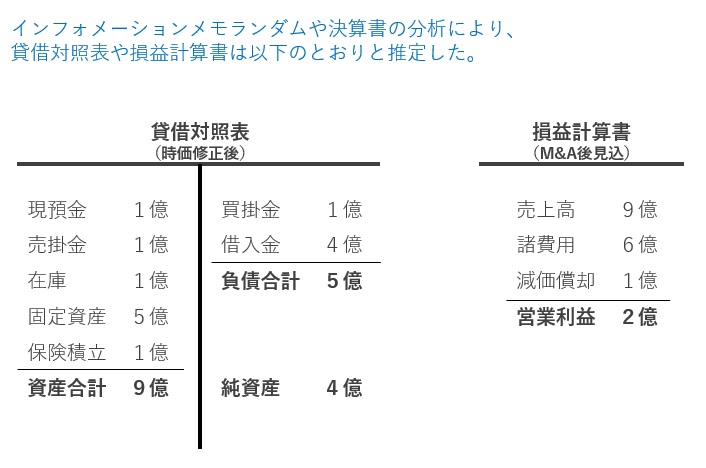

例として、「のれん代は修正後営業利益の3年分を上限とする」という基準の買い手が、以下の会社の株式にいくらまで出せるかを考えてみましょう。

なお、時価修正後の貸借対照表には、「繰延税金資産」などの科目も盛り込まれます。繰延税金資産/負債については「M&Aの価格交渉で知らなきゃ大損する繰延税金資産の基礎知識」をご覧ください。

上記の会社では、修正後純資産が4億円、修正後営業利益が2億円ですので、4億円+2億円×3年分=10億円が年買法による入札上限になります(下図)。

買い手企業が年買法を採用するときの注意点やアレンジ方法の例を「適正じゃないけど実際使える年買法(年倍法)の計算ロジック」という記事にまとめましたので、採用されるときはぜひご覧ください。

値決め基準2.EV/EBITDA法

イーブイ・イービッダー法またはイーブイ・イービットディーエー法と読みます。

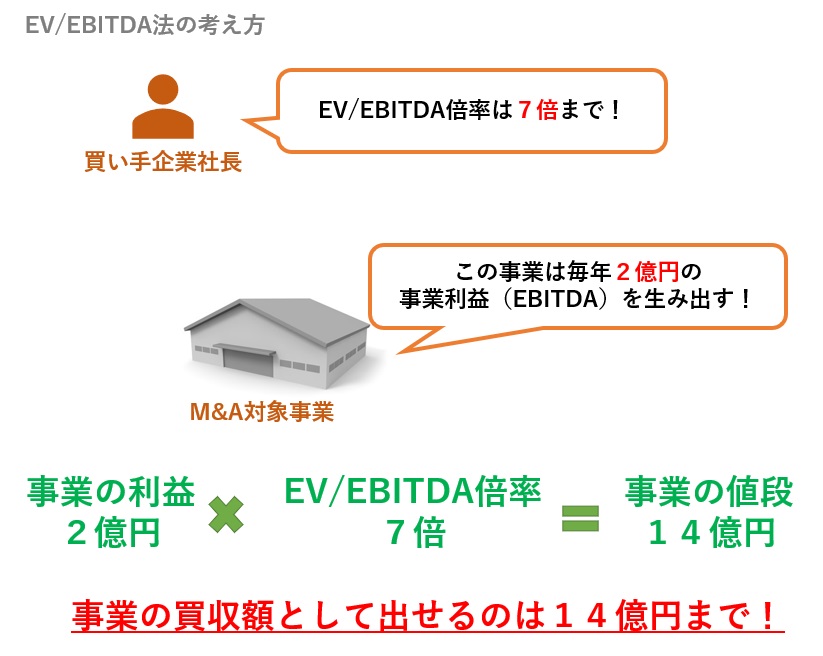

EVとは企業価値(有利子負債等と株式時価総額の合計)、EBITDAとは償却前営業利益(営業利益+減価償却費、ただし様々な計算方法あり)を指し、EV÷EBITDAをEBITDA倍率といいます。

このEBITDA倍率は上場会社の株価分析によく使われる指標ですが、EV/EBITDA法ではこのEBITDA倍率を社内で決め打ちします。簡単に言うとEV/EBITDA法は、「EBITDA倍率が〇倍となる株価を上限とする」という値決めの方法です。

M&A後の予想EBITDA×〇倍+ネットキャッシュ=株式買収額

※EBITDA=営業利益+減価償却費

ネットキャッシュ=現預金+事業に直接関係ない資産-有利子負債EBITDAについては「純粋な稼ぐ力を示すEBITDAとは?計算式やM&Aでの活用も解説」にて詳しく解説していますので、ご参考にしてください。

つまりエッセンスは以下のとおりです。

EV/EBITDA法の図解

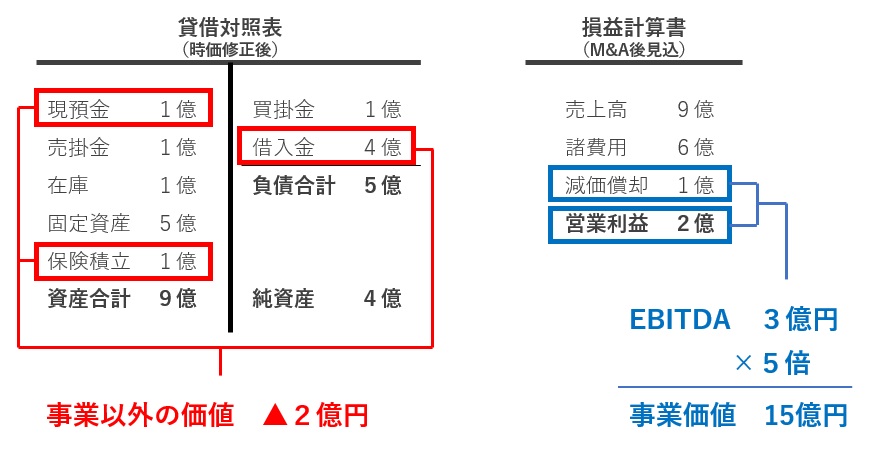

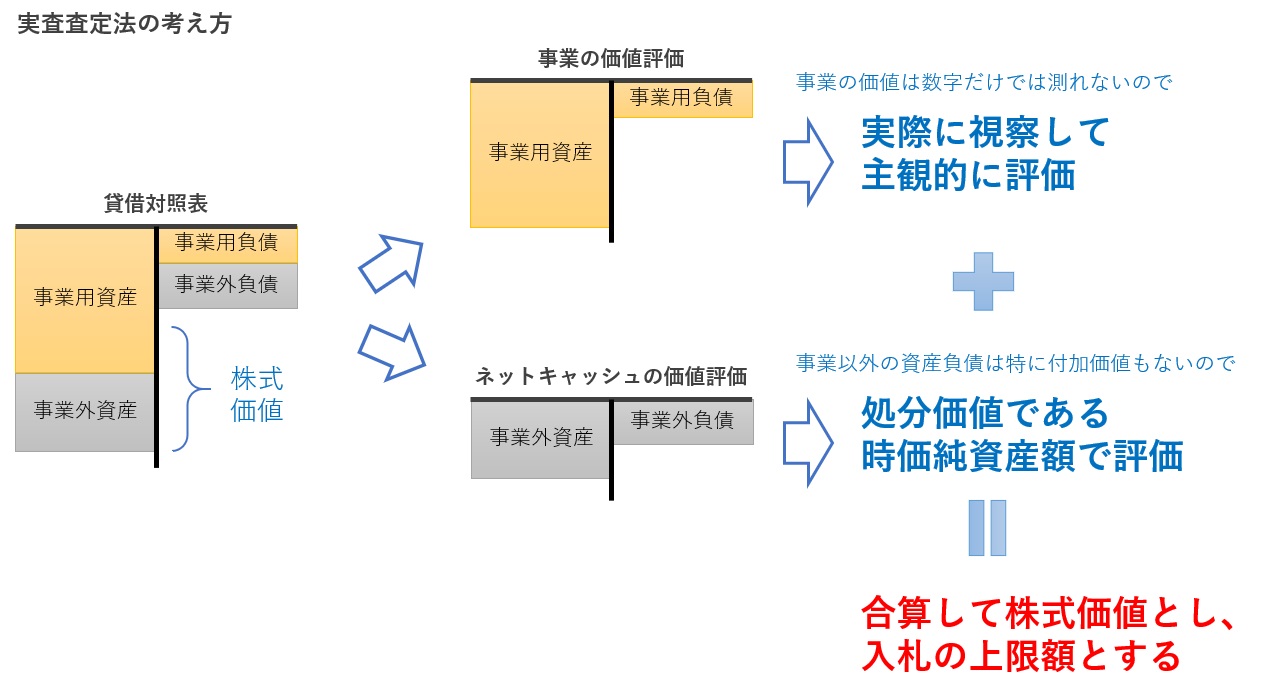

EV/EBITDA法では、株式の価値(純資産価値)を「事業の価値」と「事業以外の価値」に分解します。そのうえで、「事業の価値」は「EBITDAの〇倍」というざっくりした値決めを行い、これに「事業以外の価値(ネットキャッシュ)」を加減算して株式の価値を計算します。

この方法はEBITDA倍率によるマーケットアプローチ(マルチプル法)を応用したものですが、実際のマーケットの状況はまったく関係なく、会社の経営判断として倍率を決定します。

EV/EBITDA法の計算例

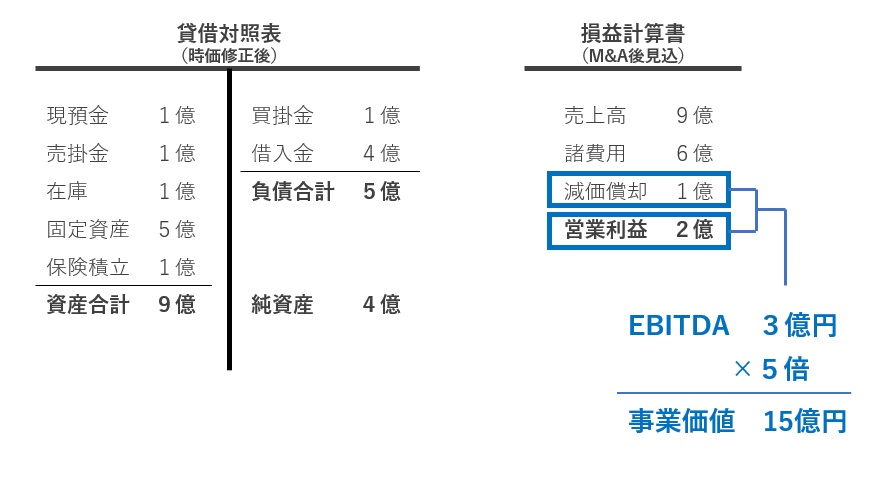

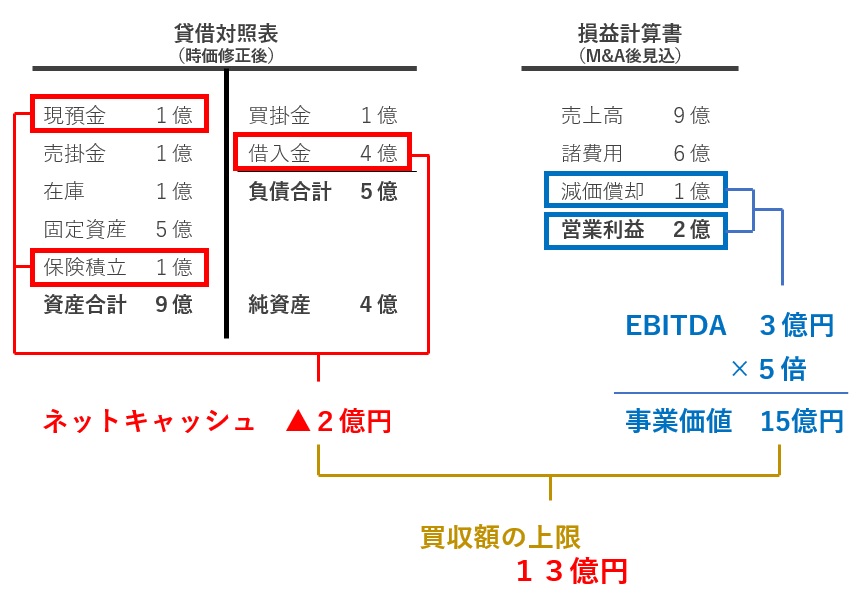

年買法で計算例とした会社を元に、EV/EBITDA法の計算例を見てみましょう。たとえば「事業の価値はEBITDA(営業利益+減価償却費)の5倍まで」という社内ルールの会社の場合、いくらまで出せるでしょうか。

Step.1 事業の価値の計算

まずは事業の価値を計算します。営業利益2億円に減価償却費1億円を足したEBITDA3億円を、社内基準である5倍にした15億円が事業の価値になります。

Step.2 ネットキャッシュの計算

次にネットキャッシュですが、例の会社では現預金1億円、保険積立金1億円、借入金4億円が、事業と直接関係のない資産負債です。これを純額にした▲2億円がネットキャッシュになります。

Step.3 合算して株価を算出

最後に、両者を合算して株式の値決めを行います。よって、事業価値15億円+ネットキャッシュ▲2億円=13億円が社内基準による値決め額になります。

値決め基準3.実査査定法

主にBtoCビジネスが同業他社を買収するときに使う方法です。

実査査定法の計算の流れはEV/EBITDA法と同じで、事業の価値とネットキャッシュを合算して株式の値決めを行います。

実査査定法の特徴は、実際に店舗や工場を見に行き、熟練した担当者(目利き)が主観的に事業価値を決めることです(下図)。

店舗ビジネスの場合、その業界に精通した方は店舗にどれだけの価値があるかだいたい査定できます。1店舗1店舗廻り、それぞれの価値を評価し、合算して事業価値を決めます。

非常に直感頼みの職人芸となる値決め基準ですが、人間が評価する方法ですので、一番実感に近い金額になりやすいでしょう。ただし、別途決算書の分析はしっかりしないと、目では見えない問題点を見逃す恐れがあります。

おわりに

今回は、中小企業M&Aの本当の現場で使われている値決め方法についてご説明しました。

難解なファイナンス理論を如何に駆使しても、経営判断においては実査査定法のほうが遥かに使えます。経営判断には論理的な正確性よりも納得感が重要ということです。

買い手はM&Aにおける自社の入札決めや他社の入札予測に、売り手は自社の売却額見込みや価格交渉の戦略策定に、ぜひご参考にしていただければと思います。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)