M&Aに興味を感じていても、実際にやったことがなければ、全体の流れがわからず不安に感じると思います。

- どういう手順でM&A相手を探していけばいいんだろう?

- 買い手候補とはいつ会って、いつ価格が決まるんだろう?

- うまく行って、自分は何カ月後に引退するんだろう?

などなど、手順や時間軸についての疑問は尽きないでしょう。

M&Aプロセスを紹介しているサイトは他にもありますが、「ノンネームシート」だとか「デューデリジェンス」といった専門用語がたくさん出てきますので、よくわかりませんよね。

この記事では、専門用語は最低限に抑えながら、

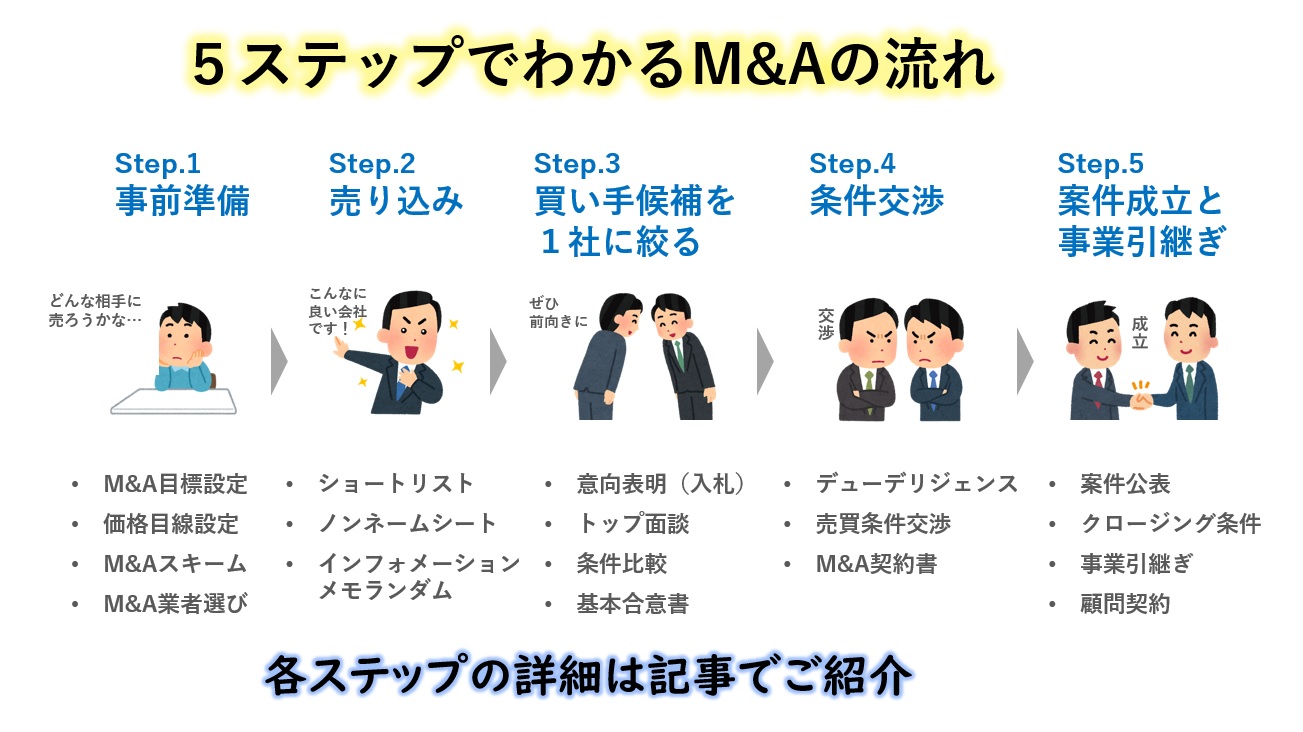

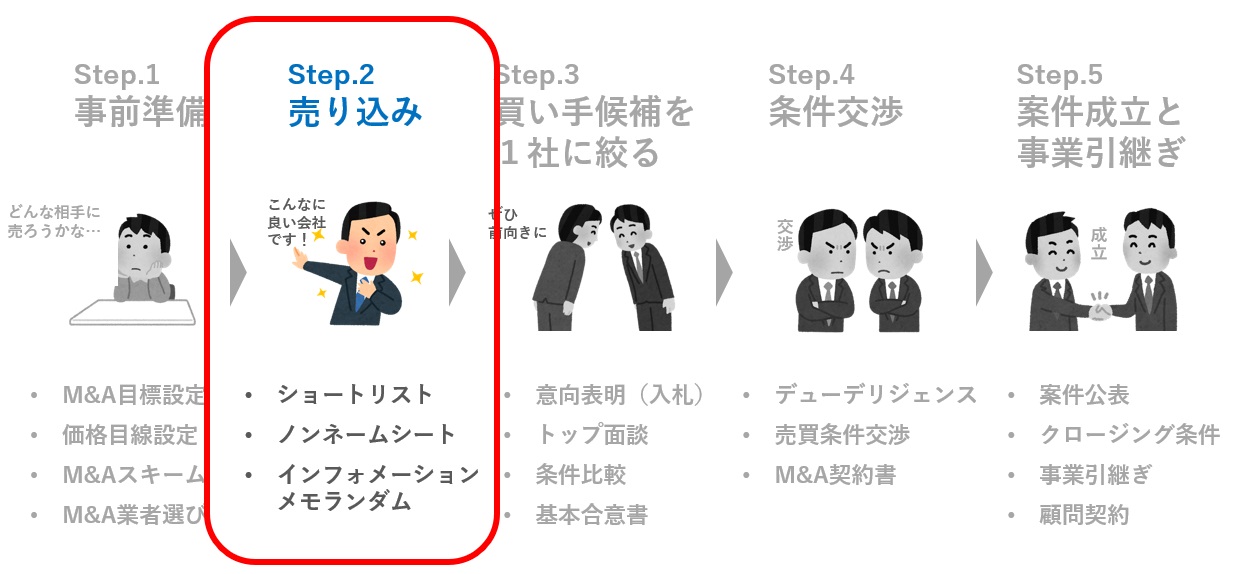

- より直感的にイメージできるM&Aの流れ5ステップ一覧

- それぞれのステップで具体的にやること

をわかりやすく解説していきます。

第1章の図を眺めていただくだけで、M&Aの全体の流れが直感的に掴めるでしょう。さらに最後までご覧いただければ、各ステップの行動もより具体的に理解できるはずです。

この記事の内容(クリックでジャンプ)

事前準備から引継ぎまで!一目でわかる全体の流れ5ステップ

まずは、M&Aの全体の流れを、事前準備からM&A成立後の引継ぎまでご紹介しましょう。

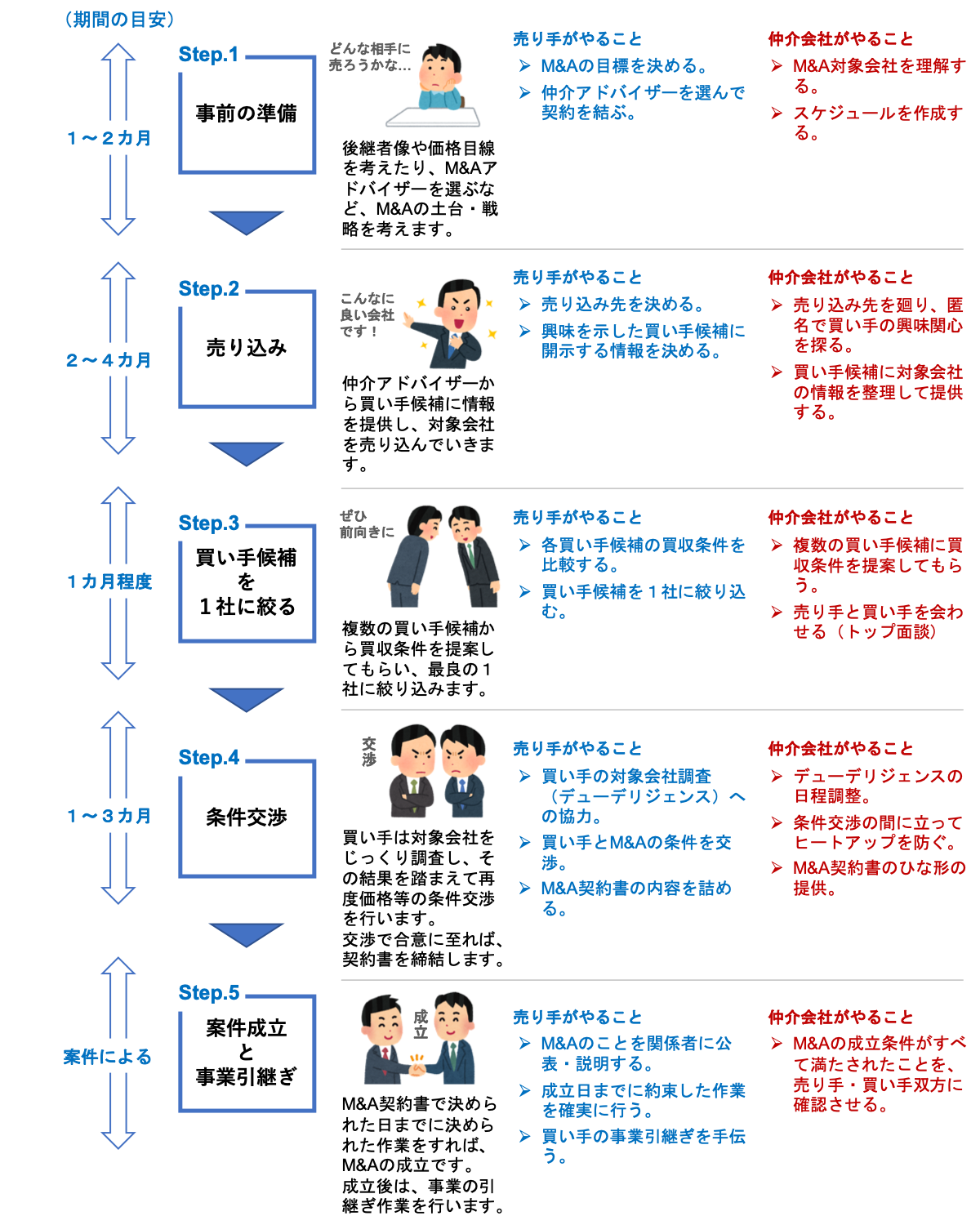

実際には案件に応じて柔軟に設計されますが、標準的には下図の5ステップで進んでいきます(仲介会社を利用する場合)。

上記の期間を合計していただくとわかりますが、だいたい6~10カ月ぐらいで交渉が完了し、案件の成立へと向かっていきます。

それぞれのステップの内容については、次章以降解説していきますが、

- 十分な事前準備をした後、

- 仲介業者が買い手候補に売り込みに行き、

- 売り手の判断で買い手候補を最良の1社に絞り込んだ後、

- 価格等のM&A条件についてじっくり交渉して、

- 合意すればM&Aが成立。事業の引継ぎを行う。

という大まかな流れは念頭に置いて読み進めてください。

Step.1 まずは十分な事前準備が不可欠

まずは事前準備をしっかり行いましょう。段取り八部という言葉がありますが、M&Aにおいても事前準備は非常に重要です。

このステップでは「自分はM&Aで何を実現したいのか?」を明確にする作業がもっとも重要です。。これはつまりM&Aの目標を定めるということです。

ゴールが曖昧なままマラソンを走り出しても途中で息切れしてしまいます。同じように、目標もなくM&Aに突き進んでも、途中で嫌になったり、安易な妥協をしてしまったりして、あとで後悔することは目に見えています。

その他、このステップは、他にも以下のような大事な問題をじっくり考え、基礎を固める貴重な時間となります。

1-1.M&Aの目的を整理し、目標を定める

1-2.M&A価格の「水準」を決定する

1-3.M&Aスキーム(「売り物」と「売り方」)を決定する

1-4.M&A業者を選ぶ

これらはM&Aプロセスが進めば進むほど変更しづらくなるものですので、初期の初期でしっかりと考えておきましょう。

1-1.M&Aの目的を整理し、目標を定める

まずは、

自分はM&Aで何を実現したいのか?(目的)

を整理し、それを元に

どんな相手に売り、いくら以上の売却額を目指すのか?(目標)

を明確にしましょう。

M&Aプロセスが動き出すと、非常にタイトなスケジュールの中で重要な決断を何度も迫られます。いくら初体験とはいえ、優柔不断に考えて買い手をいつまでも待たせるわけにはいきません。

その際、あとで落ち着いたときに後悔するような妥協をしないためには、落ち着いている今のうちにしっかり方針を定めておきましょう。

弊社では、このプロセスを「M&Aの成功定義」と呼んでいます。詳しい方法は「これがM&Aの第一歩!【M&Aの成功定義】の7つのステップ」という記事でご紹介しています。

1-2.3つの価格水準を検討しよう

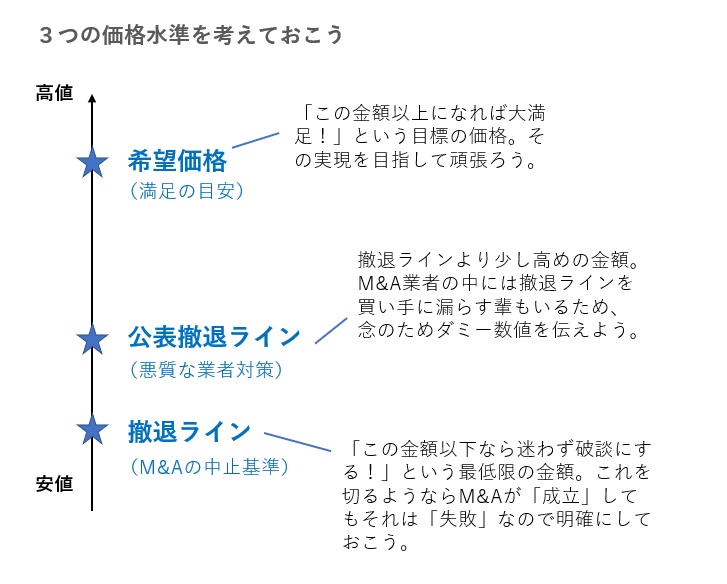

「いくら以上で売りたいか?」という方針を明確にしましょう。これは安易な妥協で手取りを少なくしてしまうことを防ぐとともに、買い手との交渉でも重要になります。

具体的には、以下の3つの価格水準を検討することをオススメしています。

「価格相場」はアテにならないので注意

売り手の相談者様にこのような話をすると、よく「ウチはいくらぐらいで売れそうですか?」と訊かれます。お気持ちはわかりますが、M&Aというものは事前に価格目安を知ることがほどんど不可能な世界ですので、なかなかお答えできません。

巷では「純資産+直近営業利益3年分」とか「直近の経常利益の5年分」などという真っ赤な嘘が流れていますが、本気にしないでください。M&Aは生きているビジネスの売買ですから、そんな単純な計算式で相場が知れるはずがないのです。詳しくは「M&A価格の単純な決まり方と価格目安を見積るたった1つの方法」にて解説しています。

この段階では、「似たような会社がいくらで売買されているか?」よりも、

- 自分はいくらで売りたいか?

- いくら以下なら売りたくないか?

のほうが遥かに重要です。外野の声ではなく、ご自身の心とよく向き合ってください。もちろん、「経常利益の5年分ももらえれば満足だ」という決め方であれば、それでも構いません。

1-3.「売り物」と「売り方」を決める

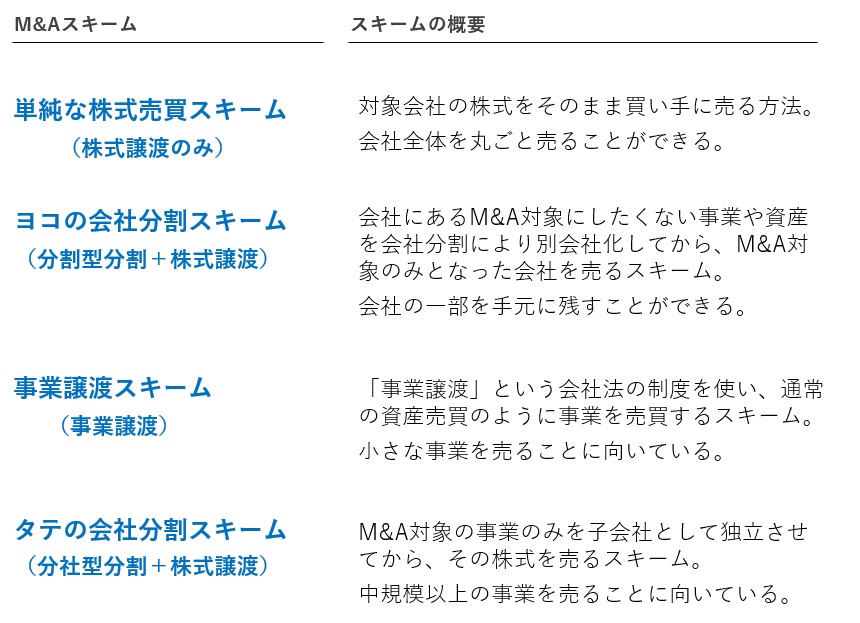

「何を、どのように売りたいのか?」がはっきりしないと、買い手も買いようがありません。「売り物」と「売り方」を明確にしてから買い手に当たりましょう。

これはつまり、「M&Aスキーム(M&A手法)」を決めるということです。中小企業M&Aでは、一般的に以下の4つのスキームが主流となっています。

それぞれのスキームの内容や、弊社がご相談を受けた際にご紹介するスキーム検討の手順については、「株式譲渡と事業譲渡の5つの違い!迷ったら7ステップで検討しよう」という記事でご紹介しています。ぜひご覧いただき、最適なスキームを決定してください。

低レベルな業者は「単純な株式売買」しか扱えない

M&Aスキームの方針は、なるべくM&A業者抜きで検討しましょう。

というのも、低レベルな業者の場合は「単純な株式売買」しか経験がなく、ヨコの会社分割やタテの会社分割は存在すら知らないということもあります。

このような業者に相談しても、業者にとって都合のいい「雑音」しか出てきませんので、まずはご自身で各スキームをよく理解し、方針を決めてから、それに対応できる業者を探しましょう。

1-4.M&A業者を選ぶ

M&Aの成功には、誠実で有能なM&A業者(M&Aアドバイザー)の存在が不可欠です。このタイミングで選んで、買い手との交渉をリードしてもらいましょう。

ただし、M&A仲介業者は近年雨後の筍のように増えており、当然経験不足で低レベルな業者も少なくありません。口先三寸で当面は稼げるアコギな業界ですので、アドバイザー選びは本当に慎重に行ってください。

M&A仲介の選び方や業界解説などは「初心者にオススメなM&A仲介の選び方!大手ランキングや手数料比較」という記事でじっくり解説しています。ぜひご一読いただき、悪質な業者に騙されないようにしましょう。

Step.2 自社の魅力を買い手候補に売り込もう

準備が整ったら、いよいよ買い手候補にアクセスし、自社の魅力を売り込んでいきます。

とはいえ、売り手の経営者が直接買い手に会うのはまだ先です。まずはM&A業者に代わりに足を使ってもらい、めぼしい買い手企業の興味関心を伺っていきます。

このステップの目的は、

買収に前向きな買い手候補を複数見つけること

です。具体的には、以下の手順で進めていきます。

2-1.M&A業者と一緒に売り込み先のリストを作成する

2-2.まずは匿名情報を渡して、興味があるか訊いてみる

2-3.守秘義務契約を結び、詳細な情報を提供して真剣にM&Aを検討してもらう

それぞれ解説していきましょう。

2-1.M&A業者と一緒に売り込み先のリストを作成する

どんな相手に売り込みに行くかを業者任せにしてしまうと、取引先にまで売り込みに行ってしまうリスクがあります。まずはどこに売り込むかをキッチリさせましょう。この売り込み先のリストのことを「ショートリスト」といいます。

ショートリストは、概ね以下の手順で作ることが多いです。

- M&A業者が「候補となり得る企業一覧(ロングリスト)」を用意する

- 売り手経営者がロングリストからNG先を除外したり、企業を追加して修正を加える

- 売り込むべき相手かどうかという観点から、優先度を付けていく

それぞれの具体的なポイントについては「適当に作ると大失敗!ショートリストの意味と正しい作り方5ステップ」という記事で解説しています。ぜひ参考にしてみてください。

2-2.まずは匿名情報を渡して、興味があるか訊いてみる

M&Aは極秘に進めるべきものなので、売り込み先に無造作に社名を明かしたりはしません。

そもそも買収ニーズのない売り込み先に情報を開示しても仕方ないので、まずは匿名情報を提示し、「こんな会社が売りに出てるんですが、御社は興味がありますか?」と訊いて廻ります。

この匿名の事業概要を「ノンネームシート(ティーザー)」といいます。具体的には、以下のような絶対に会社が特定されない程度の情報を提示します。

- 事業の内容、地域(「南関東」など、アバウトに)

- 事業規模(「売上10~15億」など、アバウトに)

- 価格目線

- 事業の特徴や強み(特定されないように、アバウトに)

これで売り込み先が興味を示してくれたら、守秘義務契約を結んだうえで詳細情報を開示します。

ノンネームシートは複数作るのがオススメ

ノンネームシートは3つぐらい作り、売り込み先に応じて使い分けましょう。

具体的な情報を出すと特定されてしまいますが、アバウトに書きすぎると反応が薄くなってしまいます。そこで、

- ぜひ買ってほしいと思う相手には、少し具体性を高めた情報を

- 同業者の場合には、なるべくアバウトな情報を

という具合に使い分けるのが安全かつ有望です。

ノンネームシートの具体的な記載方法は「ノンネームシートとは?その2つの役割と業者任せでは身バレする理由」という記事でご紹介しています。ぜひ参考にしてみてください。

2-3.興味を示した相手には具体的な情報を提供しよう

ノンネームシートで興味を示してくれた相手には、会社に関する具体的な情報を開示し、真剣にM&Aを検討してもらいましょう。

まずは守秘義務契約を結び、その後会社名の開示や決算書等の重要情報を開示していきます。

このときの情報開示の中心になるのが「インフォメーションメモランダム(企業概要)」と呼ばれる情報を集めた冊子です。これは決算数値や会社概要、事業の特徴などを整理した情報集で、いわばM&A対象会社のパンフレットのようなものです。

買い手候補はインフォメーションメモランダムを見て対象会社を値踏みしますので、M&Aにおける最重要資料の1つとなります。仲介業者が作成していきますが、売り手経営者としてもしっかり監修しましょう。

具体的な開示内容は「買い手が対象会社を値踏みする際に必要となる情報のすべて」ですが、たとえば以下のようなものが挙げられます。

- 事業の詳細な内容

- 社歴と最近の状況、将来見込み

- 会社の強みとその背景(買うとどんな強みが手に入るか?)

- 会社の弱みとその原因(何を解決できれば成長が加速するか?)

- 取引先情報、顧客分析

- M&A後の事業運営への希望

- その他、その事業に特有のポイント

M&Aは買い手の主観的判断で価格が決まります。インフォメーションメモランダムの出来の良し悪しでM&A価格は大きく変わってきますので、しっかりと情報開示できるものを作ってもらいましょう。詳しい記載方法は「会社の値段に3倍差が付くインフォメーションメモランダムの記載内容」をご覧ください。

Step.3 買い手候補を最良の1社に絞り込もう

真剣にM&Aを検討してくれる買い手候補を見つけたら、それぞれの買い手候補から「どんな条件なら買収できるか?」を伺い、それぞれを比較しましょう。

そして、

買い手候補を最良の1社に絞り込む

ことが、このステップの目的です。もちろん、良い買い手候補が見つからなければ、ステップ2をやり直したり、M&Aを諦めたりすることも必要になります。

このステップの具体的な作業は以下のとおりです。

3-1.各買い手候補から「買収条件」を提案してもらう

3-2.買い手候補と面談し、お互いを確認する(トップ面談)

3-3.買い手候補を比較して、1社を選び出す

3-4、交渉がスタートする証として、「基本合意書」を結ぶ

※3-1と3-2は前後することも多いです。

以下でそれぞれ解説していきましょう。

3-1.各買い手候補から「買収条件」を提案してもらう

ステップ2で真剣にM&Aを検討してくれた買い手候補に対して、

- では、いくらでの買収をご希望ですか?

- M&A後はどのような事業運営をお考えですか?

といった買収条件や買収意図に関する質問を投げかけます。

この際に買い手候補からいただく買収条件等をまとめた文書を「意向表明書」といいます。意向表明書には以下のような項目が記載されます。

- M&A価格

- 買収を希望する理由、熱意、自己アピール

- 希望するM&Aの価格以外の条件

- M&A後にどのような事業運営をするかの計画(損益、雇用、屋号など)

このような意向表明書を複数の買い手候補からいただくことで、それぞれを比較し、最良の1社を選び出すことができます。

3-2.買い手候補と面談し、お互いを確認する(トップ面談)

意向表明に前後するタイミングで、買い手企業の責任者と面談し、お互いの人柄やM&A後の事業運営等について確認し合います。これをトップ面談といいます。

面接のない社員採用がないように、トップ面談のないM&Aもありません。これは単なるセレモニーではなく、お互いがお互いを「品定め」する重要な検討プロセスです。

相手が信用できるか、意気投合できる後継者かなどをしっかりと見定めましょう。

基本的に1発勝負!入念な準備を欠かさずに!

トップ面談のチャンスは、基本的に1回だけです。

実際には複数回行うこともありますが、相手もかなり忙しい身の方が出てきますので、何度も何度も行えるものではありません。絶対に無駄にしないように入念に準備しましょう。

トップ面談の準備については「最良の後継者を選ぶM&Aでのトップ面談の7つの意義と6つの準備」という記事で紹介しています。

3-3.買い手候補を比較して、1社に絞り込もう

意向表明書で価格やM&A後の事業運営を訊き出し、またトップ面談で人柄などを確認したら、それを比較して買い手候補を1社に絞り込みましょう。

人生でたった1回のM&Aです。十分な金額と後継者に相応しい相手を選び抜きましょう。

3-4.交渉スタートを同意する「基本合意書」を結ぼう

買い手を一本化したら、「基本合意書」という契約書を結びます。

これは、

- 今後双方とも誠実にM&Aに向けて交渉すること

- 売り手は勝手に他の買い手と話を進めないこと(独占交渉権)

- 後述するデューデリジェンスに協力すること

などを約束する文書です。

「M&Aをすること」を約束するのではなく、あくまで「M&Aに向けて交渉すること」を約束する契約書ですので、これによってM&A交渉は端緒に着いたに過ぎません。

よって、基本合意書はザックリ記載するのが一般的で、ほとんどの条項に「法的拘束力はない」と明記されます。

基本合意書は「買い手一本化の証」

基本合意書はあくまで交渉スタートを宣言するものですので、ほとんど何の約束もしていないようなものです。しかし、この契約書は「買い手一本化の証」として機能します。

この後、後述するデューデリジェンス(買い手による本格的な対象会社調査)が始まりますが、買い手はデューデリジェンスに結構なコストを支払います。買い手候補が一本化されたという証明がなければ、買い手もお金をかけてデューデリジェンスができません。

「双方誠実にM&Aの交渉を行い、勝手に他社と話をしないこと」を約束する基本合意書は、買い手にとっては結構重要な契約書なのです。

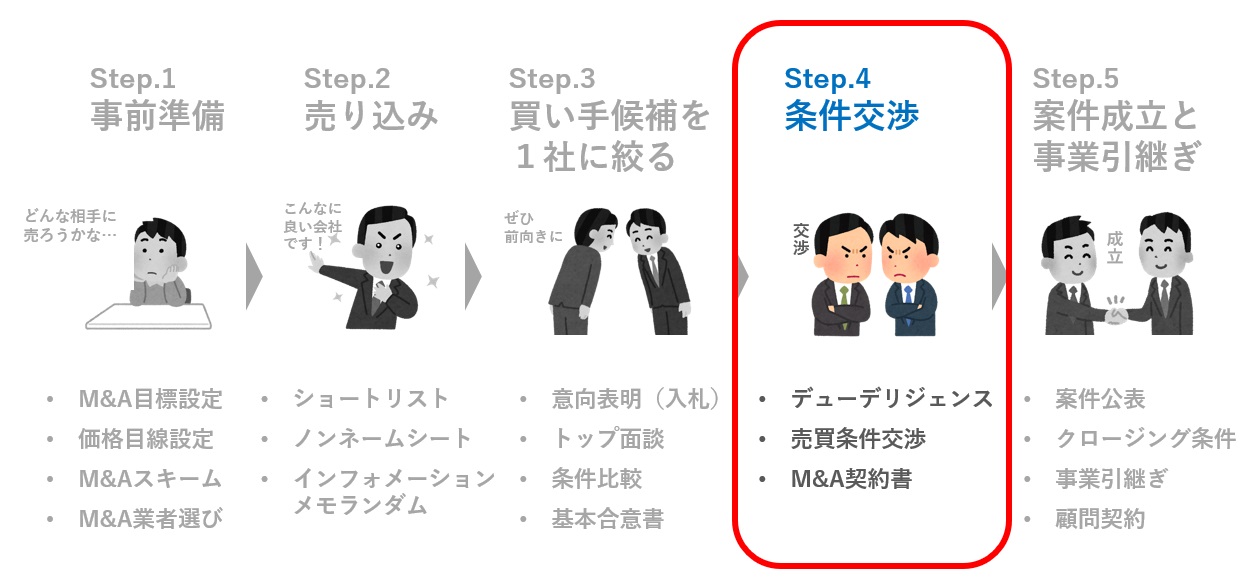

Step.4 いよいよ本格的な条件交渉へ!

有望な買い手候補と基本合意を結んだら、いよいよ本格的な交渉が始まります。

まず、買い手がM&A対象会社をじっくり調査し、その調査結果を踏まえて、意向表明書の内容を修正する交渉を行います。

最終的な条件で合意できれば、その内容をM&A契約書に明記して、双方が押印します。どうしても合意できなければ破談となります。

4-1.買い手による本格調査(デューデリジェンス)を受ける

4-2.価格やその他M&A条件について交渉する

4-3.合意内容をM&A契約書に織り込み、押印する

なお、実務的には4-2と4-3は同時に進めていきますが、以下では説明の都合上別の作業としてご紹介します。

4-1.買い手による本格調査(デューデリジェンス)を受ける

本格的な交渉の前に、買い手による本格調査(デューデリジェンス)を受けなければなりません。

これまでの買い手候補は、売り手からの一方的な開示情報を元にM&Aを検討し、買収条件を提示していました。もし、この開示情報が誤っていたり、重大な問題が欠落していたら、条件を見直したり、買収を中止したりしなければなりません。

このようなことがないかを買い手が確認するための調査のことを、デューデリジェンスと呼びます。

デューデリジェンスの調査範囲は本当に広範ですが、たとえば以下のような点がチェックされます。

- ビジネス環境と今後の販売予測

- 過年度の損益計算書や貸借対照表の実態

- 契約書関係が整っているか?トラブルリスクのある取引はないか?

- M&A直後の事業引継ぎのポイントは何か?

デューデリジェンスを受けるのは本当に大変!

このデューデリジェンスへの対応は、売り手のM&Aプロセスで一番大変な作業です。実際、M&Aで会社を売った方は、口を揃えて「デューデリジェンスを受けるのは本当に大変だった」とおっしゃいます。

買い手の立場で考えれば、これまで赤の他人が経営してきた会社を譲り受ける際に、あらゆる資料に目を通し、あらゆる情報を掻き集め、細大漏らさずチェックしたいと思うのは当たり前のことです。したがって、会社のあらゆる資料の提出を求められます。

ここでいい加減な対応をしてしまうと、一気に買い手の購買意欲が薄れます。デューデリジェンスの対応については「初めてのM&Aでデューデリジェンスを受ける際の6つの準備と心構え」という記事を書いていますので、ぜひ事前にご一読ください。

4-2.価格やその他M&A条件ついて交渉する

デューデリジェンスを受けたら、その結果を踏まえて減額交渉がなされます。

M&Aは完全に駆け引きの世界ですので、先方の要求が妥当なものであっても突っぱねることはできます。ただ、それでは破談に一直線ですので、妥当な要求は呑まざるを得ないのが現実でしょう。

ただし、買い手も小難しい財務理論を捏ね繰り回して、屁理屈としか言いようのない要求を仕掛けてくることもあります。このような場合は毅然と対応し、破談カードもチラつかせながらタフな交渉していく必要があります。

仲介会社は手助けしてくれないので注意!

仲介会社は「中立の立場」の第三者ですから、条件交渉においては一切手助けしてくれません。

やってくれるのは、交渉が感情的になって不用意な破談にならないようにするぐらいです(もっとも、この役割は極めて重要ですが)。

仮に不当な要求が飛び交っていても、どちらかに肩入れすることはタブーな立場の人々ですので、仲介会社任せにすると相手の要求を丸呑みするハメになります。決して他人任せにせず、ご自身で納得のいく条件を引き出しましょう。

4-3.合意内容をM&A契約書にまとめ、押印する

M&A条件に妥結したら、その内容を契約書にまとめ、それぞれが押印します。これをもってM&Aがようやく「約束」された状態になります。

契約内容によって、M&Aの「成立」まではもう少し時間がかかりますが、とりあえずようやくゴールがはっきり見えた状態と言えるでしょう。

契約書の文面交渉は、

- M&A業者が「ひな形」を売り手(または買い手)に提供する

- 売り手(または買い手)は自身の主張を加筆修正し、相手に送る

- もらった買い手(または売り手)も自身の主張を加筆修正し、相手に返送する

という作業を繰り返しながら、双方が納得できる文面に落とし込んでいきます。

弁護士のチェックは絶対不可欠!

M&A契約は巨額のお金を動かす約束であると同時に、M&A後の売り手・買い手の責任も明確にする極めて重要な契約書です。絶対に慣れた弁護士のチェックを受けてください。

仲介会社はチェックしてくれませんし、本当に優秀な弁護士を紹介してくれるとも限りません。ご自身でお知り合いの弁護士や税理士に相談し、本当の専門家を確保しましょう。

Step.5 M&Aを「成立」させ、事業引継ぎを行おう

M&Aは「成約」すればすなわち「成立」ではありません。

多くのM&A契約書では、「成立日までに双方が行うこと」を定めています。これを抜かりなく実施することで、初めてM&Aは成立します。

たとえば、社員へのM&Aの公表は、このタイミングで行われることが多いです。

ついにM&Aが成立したら、事業経営を後継者に円滑にバトンタッチしましょう。M&Aは一夜にして株主と経営者が交代するという一大事ですので、社内外が混乱しないように事業を引き継ぐのは重要な責務です。

M&A成立後は、一定期間「顧問」などの肩書で会社に残ることも多いですが、その期間が終わると晴れて完全に身を引くことになります。

5-1.社員や取引先にM&Aのことを打ち明ける

5-2.契約書で定めた「成立日までの作業」をこなす

5-3.事業経営の引継ぎ作業を行う

5-4.一定期間「顧問」などとして会社に残る

5-1.社員や取引先にM&Aのことを打ち明ける

売り手経営者にとって、一番気が重いのが、この「M&Aのことを社員に打ち明ける」ということです。

しかし、これは避けて通れない道ですので、経営者の最後の仕事として逃げずに向き合っていただくしかありません。

公表のタイミングは、M&A契約の締結後であることが多いです。新経営者である買い手企業の方(なるべく偉い方)にもお越しいただき、新経営体制を紹介するという形で自身の退任を伝えます。

一世一代のスピーチになります。よく準備して、以下のことを盛り込みながら語りましょう。

- 会社を外部に譲るという決断をした理由

- その買い手企業を選んだ理由

- 今後買い手に期待している事業経営(買い手の同意を得てから語る)

- 自分についてきてくれた社員へのメッセージ

社員公表は絶対に失敗できない!

M&Aの事実が伝わると、社内には激震が走ります。社員さんたちの心をきちんとケアしてあげなければ、大きな不安に苛まれることになり、大量退職が発生することもあります。

その意味でも、社員公表は絶対に失敗できません。入念な準備を行いましょう。詳しくは「事例で学ぶ円満なM&Aのための従業員への説明のタイミングと方法」をご覧ください。

5-2.契約書で定めた「M&A成立日までの作業」をこなす

M&A契約書では、「成立日までに売り手は責任をもって以下の作業をすること」という義務(クロージングの前提条件)が明記されることが多いです。

- 売り手と対象会社の金銭の貸し借りの精算

- 対象会社にある個人的資産(社宅や社用車)の買取り

- 株式譲渡に関するの必要書類の準備

- 直前に会社分割を絡める場合は、その実行

これらの作業を期限通りできなければM&Aは不成立となり、損害賠償に発展することもあります。粛々と確実に行いましょう。

売り手、買い手双方が義務を果たし、お互いにその事実を確認したら、晴れて代金決済が行われ、M&Aは成立します。

着金確認を以ってM&Aが成立する

M&Aが成立するのは、ステップ4でM&A契約書に押印したときではなく、着金確認がなされたときです。

M&A契約書には、「この契約書の効力は、代金の支払いがなされたときに発生する」などの記載がされますので、着金の瞬間までは株式はまだ売り手の物です。

5-3.事業経営の引継ぎを行う

当たり前ですが、経営者を退任することになる場合は、しっかりと事業の引継ぎを行いましょう。

決裁などの経営者業の引継ぎも非常に重要ですが、それ以上に支払いや資金繰りといった財務作業を売り手経営者自ら行っている場合は、この引継ぎを優先的に行う必要があります。支払いの遅延は現場の混乱に直結し、社員や取引先に多大な迷惑がかかるからです。

その他、取引先への挨拶に新社長を連れて行くなど、短期間でやることは結構多いです。

5-4.一定期間は「顧問」等で会社に残る

引継ぎが終わっても、3カ月~1年程度は「顧問」などの肩書で会社に残ることを要請されることが多いです(これは、M&A契約書に明記されます)。

たまに新社長に相談される以外は、特にやることはありません。社員さんたちに定期的に顔を見せるだけで十分です。元社長が顔を見せるだけで皆さん安心し、M&Aの成功率は跳ね上がるためです。もちろん、この期間はちゃんと報酬をいただけます(多額ではないですが)。

この期間が終われば、晴れて完全に退任となり、会社との関係は切れることになります。非常に寂しい思いがしますが、自分が礎を築いた事業が成長していくのを楽しみに眺めましょう。

おわりに

今回は、M&Aの流れをなるべくわかりやすくご説明していきました。

最後にもう一度、冒頭のフロー図を眺めておきましょう。

M&Aは細かいプロセスが多いですが、全体感を見失わずに1つ1つ進めていきましょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)