M&Aという事業承継の手段に興味はあるという中小企業経営者の方は多くいらっしゃいます。

しかし、まったく馴染みのない世界である上、業者・業界の評判はすこぶる悪いので、大きな不安を感じている方も非常に多いようです。

実際、中小企業M&A業界は非常にアコギな業界ですので、何の基礎知識も持たない「情報弱者」がM&Aを成功させることは容易ではありません。勉強せずに成功を目指すのは、単なる運に身をゆだねるのと同じことです。

M&Aは人生を懸けて育ててきた会社・事業を他人に譲渡するたった1回のチャンスです。失敗は一生の後悔を招きます。しっかりと知識を身に付けて万全で挑みましょう。

この記事では、初心者向けのM&A入門として、以下の7つの基礎知識を、広く、深く、わかりやすく解説していきます。

- M&Aが急増している理由

- 「アコギ化」が進む中小企業M&A業界の実態

- M&Aの流れ5ステップ

- M&A後の社長や社員の処遇・待遇

- M&Aの種類と売買で使われる4つのM&Aスキーム

- M&A価格の決まり方と高く売る3つのコツ

- M&Aの税金と3つの節税策

上記は最低限知っておかなければならない超基礎知識ですので、これを知らずにM&Aに突入するとまず間違いなく失敗します。M&Aを真剣に考えるのであれば必ず理解しておいていただきたいと思います。

長文ですが、必ずあなたのお役に立つと約束できます。1つずつ勉強していきましょう。

この記事の内容(クリックでジャンプ)

中小企業M&Aは「後継者問題」で急増している

昨今、中小企業M&Aはとても活況です。背景には、いわゆる「後継者不足」の問題があります。

中小企業は多くの場合で、大株主(オーナー)が社長を務めています。

なぜなら、中小企業というのは、社長が会社の全権限を握っていなければ、なかなかうまくいかないものです。しかし、「会社の支配者は株主である」と法律で決まっています。そのため、社長=大株主にしておかないと、社長が思うように経営を行えないのです。

さて、現在多くの中小企業で社長が高齢となり、社長業のバトンタッチが必要な時期を迎えています。そのため、「誰に会社を継がせるか」ということが、全国的に非常に深刻な問題になっているのです。

廃業を選択肢から外す場合、「次の社長」は以下のような選択肢になります。

- 息子など、親族に継がせる

- 番頭格の幹部など、親族以外の社内人材に継がせる

- M&Aで第三者に継いでもらう

現在、多くの中小企業でこのような選択が迫られています。

今は継ぎたがらない子どもも多い

子どもが会社を継ぐことを「親族内承継」と言います。これができれば問題ないのですが、今は家業を継ぐことが当たり前である時代ではありません。

自分の人生を自分で選び、自分で見つけた仕事に精を出している子どもを、無理やり経営者にすることはできません。これは子どもだけではなくすべての親族に当てはまることであり、本人がその気でなければ会社を背負わせることはできないのです。

奥様から「子どもには継がせないでほしい」と言われたケースも

弊社がお手伝いさせていただいた㈱湯佐和のケースでは、社長である湯澤剛氏が、奥様から「子どもに会社を継がせることはやめてほしい」とお願いされたとのことです。

この事例については、湯澤社長に詳細なインタビューにお応えいただいています。「【事例】40億の借金を返した経営者は、なぜ会社を売ったのか?湯澤剛氏が語る事業承継M&Aの苦悩と後悔」という記事で公開していますので、ぜひご一読ください。

「番頭格」に継いでもらうのは資金力がネック

血のつながりのない会社内部の「番頭格」の方に継いでもらうことを「親族外承継」と言いますが、事業承継の業界では「もっとも難易度の高い事業承継方針」と言われています。

親族外承継の問題点として、後継者に株式を買い取るだけの資金力があるかという問題があります。

中小企業でも株式の価値は億を超えることは珍しくありません。それだけの資金を用意するのは難しく、後継者が継げない、または株式をほとんど持たない「雇われ社長」になってしまうというケースが見られます(なお、「額面」で売買するのは税金上のリスクが高いです)。

解決策としての第三者承継=M&A

「親族内承継」は後継者の有無、「親族外承継」は後継者の資金力の有無に問題がありました。これらを解決する手段として、「資金力のある他社に買ってもらうこと」、すなわちM&Aがあります。

M&Aが成功すれば、自社よりも大きな会社が高い値段で株を買い取ってくれます。自分は安心してリタイアでき、さらに多額の売却資金で悠々自適な老後も夢ではありません。また、売却先を間違えなければ、従業員さんたちの継続雇用や活躍の場の広がり、シナジー効果による事業の発展も実現できるでしょう。

ただし、もちろん、良いことばかりではありません。M&A後の事業運営はすべて買い手の一存となりますので、

- 買い手が急に事業を廃止した

- ブランドも廃止した上、別の子会社と合併になった

- さらに半分の社員が事実上のリストラに遭った

など、後悔する結果になることも決して少なくありません。買い手選びに失敗すると、このような悲惨な末路を辿ります。

それでも、他の2つを選べない経営者にとって、M&Aは1つの有力な選択肢と言えるでしょう。

M&A業者の宣伝文句には要注意

M&A業者は様々な宣伝文句でM&Aの素晴らしさを訴え、後継者問題に悩む中小企業経営者にM&Aを決断させようとしています。

- 大きなお金が手に入りますよ!

- 創業者の理念を次世代につなげることができますよ!

- 個人保証から解放されますよ!

- 従業員の雇用維持ができますよ!

- 従業員に大企業の一員になる安心感を与えられますよ!

- 財務基盤が安定化できますよ!

- シナジー効果による事業発展ができますよ!

これらは必ずしも嘘ではありませんし、確かにメリットには違いありません。ただし、手放しで信用できるメリットとも言えません。

業者が宣伝する上記メリットの真相や注意点については「M&Aの売り手のメリット7例|業者の宣伝はどこまで信用できるのか」という記事で解説していますので、ぜひご一読ください。

「アコギ化」が進む中小企業M&A業界

では次に、中小企業M&Aを取り仕切る、いわゆる「M&A業者」の実情について、基礎知識となるポイントを解説しましょう。

- アコギなM&A業者が急増中!

- M&A業者はなぜ必要?2つの役割

- M&A業者には2つのタイプがある

- M&A業者の手数料は高い上に各社バラバラ

- 業者選びはM&A成功の基礎の基礎

アコギなM&A業者が急増中!

上述のとおり、後継者問題を背景に中小企業M&Aのニーズは急速に拡大しています。当然、そこで商売するマーケットも拡大するものです。

急拡大中の業界ではありがちですが、新規参入のM&A仲介会社が雨後の筍のように急増したり、M&Aのエの字も知らない未経験者が一獲千金を求めて転職してきています。

業者の頭数が増えても、優秀な人材の数はそう簡単には増えません。全体のレベルは非常に落ちているのが現状です。

いずれ品質競争が激しくなり、能力の低い業者は淘汰されると思いますが、残念ながら今は嘘やハッタリが飛び交う営業合戦の様相です。M&Aの知識や経験が付け焼刃でも、営業トークがうまければ商売が成り立っているのが現状です。

M&A業界は「情弱ビジネス」

中小企業M&Aの業界がここまで落ちてしまったのは、「情報弱者を相手にしたビジネス」ということも一因でしょう。情報弱者とは、つまり売り手である皆さんです。

M&A業者は売り手によって選ばれますが、ほとんどの売り手は初めてのM&Aですし、リピーターになることもありません。

弊社にはM&Aプロセスの途中から、「仲介業者の言っていることを信用していいものか?」とセカンドオピニオンにいらっしゃる方も多いのですが、その際異口同音に「やってみて、自分が情報弱者だと気が付いた」とおっしゃいます。

M&A仲介は「仕入の商売」

もう1点、M&A仲介のビジネスモデルが、「仕入の商売」と言われていることも要因です。

利益が出ていて将来性もある会社が売りに出れば、間に立つM&A業者がどんなに無能でも、簡単に買い手が付きます。M&Aプロセスは買い手が仲介をフォローして進めてくれますので、経験がなくても成功報酬にありつけてしまうのです。

実際にはここまで有望な売り案件を発掘できるできることは稀ですが、その偶然が多額の報酬をもたらしてくれますので、ゴールドラッシュのごとく一獲千金を夢見る営業自慢が集まるのも無理はありません。

M&A仲介のビジネスモデルについては、「業者に騙される前に知っておきたいM&A仲介のビジネスモデル」という記事で詳しく解説しています。

必要な資格や許認可は一切なし

なお、M&A業者として開業するのに必要な資格や許認可は一切ありません。中学生が始めても何の問題もない商売です。

しかも初期投資も一切不要なので、不動産屋さんや保険屋さんが副業で行っているのもよく見かけます。M&Aのことなんてサッパリわかっていませんが、良い売り手をガッチリ掴まえていれば商売は成り立ちます。

このような「お手軽に買える宝くじ」みたいなライトさが、M&A業界のレベルをますます下げているように思います。

変な民間資格は出回っている

たまに「M&Aとかのエキスパート」だの「事業承継ナントカ協会認定アドバイザー」だのと言った資格を名刺に書いている人がいますが、あれは何の価値もない民間資格です。

M&A業界の優秀な方は、あんな資格誰も名乗っていません。むしろ、バカにされるだけです。

詳しくは「名刺に書くとバカにされる!M&Aの資格が全然信用されないワケ」という記事で解説していますが、私はこのような名刺を見ると「ああ、新規参入か副業の方ですね?」と思います。

M&A業者の主な役割は「マッチング」と「プロセス管理」

そんなアコギ化が進むM&A業者ですが、彼らの役割は主に2つです。

- 売り手と買い手を結び付ける(マッチング)

- M&Aのプロセスを仕切り、「成立」を目指す(プロセス管理)

それぞれ簡単に解説しましょう。

役割1.複数の買い手を見つけてくるマッチング

上述のような「放っておいても買い手が殺到する売り物」でない場合、広範な買い手データベースにより複数の買い手を見つけて来られるM&A業者の力は不可欠です。

なぜなら、中小企業を買える、買いたいという買い手は無数に存在するものの、秘密裏に進むM&Aでは、自力で効率的に複数の買い手候補にアプローチするのは困難です。ここに、日ごろから買い手の情報を収集し、幅広いデータベースを保有し、誰がどんな事業を買いたがっているかを知るM&A業者の強みがあります。

有名企業でもない限り、自力で良いM&Aをアレンジするのはまず不可能でしょう。

必ず複数の買い手を比較しよう

M&Aは必ず複数の買い手候補を集め、比較しながら選びましょう。

そうしなければ、本当に満足のいく後継者選びができません。また、1対1の交渉では価格も伸びないので、買い手同士を競わせて好条件を引き出す必要があります。詳しくは「価格だけじゃない!M&Aを『入札』で進める3つのメリット」をご覧ください。

実際には、買収に興味を持ってもらえないケースもあるので、業者に頼んでも常に複数の相手と交渉できるとは限りませんが、少なくとも1社を紹介するだけの仲介業者では頼む意味がありません。

役割2.M&Aプロセスの仕切りも大事な仕事

さて、実際に複数の買い手候補が「ぜひ御社を買いたい」と言ってきてくれたとして、どのように交渉を進めていけばいいか、見当は付きますでしょうか?

M&Aは売り手にも買い手にも非常に大きな決断であり、交渉中にナーバスになることは少なくありません。緩衝材として両者をうまくなだめながら、1つ1つのM&Aプロセスを着実に進める第三者の存在も必要になります。

ただし、業者の目標はM&Aの「成功」ではなく「成立」

注意したいのは、業者は常にM&Aの「成立」を目指しているということです。成立して初めて黒字化できるビジネスなので、破談は絶対に避けたいと思っています。

これは、本人が感情的になって不用意な破談を防ぐという意味では、売り手・買い手双方にとってメリットがあります。一方で、過度な妥協により将来後悔するような条件でM&Aが成立してしまっては、それは紛れもなく「失敗」です。

M&A業者は、まず破談を進言することはありません。むしろ逆に、なんとしてもM&A契約書に押印させようと、あの手この手で説得をしてきます。

このような構造には十分注意して、M&A業者に利用されることのないように気を付けましょう。詳しくは「事業承継M&Aの多くが「失敗」に終わる単純なカラクリと2つの対策」という記事をご覧ください。

M&A業者には2種類のタイプがある

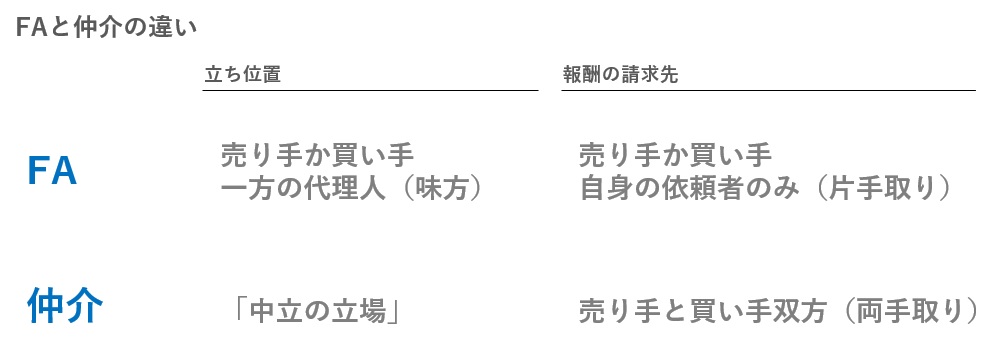

なお、M&A業者には「FA(ファイナンシャルアドバイザー)」と「仲介」の2種類のタイプがあります。

FAは、売り手か買い手いずれか一方の代理人として、相手探しやM&Aプロセスの仕切りを行います。当然報酬は自分のクライアントからのみもらいます(片手取り)。

一方の仲介は、売り手・買い手のいずれにも属さない「中立の立場」として、マッチングからM&Aの成立までを仕切ります。報酬は売り手・買い手双方から受け取ります(両手取り)。

両社の違いについては、「仲介とFAの違いを現場目線で徹底解説!選択のポイントはコレ!」という記事で、教科書的な差から私が現場で感じる違いまで詳しく解説しています。ぜひご覧ください。

中小企業M&Aは「仲介」が主流

「味方をしてくれない仲介より、自分の味方になるFAのほうが良さそうだ」と感じる方も多いでしょう。しかし、中小企業M&Aにおいては、仲介業者を使うことが主流になっています。

理由として、

- M&A仲介の営業攻勢が凄いので、FAの存在を知らずに仲介と契約する売り手が多い

- 片手取りのFAにとって中小企業は収益性が低く、依頼しても断られることが多い

といった事情が挙げられます。

あくまで個人の経験による私見ですが、株式の売値がだいたい20億円以下の案件(中小企業の大半)であれば、FAではなく仲介をおすすめしたいと思います。このぐらいの規模では、優秀なFAを探して契約することは簡単ではないからです(逆に、20億円以上ならFAを強くおすすめします)。

マッチング力の強い仲介は多いが、業者次第なので注意

なお、上述したM&A業者の2つの役割のうち、「マッチング」に関しては、仲介のほうが圧倒的に強いでしょう。特に大手仲介業者の買い手データベースは見事なものがあります。

ただし、ポッと出の新興仲介では、マッチング力はまったくありません。上述のとおり腕はピンキリの業界ですので、本当に買い手とのネットワークを持っているかは疑いながら確認しましょう。

M&A業者の手数料は高い上に各社バラバラ

M&A業者を選ぶときは、必ず手数料も比較して選びましょう。

M&A業者の手数料はめちゃくちゃ高いことで有名で、しかも各社バラバラです。それどころか仲介業者ごとに計算式がまったく異なるので、同じ仲介会社でもある売り手は割安、別の売り手は割高といったことも起こります。

以下は、上場系仲介会社5社の成功報酬を、3つのモデルケースに当てはめて試算した結果です。縦軸で比べても横軸で比べても、全然違うパーセンテージとなっています。

このようにバラバラなので、「自社の場合はどこが一番安いか?」という視点で比較することが重要です。

上記4社の成功報酬の計算シートを配布中!

上記で紹介している上場系仲介会社4社の成功報酬を簡単に計算できるExcelシートを配布しています。「M&Aの手数料相場一覧!大手仲介5社の金額が計算できるシート付」という記事で使い方も詳しく載っていますので、ぜひ自社の数値を入れて計算してみましょう。

業者選びはM&A成功の基礎の基礎

M&A業者を選ぶ際は、その質や誠実性、手数料、そしてご自身との相性などを総合的に評価して選びましょう。業者選びの重要ポイントは以下のとおりです。

- 必ず2~3社を比較すること

- 一度に7社も8社も会うのは危険なので、会わないこと

- 手数料は中断も想定した数パターンで比較すること

- アドバイザリー契約書に変な条項がないか確認すること

詳しくは「初心者にオススメなM&A仲介の選び方!大手ランキングや手数料比較」という記事で基礎から丁寧に解説しています。ぜひ参考にしてみてください。

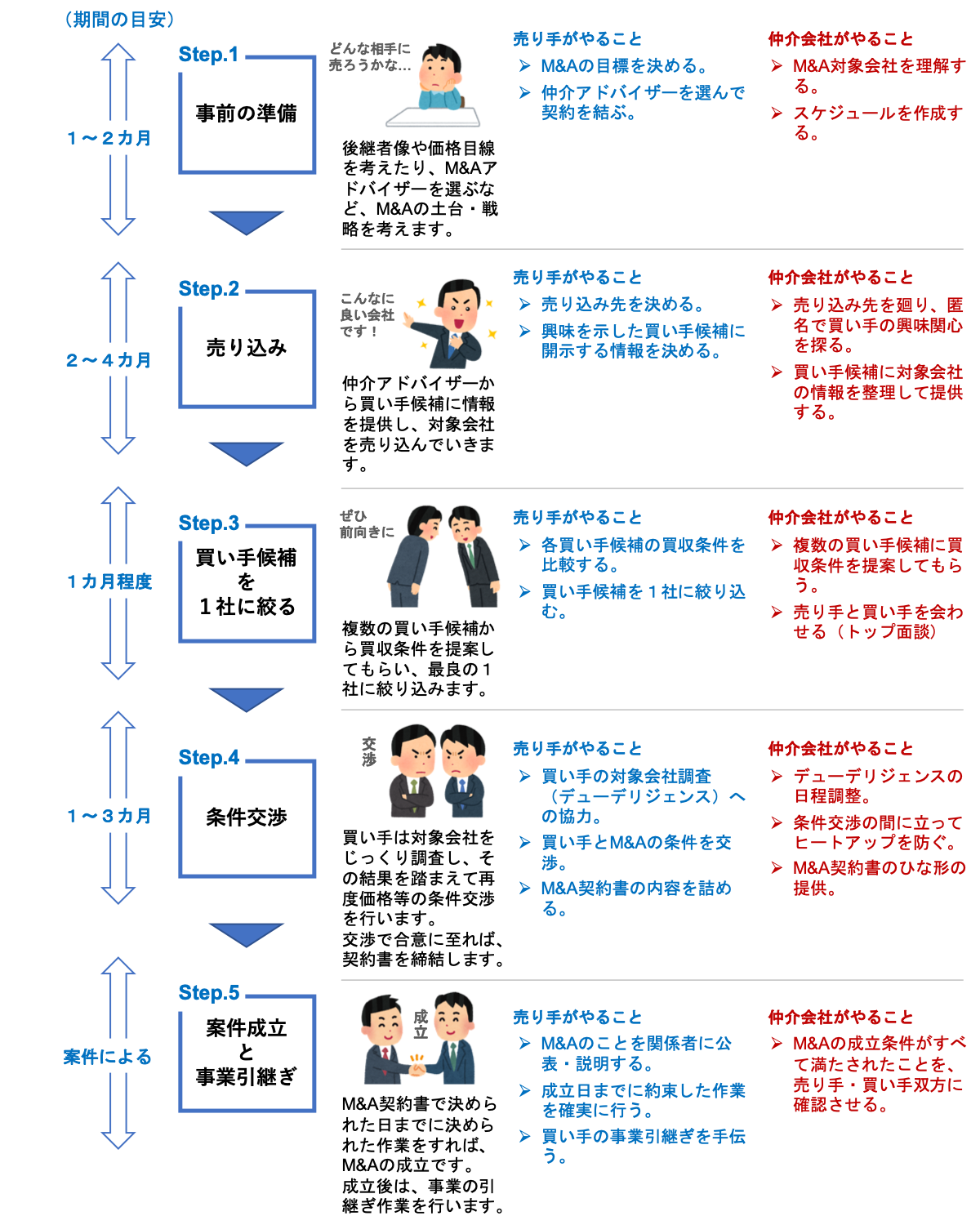

M&Aの流れ5ステップ

次に、M&Aのプロセスがどのような流れで進んでいくのかを紹介していきましょう。

M&Aの流れは大きく分けて5ステップに分かれます。以下の図で全体像を把握しましょう(クリックで拡大)。

詳しくは「5ステップで掴めるM&Aの流れと時間軸!イラスト付きやること一覧」という記事で解説していますので、以下ではそれぞれのステップをザックリと解説します。

Step.1 事前の準備をしっかりと

何事も段取り八部。まずは事前準備をしっかりと行いましょう。

この段階では、以下のようなことを決めていきます。

- 自分がM&Aで実現したいことは何か?(ゴールの設定)

- いくらで売りたいか?(価格目線の設定)

- どのような売り方をするか?(M&Aスキーム決定)

- どのM&A業者を使うか?(業者選定)

いずれも、M&Aの成功の土台づくりですので、丁寧に行いましょう。

Step.2 自社の魅力を買い手に売り込んでいく

準備が整ったら、いよいよ業者を通じて買い手にアプローチしていきます。自社の魅力を高く評価してくれる買い手に、高く評価してもらえる情報を開示していきましょう。

- 自社を高く評価してくれそうな売り込み先を決める(ショートリストの作成)

- 初期コンタクトで見せる匿名情報(ノンネームシート)を作る

- 興味を示した先に詳細な検討資料(インフォメーションメモランダム)を渡して、買収条件を考えてもらう

情報の無秩序な拡散(「あの会社、身売りするらしいよ」という噂)を防ぎつつ、有望な買い手候補に自社の詳しい情報を伝えて、良いM&A条件を引き出しましょう。

それぞれコツを以下の記事で紹介していますので、ぜひ参考にしてください。

Step.3 買い手候補を比較して1社に絞る

複数の買い手候補に買収を検討してもらったら、それぞれの候補に買収条件を提示してもらい、比較して1社に絞ります。

- 買収条件を仮提示(入札)してもらい、比較する

- 買い手候補と面談し、お互いを理解する

- 総合的に比較して買い手候補を1社に絞り込む

- 絞り込んだ候補1社と「基本合意」を結ぶ

ここで候補1社と基本合意を結んでも、まだM&Aが決まったわけではありません。基本合意とは「これからM&Aを検討しましょう」という合意であって、M&Aそのものの合意ではありません。

しかし、複数社の選択肢を見比べることはできなくなりますので、慎重に行いましょう。

Step.4 売買条件を交渉する

基本合意を結んだ買い手候補1社と、M&A条件を詰めていきます。

- 買い手による本格調査(デューデリジェンス)を受ける

- M&A価格やその他の売買条件について交渉する

- 合意内容をM&A契約書に織り込み、押印する

入札後ですが、このタイミングで本格調査(デューデリジェンス)を受け、必要に応じて仮合意したM&A条件を修正します。M&A条件で合意出来たら、その内容を詳細に契約書に書き込み、押印します。

これでM&Aは「成約」です。「成立」はもう少し先で、次のStep.5になります。

Step.5 案件成立と事業引継ぎをしっかり行う

M&Aの契約書には、「〇月〇日までに〇〇することで、M&Aが成立する」という書かれ方がされます。この成立予定日までに行う作業をしっかりとこなせばM&Aは成立で、その後の事業引継ぎへと入ります。

なかなか気が重いイベントが続きますが、M&A後の会社のためにしっかりと実施しましょう。

- 社員や取引先にM&Aのことを打ち明ける

- 契約書で定めた「成立日までの作業」をこなす

- 事業経営の引継ぎ作業を行う

- 一定期間「顧問」などとして会社に残る

これらを全部こなせば、晴れてM&Aは完了です。短くても半年はかかる長い道のりですが、一番最初に決めた「自分がM&Aで実現したいこと」を見失わず、愚直に前に進んでいきましょう。

M&A後の社長や社員の処遇・待遇

M&A後にご自身や会社に入っているご家族、そして社員・従業員の皆さんがどうなるかは気になりますよね?

以下では「社内の人」がM&A後にどうなってしまうのかをご説明しましょう。

大前提|処遇はすべて買い手次第

まず、大前提としては、人事権はすべて買い手が持つということです。そのために会社を買収するのだから当然です。

社長が続けたくても辞めてほしいと言われることもあれば、辞めたくても辞めさせてくれないこともあります。

平然とリストラをする買い手もいれば、世間体を気にしてすべき場面でもしない買い手もいます。

様々な買い手がいますので、M&A後の人事方針が合っている買い手を選ぶしかありません。

以下では、「一般的にはこういうケースが多い」という説明をしていきますが、あくまで買い手次第であることは忘れないようにしてください。

- 社長は交代し、3カ月~1年程度の顧問等を経て引退することが多い

- 一般役員は継続登用が多い

- オーナー社長の親族役員はケースバイケース

- 従業員のリストラは行われないことが多い

- ただし、本部社員は異動することが多い

- 社員・従業員のストレスは想像以上なので注意!

社長は交代し、顧問等を経て退任することが多い

一般的には、M&Aと同時に社長は退任し、新しい親会社(買い手企業)から新社長が派遣されて交代となります。

ただし、M&A直後にサヨウナラということにはならず、一定期間(3カ月~1年が多い)は「顧問」「会長」「相談役」などの肩書で会社に残り、買い手企業とM&A対象会社の架け橋となります。

この職務は単なる社長業の引継ぎだけなく、円満なM&Aであったことを社内外にアピールし、特に社員さんたちを安心させる上で重要な意味があります。

顧問等の契約期間が満了すれば、晴れて引退となります。これ以降は会社との直接的な関係は一切なくなってしまいます。

M&A直後の退任に強い寂しさを感じる方が多い

M&A直後に社長交代があることについて、実際それを経験して初めて、大きな寂しさを感じる方が多いです。

他の事業承継手段にはないM&Aの大きな特徴として、経営者としての退任が「突然」やってきます。

上述のとおり顧問等の肩書でしばらく社内にいるといっても、その権限はまったくと言っていいほどありません。会社が突然他人のものになってしまうという事実に、大きな戸惑いを覚えるのです。

M&Aという事業承継手段を選ぶ際には、この寂しさへの覚悟はしておきましょう。詳しくは「会社を売ると、あなたに何が起こるのか?~覚悟はできていますか~」という記事をご覧ください。

一般の役員は継続登用が多い

社長以外の役員については、後述の親族であるケースを除き、継続登用されることが多いです。

M&Aでは、買い手は対象会社の事業・組織をスムーズに引継ぎ、それを発展させていかなければいけないので、組織を激変させることをなるべく抑えたいと考えます。

そのため、本人の能力にもよりますが、一般の役員は続投を望む買い手企業が大半です。

オーナー社長の親族役員はケースバイケース

一方、オーナー社長の親族が続投になるかはケースバイケースです。

まず、社長の奥さんが役員の場合は退任することが多いです。特に経理財務を担っている場合はほぼ確実に退任です。買い手企業としてはさすがに財布を預けるわけにはいきません。

子どもや親戚は、その方の能力や業務、人柄、本人がM&Aで手に入れる財産などを考慮して、ケースバイケースで判断されます。売り手としてもしご希望があるなら、買い手探しの際に各買い手候補にそれを伝え、売買の条件にしておいたほうがいいでしょう。

ただし、役員報酬は「適正な額(買い手が自社の管理職の水準等を考慮して決める)」に修正されますので、少し色を付けている場合は要注意です。

社員・従業員をリストラする買い手もいるが、少数派

役員ではない社員や従業員の皆さんは、「当面現状維持」や「買い手企業並みの待遇に変更」ということが多いです。

社員・従業員を平然とリストラする買い手もいますが、どちらかといえば少数派です。本音では首切りがしたくても、実際に行うと悪評が立つので、控える傾向にあります。

そのため、M&Aによって福利厚生が充実したり、サービス残業が撲滅されたりと、かえって待遇が良くなるケースも少なくありません。

「事実上のリストラ」に要注意

「弊社はリストラしませんよ!」という買い手であっても、簡単には安心しないようにしてください。

ある買い手企業は、M&A後に遠方への転勤命令を連発し、自己都合退職による人減らしを図っていました。これはもう「事実上のリストラ」です。

買い手がどのような事業計画を描いているのかや、過去にどんな買収をしてきたかという情報があれば、このような買い手に大事な社員を預けてしまうリスクは低減できます。詳しくは「8つの失敗と成功の事例で学ぶ社員を不幸にしない会社売却のコツ」をご覧ください。

本部社員は異動や配置転換が多い

なお、いくらリストラが少ないと言っても、本部人員は買い手として少々持て余すところがあります。

中小企業M&Aでは、本部機能は買い手企業と統合しても問題ないことが多く、シナジー創出の王道ともいえる利益改善策です。

そのため、親会社への引っ越しを伴う転籍を命じられたり、他部署へ異動になったりすることが多いです。

社員のストレスは想像以上

なお、リストラをするような買い手でなくても、社員さんたちには甚大なストレスが発生することは、肝に銘じておいてください。

M&Aは秘密裏に進み、契約締結の直後に公表されます。社員さんからすれば、ある日突然会社がひっくり返るような大ごとで、将来に対して非常に不安を覚えます。

この不安をうまくケアしていかないと、M&A後にリストラもしないのにバタバタと辞めていくという事態が生まれます。

M&Aの公表については、買い手と協力して、社員さんたちの心のケアに全力を尽くしましょう。詳しいノウハウについては「事例で学ぶ円満なM&Aのための従業員への説明のタイミングと方法」で紹介していますので、ぜひご覧ください。

中小企業M&AのM&Aスキーム(売買手法)

では次に、M&Aスキームについて基礎知識を紹介していきましょう。M&Aスキームとは、M&Aをする際の法的な形態のことです。

M&Aで売買の主目的になるのは「事業の経営権」ですので、どのような法形態を用いて事業を売買するかという問題になります。

ここで大きな問題になるのは、中小企業には「事業」以外にも色々な財産や責任(保険積立金や社長の車、過去取引の訴訟リスクなど)が帰属していることが多いことです。

買い手はこのようなものは基本的に欲しくはありませんから、何らかの方法で譲渡対象から外す必要があります(ただし、引き取ってもらう代わりにM&A価格を下げるという選択肢もあります)。

そのため、会社の中で運営されている事業経営権の売買方法としては、以下の3つの方針が考えられます。

- 会社を丸ごと売買し、「余計なもの」は後日買い戻して精算する

- 会社の中にある「余計なもの」を別会社に移してから売買する

- 会社の中にある「事業だけ」を抜き出して売買する

この3つのいずれかの方針でM&Aスキームが選ばれます。

YouTube動画でも解説!

M&Aスキームについては以下のYouTube動画でも解説しています。動画のほうがわかりやすい!という方はこちらをご覧ください。

4つのM&Aスキームを公認会計士が解説!

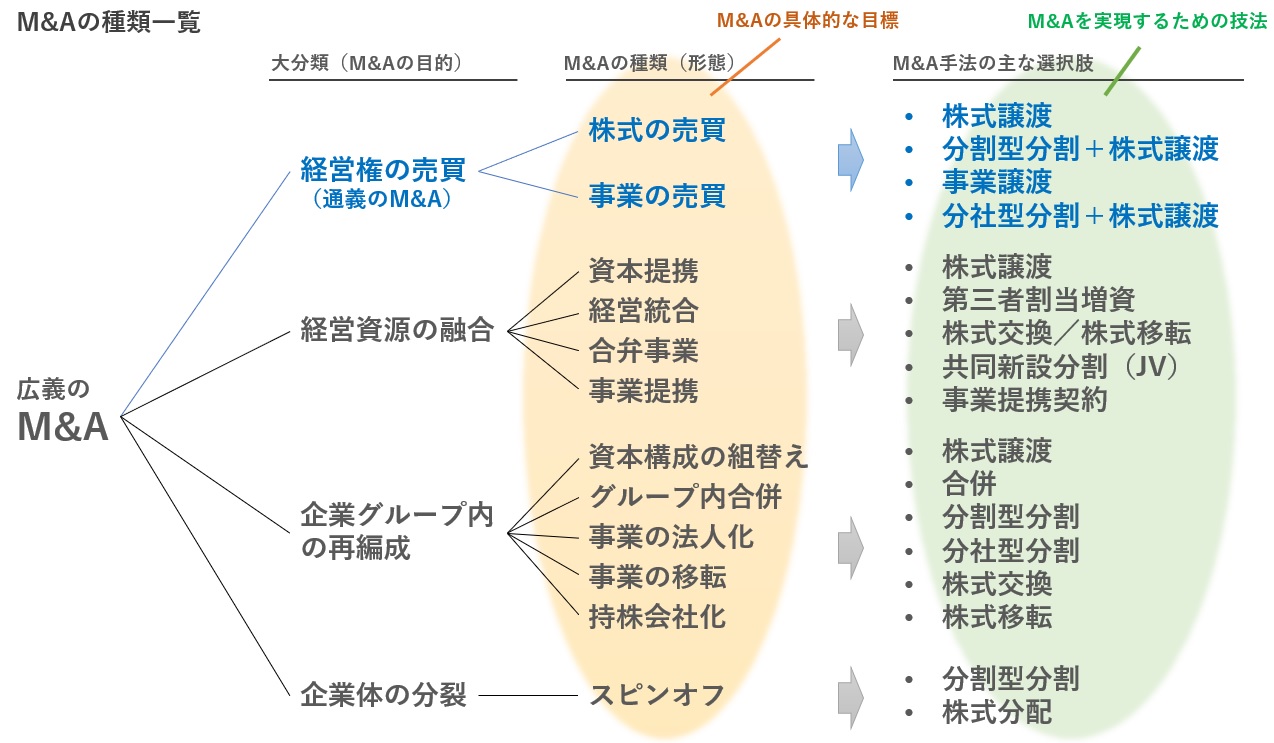

M&Aの定義は広いが、「経営権の売買」向きなのは4スキームだけ

M&Aという言葉の定義を広く解釈すれば、「事業の経営権の売買」以外にも「経営統合」や「グループ内の組織再編」まで範囲に含まれるため、そのスキームも無数に考えられます(下図)。

しかし、実際に行いたいのは「事業の経営権の売買」ですから、上図の青字の部分だけ意識すれば事足ります。

つまり、現実的に「事業の経営権の売買」に使われるM&Aスキームは、以下の4つだけです。

- 単純な株式売買スキーム

- ヨコの会社分割スキーム(分割型分割+株式譲渡)

- 事業譲渡スキーム

- タテの会社分割スキーム(分社型分割+株式譲渡)

実際、中小企業M&Aの99%は、上記4つのどれか(またはその応用)で行われています。

以下、4つのスキームをアニメーションを交えて解説しましょう。

M&Aスキーム1.単純な株式売買スキーム

これは単純に、売り手が持つM&A対象会社の株式を買い手に売るというスキームです。「余計なもの」は後日売り手本人が買い戻します。

この手法の主なメリットは、

会社のすべてを売ることができ、手元に法人が残らない

ということです。半数ぐらいの方がこの理由でこのスキームを選んでいます(事業譲渡では、会社を残したくないという方が多いです)。

一方デメリットとしては、

会社の一部だけを売ることができない

ということが挙げられます。つまり、一旦は「売り物」と「売り物以外」を区分せず売らなければならず、「売り物以外」を後でわざわざ買い戻すことになります。

これにより、以下の動画のとおり無駄な税金が発生することもあります。

M&Aスキーム2.ヨコの会社分割スキーム

上記単純な株式売買スキームの問題点として、一旦は「売り物」と「売らない物」を区分せず売る必要があるという点がありました。この点を解決するのが「ヨコの会社分割スキーム」です。

このスキームは、株式売買の直前に分割型分割(通称:ヨコの会社分割)という組織再編手法によって、「余計なもの」を別会社に移してしまうスキームです。

この手法のメリットは、

お金(M&A対価)を個人で受け取りつつ、会社の一部を手元に残せる

という点です。無駄な税金も発生しません。

一方デメリットとしては、

法人が手元に残ってしまう

という点が挙げられます。

売りたくない事業があったり、法人が残ってもいいから節税を優先したいといった場合に使いやすいスキームです。

M&Aスキーム3.事業譲渡スキーム

これは一番シンプルな売買手法です。会社法に定められた「事業譲渡」という手法の手続きを行うことで、あたかも一般資産を売買するように、事業全体を売買することができます。

事業譲渡スキームと後述するタテの会社分割スキームは、M&Aの代金が売り手本人ではなく会社に入金されるという点に要注意です。

事業譲渡は、タテの会社分割スキームと比べると「1店舗」や「数人規模の部署」などの小さな事業の売買に適したスキームです。小さな事業ならスピーディーに会社を売ることが可能です。

一方で、事業譲渡には細かい手続が多いので、小さい事業にしか向きません。大きな事業を売りたい場合は次のタテの会社分割スキームが選ばれます。

M&Aスキーム4.タテの会社分割スキーム

このスキームは、M&A対象となる「事業だけ」を分社型分割(通称:タテの会社分割)で子会社化し、その子会社の株式を譲渡するというスキームです。売り手にとっては、事業譲渡とほぼ同様の効果になります。

事業譲渡と同様、M&A代金は会社に入金されます。

事業譲渡に比べて1つ1つの手続きは重いのですが、全取引先を一括して手続できるという便利さがあるので、中規模以上の事業を切り離して譲渡する場合に適しています。

事業譲渡とタテの会社分割は、事業規模に応じて使い分けされます。

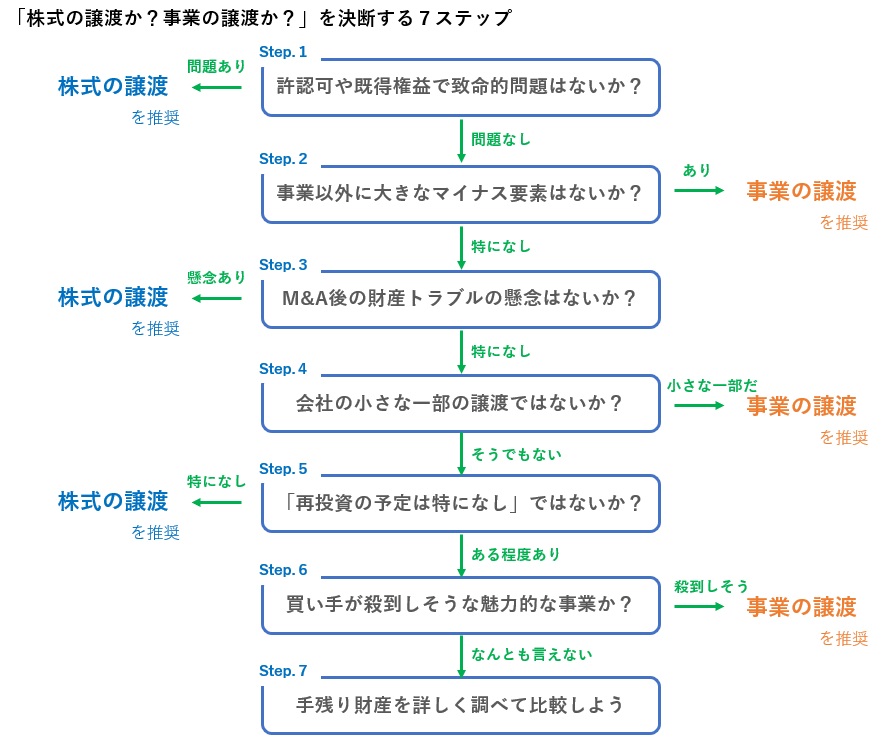

ご自身に最適なM&Aスキームの選び方

以上4つのM&Aスキームを比較して、自身に最適なスキームを選択しましょう。

4つのスキームは大きく2つに分類できます。まずは「株式の譲渡」と「事業の譲渡」のどちらの方向を選ぶかをおすすめします(下図)。

両分類の違いや、弊社が推奨する検討ステップは「株式譲渡と事業譲渡の5つの違い!迷ったら7ステップで検討しよう」という記事で、以下のフローチャートを交えながら詳しく解説しています。ぜひご一読ください。

M&A価格の決まり方と高く売る3つのコツ

次に、M&Aの価格がどのように決まるかを解説していきましょう。高く売るコツも紹介していきます。

初心者にありがちな勘違いをYouTube動画で解説!

M&A価格の値決めについて、「初心者にありがちな絶対にやってはいけない勘違い」をYouTube動画でも解説しています。動画のほうが説得力があるという声もいただいていますので、ぜひ併せてご覧ください。

絶対ダメ!M&Aの値決めでやってはいけないたった1つの勘違い

M&A価格は交渉によって決まる

当たり前の話ですが、M&A価格は売り手と買い手が交渉して決まります。

具体的には「流れ」の説明で解説しているとおり、以下の手順を踏んで交渉が進んでいきます。

- 売り手が複数の買い手候補に情報を提供

- 買い手は与えられた情報を元に「いくらの価格なら買えそうか」を返答

- 売り手は各買い手候補の提示価格等を比較して、1社を選ぶ

- 選ばれた買い手候補1社が、M&A対象会社(事業)を詳細に調査

- 調査結果を踏まえて再交渉し、最終的な価格が決定する

M&A価格は買い手の「主観」で決まる

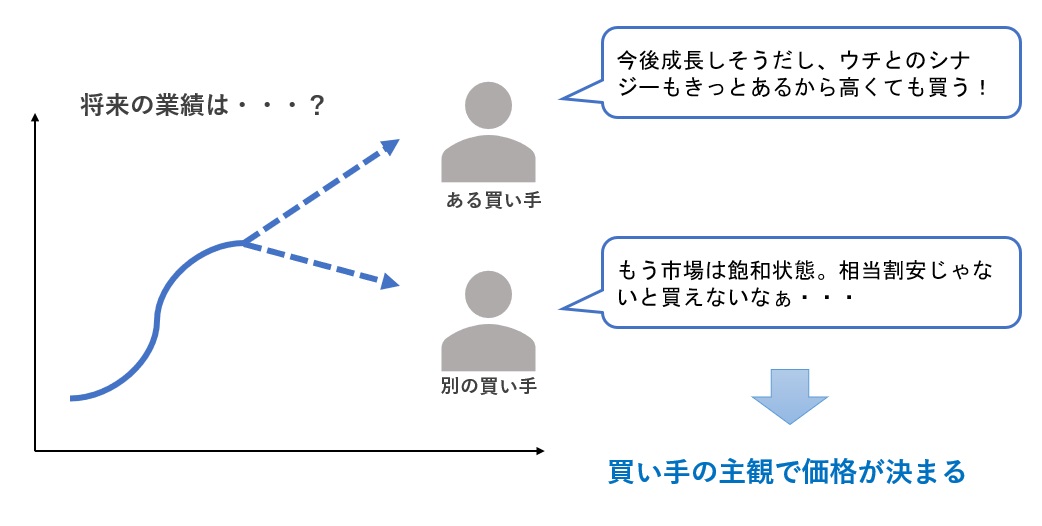

なお、意外かもしれませんが、M&Aの価格というものは、ひとえに「買い手の主観」で決まります。

具体的には、上記の交渉の2番目「買い手は与えられた情報を元に『いくらの価格なら買えそうか』を返答」の段階で、それぞれの買い手の主観が多分に入り込みます。

なぜなら、買い手は事業の過去ではなく将来を見据えて、リスクを背負ってM&A価格を決めているからです。それぞれの買い手がどんな未来予想をするかによって、提示価格はまるで変ってしまいます(下図)。

上図のように、将来予想がポジティブな買い手とネガティブな買い手では、提示価格がまるで違ってきます。それは、買い手ごとに感じている主観がまるで違うからです。

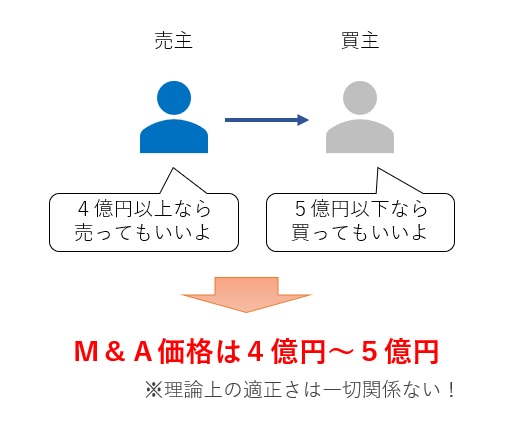

M&A価格に「適正価格」は存在しない!

主観が重要なM&A価格というものに、「適正価格」という概念は存在しません。時には驚くような高値が付いたり、逆に気の毒になるほど安い価格で売買されたりしています。

なぜなら、M&A価格は、売り手と買い手の合意だけで成立するからです。他人が見て「割高だ」「割安だ」と思っても、両当事者が納得すればそれで成立するのです(下図)。

買い手は決算数値だけではなく、

- 事業やその業界の将来性

- 自社とのシナジー効果とその出やすさ

- その事業を手に入れることの競争優位性

- その事業の稀少価値

などを考慮して価格を決めます。理屈ではなく、買い手がリスクを背負って経営判断として決めているのです。そのため、他人から見て驚く高値でも、買い手にとっては勝算があって出されることがあるのです。

「適正価格」で売り手を誘導する業者には要注意!

多くのM&A業者が、最初に「この会社はいくらで売れそうか?」を見積もってくれます。別に断る必要はないですが、話半分に聞いておきましょう。

なぜなら、上述のとおりM&A価格は理屈ではないので、相場なんてそう簡単にはわかるものではありません。しかし、売り手に「テキトーに決めた相場感」を伝えることで、以下のようなメリットが業者にあるからです。

- 本来よりも高い価格相場を伝えて売り手を興奮させ、M&Aを始める決断を促す

- 逆に低い価格相場を伝えて売り手の期待値を下げ、M&A成立の確率を上げる

一概には言えませんが、着手金のある仲介業者は前者、完全成功報酬制の仲介業者は後者であることが多いように思います。

価格の見積りサービスは、客寄せとして行われている一方で、上記のような売り手の誘導にも使われている点に注意しましょう。

高値を引き出す3つのコツ

上記を踏まえて、買い手から高い価格提示を引き出すにはどうすればよいかをご紹介しましょう。M&A価格は主観で決まるのだから、ポジティブな主観を持ってくれる相手に、よりポジティブになるように売り込む必要があります。

- 自社を高く評価してくれる買い手企業に売り込む

- 買い手に「欲しくなるような情報」を与える

- 買い手候補同士を競わせて買い手の焦りを引き出す

コツ1.自社を高く評価してくれる買い手企業に売り込む

買い手探しの段階で、自社を高く評価してくれそうな相手に優先的に売り込んでいきましょう。

相手の所属する業種も重要ですし、「どんなシナジーを期待してくれるか」も重要になります。

具体的な方法は前掲の「ショートリストとは?M&Aで重要な4つの役割と作り方5ステップ」で解説していますので、ぜひ参考にしてください。

コツ2.買い手に「欲しくなるような情報」を与える

どんなに可能性のある買い手に当たったとしても、自社の魅力を十分に伝えられなければ意味がありません。買い手が「ぜひこの会社を手に入れたい!」と思ってくれるよう、自社の魅力を伝えていきましょう

こちらはインフォメーションメモランダム(企業概要書)という冊子で伝えていくことになります。詳しくは「会社の値段に3倍差が付くインフォメーションメモランダムの記載内容」をご覧ください。

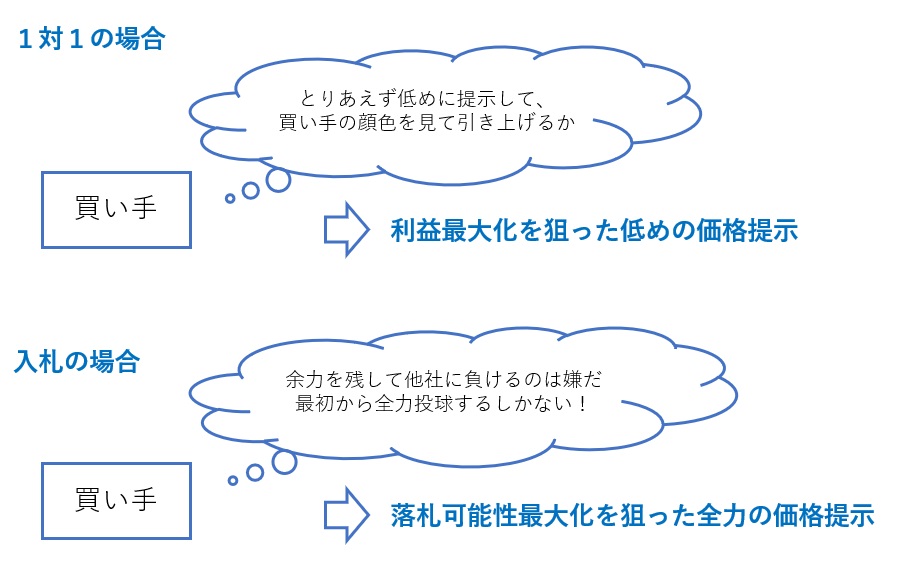

コツ3.買い手候補同士を競わせて買い手の焦りを引き出す

いくら自社に魅力を感じてくれても、買い手は安く買えればそれに越したことはありません。1対1の交渉では足元を見られ、高値で売ることは不可能でしょう。

そこで、買い手に競争相手を意識させ、「妙な駆け引きをしていては買えなくなってしまう」という意識を持ってもらいましょう。そうすれば、小細工抜きの全力投球で価格を提示してくれます(下図)。

M&Aの税金と3つの節税策

M&Aの売り手にとって税金は最大の支出となることが多いです。税金についての基礎と節税策について解説しましょう。

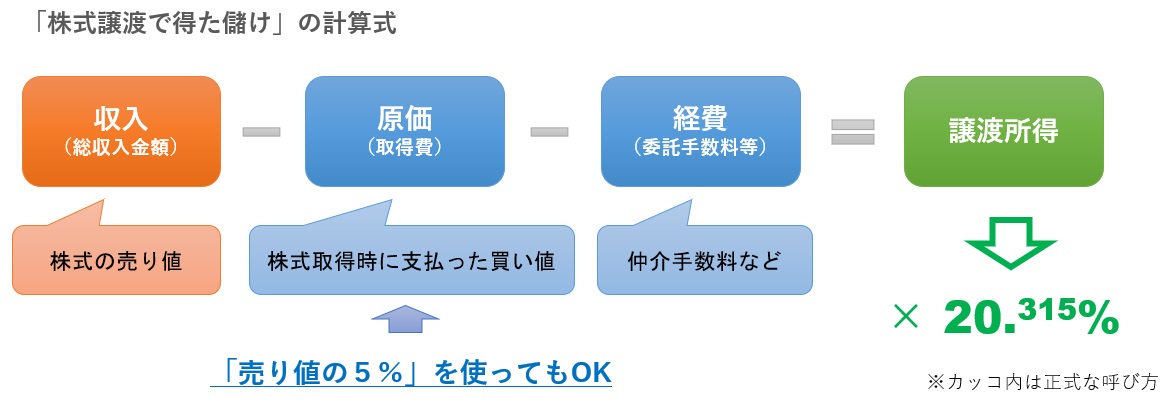

売主が個人の場合は約20%の課税

個人株主が株式を売った場合、以下の税金がかかります。

- 所得税

- 住民税

- 復興特別所得税

これを合計すると、株式の「譲渡所得」に対して20.315%の課税となります。「だいたい20%ぐらい」と覚えておきましょう。

M&Aスキームで言うと、

- 単純な株式売買スキーム(個人株主の場合)

- ヨコの会社分割スキーム(個人株主の場合)

が該当します。

なお、譲渡所得の計算式は以下のとおりです。

上記のように、「原価」は本来は「株式の買い値」ですが、「売り値の5%」に差し替えて計算してもOKです。

M&Aの場合、この「売り値の5%」を選択したほうが、税金が安くなることが多いです。

個人株主の税金については、「初心者でもすぐマスター!実はシンプルな株式譲渡の税金計算と節税策」という記事でより詳しく解説しています。

売主が法人の場合は約33~35%の税金(中小企業の場合)

売主が法人の場合、譲渡益も含めた1年間の損益をすべて合算して、以下の税金が発生します。

- 法人税(地方法人税含む)

- 住民税

- 事業税

税率は地域や会社規模によってもわかりますが、中小企業(資本金1億円以下の法人)の場合、全部合わせて33~35%の税率になります(東京23区の場合、超過税率も考慮すると34.6%)。

上記の法人税等が発生するのは、以下のスキームです。

- 単純な株式売買スキーム(法人株主の場合)

- ヨコの会社分割スキーム(法人株主の場合)

- 事業譲渡スキーム

- タテの会社分割スキーム

なお、所得税のように「原価を売り値の5%にして計算してもOK」というルールはなく、B/S上(正確には別表5表上)の株式簿価で計算します。

M&Aで使える3つの節税策

M&Aで使える節税策は3つあります。

- 株式代金の一部を役員退職金として支給する

- ヨコの会社分割スキームを選択して「余計なもの」を譲渡しない

- 事業譲渡スキームを選択して法人税に置き換える

詳しくは「【図解】株式売却M&Aの税額が半分にも!?個人売主の3つの節税策」という記事で詳述していますが、以下簡単にご紹介しましょう。

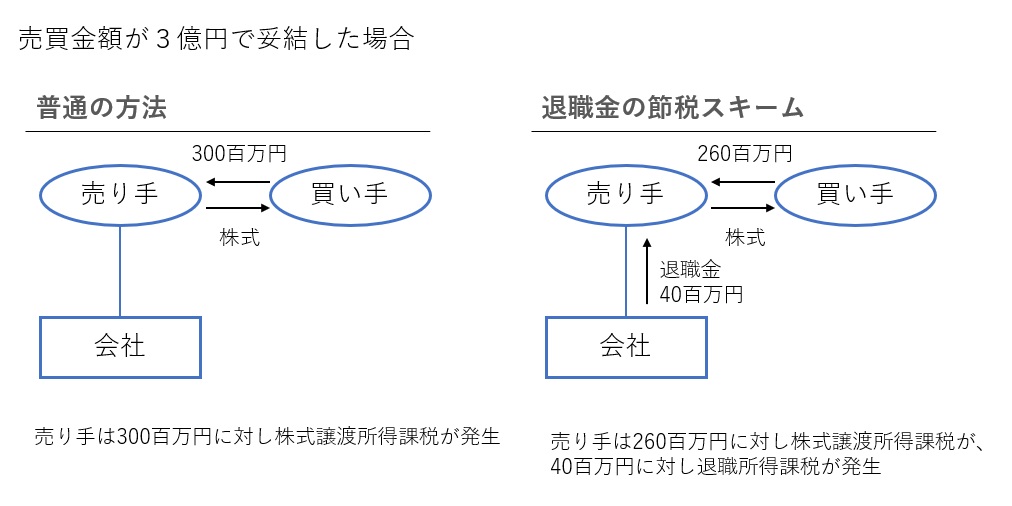

節税策1.株式代金の一部を役員退職金として支給する

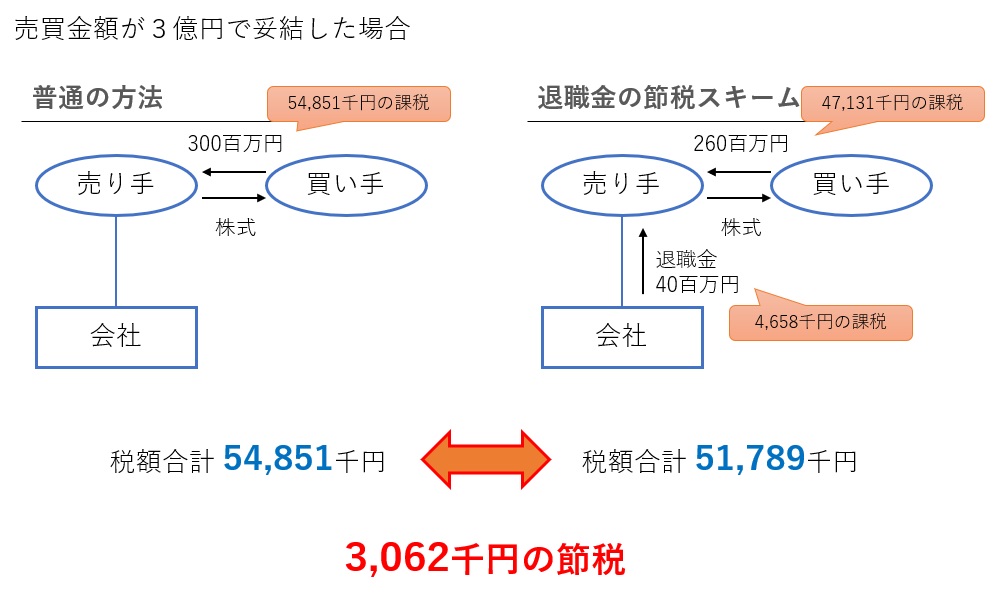

たとえば、M&A価格が3億円と決まった場合、3億円で株式を売買するのではなく、

- 株式代金として260百万円

- 役員退職金として40百万円

というお金を受け渡しをするスキームです(下図)。

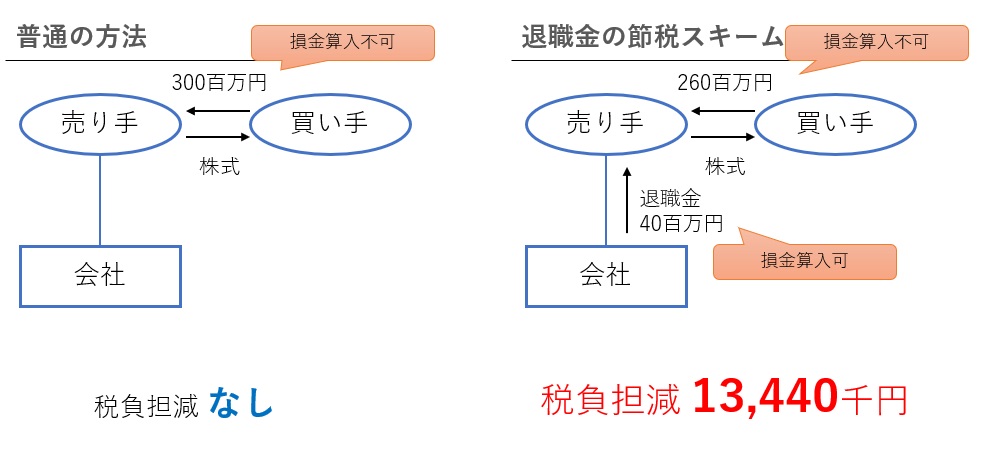

退職金の税率は金額に応じて上がっていきますが、ある程度の金額までは非常に低税率に設定されています。そこで、低い税率の金額で退職金を出すことで、トータルの税金を安くできます(下図)。

なお、このスキームは売り手側だけでなく、買い手側としても大きな節税効果をもたらします。なぜなら、株式の取得代金は半永久的に損金にできないのに対し、退職金はすぐに損金にできるからです(下図)。

売り手も買い手も大きなメリットのある節税スキームですので、必ず検討しましょう。詳しくは「【図解】M&A株式売却で役員退職金を使った節税方法を徹底解説」で解説していますので、ぜひご一読ください。

節税策2.ヨコの会社分割スキームを選択して「余計なもの」を譲渡しない

上述のとおり、単純な株式売買スキームでは、「余計なもの」まで売買されてしまいます。

そこで、ヨコの会社分割スキームに切り替え、「余計なもの」の譲渡益発生を防ぐという節税が有効です。

どのぐらいの節税効果が生まれるかは、「超簡単!M&A前のヨコの会社分割(分割型分割)での節税効果計算法」という記事を読めばザックリ概算できますので、ぜひ自社の節税効果を確認してみてください。

法人株主なら「売却直前の配当」でも大きな節税

法人株主の場合、子会社を売却する直前に配当を実施することも有効です。子会社からの配当はほぼ無税ですので、キャッシュが大きい子会社は配当させてから売ったほうが、トータルの税金が大幅に安くなります。

詳しくは「親会社が子会社株式をM&Aで売却する前に検討したい2つの税金対策」という記事で解説していますので、ぜひご一読ください。

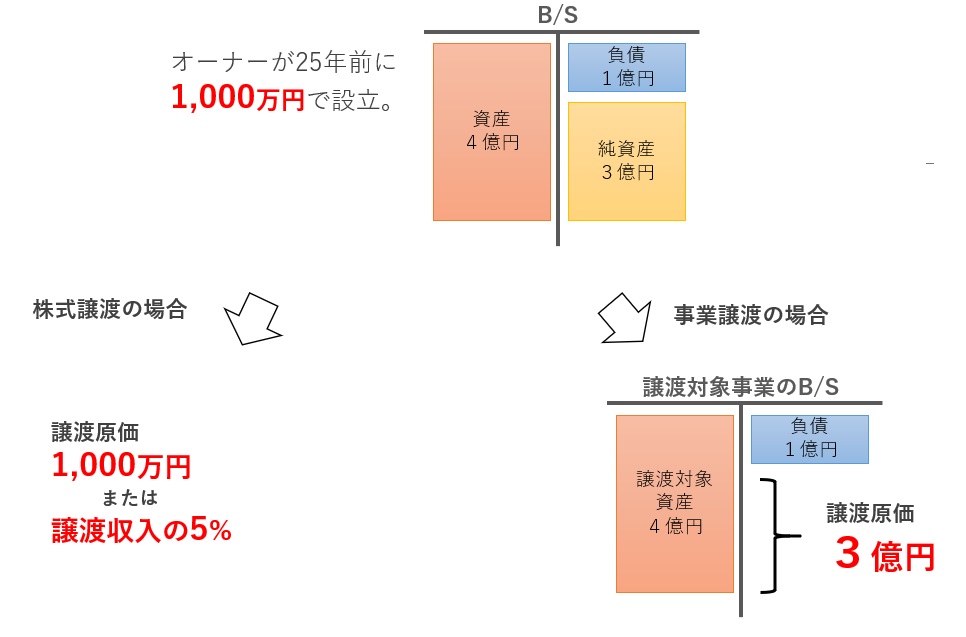

節税3.事業譲渡スキームで法人税に切り替える

これは、事業譲渡スキームやタテの会社分割スキームに敢えて切り替えて、所得税ではなく法人税を納税するという節税策です。

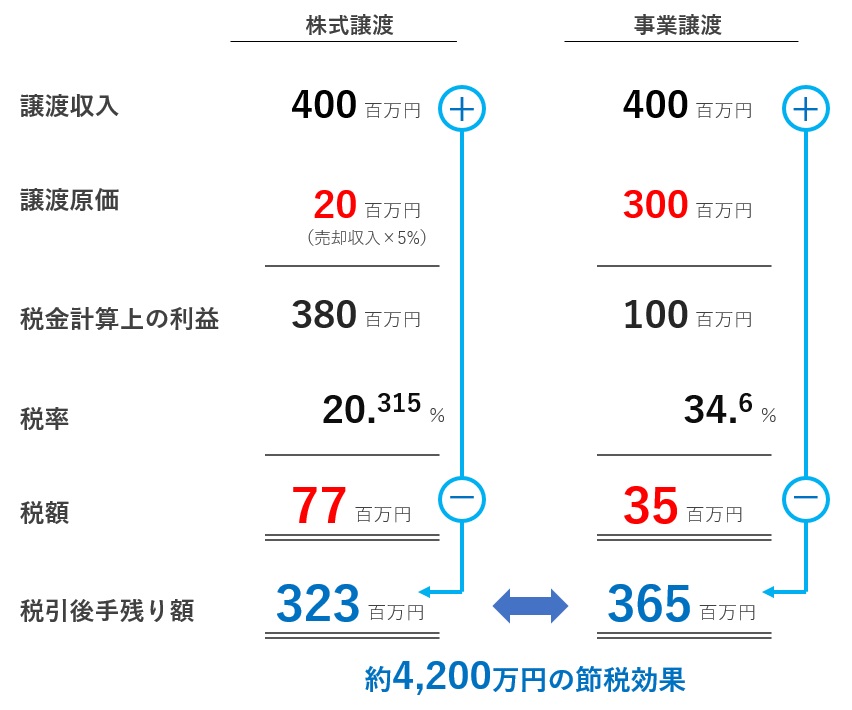

上述のとおり、売り手が個人の場合は所得税等で約20%、法人の場合は法人税等で33~35%なので、税率だけ見れば所得税のほうが有利です。しかし、それぞれ計算構造が異なるので、実際に計算すると法人税のほうが圧倒的に安いということもあります。

たとえば下図のケースでは、所得税上の原価は1,000万円(または売り値の5%)、法人税上の原価は3億円と、まったく金額規模が異なります。

当然、譲渡原価が大きいほうが利益が圧縮され、税金が低く計算されます。

仮にどちらも4億円の値段で売れた場合、事業譲渡のほうが税金は半分以下という結果になりました(譲渡経費は度外視)。

もちろん、必ずこのような計算結果になるわけではなく、所得税のほうが税金が安いことのほうが多いですが、たまにこのような逆転現象が起こります。

税率の先入観にとらわれず、このような選択肢も見逃さなければ、大きな節税効果が生まれるかもしれません。

M&Aスキームは総合的に考えよう

とはいえ、事業譲渡スキームを選択すると、個人ではM&A代金を受け取ることができず、会社に入金されてしまいます。個人でお金が必要なとき、今度はこのお金を会社から引き出す際の節税策を考えなければなりません。

そのため、単に税金の額にこだわるのではなく、ご自身の財産状況やM&A後の人生を冷静に考え、M&A代金をどのように活用したいかを考えましょう。

- 法人としての財産運用や相続税対策のプランがある

- 新しいビジネスに挑戦したい

という目的があるなら、しっかり節税して会社に残るお金を増やすべきですが、このような目的がないなら、税金が増えても個人で受取ったほうがいいでしょう。

おわりに

今回は、売り手経営者が中小企業M&Aを成功させるために、知っておきたい基礎知識をすべてご紹介しました。

- M&Aが急増している理由

- 「アコギ化」が進む中小企業M&A業界の実態

- M&Aの流れ5ステップ

- M&A後の社長や社員の処遇・待遇

- M&Aの種類と売買で使われる4つのM&Aスキーム

- M&A価格の決まり方と高く売る3つのコツ

- M&Aの税金と3つの節税策

当サイトでは、それぞれの基礎知識からさらに一歩踏み込んだ成功ノウハウやテクニックをご紹介しています。

また、よりまとまった印刷物として読みたい方のために、以下の本を無料配布しています。ぜひダウンロードしてご覧ください。

M&Aは人生を懸けて育ててきた事業を譲渡する、たった1回のチャンスです。知識不足・勉強不足で後悔することないよう、しっかりと準備して挑みましょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)