中小企業経営者であれば、「ウチの会社はどのぐらいの金額で売れるんだろう?」と気にならない人はいないと思います。まして、M&Aというものを現実的な選択肢として意識し始めた方の中には、その譲渡価格の相場観を見てM&Aするか否かを考えたい方も多いでしょう。

しかし、残念ながら、M&Aには明確な相場計算式というものがありません。

特に究極の1点物である中小企業M&Aにおいては、

- 誰にどう売り込むか

- どれだけ買収意欲が強い相手を見つけられるか

によって最終的な売買額がまるで変わってしまうため、「利益の何倍」のような単純な計算式で売買額を予測することは絶対にできないのです。

実際に、後述するある企業は、「万年赤字」だったにも関わらず59億円の「のれん代」で売買されています。後述しますが、これはM&Aという取引の本質を考えれば、何の不思議もない値決めなのです(たぶん、企業名を聞けばすぐに納得できると思います)。

この記事では、中小企業M&Aにおける「価格」について、本質的な理解を深めたい方のために、

- 単純な「相場計算式」がまったくアテにならない理由

- M&A価格が決まる唯一にして単純な仕組み

- 価格相場を知るために有効なたった1つの調べ方と注意点

- 売り手がより高値を引き出すための3つのコツ

について解説していきます。

最後までご覧いただければ、M&Aというものの本質がより深く理解でき、少しでも頼りになる価格相場の調べ方が理解できるようになるでしょう。M&Aを真剣にお考えの中小企業経営者の方には、必ずお役に立つ記事になっています。

YouTube動画もぜひ併せてご覧ください

本記事は大変ご好評をいただいておりますので、そのエッセンスを再構成して、わかりやすく解説する動画を作成いたしました。

「M&Aがうまい買い手企業が実際に行っている値決めの考え方」を、教科書的な理屈から現実に則した実務まで詳しく解説し、売り手が「それに合わせて立ち回ることで高値を引き出す3つのコツ」を説明しています。

以下のようなコメントも寄せられており、大変ご好評いただいております。

基礎から実践まで納得して習得できる、売り手・買い手の双方にとって非常に役立つ動画に仕上がっていますので、お時間に余裕のある方はぜひご覧ください(27分30秒の動画です)。

M&A上手はこうやって価格を決めている!高く売る3つのコツも解説

この記事の内容(クリックでジャンプ)

「理論上正しい株価算定手法」は現実には何の参考にもならない

まず、中小企業M&Aを語るうえで、企業価値評価(バリュエーション)は何の参考にもならないということを知っておきましょう。

企業価値評価とは、会社や事業の「理論上、客観的と考えられる適正額」を算定する方法で、以下の3つの方法があります(括弧内は代表的手法)。

- マーケットアプローチ(マルチプル法/類似会社比較法)

- インカムアプローチ(DCF法)

- コストアプローチ(修正簿価純資産法)

これらは、理論理屈の上では、確かに「適正な株価」を出す方法として適しています。しかし、上記3つの方法の算定結果には倍近い差が出るのが普通ですし、実際のM&Aの現場で、これらの金額でM&Aが成立することは決して多くありません(たまたまそこに着地することはありますが)。

なぜなら、これらの方法で算出される「適正な株価」は、以下のような前提条件の下で導き出された金額だからです。

- 会社が従来通り安定的に成長していく

- 株主が誰であっても経営は変わらない

しかし、現実のM&A取引に照らせば、こんな前提はナンセンスです。

- 実際にはM&Aを期に親会社とのシナジーが生まれ、急成長することも多い

- 中小企業は株主=経営者で、売買が成立すればまったく別の経営になる

このように、そもそも企業価値評価は中小企業M&Aの現場感覚に合わないことが多く、全然参考にならないと言えます。

DCF法なんて現実離れしすぎて誰も使っていない

また、企業価値評価は実際のところ難しすぎます。

たとえばDCF法のロジックは、確かに「理論上適正」ではありますが、単純化された仮説の上に仮説を重ねて出来ているものであり、売り手・買い手が直感的に理解できるシロモノではありません。

M&Aの値決めという現実に大金が動く経営判断では、そのような「顔も見たことがない学者が正しいと言っているよくわからないロジック」よりも、「経営者本人が直感的に腹落ちする主観」のほうが遥かに意味があるからです。

どんなに理論上適正であっても、売り手と買い手が理解できない理論理屈など、売買取引の現場では何の役にも立ちません。M&Aの投資リスクを取るのは学者ではなく経営者ですから、当たり前のことです。

なお、DCF法の考え方や計算手順については「【完全版】DCF法の計算手順や欠点を基礎からわかりやすく図解」という記事で徹底的にわかりやすく解説しています。これを読んでいただければ、「ああ、確かにこんな方法、役に立たないね」とご納得いただけると思います。

ネットで出回る「相場計算式」の嘘とカラクリ

ネット上では、もう少し簡便な方法で価格目安を測る手段が見つかります。

- 純資産の額+営業利益の3年分(年買法)

- 営業利益+減価償却費の5年分(EV/EBITDA法)

などです。これらは上記の「企業価値評価」とは異なり、学術理論的な裏付けのない言わばエセ科学ですが、計算が簡単なので、「悪幣は良貨を駆逐する」の原理で結構出回っています。

でも残念ながら、これらもやっぱり嘘です。

後述のとおり、これと似たような値決めルールを使っている買い手企業は多いのですが、そこにはそれぞれの買い手企業独自のアレンジが入ります。ただ単純に計算しただけでは、実際よりも相当低い金額が算定されます。

私も関与した中小企業M&A案件を上記のような計算式に当てはめてみましたが、実際には多くのケースで「大ハズレ」と言える差が生じています。そしてほとんどの場合、実際の成立価格のほうが遥かに大きくなります。

横浜DeNAベイスターズは赤字だったのに、「のれん代」は59億円!

たとえば、プロ野球の横浜DeNAベイスターズは2011年にM&Aされた企業ですが、このときの「のれん代」は約59億円でした。

当時は万年赤字球団と言われており、実際に買収前3年間の営業利益はいずれも赤字です。「純資産+営業利益の3年分」という目安が正しいとすると、のれん代は大きくマイナスになっていたはずです。でも、現実には59億円のプラスになったのです。

現実のM&Aは、そんな単純な計算式で決まるものではありません。なぜ59億円ののれん代になったのかについては、次章で解説します。

ただし、売り手が妥協することでここに落ち着くことは多い

もっとも、上記のようないい加減な方法が「相場計算式」として出回っているのには、ちょっとした理由があります。

それは、本当はもっと高く売れる可能性はあっても、売り手がそこで妥協することで、実際のM&A価格がそこに落ち着くというカラクリがあることです。

買い手は安く買えることに異存はないので、M&A価格は売り手さえ妥協できればどこまでも安くなります。売り手が勝手に、実際には相場でもない金額で「ここが相場らしいから、この辺で売ろう」と思ってくれれば、買い手として困ることは何もありません。

もっとも、私たち外野の人間から見て、「もっと高く売れそうなのに、もったいない」と思っても、本人が満足できていれば何の問題もありません。M&Aの買い手探しは簡単ではありませんから、ご自身が納得できる最低限の金額水準で確実に決めておくのは、賢明な判断の1つでしょう。

ただ、本当に納得できるのであれば、の話です。売った後になって、経営者仲間の似たような会社がずっと高値で売れていても、後悔しないと思える場合に限ります。

「不満はあったけど、M&A業者が『これが相場です』というから我慢してしまった」と思うようであれば、それは紛れもなくM&Aの失敗ということになります。

現実のM&Aでは、価格は「買い手の主観」で決まる

ところで、なぜ「理論上適正な株価算定」やその簡易バージョンが通用しないのでしょうか。それは、M&Aで価格が決まる仕組みを知っていれば自明のことです。

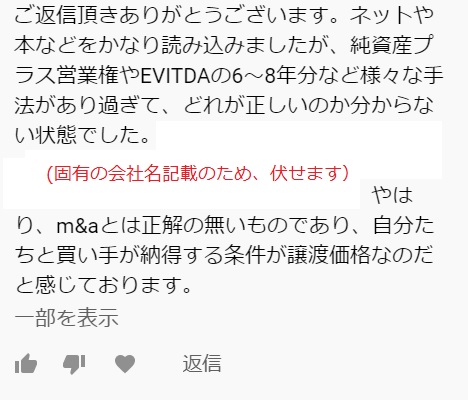

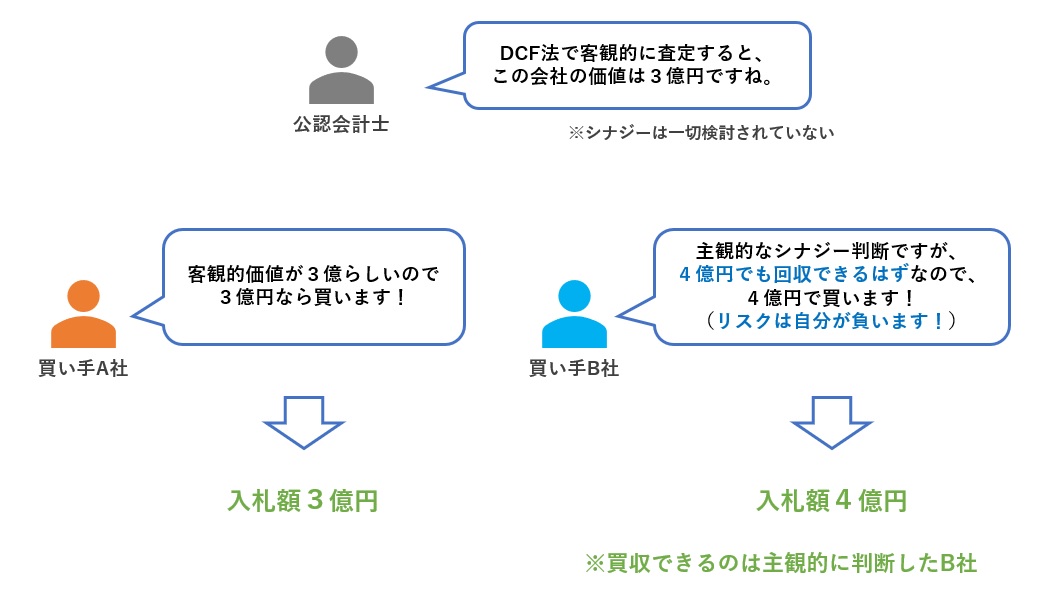

M&A価格は両者が妥協できる範囲内で決まる

M&A価格は、売り手と買い手が合意できる範囲内で決まります。これを超えた価格帯でM&Aが成立してしまうことは、どちらかがその場の勢いで不合理な選択をしてしまわない限り、起こりません(下図)。

上記のようなケースで、公認会計士の大先生が「いやいやこの会社の適正価値は3億円ですよ」と言ったところで、何の意味があるのでしょうか?売り手が4億円以上じゃなきゃ売らないと考えており、買い手は5億円以下なら買う価値があると考えているのだから、3億円で売買が成立することは、本来絶対にありません。

このように、価格を決めるのは経済学者でも公認会計士でも仲介業者でもなく、ただ売り手と買い手だけがその権利を持っています。

実際には「過度な妥協」も良くある話

もっとも、実際のM&Aの現場では、売り手オーナーがその場の勢いや買い手・仲介業者の口車で、後に後悔するほど安い価格で売ってしまうことがよくあります。中小企業M&Aは初心者vs熟練者の構図になりがちですので、情報弱者が損をさせられることは少なくありません。

詳しくは「事業承継M&Aの多くが『失敗』に終わる単純なカラクリと2つの対策」という記事で解説していますので、売り手の方はぜひご覧ください。

買い手の相場観は主観で決まる

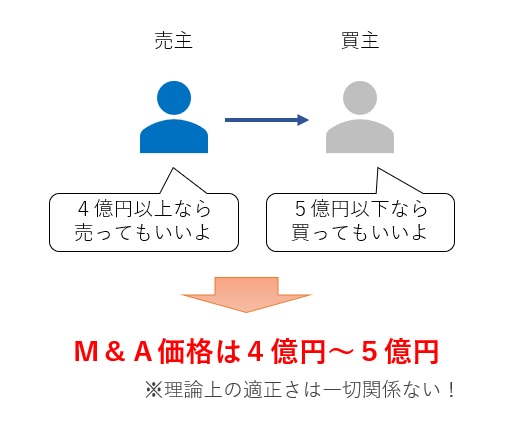

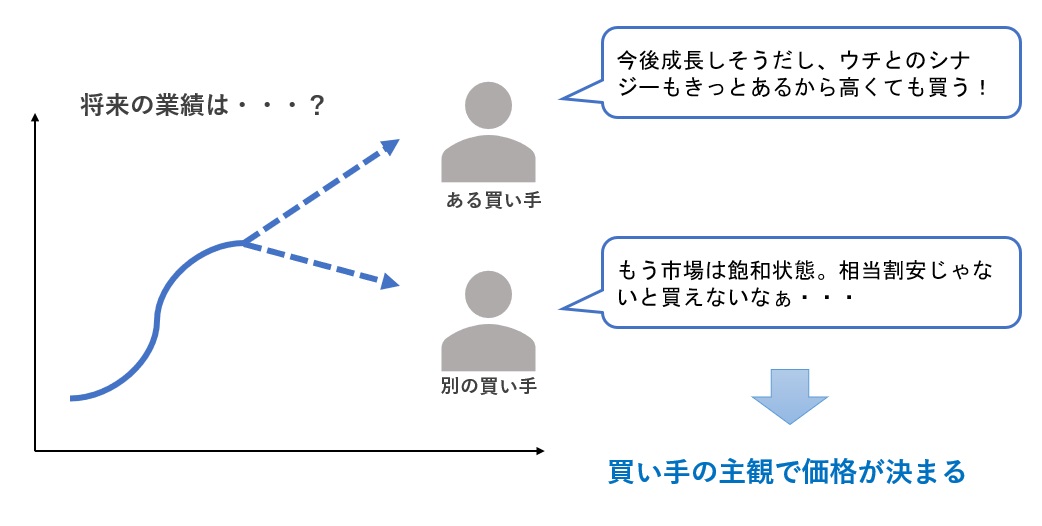

さて、M&Aの価格を理解する上で非常に重要なことは、買い手はいくらまでなら出せるかという判断を主観で行っていることです。

なぜなら、M&Aは過去ではなく事業の将来の業績を売買する取引だからです。買い手は常に将来の利益を想像して、それに見合う価格で買おうとします。

たとえば、買い手は値決めをする際に、以下のことを主観的に(=自分がリスクを背負って)考えています。

- この会社を買収したら、わが社グループにどんな良いことが起こるだろう?

- この事業を我々が経営したら、将来の利益はどう変わるだろう?

- この事業のビジネス環境は明るいのか?それとも暗いのか?勝ち目はあるのか?

- この会社が持っている財産(ノウハウや人材など)はどれだけ得難いものなのだろう?

今現在、明らかになっている決算書の情報は、所詮過去のものです。過去の数値は将来を予測する参考情報に過ぎません。

上記のような検討の結果、「今は赤字だけど我々が経営すれば黒字化できる!」とか「すごいシナジーが生まれるから絶対に『買い』だ!」と主観的に感じれば、買い手は多少割高でも必ず買おうとします(下図)。

横浜DeNAベイスターズに59億円の「のれん代」が付いた理由

上述した横浜DeNAベイスターズの例も、決算書には現れない、以下のような買い手の主観的な意識が価格を引き上げたものと思われます。

- プロ野球チームを持つという企業ステータス

- 社名の入った野球チームが毎日ニュースになる宣伝効果

- 自分たちが経営すれば黒字化できるという自信

- たった12しかない球団が売りに出たという稀少性

これらはいずれも買い手であるDeNA社が主観的に判断したものです。結局のれん代に正解はなく、買い手がリスクを背負って値決めするものですから、このような理論に合わない価格も頻発するのがM&Aなのです。

余談ですが、実際にDeNA社の買収後は観客動員がうなぎ登りとなり、現在は球界有数の黒字球団となっています。

買い手の値決め方針を知っても価格が予想できるわけではない

主観で、といっても、その場の勢いで適当な金額を言っているわけではありません。実際には、「将来稼ぐであろう営業利益の〇年分を『のれん代』にしよう」とか、「営業利益+減価償却費の〇年分を事業の価値と考えよう」など、回収期間計算をベースにした独自の社内基準を設けています。

では、売り手がこれらの方法をなぞっていけば、買い手の算出する買い値を推定できるかと言うと、そんな簡単な話ではありません。その理由は以下の2つです。

- 大枠の計算式は似ていても、細かい運用は各社バラバラ

- 買い手の将来予測は買い手ごとにバラバラ

1.大枠の計算式は似ていても、細かい運用は各社バラバラ

まず、上記のような広く使われている計算ロジック運用にはかなりの部分で主観が入ります。

たとえば、「のれん代は年間利益の〇年分まで」という計算式でM&A価格を決めている買い手企業は多いですが、この「年間利益」が営業利益なのか税引後利益なのかや、何年分の利益を乗せるのかといった、運用の肝になる部分については、会社ごとにまるでバラバラです。

たとえば年数は、買い手にリスクを背負う強い覚悟や自信があれば長い期間になりますし、それが弱ければ短い期間になる、ただそれだけのことです。

このような運用における細かい温度差は、まさに買い手企業の経営者のリスク判断になりますので、当然各社バラバラです。投資は自己責任なのだから、画一的なリスク判断なんてあるはずがありません。

「営業利益の修正」なんて買い手が勝手に決めていること

上記のような計算式には、「過大な役員報酬や節税のための保険料などは、適正な金額に修正される」という説明が付されていることが多いです。

この説明は事実です。買い手はM&A後の利益水準が知りたいので、買収したら払う必要のない役員報酬や節税費用を修正するのです。

そのため、弊社にも以下のような質問をいただくことがあります。

- 役員報酬が多いんですが、適正に直すといくらぐらいなんでしょう?

- 前受金はキャッシュフローとしてプラスに評価されますか?

- 期末に受注残がこんなにありますが、売上として評価されませんか?

これらの正しい回答はすべて「それぞれの買い手が勝手に決める」です。

無下にするのも申し訳ないので、補足として一般論(こう考える買い手が多いという話)もお伝えはしていますが、本当の答えを知っているのは私でも仲介業者でもありません。ただ、買い手が自社の価値観に照らして判断します。

こういう質問に物知り顔で答えている業者も見かけますが、「あなたがお金を出すわけでもないのに、何を偉そうに言ってるんだ?」という疑問が拭えません。

2.買い手の将来予測は買い手ごとにバラバラ

もう一点、買い手の値決めが予測できない理由は、「M&Aは事業の将来の売買である」ということです。つまり将来のことは誰にもわかりませんから、将来の業績の予測は買い手ごとにバラバラになります。

考えてみれば当然ですが、

- 自社との強いシナジー効果を生み出せ、市場成長にもポジティブな買い手

- 特にシナジーなく、市場成長にネガティブな買い手

では、前者の方が高値を出してくれるに決まっています。

このように、M&A価格には「買い手の将来に対する期待」という極めて主観的な判断が織り込まれるのです。誰にもわからないことで、それぞれの買い手が自分のリスクで決めなければならないから、当たり前のことです。

以下の文章は少々難解ですが、買い手企業のM&A担当者必読と言われる有名な書籍から引用します。

株式の価格と株式の価値は異なります。株式の価格は、いわば個々の取引当事者が株式価値の投影された株式(揺れ動く写像)に対して抱く主観的評価であって、異なる評価基準を持った取引当事者が出会い、合意する特定の株式の交換価値です。こうした交換価値は、取引当事者の組み合わせや取引時期等によって異なるものであり、一義的には決まらないからこそ、取引市場が成立するのです。

四方藤治『企業プロフェッショナルのためのM&Aの技術』より。下線は引用者

M&A価格は主観で決めるのが正しい

ここで、「ちゃんとした大企業は主観なんていう曖昧なものではなく、もっと客観的な事実から積み上げて価格を決めているのではないか?」と思う方もいらっしゃるかと思います。

しかし、M&Aがあくまでも経済取引であり、将来に対する投資であることを考えると、主観が入らないM&A価格なんて絶対に成り立たないことに気付くはずです。

他人と同じ価格では入札に勝てない

そもそも、M&Aとは常に1点物の売買ですから、他人と同じ価格を出していては、その買い手は良い買い物ができません。

「客観的な適正価値」は特定の買い手企業とのシナジー効果を考慮しないため、建前上は誰が計算しても同じ結果が出ます。

したがって、適正価値で入札額を決めてしまうと、みんな同じような水準の入札になる一方、主観的に(高値づかみのリスクを背負って)シナジー効果を織り込んできた買い手候補だけが高値入札を行い、落札していきます。

つまり「適正価格」という神話を信じて入札した買い手候補は永遠に買うことができず、「正直者がバカを見る」という結果に終わるだけです(下図)。

企業価値評価ではシナジー効果を考慮しない

上図のように、一般的に企業価値評価(バリュエーション)では、シナジー効果は考慮されません。

なぜなら、企業価値評価とは「誰もが納得する客観的な適正価値(フェア・バリュー)」を理論を積み上げて算定するものなので、買い手ごとに業績が大きく変わるシナジー効果を反映させることはできないからです。

だからこそ、冒頭で指摘したような

- M&Aがあっても会社は影響を受けず従来通りの成長をする

- 株主が誰に交代しても経営は変わらない

というナンセンスな前提条件が置かれるのです。

しかし、現実のM&Aでは何らかのシナジーが生まれるのが普通ですし、そうでなければ買い手は買いません。その意味でも、企業価値評価と現実のM&Aとの乖離は大きいと言えます。

買収額が「適正かどうか」と「儲かる価格か」は別の問題

さらに、適正価値で買ったところで、M&A後に買い手が買収額を回収できなければ何の意味もありません。

中小企業M&Aは株主と経営者の同時交代という、対象会社にとって天地がひっくり返る出来事であり、適正価値計算の前提である事業の現状維持も簡単ではないのです。

M&Aの値決めは、決して科学的・客観的な学術評価ではなく、あくまで経営判断です。よって、中小企業M&Aにおいて客観的な適正価値はほとんど意味がなく、買い手候補各社が自己責任で、リスクを背負って何らかの主観を織り込んだ入札額を提示するのが正しいあり方なのです。

「稀少価値」がM&A価格を跳ね上げる

なお、もう一点補足すると、中小企業M&Aの価格を左右する重要な要素が「稀少価値」です。ケースによっては、これが最大の価格形成要素になります。

M&A対象会社は究極の1点ものであり、他社に買収されたら永遠に買収できなくなってしまいます。小売業なら立地、製造業なら技術や特許、消費財ならブランドなど、他社がお金をかけても真似できない財産を持っている会社なら、たとえ赤字であってもとんでもない価格が付くことがあります。

この稀少価値にどこまでお金を出すかという判断も、買い手の主観がすべてを左右するものです。

横浜DeNAベイスターズの例では、「12しかないプロ球団で、しかも首都圏が本拠地」という稀少価値が価格を跳ね上げたのは間違いありません。

買い手が行う評価を外部から予測することは不可能

以上のように、M&A価格は完全に買い手の主観によって決まるものであり、その心は買い手企業内部にしかわかりません。売り手が低い金額で満足できるならばいざ知らず、少しでも高く売りたいと思っている限り、M&A価格を事前に予測することはほとんど不可能です。

これは、誤差の範囲というレベルの話ではありません。たとえば小売業のM&Aでは、買い手企業との仕入を共通化するだけで、粗利率が数%変わることも珍しくありません。それは営業利益を2倍にする効果を生むことがあり、これによって買い手が出せる上限額が2倍になることもあるのです。

世界に1点しかない芸術品を競売するのと同じように、買い手が主観的に高く評価すれば適正な評価価値を大きく上回りますし、評価しなければ大きく下回ります。直近で利益が出ていても売れないこともあれば、赤字でも高値が付くこともあります。

M&A価格目安を見積るのは、神のみぞ知る未来を夢想する以上の意味はありません。

以下は、私が駆け出しのころに読んで感銘を受けた書籍からの引用です。

買い手が期待しているシナジー効果の内容がある程度想定できれば、売り手は買い手のバイヤーズバリュー(引用者註:会社を手に入れることで買い手が得る経済価値で、入札の上限とされる)を推測することが可能です。対象会社の事業内容を買い手よりも詳細に知る立場にあり、業界の事情にも精通しているため、場合によっては買い手よりも現実的な数字を算出することができるかもしれません。

とはいえM&A取引後、グループ経営の主導権を握るのは買い手ですから、買い手の経営方針によっては、買い手が本音で考えているシナジー効果について売り手は全く予想できないこともあります。

売り手が交渉上最も知りたい「買い手が想定するバイヤーズバリュー」については、実際のところ売り手にはよくわからないのです。

「価格目安」は現場を見ている人にしかわからない

では、「理論上適正な株価」が意味をなさないとしたら、どうやって価格の目安を見積ればいいのでしょうか。

元も子もないことを言ってしまうと、そんな方法はないです。なぜなら、高い価格を付けてくれる会社に出会えるか出会えないかで、価格は何倍も変わってくるからです。また、業種ごとに相場の付き方がまるで違いすぎて、全業種一律の目安把握方法を開発するのは不可能です。

しかし、そんなことを言っても始まりません。以下では、M&Aの検討段階で、弊社が最良と考える価格目安・相場観の見積り方をご紹介しましょう。

M&Aは業種ごとに価格形成要因が違う

上述のとおり、M&Aの価格相場は業種によるところが非常に大きいです。

たとえば不動産賃貸業の場合、企業の売上高や利益はほとんど考慮されず、持っている資産の価値が最大の価格形成要素になります。

一方、調剤薬局の場合、1店舗1店舗の売上、応需処方箋の枚数や診療科、病院との位置関係が調べられ、店舗ごとの価値が査定されます。そこに人材の充足状況(薬剤師は長年人手不足状態です)を加味して相場観が形成されます。

このように、M&A価格の相場形成は業種次第でバラバラで、全業種一律の相場把握は絶対にできないと断言できます。

業種がわかれば単純に計算できるわけではない

ここで気を付けていただきたいのが、業種によって価格の決まり方は違うと言っても、「小売業なら、のれん代は営業利益の〇年分」みたいな単純な話ではないです。

小売業なら、重要な価格形成要因として、

- 好立地に集中出店しているか?

- 物流網は確立されているか?

- 仕入購買力は強いか?

- 生鮮食品を扱うノウハウがあるか?

など、小売ならではの注目ポイントがある、ということです。

結局のところ買い手が気にするのは業種そのものではなく、その業種の中で勝ち組なのか負け組なのか、そしてその裏に経営資源を持っていて、何が足りないのか、といった極めて具体的な情報なのです。

その道のプロに訊くのが最善の策

では、初期段階でM&A価格の目安を付けたい場合はどうすればいいでしょうか。

それは結局のところ、その業種のM&Aの近況を良く知る人に訊くというのが最善の方法です。むしろ、それ以外にはないでしょう。

M&A業者をはじめとして、その業種のM&Aをウォッチしている人や、買い手企業の経営者と日々情報交換をしている人はいます。そのような人を探し、直近でどの程度の規模の会社がどの程度の価格で売られたかを訊き出すことができれば、ようやく信憑性の高い価格目安が手に入ります。

逆に言えば、その業種のM&A事例をあまり知らない人が出した価格相場はすべて不完全なものと考えたほうがいいでしょう。

プロは勘で譲渡価格を感じる

私も特定業種のM&Aにどっぷり浸かっていたことがあるのですが、ある程度の経験を積むと、会社の価格相場というものがなんとなくわかってきます。また、「この会社は他の会社とは別格の稀少性があるぞ」ということも強く感じることがあります。

このような直感は、あくまで感覚的なもので、言わば勘です。しかし、DCF法などの「理論上適正な株価」に比べて、はるかに精緻で正確なものです。

このような経験豊富なM&A業者等から情報を集め、戦略を練り上げていきましょう。

M&A業者から情報を集めるときの注意点

M&Aの価格相場の情報は、M&A市場にベッタリと貼り付くM&A業者に訊いてみるのが一番です。

ただし、M&A検討の初期段階で、無闇にM&A業者と接触するのは高リスクです。以下の点に注意して情報を得ていきましょう。

注意点1.複数のM&A業者からの情報を比較する

情報を得るのは1社だけではいけません。意見を訊いた業者が、その業種のM&Aのことをまったく理解していないにもかかわらず、適当なことを言っているだけかもしれません。

必ず2~3社の業者の意見を訊き、誰が一番説得力があるかを比較して考えましょう。説得力を測る方法については後述します。

注意点2.直接コンタクトは2~3社に絞る

直接コンタクトして価格目安を訊くのは2~3社に留めましょう。

M&A業者に7社も8社も一度に会うと、情報流出のリスクが取り返しがつかないほど高まります。(詳しくは「多数のM&Aアドバイザーに会うことの2つのリスクと対処法」をご覧ください)

多くの業者に価格目安を訊きたいならば、やや精度は落ちるものの、代理人を立てて匿名で情報を集めることをおすすめします。

注意点3.M&A業者の「誘導」には要注意

M&A業界は嘘やハッタリが当たり前の世界です。業者の言うことを無批判に受け入れるのは控えましょう。業者が「情報弱者」である売り手に都合の良い情報を与え、うまく誘導することはよくあります。

M&A価格に関して言えば、よくある「誘導」は以下のようなものです。

- 本来よりも高い価格相場を伝えて売り手を興奮させ、M&Aを始める決断を促す

- 逆に低い価格相場を伝えて売り手の期待値を下げ、M&A成立の確率を上げる

一概には言えませんが、着手金のある仲介業者は前者、完全成功報酬制の仲介業者は後者であることが多いように思います。

M&A仲介のハッタリには要注意!

M&A仲介業は「仕入の商売」と呼ばれるほど売り案件に飢えた業界です。そのため、この程度のハッタリは山ほど行われています。

M&Aにおける彼らの役割は非常に重要ですが、付き合い方には十分気を付けましょう。詳しくは「初心者にオススメなM&A仲介の選び方!大手ランキングや手数料比較」をご覧ください。

M&A業者の価格目安の信憑性を確認する方法

いくらプロだと言っても、彼らが言う価格目安を鵜呑みにするのは考えものです。そもそも本当の意味でプロと呼べるM&A業者自体が多くはないため、集めた意見をしっかりと吟味する必要があります。

M&A業者の価格目安の信憑性を判断するためには、「なぜその価格だと判断したのか」の理由を訊いてみましょう。いくら勘とはいえ、ちゃんとした理由があるはずです。

煙に巻くような理由は論外

上述のとおり、理論上適正な株価は、実際の中小企業M&Aの場では役に立ちません。

価格目安の根拠として、DCF(キャッシュフロー割引法)がどうのこうのと小難しいことを言い始めたら、それは単なる素人だと思いましょう(実際、話を聞いていると「あ-この人DCFを理解してないな」と思う業者は山ほどいます)。

上場会社の経営者でも、小難しいファイナンス理論はよくわかりません。売り手も買い手も良くわからない話でM&A取引が進むわけがないのです。そんな神話を信じているなんちゃってアドバイザーの意見は無視したほうが賢明です。

その事業に長年携わっている経営者として、「ふむ、納得感のある決め方だな」と感じなければ、それはマユツバの話と思うべきです。

業種ごとの価格決定要因を訊こう

「この業種でM&Aが行われる際に、M&A価格に強い影響を与える要因は何か」を尋ねましょう。

それは、ある業種では立地、ある業種では従業員数、ある業種では独自技術と、業種ごとに様々です。もちろん、売上高や営業利益といった要素が価格決定要因になることもありますが、M&Aが活発な業種ほど、決算書以外の要素が大きな影響を与えます。

売り手オーナーさんは、その業種においてはプロ中のプロですから、M&A業者の回答がトンチンカンに思うこともあるでしょう。いくら勘とはいえ、あまりにいい加減な理屈のM&A業者は相手にしないほうがよいでしょう。

「一般論」ではなく「具体的な経営者の考え」が感じられるかがポイント

M&A業者が一般論に終始せず、具体的な経営者の考えを反映しているかを見抜きましょう。

M&A価格は買い手の主観で決まりますから、買い手がどのような主観的判断をしているかを理解している人でない限り、本当の価格相場なんて理解できるはずがありません。

これは難しい話ではなく、業者に「買い手さんは今何を考えていますか?」を訊けば如実にわかります。

以下は、コロナショック真っただ中の2020年前半に、ある業界特化型のM&A仲介に「コロナショックが価格に与える影響は?」と訊いたときの回答です。

多くの買い手さんがコロナで買収どころじゃなくなり、M&A市場からいなくなっています。ただ、1~2割は「今が良い会社を買うチャンス」と言って動いているので、二極化ですね。

買い手の数が減って競争が起こらないので、価格はあまり伸びないでしょう。ただ、一時期よりは悲観的な経営者が減ってきたので、来月ぐらいから多少買い手の数が増えると期待しています。

この業界の色々な経営者の話を訊くと、コロナの影響は半年から1年ぐらい続くと予想している方が多いですね。その間の売上はコロナ前の6割ぐらいが標準だろうという見込みが多いです。

御社の業態と売上水準なら、コロナ前であれば5~6億円が相場だったと思います。なぜなら、御社の業態は大手がシナジー効果を出しやすく、黒字店舗ならだいたい1店舗〇千万円で取引されることが多いからです。

コロナ後に今まで受けた損失と、売上6割が今後1年続く損失を合計すると2億円ぐらいでしょうか? これを単純に引けば3~4億円になりますね。

ただ、実際には今買収するのはリスキーだという買い手は多いので、もう少し安く考えたほうがいいでしょう。来月に本当に買い手が戻って来れば、若干高くなる余地はあります。

今後のコロナの状況にもよるので何の保証もできませんが、2~3億なら興味を示す買い手は多いと思います。

どうでしょうか?単純に「御社の相場は純資産プラス営業利益の3~5年分です!」などと言われるより、はるかに説得力があると感じませんか?

このような経営者の主観に迫る説明をしてもらって初めて、信頼に足る相場観と言えるでしょう。

M&A価格を高くする3つの戦略

最後に参考として、M&A価格を高くするにはどうすればよいのかをご紹介しましょう。

上述のとおり、M&A価格は買い手の主観で決まります。そのため、以下の3つを徹底的に行いましょう。それだけで、必ず最高値で売ることができます。

- 自社を高く評価してくれる買い手企業に売り込む

- 買い手に「欲しくなるような情報」を与える

- 買い手候補同士を競わせて買い手の焦りを引き出す

以下、それぞれ解説していきましょう。

1.自社を高く評価してくれる買い手に売り込もう

それぞれの買い手がM&A対象会社に感じる価値は主観的なものですから、まさに十人十色です。

たとえば、あなたの会社が事業をしている地域に進出したいと思っている他県の同業者にとって、あなたの会社が売りに出ることは千載一遇のチャンスですから、高値であっても買いたいと必ず思います。

一方で、全然違う地域の異業種の企業が、あなたの会社の買収に興味を示すことはほとんどありません。こういう買い手に一生懸命売り込んでも、高値で売れるはずがないのです。

高値で売りたければ、自社の強みや弱みを分析し、「どんな買い手が一番自社を高く評価してくれるか?」を考えましょう。高く評価してくれる買い手に戦略的に売り込むことができれば、闇雲に買い手を探すよりも確実に高く売れます。

M&Aでは、この際に「ショートリスト」というマーケティングツールを使います。詳しい解説は「ショートリストとは?M&Aで重要な4つの役割と作り方5ステップ」という記事でご紹介していますので、ぜひご一読ください。

2.具体的な情報によって買い手の主観を刺激しよう

買い手が主観的にM&A対象会社を理解しようとしても、情報がなければ何もできません。「よくわからない」という状況では、買い手は絶対に高値を出してくれません。

そこで、買い手が貴社のことを理解し、買収に前向きになってくれるよう、正確で具体的な情報をしっかりと開示して「値踏み」をしてもらいましょう。

- ビジネスモデルや物流、商流

- 会社の強みとその背景(簡単に手に入らず、M&A後も失われないか?)

- 会社の弱み(何を改善すれば成長を加速できるか?)

- 役員・社員の人員数や特徴、平均年齢

- 決算書の情報とその分析

これらの開示は「インフォメーションメモランダム(企業概要書)」という冊子で行っていきます。仲介会社やFAに作ってもらいましょう。具体的な記載方法は「会社の値段に3倍差が付くインフォメーションメモランダムの記載内容」をご覧ください。

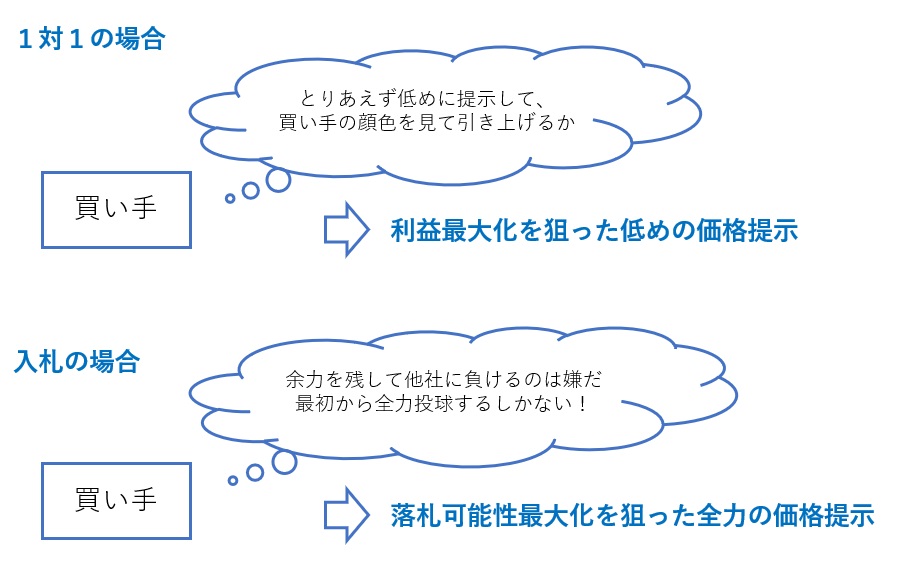

3.競争相手を意識させて買い手を焦らせよう

貴社をどんなに高く評価してくれる買い手であっても、必ず「買えるのであれば、少しでも安く買いたい」と考えています。そのため、あの手この手で「買い叩き」の駆け引きを仕掛けてきます。

このような駆け引きにうまく立ち向かうためには、複数の買い手候補を集めて「入札(オークション形式)」で競わせましょう。入札と言ってもセリのようなものではなく、複数の買い手に「あなたはいくらまで出せますか?」と訊いていけばいいのです。

要するに、各買い手候補に「妙な駆け引きをしていると、競合他社に入札負けしてしまう!」という焦りを持ってもらうということです(下図)。

このような立ち回りによって「争奪戦」を引き起こすことができれば、マグロの初セリのように価格は自然と上がっていきます。M&Aの入札については「価格だけじゃない!M&Aを『入札』で進める3つのメリット」も併せてご覧ください。

入札による買い手探しに特にデメリットはない

あるM&A仲介会社が「入札形式で交渉相手を見つけると、その相手とは必ずM&A契約を結ばなければならず、途中で中止できなくなる」と言っていて非常に驚いたことがあります。

当然ながら、真っ赤な嘘です。仲介会社としては何が何でも破談にしたくないので、苦し紛れにそのような嘘をつくのでしょう。または、優先的に安く買わせてあげたいリピーターの買い手がいるのかもしれません。

当たり前の話ですが、入札で決めた相手が飲めない条件修正を突き付けてきたら、正式に破談にしてから2番入札の買い手に声を掛ければいいだけのことです。相手が交渉終了に合意すれば、何の問題もありません。

M&Aは最終契約書に押印するまではいつでも破談にできます。入札で買い手を探すことについて、デメリットは特にありません。

おわりに

今回は、M&Aにおける価格目安の見積り方についてご説明しました。

まとめると、

- 理論上適正な株価は役に立たない

- M&A価格を正確に予測することは不可能

- すべての業種一律に適用できる価格目安は存在しない

- 複数の経験豊富なM&A業者の意見を訊くべき

- M&A価格を上げるためには3つの戦略が重要

というポイントになります。

M&Aの価格を見積もるのはそれほど難しく、曖昧なところはどうしても残りますが、これが現実です。M&Aには常に大きな不確実性が付きまとうのだということを理解して、M&Aをすべきか否かを熟慮しましょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)