M&Aと一言に言っても、その範囲は非常に広いです。

多くの方がM&Aを検討し始めたとき、「株式譲渡とか合併とか色々種類があるらしいけど、どんなM&Aが自分に最適なんだろうか?」と思って調べ始めますが、その範囲の広さと複雑さに戸惑われると思います。

そのような場合は、「自分が何を実現したいのか?」を明確にして、それに適したM&Aの種類を探しましょう。

M&Aという言葉を広く捉えると、「会社や事業の売買」だけでなく「親会社と子会社を合併させること」や「他社と事業提携を結ぶこと」なども含まれています。でも、会社や事業を売りたいだけなら、「合併」や「事業提携」まで学ぶ必要はないのです。

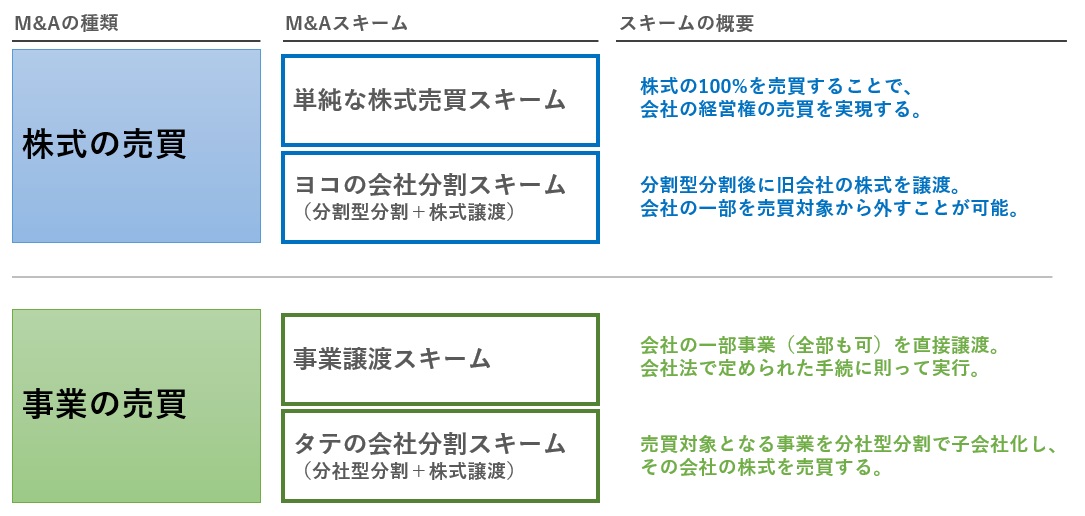

実は、「会社や事業の売買」がしたいのであれば、知っておくべきM&Aスキームはたったの4つしかありません。事実、世の中の「会社や事業の売買」の99%は、たった4つのスキームで行われています。

この記事では、

- M&Aという言葉の全体範囲

- M&Aの種類・手法の選び方

- 「会社や事業の売買」に関する2つのM&Aの種類

- 「会社や事業の売買」が実現できる4スキームのアニメーション解説

- 4つのM&Aスキームのメリットとデメリット

- (参考)M&Aのすべての種類と手法の一覧

についてご紹介します。

最後までお読みいただければ、雑多なM&Aの全体像とご自身が注目すべきポイント、そして最適なスキーム選びの方法をご理解いただけるでしょう。

YouTubeでも解説動画を公開中!

本記事の中核部分である「中小企業M&Aで使われる4つのM&Aスキーム」については、YouTubeに解説動画を公開しています。「動画のほうが頭に入りやすい!」という方はぜひこちらもご覧ください。

4つのM&Aスキームを公認会計士が解説!

この記事の内容(クリックでジャンプ)

非常に広い「広義のM&A」の範囲

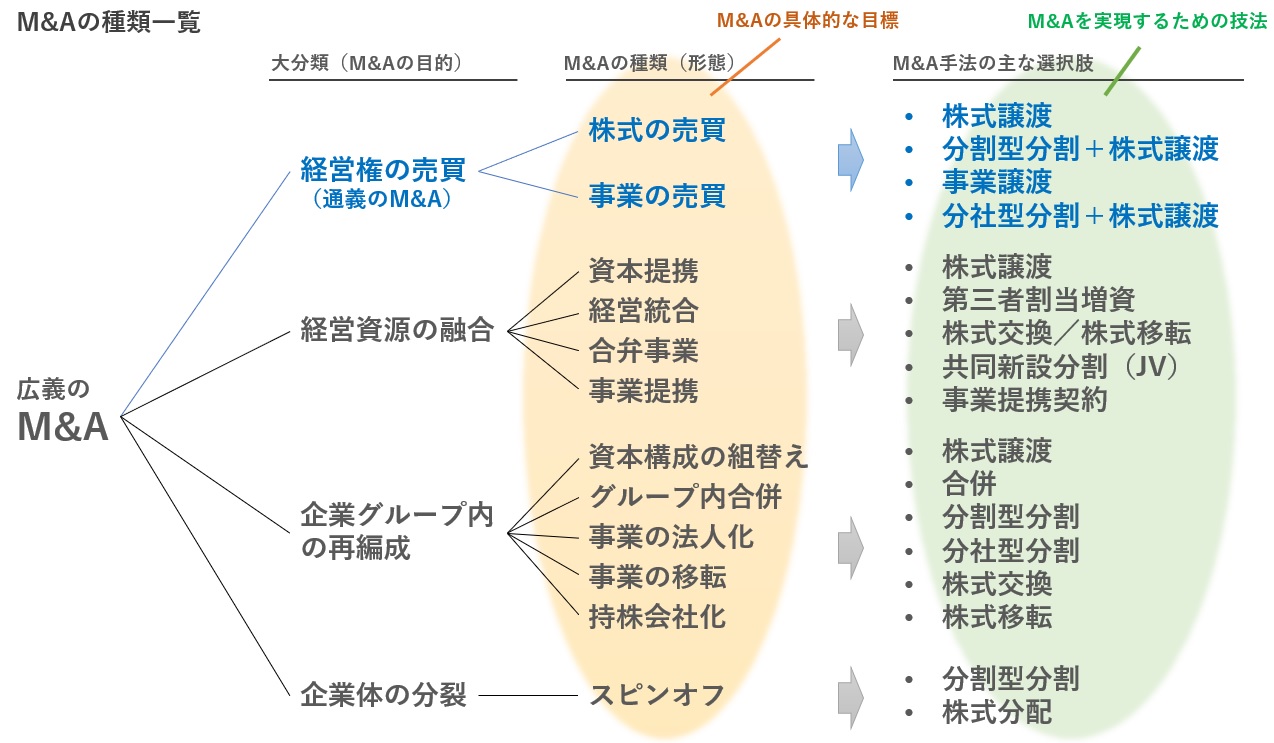

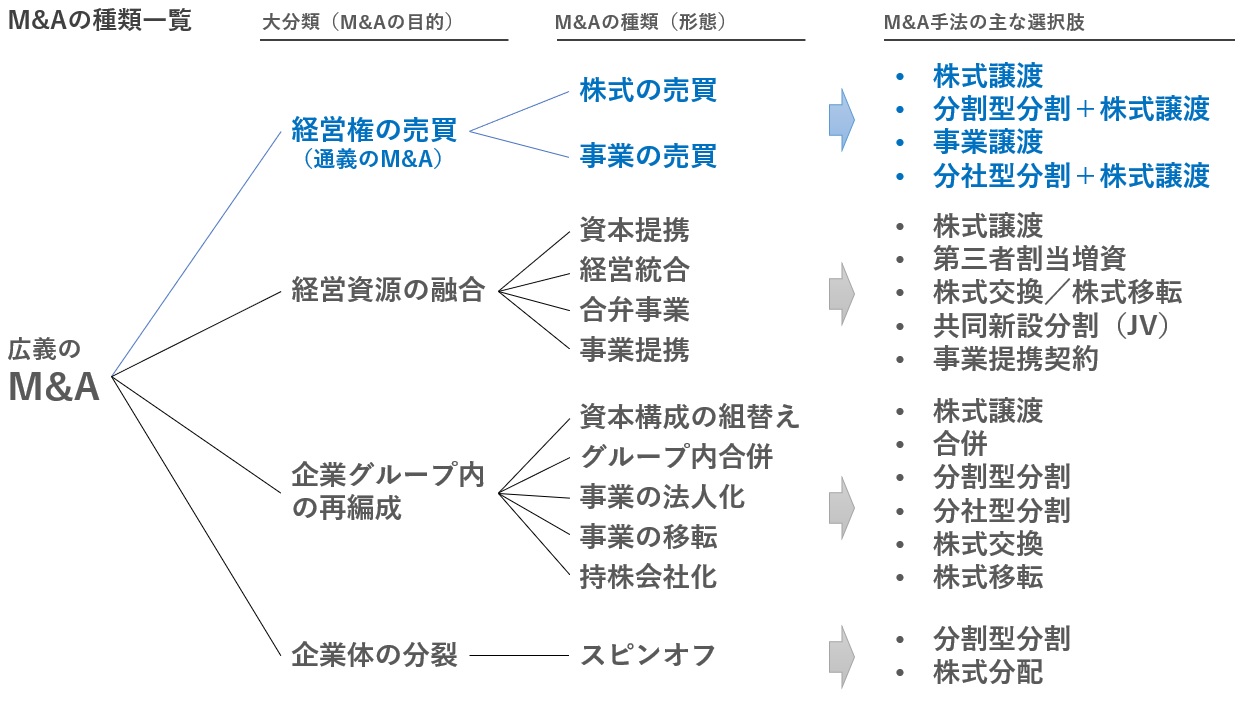

M&Aという言葉は、一般的には「会社や事業を売買すること」を意味する言葉ですが、より広く捉えると「経営統合」や「企業グループ内の再編成」なども含まれることがあります。世に「M&Aの種類」と呼ばれるものの全体像を分類すると、下図のとおりです。

図表中の用語の解説は、この記事の最終章の「(参考)M&Aの種類と手法の一覧!」で解説しています。細かい定義が知りたい方はそちらをご覧ください。

M&Aの「種類」と「手法」の混同に注意!

M&Aの「種類(形態)」と「手法」は似て非なるものですので要注意です。

M&Aの「種類(形態)」は、何かの目的を達成する道筋で、「手法」はそのプロセスを実行する手段・技法のことです。両者は

- 「目的」と「手段」

- 「戦略」と「戦術」

のような関係性にあります。

たとえば、「経営統合」は「複数の企業グループを1つの企業グループとして完全に統合する」というM&Aの種類の1つですが、実際に経営統合をした会社がどのような「手法」を用いたかを見てみると、以下のように様々な手法が用いられています。

このように、「経営統合」というM&Aの種類を実現するための手段(M&A手法)は様々ですし、複数の手法を組み合わせて1つのM&Aが成り立つこともあります。

また、1つのM&A手法で実現できるM&Aも1種類ではありません。たとえば「合併」というM&A手法に注目すると、以下のような種類のM&Aに活用することができます。

- ライバル企業と経営統合し、海外の競争相手に負けない組織規模を作る

- 子会社と合併し、よりシナジー効果が生まれやすい組織体制を作る

- 子会社同士を合併させ、グループ組織体制をシンプルに組み替える

- 他社を直接吸収することで事業を買収する(ただし後述のとおりほとんどない)

「蹴る」という技術がサッカーやラグビーなど複数のスポーツに活用できるように、1つのM&A手法も複数の種類のM&Aに活用できることがあるのです。

このように、「M&Aの種類と手法」は「目的と手段」のような関係にありますので、混同しないように気を付けましょう。

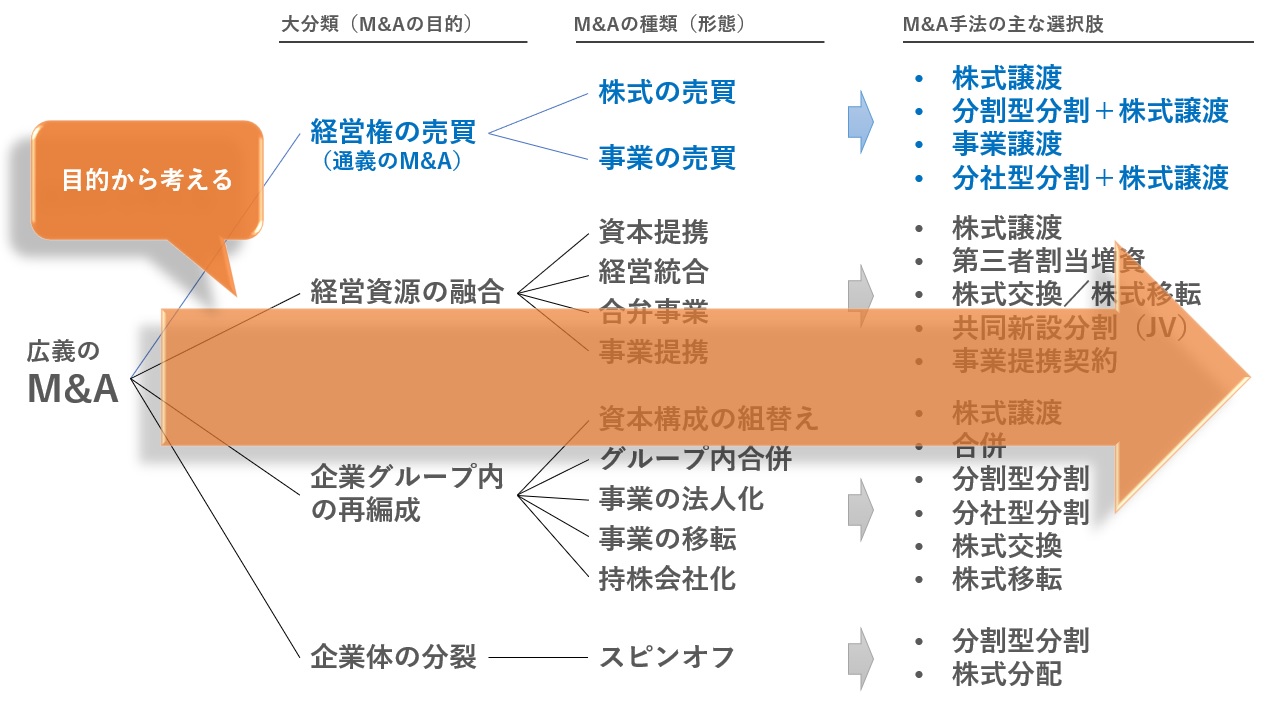

M&Aは目的→形態→手段の順番で考えよう

上図のように、M&Aという言葉の範囲は非常に多岐にわたりますし、そのための手法も様々です。「どのようなM&Aをするべきか?」を考えるときは、必ず、

- 目的(M&Aの大分類)

- 形態(M&Aの種類)

- 手段(M&Aスキーム)

の順番で整理しながら考えていきましょう。M&Aの種類や手法は上記のとおり極めて雑多なので、ゴールから逆算して考えなければ混乱してしまいます。

「会社か事業を売却したい!」という方であれば、資本提携の方法や第三者割当増資について考える必要はまったくありません。あなたが考えているのは、以下の4つのどれですか?

- 会社や事業の経営権の売買

- 他社との経営資源の融合

- 自社企業グループ内における再編成

- 自社の企業体の分裂

ほとんどの方は「経営権の売買」

M&Aと言えば普通は「経営権の売買」を意味する言葉ですので、この記事をご覧の方の大半は会社や事業を売買したい方だと思います。

そのため、以降は「経営権の売買」に絞ってM&Aの種類と手法を解説していきます。

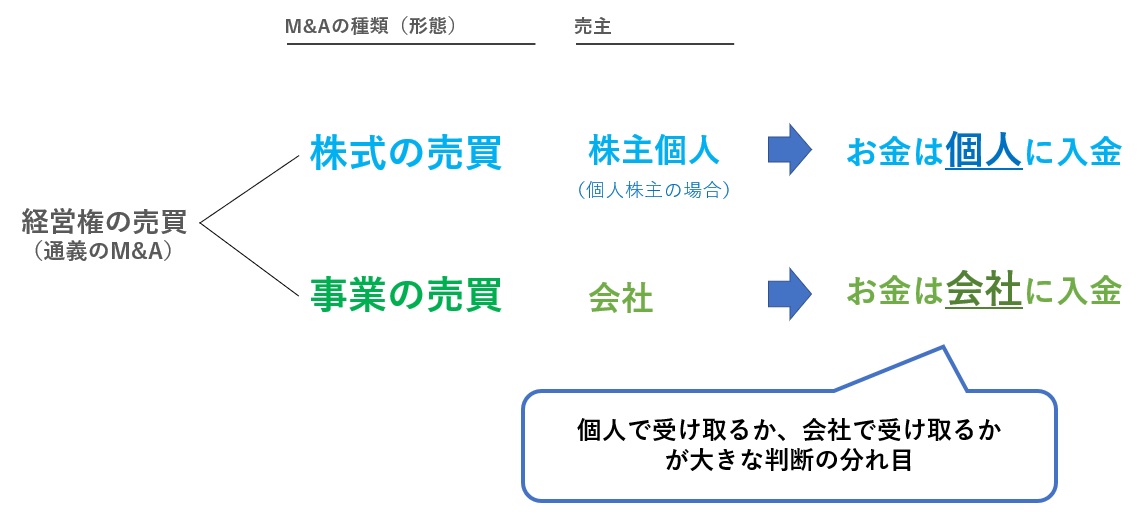

「経営権の売買」には、「株式の売買」と「事業の売買」がある

「会社や事業の経営権の売買」を実現するM&Aには、

- 株式の売買

- 事業の売買

の2種類があります。

「株式の売買」は、株主が、その保有する株式を譲渡することです。

「事業の売買」は、会社が、その内部で経営している事業を譲渡することです。

違いはいろいろありますが、下線を引いた「売主が株主(個人株主なら個人)になるか、会社になるか」という違いが最大ですので、選択する際は「誰がお金を受け取る形にしたいか?」が特にキーポイントになります。

「誰がお金を受け取るか?」で方針が決まることが圧倒的多数

弊社では売り手様からM&Aスキーム選択のご相談をお受けしていますが、ご相談者様の7~8割は、「会社ではなく個人でお金を受け取りたい!」という理由で「株式の売買」を選択されています。

知っておきたい「株式の売買」と「事業の売買」のその他の違い

「株式の売買」と「事業の売買」では、「誰がお金を受け取るか?」以外にも違いがあります。見落とすことなく総合的に検討しましょう。

- 「事業の売買」は会社の過去と切り離せるため、買い手が見つかりやすい

- 「事業の売買」は「のれん代の償却による節税」ができるため、高値で売れやすい

- 許認可や既得権益によっては「事業の売買」では引き継げないことがある

- 「株式の売買」は(個人株主であれば)所得税、「事業の売買」は法人税が課される

上記の違いについて、詳しくは「株式譲渡と事業譲渡の5つの違い!迷ったら7ステップで検討しよう」で解説していますので、併せてご覧ください。

「株式の売買」でも会社の一部だけを売ることは可能

なお、株式の売買では会社丸ごとしか売ることができないという誤解がありますが、実際には後述する「ヨコの会社分割スキーム」という手法を使えば、会社の一部だけを売ることは可能です。

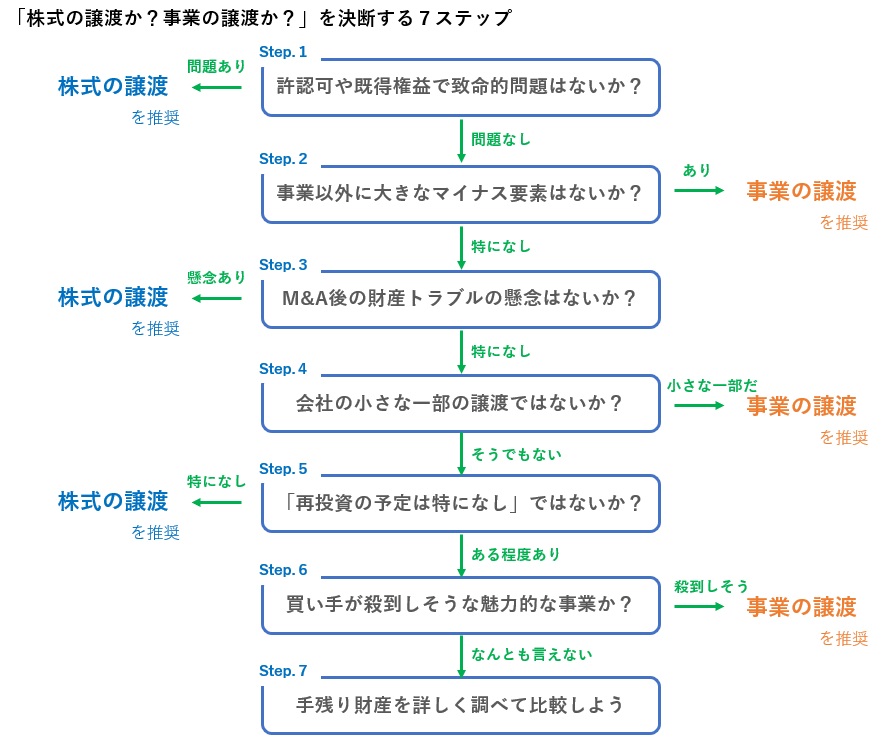

「株式の売買」か「事業の売買」かを選ぶための7ステップ

ご自身の方針が「株式の売買」か「事業の売買」かで迷われたときは、以下の7ステップでご検討ください。

これは、弊社がM&Aスキーム選択のご相談を受ける中で試行錯誤してまとめた、両者の重大で、本質的で、根本的な違いから検討していく適切な順番です。

以下のそれぞれのステップの詳細は、前掲の「株式譲渡と事業譲渡の5つの違い!迷ったら7ステップで検討しよう」で解説しています。

4つのM&Aスキームとメリットデメリット

M&Aの種類として「株式の売買」か「事業の売買」かが決まったら、次にどのような手法でそれを実現するかを検討します。

一般に、中小企業M&Aでは以下の4つのスキームで、会社や事業が売買されています。

「株式の売買」で使用されるスキームは、主に以下の2つです。

- 単純な株式売買スキーム(株式譲渡)

- ヨコの会社分割スキーム(分割型分割+株式譲渡)

一方、「事業の売買」で使用されるスキームは、主に以下の2つです。

- 事業譲渡スキーム(事業譲渡)

- タテの会社分割スキーム(分社型分割+株式譲渡)

なお、詳しくは後述しますが、会社や事業の売買の手段として「合併」や「株式交換」などが選択されることはほとんど皆無です。

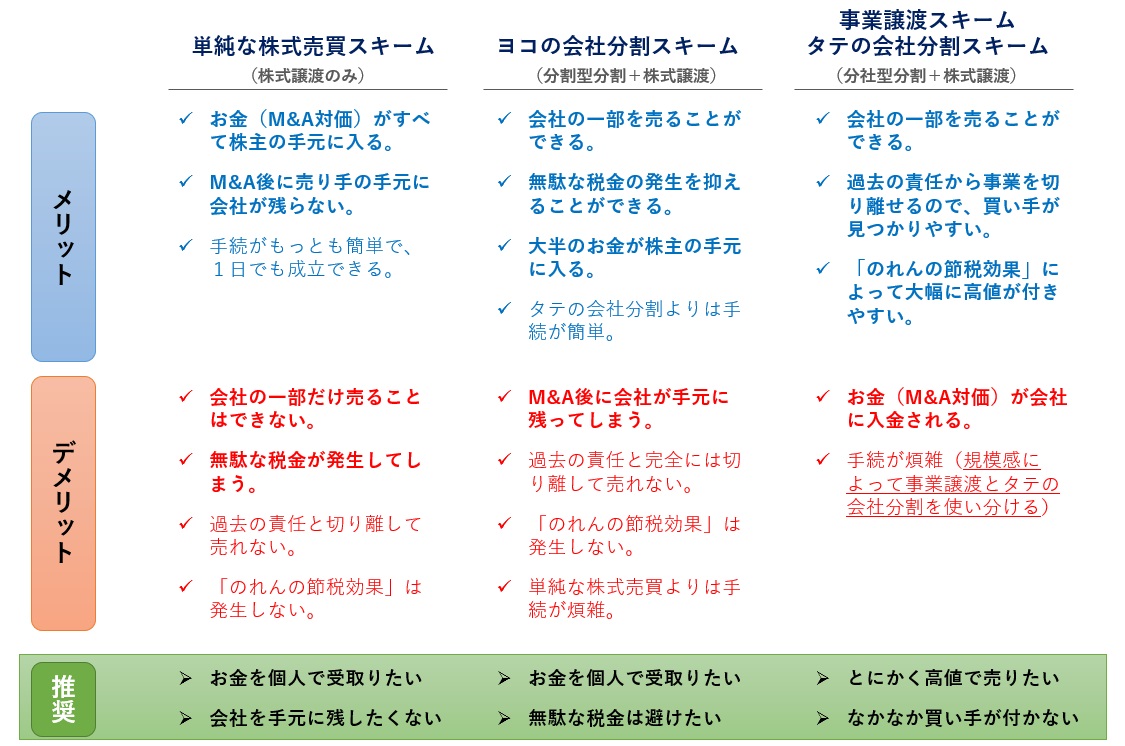

それぞれのスキームには以下のようなメリットとデメリットがあります。

以下、太字で示した主要なものについて解説していきましょう。

なお、以下でご紹介するメリット・デメリットは、弊社にスキーム選択のご相談にいらっしゃった方々が、実際に1つのスキームを決断される決め手となったポイントに絞っています。

いわば理論理屈ではなく「現場の生の声」なので、より参考になるでしょう。

M&Aスキーム1.単純な株式売買スキーム

株式の100%を売買するスキームです。

普通の資産を売買するように株式を売買する方法であり、会社が保有するすべての事業や資産負債が売買対象となります。そのため、余計なものは後で売り手が買い戻す必要があります。

スキーム全体の流れについては、以下のアニメーションをご覧ください。

基本は100%の株式売買

売買する株式は何%でもいいのですが、普通は100%の株式が売買されます。

買い手の都合からすると、たとえ少数でも外部株主がいるのは非常に経営がしづらく、特に中小企業M&Aは忌避されがちです。また、売り手としても中途半端に株式を手元に残しても、ほとんどメリットはありません。

そのため、100%以外の株式譲渡が成立することは非常にレアケースです。

会社のすべてをお金に換えて、個人で受け取ることができる

このスキームの非常に大きなメリットとして、

会社のすべてを売ることができ、手元に法人が残らない

という点が挙げられます。

意外かもしれませんが、間違いなくこれが最大のメリットです。弊社にスキーム決定のご相談にいらっしゃる譲渡希望者の多くは、この点を重視して単純な株式売買スキームを選択されています。

なぜなら、会社内部に残されたお金を個人に還元するのは簡単なことではないからです。

単純な株式売買は、特に以下のような方にオススメのスキームです。

- 会社をキレイに売ってしまって、悠々自適の老後を過ごしたい

- 株式が分散しているので、揉め事にならないようお金に換えてしまいたい

- M&A後に特に事業をする予定はないので、一旦全部キャッシュで受け取りたい

残したい事業や資産も売ることになり、税金面でも非効率

単純な株式売買スキームは、

会社の一部だけを売ることができない

という点が大きなネックになります。売りたくないものがあっても一旦は売らざるを得ず、あとで買い戻さなければなりません。

会社に存在する余計な財産を売り手が買い戻す場合、以下の動画のとおり「余計な税金が発生する」というデメリットが存在します。

M&Aスキーム2.ヨコの会社分割スキーム

このスキームは、単純な株式売買スキームのデメリットを回避するための派生スキームです。

株式譲渡の直前にヨコの会社分割(分割型分割)を行うことで、会社の一部をM&A対象から外すことができるのです。以下の動画をご覧ください。

一部事業を売らずに残したり、節税ができたりする

ヨコの会社分割のメリットとしては、

お金(M&A対価)を個人で受け取りつつ、会社の一部を手元に残せる

という点が挙げられます。

また、余計な資産の売買も発生しないため、無駄な税金は発生しません。

特に、以下のような方にオススメのスキームです。

- 一部の事業は売らずに引き続き経営したい

- 会社に事業とは関係のない投資不動産がある

- 事業は売りたいが、その土地は手元に残して賃貸したい

- M&A後に資産管理会社を作って財産運用がしたい

「法人が手元に残ること」が嫌ならNG

ヨコの会社分割のデメリットとしては、

法人が手元に残ってしまう

という点が挙げられます。

相談に乗っていると、この点を嫌がる方は意外といらっしゃいます。買戻しで余計な税金を払っても、法人を手元に残したくないというニーズは一定数あるようです。

全部キレイにキャッシュに換えてしまいたいのであれば、単純な株式売買スキームのほうがオススメです。

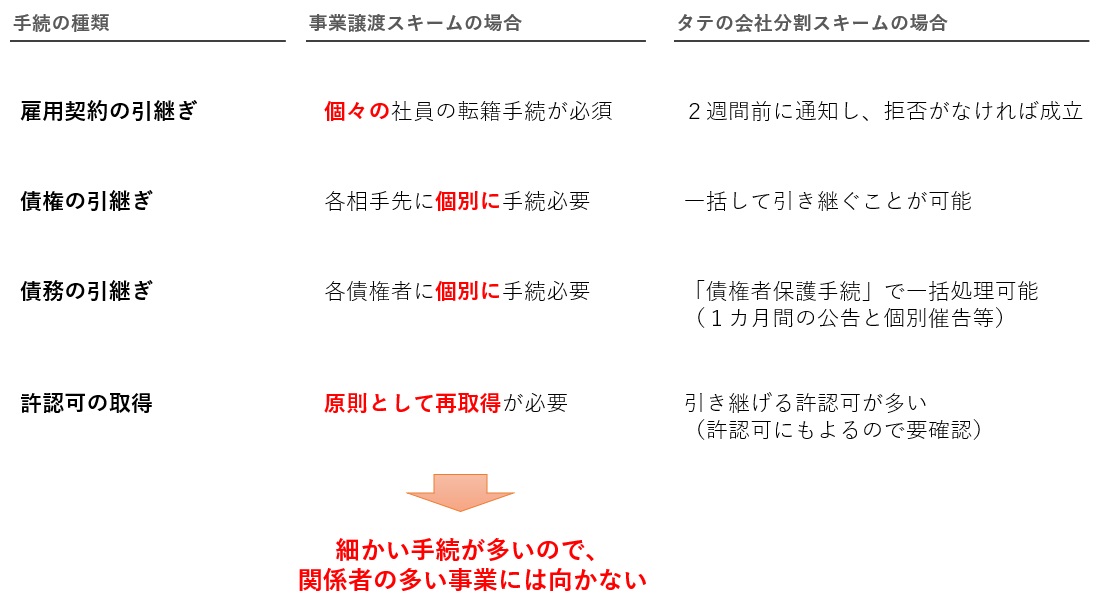

M&Aスキーム3.事業譲渡スキーム

ここからが「事業の売買」に使われるスキームです。

事業譲渡スキームは、会社の資産を売却するように、事業を譲渡するスキームです。会社法で定められた手続を踏んで行います。

事業譲渡は小さな事業ならサクッと売れる

事業譲渡は、後述する「タテの会社分割」と比べると「1店舗」や「数人規模の部署」などの小さな事業の売買に適したスキームです。

細かい手続は多いですが、通常であれば大げさなものではなく、小規模事業であれば数日で完了させることができます。

なお、事業譲渡には消費税が課税されますが、買い手側ではちゃんと仕入税額控除できますのでご安心ください。むしろ、売り手の会社が免税事業者や簡易課税事業者の場合は「益税」が発生します。

中規模以上の事業には向かない

事業譲渡には細かい手続が多いので、小さい事業にしか向きません。中規模以上の事業を売買するときは、後述する「タテの会社分割」を使いましょう。

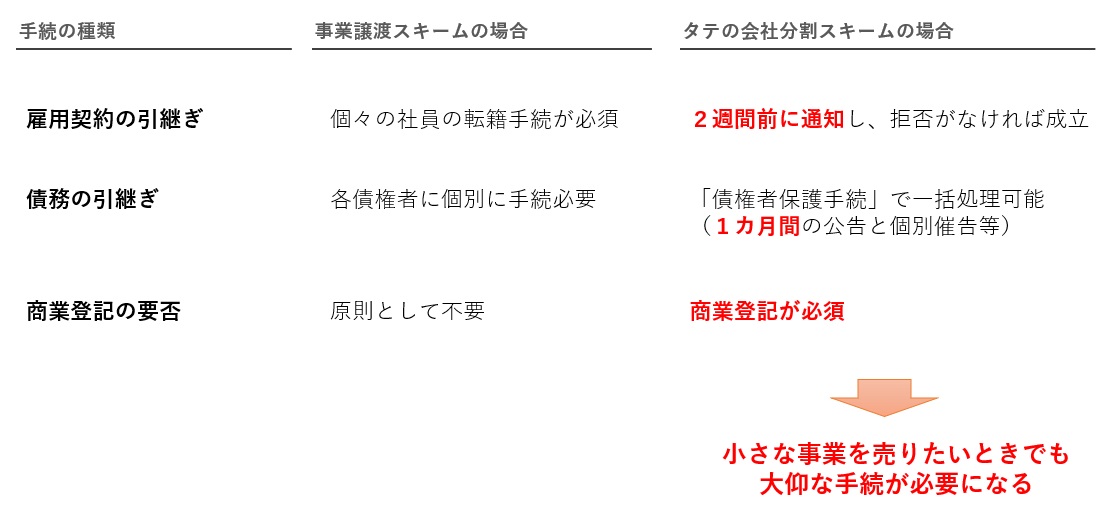

「事業譲渡スキーム」と「タテの会社分割スキーム」には、以下のような違いがあります。

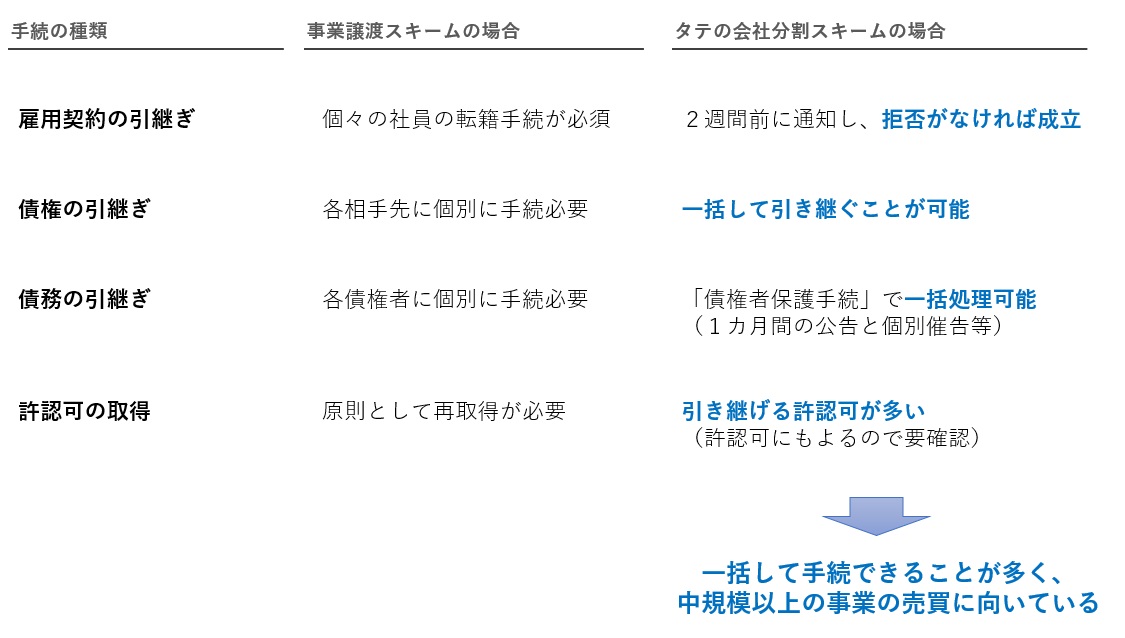

M&Aスキーム4.タテの会社分割スキーム

タテの会社分割スキームは、M&A対象事業を一旦タテの会社分割(分社型分割)で子会社化し、その子会社の株式を買い手に譲渡するスキームです。

タテの会社分割は大きな事業でも割と簡単に「事業の売買」ができる

タテの会社分割スキームは事業譲渡スキームに比べると、細かい手続がかなり少ないです(下図)。

1つ1つの手続は重いものの、作業量自体は圧倒的に軽くなります。そのため、中規模以上の事業を売るときはタテの会社分割スキームのほうがおすすめです。

1つ1つの手続は重く、小さな事業ではかえって手間

会社分割で必要なスキームは会社法で決まっていますので、事業が大きかろうが小さかろうが、会社法の規定に則って手続をしなければいけません。

そのため、小さな事業の売買では、手続が大仰に感じることもあるかもしれません(下図)。

したがって、小さな事業は事業譲渡のほうが向いています。

M&Aスキームとして「合併」や「株式交換」が選択されない理由

ちなみに、「合併」や「株式交換」は、「経営権の売買」の手段として選択されることはまずありません。

売買手段として合併を選択した場合、税務ルール上「非適格合併」と言われる扱いになり、考えられないほど多額の税金が発生します。

たとえば、売り手個人(消滅会社の株主)には最大49.44%(配当控除を考慮後)の所得税等が課されることになります。これに対し、株式譲渡で買い取ってもらえば、20.315%の税率です。買い取られた後で合併が行われても、売買自体が株式譲渡で行われれば、半分以下の税金なのです。

それ以外にも様々な問題がありますので、「経営権の売買」の手段として合併が選択されることは通常考えられません。詳しくは「M&Aスキームで『合併』を絶対選んではいけない3つの理由」をご覧ください。

また、「株式交換」も、売り手には1円のキャッシュも入らないスキームですので、上場会社同士のM&Aでなければまず見かけません。詳しくは「【図解】株式交換を使ったM&A手法と中小企業に不向きな3つの理由」で解説しています(同様の理由で、「第三者割当増資」なども選択されません)。

(参考)M&Aの種類と手法の一覧!

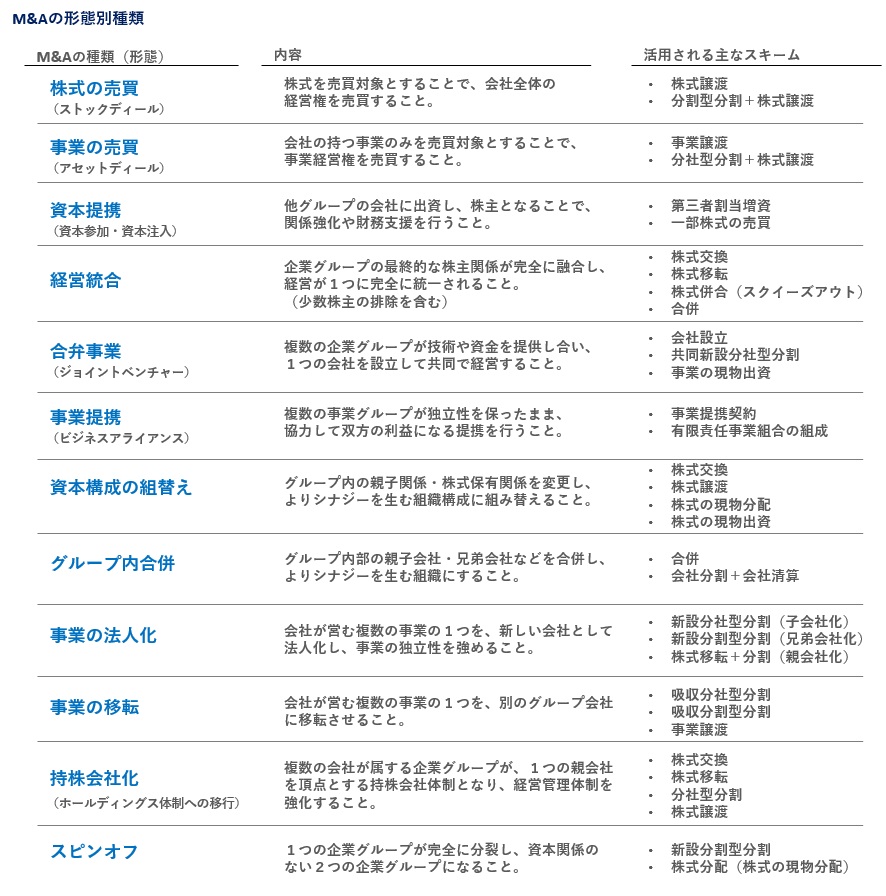

最後に、冒頭の図でご覧に入れたM&Aの種類や手法について、それぞれの用語の意味をざっと説明していきましょう。

会社や事業の売買がしたい!という方は、前章までのご説明で十分ですので、ざっと読み流してください。

こんなにある!M&Aの種類一覧

広い意味での「M&A」に含まれる種類をざっとご紹介すると、下表のような行為が含まれます。(クリックで拡大)

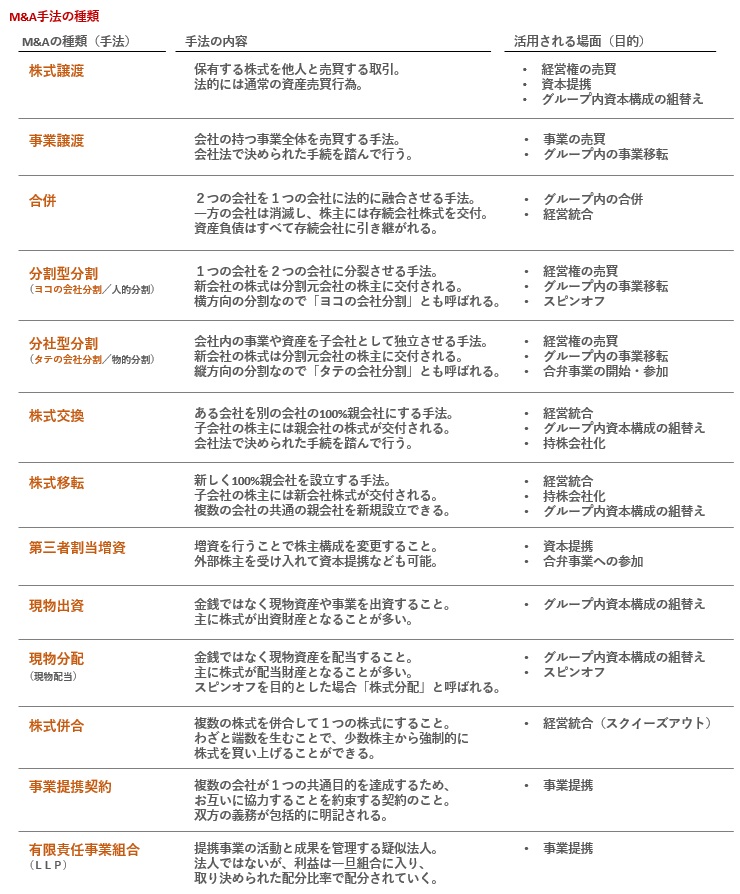

手段も多彩!M&A手法の種類一覧

上記のM&Aの各種類を実現する手法は、以下のようなものがあります。これらを単独で使ったり、組み合わせたりして「スキーム」を作っていきます。(クリックで拡大)

TOB(公開買付け)は上場会社専用の株式譲渡手段

新聞等でよく目にする「TOB(株式公開買付け)」は、上場株式を一斉に売買する方法です。

上場会社の株式を一定数以上売買する場合、市場取引や相対交渉ではなく、このTOBを使わなければならないというルールが存在します(これは、すべての株主に平等に売買の機会を与えるための制度です)。

つまり、株式譲渡の一種であり、上場会社専用の株式譲渡手段と位置付けられます。

おわりに

今回は、広義のM&A全体の種類と手法、そして一般にM&Aという言葉が意味する「会社や事業の経営権の売買」について、その2つの種類と4つのM&Aスキームをご紹介しました。

それぞれのメリット・デメリットと推奨される方は以下のとおりです。

M&Aプロセスが始まるとM&Aスキームを変更することは難しくなります。後悔のないようにじっくりと検討しましょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)