M&A価格を決めるときに、「どのように値決めをすれば高値づかみせずに買えるか?」は、買い手企業にとってとても悩ましい問題です。どんなに有望な事業を買収しても、投資回収できない額で買ってしまうと大損することになります。

多くの買い手企業が、高値づかみを避けるために、独自の社内ルールを設定しています。中でもよくある社内ルールが、

- 株式の値段として、純資産+想定営業利益の〇年分までとする(年買法)

- 事業の値段として、想定EBITDAの〇倍までとする(EV/EBITDA法)

- 複数の担当者が現場を視察し、協議して価格を決める(実査査定法)

といったところです。

このうち、EV/EBITDA法(EBITDA倍率法ともいう)は、上記3つの中では理論な土台がしっかりしており、計算も簡単で腹落ち感も高いため、広く採用されている手法です。

とはいえ、「じゃあ世間のM&Aは何倍で買収額が決まっているんだろう?」と調べてみて、驚いた方も多いでしょう。言っている人ごとにまるでバラバラで、後述する一番信頼できる機関の情報では「2~10倍程度が目安」という「相場」が出ています。

本来はこんなに幅があっては相場どころではありません。でも、実際の現場感覚として、2~10倍というのは「まぁさもありなんという範囲の幅」です。なぜなら、それだけM&Aの値決めは千差万別で、案件によってバラバラだからです。

そこで今回は、

- 買い手企業で値決めルールづくりに悩んでいる方

- 買い手がどのように値決めをするか知りたい売り手の方

に向けて、EV/EBITDA法の基礎的な考え方から実際の計算例までわかりやすく解説していきましょう。

- EV/EBITDA法の活用場面(企業価値評価との違い)

- M&Aの倍率相場は2~10倍!こんなに幅が生まれるワケ

- イチから学ぶEV/EBITDA法の基本的な3つの考え方

- 実際のEV/EBITDA法による値決めの計算11ステップ

- EV/EBITDA法の3つのメリットと5つの注意点

最後までご覧いただければ、この値決め手法の本質から、間違ってはいけない注意点まで理解した上で、EV/EBITDA法を正しく使いこなせるようになります。ぜひ最後までお付き合いください。

EV/EBITDA法の重要ポイントをYouTube動画でも解説

この記事は広く深くEV/EBITDA法について解説していますが、そのうち特に重要なポイントをYouTube動画にしました。

- 計算の仕組みをわかりやすく紹介

- 倍率に「適正水準」なんてない理由

- 年買法と比較したときの3つの欠点

動画で見たほうがわかりやすい!という声もいただいていますので、ぜひお時間のある方は併せてご覧ください(17分35秒)。

M&Aの価格を決めるEV/EBITDA法の計算や倍率、3つの欠点を公認会計士が解説【動画で学ぶM&A】

この記事の内容(クリックでジャンプ)

- EV/EBITDA法(EBITDA倍率法)とは、ポピュラーな「買収額の上限値」の考え方の1つ

- M&Aの倍率相場は2~10倍!こんなに幅が生まれるワケ

- 基礎から学ぶEV/EBTDA法の基本的な3つの考え方

- 11のステップでわかるEV/EBITDA法による値決めの計算例

- ステップ1.経営トップの判断でEV/EBITDA倍率を決める

- ステップ2.貸借対照表から「借金の残高」を抜き出す

- ステップ3.貸借対照表を参考に「事業以外の財産」を書き出す

- ステップ4.「事業以外の財産」の時価情報を調べ、その財産価値を算定する

- ステップ5.損益計算書の特殊な項目を修正し、「実態P/L」を作る

- ステップ6.「実態P/L」にシナジー効果を織り込み、「想定P/L」を作る

- ステップ7.「想定P/L」の数値から「想定EBITDA」を計算する

- ステップ8.「想定EBITDA」にEV/EBITDA倍率を掛け算し、「事業の値段」を算出する

- ステップ9.必要な追加投資額だけ「事業の値段」を減額する

- ステップ10.投資考慮後の「事業の値段」に「事業以外の財産価値」「借金の残高」を足し引きし、「株式の値段」を算出する

- ステップ11.経営トップが全社戦略や直感等を踏まえて最終的な値決めを行う

- EV/EBITDA法が値決めに使われる3つのメリット

- EV/EBITDA法を使う際に注意したい5つのデメリット

- おわりに

EV/EBITDA法(EBITDA倍率法)とは、ポピュラーな「買収額の上限値」の考え方の1つ

EV/EBITDA法(読み方は「イーブイ・イービッダーほう」または「イーブイ・イービットディーエーほう」)とは、M&Aにおいて買い手が「この会社を買うにはいくらまで出してもいいかな?」を考える際の、もっともポピュラーな考え方の1つです。EBITDA倍率法とも言います。

値決めというのは、売り手が譲渡に同意してくれる価格であれば何でもいいのですが、あまり高く買ってしまうと買収投資額を回収できなくなります(高値づかみ)。そのため多くの買い手が、

どんなに交渉が難航しても、これ以上の額は出してはいけない!

という上限値(撤退ライン)を設けて交渉しますし、これを意識して入札も行います。

EV/EBITDA法は、この上限値設定の考え方の1つです。

日本電産も値決めにEV/EBITDA法を採用している

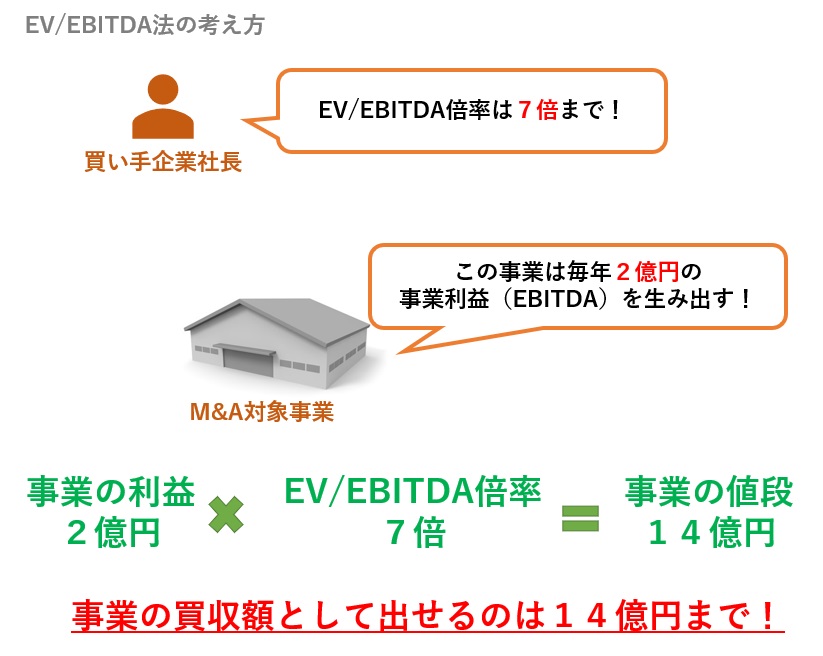

EV/EBITDA法は、多くの買い手企業に社内ルールとして採用されています。

たとえばM&A巧者として有名な日本電産の場合は、「EV/EBITDA倍率は7倍以内!」という原則ルールがあるようです(参考:日本経済新聞2019年6月11日「ビッグBiz解剖(上)M&A無敗 日本電産の掟〔外部〕」)。

EV/EBITDA倍率については後述しますが、日本電産に限らず本当に多くの買い手が採用している、代表的なプライシング手法なのです。

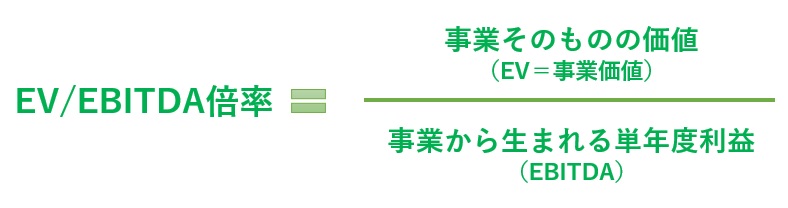

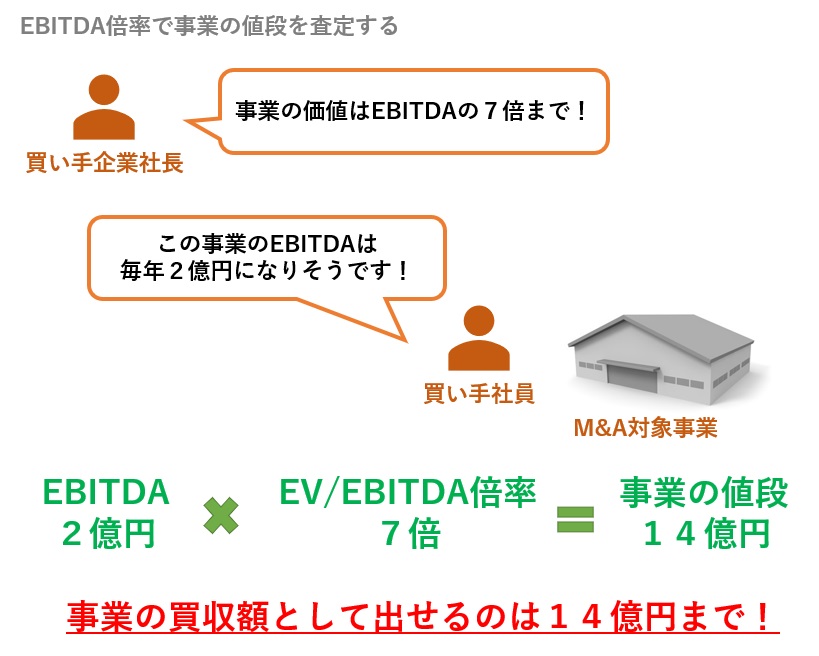

「事業利益の何倍を事業の値段とするか?」という考え方

EV/EBITDA法の基本的な考え方は、「事業から生まれる利益(キャッシュフロー)の何倍を、事業自体の値段として考えるか?」というものです。

「事業への買収投資を何年で回収したいか?」という考え方に近いです(ただし、後述のとおり実際には倍率と回収期間は別物なので注意が必要です)。

EV/EBITDA法は、

事業自体の価値とは、単年度の事業利益の〇倍である

という考え方で事業の値段を考えます。

このときの「〇倍」の倍率のことを「EV/EBITDA倍率(EBITDAマルチプル)」と呼びます(下図)。

EBITDAについては後述しますが、事業のキャッシュフロー獲得能力を表す利益指標です。

つまり、たとえば経営判断で「EV/EBITDA倍率は7倍まで!」と決めた場合、事業利益(EBITDA)が2億円の会社を買おうとすると、事業の代金としては14億円が上限ということです(下図)。

「事業の値段 = 株式の値段」ではないので注意!

なお、上記の倍率計算で算出されるのは「事業の値段」であって、「株式の値段」ではない点にご留意ください。EV/EBITDA法で株式の値段を算出する手順は追って詳しくご紹介します。

EV/EBITDA法はあくまで買い手企業の社内ルール

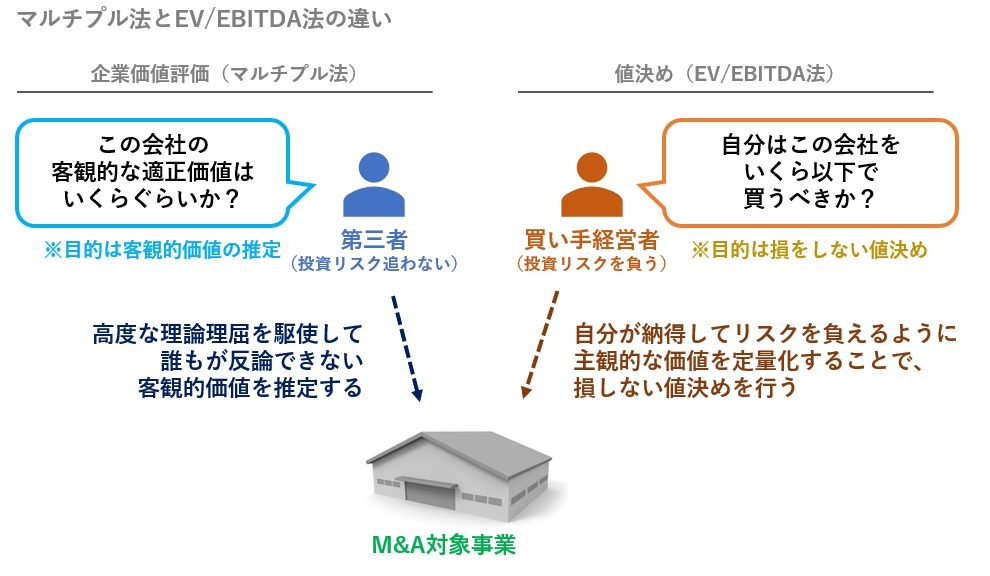

ここで注意していただきたいのは、EV/EBITDA法は「いくらまで価格を出せるか?」を決める買い手企業の社内ルールであって、「この会社の客観的な適正価値はいくらか?」を推定する企業価値評価ではないということです。

EV/EBITDA法は企業価値評価(バリュエーション)の1つであるマルチプル法(類似業種比較法)と考え方が近いですが、以下のような違いがあるため、両者はまったく似て非なるものです。

- マルチプル法では実際の類似業種の株価分析を行って倍率を「推定」するが、EV/EBITDA法では経営者判断により倍率を「決定」する。

- マルチプル法ではEV/EBITDA倍率以外にも、売上高や営業利益、純利益、配当額など幅広い指標を総合的に勘案して株価を推定していくが、EV/EBITDA法はEV/EBITDA倍率だけで計算する。

そもそも、企業価値評価は「会社の客観的な経済価値」を「高度な理論を用いて」推定するのに対して、M&Aの値決め(プライシング)は「自分(買い手企業)が損をしないための買収額」を「自分(買い手経営者)が納得できる方法で」決めるものですから、目的からして別物なのです(下図)。

M&Aの倍率相場は2~10倍!こんなに幅が生まれるワケ

ところで、世の中の中小企業M&Aは、どのぐらいのEV/EBITDA倍率で成立しているか気になる方は多いでしょう。

ネットで検索すると色々出てきますが、実際には中小企業M&Aの売買価格や決算情報は公開されないことがほとんどなので、実際に大量のM&Aに関与している機関の分析でなければアテになりません。

今回、「8~10倍が相場」という情報も見かけましたが、根拠もよくわかりませんし、私の実感にも合いません。この幅に収まらない案件が多すぎるからです。

その点、M&A仲介業界では最大手である「日本M&Aセンターグループ」の調査が最良と思います。日本のM&A業界ではここがダントツの案件数を誇っており、大量の案件情報から導き出しているため、おそらくここの数値が一番信憑性が高いでしょう。

さて、そこの公表情報によると、中小企業M&AのEV/EBITDA倍率は、以下が相場だそうです。

業界や地域、最近は規模によって倍率に差があることが分かってきていますが、M&Aを検討する基準としては2~10倍程度が目安として知られています。

EBITDAマルチプルとは?類似企業と比較して企業価値を知ろう!〔外部〕

※バトンズのサイト:バトンズはM&Aセンターの子会社です

まぁこれを読んで、「2~10倍のような幅広の数値を出して『目安』と言われても」・・・と感じた方も多いでしょう。

でも、私もこのぐらいの幅にならざるを得ないと思います。むしろ、これでもセンターさんが頑張って絞り込んだ数字だなと感じます。

私の直感では4~13倍ぐらいで、ある程度満遍なく分布しているイメージです。たまに15倍とか20倍とかもあります。

なぜ、EV/EBITDA倍率にはこんなに幅があるのでしょうか?それは、以下のような事情からです。

- それぞれの買い手が経営判断で倍率を決めている

- 将来の予想も買い手ごとにバラバラ

- 買い手はシナジーを意識して値決めする

- 買い手は会計数値だけを見ているわけではない

- 争奪戦が価格を高騰させる

これら5つの理由を理解すれば、8~10倍なんて幅に収まるわけがないとすら思うでしょう。それぞれ簡単に解説していきましょう。

幅が生まれる理由1.それぞれの買い手が経営判断で倍率を決めている

上述のとおり、値決めは買い手が経営判断として行うものですから、それぞれの買い手経営者が独自の判断で倍率を決めています。

イケイケな社長なら高い倍率でどんどん買おうと思いますし、慎重派の社長なら低めにして確実に投資回収しようとするでしょう(下図)。

このように買い手の心は千差万別なので、高倍率で考える買い手に声がかかるかどうかで、最終的なEV/EBITDA倍率はまるで違ったものになります。

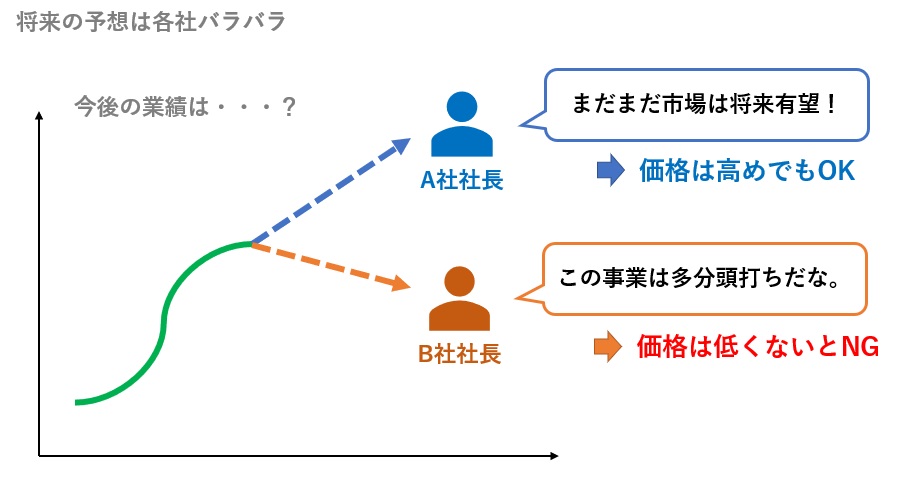

幅が生まれる理由2.将来の予想も買い手ごとにバラバラ

「将来のことは誰にもわからない」ということも、EV/EBTDA倍率がバラバラになる要因です。

M&Aは事業の過去ではなく将来を売買する取引です。当然そこには「この事業は将来どうなるだろう」という買い手の予想があり、これがM&A価格を左右します(下図)。

当然、ポジティブな予想の買い手は高値でも買いますし、ネガティブな予想の買い手は安値でなければ買いません。すると、過去の業績と比較した場合、高倍率の買い手と低倍率の買い手がいるということになります。

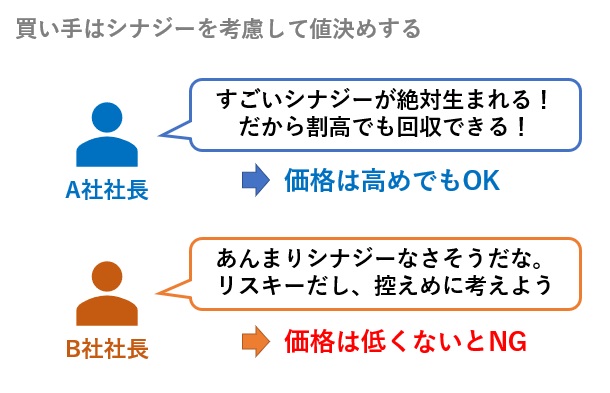

幅が生まれる理由3.買い手はシナジーを意識して値決めする

買い手がどのようなシナジー効果を期待するかも、倍率をバラバラにしてしまう要因です。

効果的で手堅いシナジーが期待できるM&Aの場合、買い手は必ずこのシナジーを意識します。つまり、期待するシナジー効果が高い買い手と低い買い手では、出せる価格もまるで違ってくるのです(下図)。

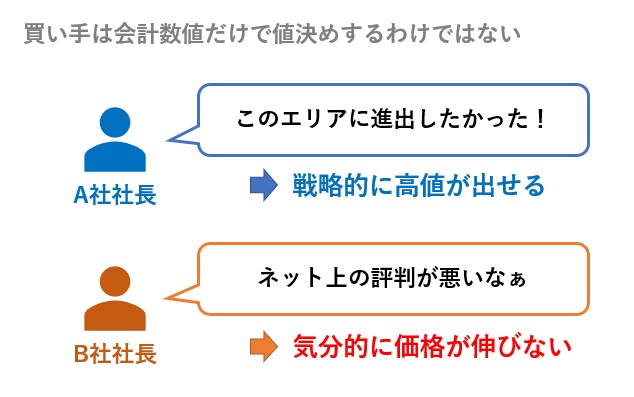

幅が生まれる理由4.買い手は会計数値だけを見ているわけではない

買い手が値決めをする際、確かに会計数値は重要な要素ですが、それがすべてではありません。

たとえば以下のような要素は会計数値になかなか表れませんが、時に価格を大きく動かすことがあります。

- 業界知名度や業歴(Ex.寛政二年創業)

- 事業エリア

- 技術、ノウハウ、商流の独自性

- 風評、ネット上のウワサ

- 買い手の組織文化との相性

- 売り手の譲渡理由(切羽詰まっているなら買い叩こう)

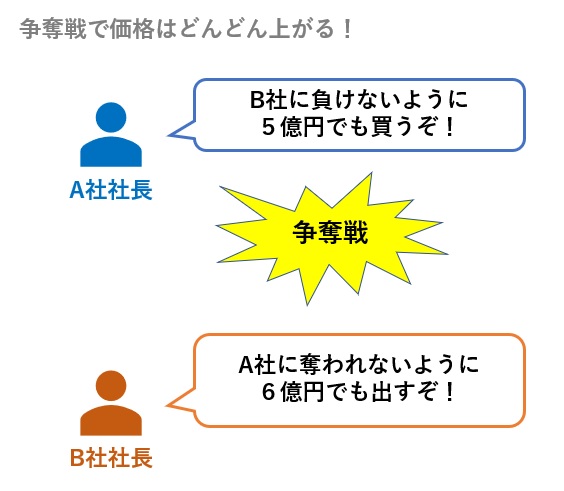

幅が生まれる理由5.争奪戦が価格を高騰させる

M&Aは究極の1点物の売買です。一度買収のチャンスを逃すと、ほぼ永久に買うことはできません。

そこで、買収意欲の高い買い手が複数集まると、価格はどんどん上がっていきます。マグロの初セリと同じ構図です(図)。

このような争奪戦が起きると、価格は買い手の限界ギリギリまで上がっていきますし、時には社内ルールを超えた値決めが行われます。

1対1の交渉では、買い手は全力を出さない

逆に言えば、争奪戦がない状況下では、買い手は少しでも安く買いたいと考えますので、買い手が本来出せる上限より低い金額になるでしょう。

売り手としては何とか争奪戦が起きるように、複数の相手に同時進行で売り込んでいきましょう。

一方、買い手としてはなるべく1対1の交渉に持ち込みたいところです。

(小括)EV/EBITDA倍率の幅は小さいほうが不自然!

上記のようにM&A価格は買い手の様々な要素で決まりますから、売り手がEV/EBITDA倍率から売買価格の目安を出そうとしても、まず不可能です。

むしろ、上記5つの「幅が生まれる理由」を読んでみれば、「8~10倍」のような幅に収まるほうが不自然と感じたのではないでしょうか。

売り手さんの「M&Aするかしないかを検討中に、いくらで売れそうか知りたい」というニーズはよくわかりますが、実際のところ適正価格が存在しない世界です。日本一中小企業M&Aの事例情報を持っている日本M&Aセンターすら「2~10倍ぐらいじゃないですか?」としか言えないのが実情なのです。

なお、それでもどうしても何か「価格相場」が欲しいという方は、「M&A価格はどう決まる?価格相場の調べ方と高く売る3つのコツ」という記事で次善策をご紹介していますので、ご一読ください。高く売るコツも併せて紹介しています。

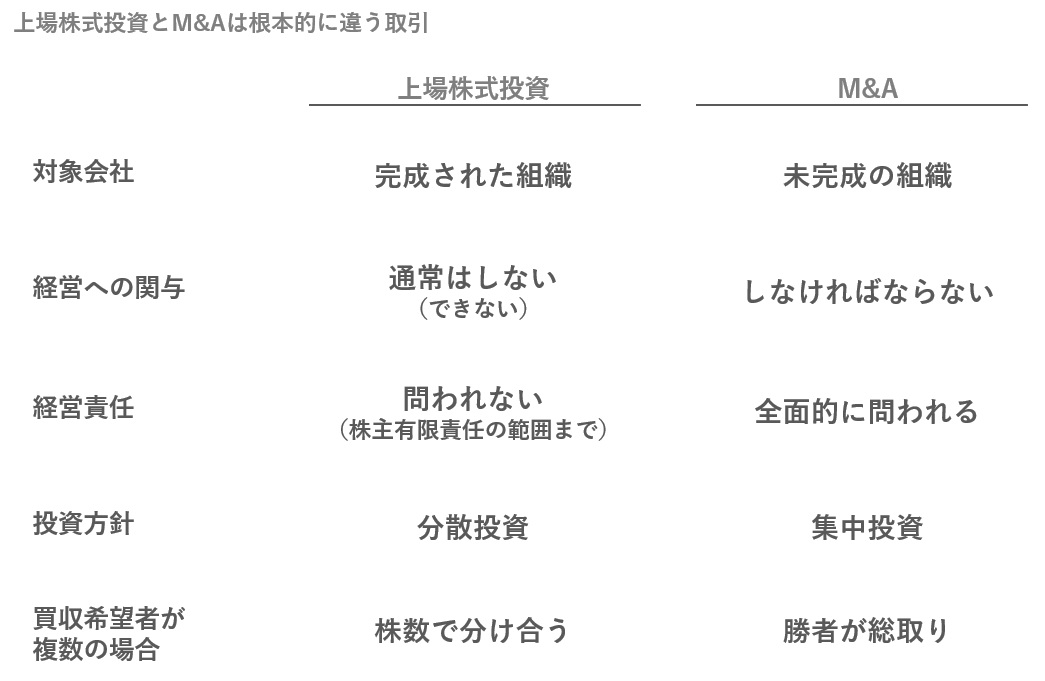

上場企業の業界平均とも乖離して当たり前

企業価値評価の場合は、上場企業の業界平均の倍率を調べることもありますが、M&Aの値決めにおいては何の参考にもなりません。

そもそも、上場株式投資とM&Aは、同じ株式の売買であっても、下表のようにまったく性質の異なる取引だからです。

単なる資産運用である上場株式投資と、経営権の買取りであるM&Aが、同じ倍率になるわけがありません。もしなったとすれば、それは単なる偶然です。

基礎から学ぶEV/EBTDA法の基本的な3つの考え方

ここまではEV/EBITDA法の概要を見てきましたが、いよいよ基礎理論や計算手順についてご紹介していきましょう。

EV/EBITDA法を理解する上で理解すべき基本的な考え方は以下の3つのです。

- 株式の値段は「事業の値段」「事業以外の財産価値」「借金の残高」から構成される

- 事業の値段が決まれば株式の値段も決まる

- 事業の値段をEV/EBITDA倍率で決める

それぞれ解説していきましょう。

考え方1.株式の値段は「事業の値段」「事業以外の財産価値」「借金の残高」から構成される

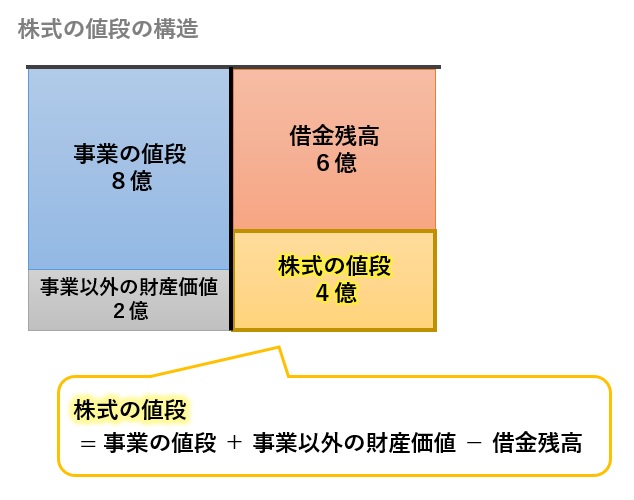

まず、「株式の値段」をどう考えるべきかを説明しましょう。理論的には、株式の値段は以下の計算式で算定されます。

株式の値段 = 事業の値段 + 事業以外の財産価値 - 借金の残高

上記を「貸借対照表みたいな図」で表すと、以下のとおりです。

この理論は非常に重要なので、順を追って説明していきましょう。

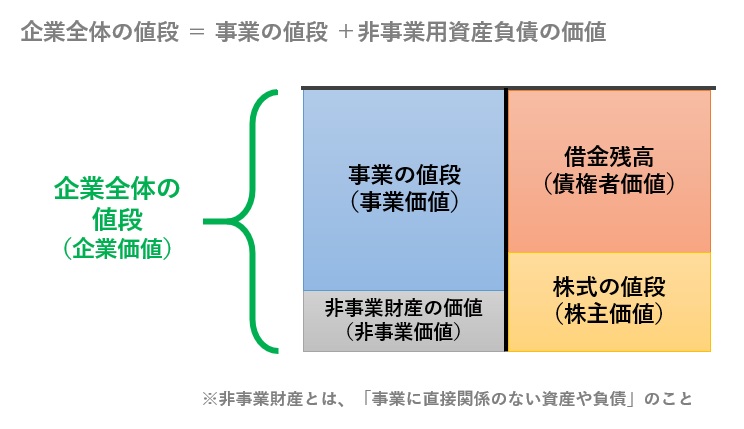

企業全体の値段は、「事業の値段」と「事業以外の財産価値」を足したもの

企業というものは、事業やそれに必要な財産だけを保有しているわけではありません。そのため、

「事業の値段」と「事業以外の財産価値」を合算したものが「企業全体の値段」

であると考えます(下図)。

事業以外の財産とは、「事業に直接関係のない資産や負債」のことです。中小企業M&Aでは、以下のような財産が該当します。

- 運転資金を超えて貯蓄された余剰資金

- 純投資運用としての上場株式、社債、投資信託等

- 保険積立金、役員生命保険契約

- 投資用不動産

- 実質的に社長の個人資産である社用車、社宅

- 節税のためのオペレーティングリース(船舶、航空機等)

- ゴルフ会員権、リゾート会員権(事業上不可欠なものを除く)

これらは事業と一緒についてくるオマケとして、別枠で財産査定されます。

株式の価値は、「企業全体の価値」から「借金残高」を引いたもの

企業財務の理論理屈では、

「株式の価値(株主価値)」は、「企業全体の価値(企業価値)」から「借金の残高(有利子負債残高」を差し引いたもの

と考えます。

なぜなら、企業は株主だけでなく、債権者(銀行など)からお金を借りて事業を立ち上げ、価値を作り出しています。よって、株主に還元する前に借金(有利子負債)を返さなければいけません。

言ってみれば、借金残高は「企業全体のうち、債権者に抑えられている金額」を意味します。借金を返済したあとの残りが株式の価値ということです(下図)。

上記より、

株式の値段 = 事業の値段 + 事業以外の財産価値 - 借金の残高

という計算式が成り立つわけです。

別記事で図解を用いてもっとわかりやすく解説しています

考え方1について、本記事では紙幅の都合により上記の説明に留めますが、「【図解】企業価値、事業価値、株式価値の違いと関係を解りやすく解説」という記事では図を用いて徹底的にわかりやすく説明しています。よくわからない場合はぜひ併せてご一読ください。

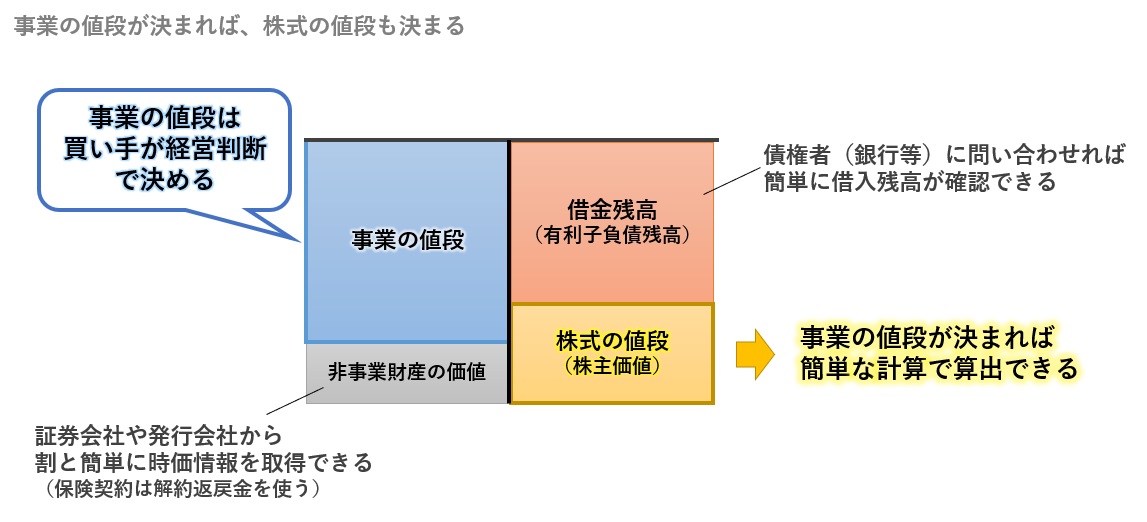

考え方2.事業の値段をEV/EBITDA倍率で決め、他は時価で評価する

考え方1によれば、

- 事業の値段

- 事業以外の財産価値

- 借金の残高

の3つの金額が決まれば、株式の値段も自ずと決まることになります。

実はこのうち、「事業以外の財産価値」と「借金の残高」は、時価情報や残高確認が簡単に取り寄せられることが多いため、理論上は誰が査定してもほぼ同じ金額になるはずです。唯一、「事業の値段」だけは答えがないので、経営判断で決める必要があります(下図)。

「のれん代」は事業の資産負債とセットで考える

EV/EBITDA法では、「のれん代」を個別に値決めするのではなく、事業に必要な資産負債とセットで考えます。

なぜなら、のれん代は事業で使われる資産負債があって初めて存在するものなので、これを別個に評価するのは合理的ではないと考えるためです。

のれん代については「M&A価格を高くする「のれん代」とは何か日本一わかりやすく解説!」という記事でわかりやすく解説していますので、ぜひ併せてご覧ください。

考え方3.事業の値段をEV/EBITDA倍率で決める

さて、事業の値決めは経営判断ですので、どうやって決めても構いません。EV/EBITDA法は事業の値段を決める方法の1つです。

EV/EBITDA法では、EBITDA(償却前事業利益)という利益指標を使います。EBITDAの何倍まで出せるかを事前に決めておき、これにより買収上限を決めていきます(下図)。

EBITDAは「事業の本質的なキャッシュフロー獲得能力」を表す利益指標

なお、EBITDAという利益指標の計算式は色々ありますが、以下の計算式が一般的です。

EBITDA = 営業利益 + 減価償却

※ただし、事業に関連する営業外収益費用を加減算する場合もあり

なぜ営業利益や経常利益ではなく、EBITDAという指標を採用するかというと、この指標が事業の本質的なキャッシュフロー獲得能力を表しているからです。

詳しくは「純粋な稼ぐ力を示すEBITDAとは?計算式やM&Aでの活用も解説」という記事でわかりやすく解説していますが、減価償却には「過去の固定資産投資の回収ノルマ」という意味合いがあり、事業の本来の収益性を考える際には、無視したほうが合理的なのです。

簡単に言うと、事業の将来のキャッシュフロー獲得能力を図る一番手っ取り早い利益指標ということです。

EV/EBITDAのEVは「事業価値」のこと

ややこしいのですが、企業財務の世界で「EV(Enterprise Value)」という言葉は、以下の2種類の意味があります。

- 企業価値(企業全体の価値/事業価値+非事業価値)

- 事業価値(事業自体の価値)

要するに、EVという言葉が出てきたときは、非事業価値を含めるか含めないか、文脈を読んで判断する必要があります。

EV/EBITDA法やEV/EBITDA倍率で使われる「EV」は、事業利益であるEBITDAと対応しますので、事業価値を意味しています。非事業価値を含めた企業価値のことではありません。

11のステップでわかるEV/EBITDA法による値決めの計算例

では、EV/EBITDA法による計算を、実際の流れに沿ってご紹介していきましょう。

EV/EBITDA法では、一般に以下の11ステップの手順で株式の値決めを行います。

- 経営トップの判断でEV/EBITDA倍率を決める

- 貸借対照表から「借金の残高」を抜き出す

- 貸借対照表を参考に「事業以外の財産」を書き出す

- 「事業以外の財産」の時価情報を調べ、その財産価値を算定する

- 損益計算書の特殊な項目を修正し、「実態P/L」を作る

- 「実態P/L」にシナジー効果を織り込み、「想定P/L」を作る

- 「想定P/L」の数値から「想定EBITDA」を計算する

- 「想定EBITDA」にEV/EBITDA倍率を掛け算し、「事業の値段」を算出する

- 必要な追加投資額だけ「事業の値段」を減額する

- 投資考慮後の「事業の値段」に「事業以外の財産価値」「借金の残高」を足し引きし、「株式の値段」を算出する

- 経営トップが全社戦略や直感等を踏まえて最終的な値決めを行う

以下、それぞれのステップの内容や注意ポイントを解説していきましょう。

ステップ1.経営トップの判断でEV/EBITDA倍率を決める

まず、事前にEV/EBITDA倍率を決めておきましょう。これはM&A戦略を左右する大事な経営判断ですので、決められるのは経営トップだけです(下図)。

もっとも、一発で適切な倍率設定は不可能です。まずは気持ち低めに設定しておきながら、以下の要素を踏まえて最適な倍率を模索していきましょう。

- 成長手段としてM&Aをどこまで重視していくか

- 過去の入札の勝ち負け

- 過去のM&Aの値決めの反省

- 許容できる投資回収期間(倍率=回収年数ではないので注意)

- のれん代の償却期間

- 仲介業者からの他社動向(業者は買い手には「他社さん高めで考えてますよ!」と案内しがちなので注意)

複数のEV/EBTDA倍率を設定することも多い

買収意欲には案件ごとに濃淡がありますので、以下のような複数の倍率を設定することも多いです。

- 基本的には5倍まで

- 戦略的に特に買いに行きたいときは経営判断で7倍まで許容

このような複数倍率を設けることで、平凡な案件で高値づかみや予算消化を防ぎ、「本気の案件」に全力投球することができます。

ステップ2.貸借対照表から「借金の残高」を抜き出す

貸借対照表の「負債の部」から、借金(有利子負債)に該当する科目とその残高を抜き出しましょう(下図)。

一般的に、有利子負債には以下のようなものが含まれます。

- 短期借入金

- 長期借入金

- 1年内に返済する長期借入金(年内返済長期借入金)

- 社債

- 1年内に償還する社債(年内償還予定社債)

- 短期リース債務

- 長期リース債務(リース債務)

- 長期未払金(リース残債に該当するもの)

- 役員借入金

- 社長勘定

ブリッジ融資は有利子負債扱いしない買い手もいる

短期借入金は明らかに有利子負債(利息が生じる負債)になりそうですが、売掛金のブリッジ融資など、数カ月だけ借りる短期借入金は有利子負債扱いしない買い手もいます。

なぜなら、これは運転資本(売掛金や買掛金)と同じ性格のものとも考えられるためです。また、ほんの数カ月のブリッジ融資によって、その期間だけ株式価値が変わるということに違和感を覚える方もいます。

しかし借入は借入ですし、余剰現金のマイナスと考えることもできるので、この辺は買い手企業ごとに扱いが異なるところでしょう。

なお、毎年借換えを続けている短期借入金であれば、満場一致で有利子負債扱いになると思われます。

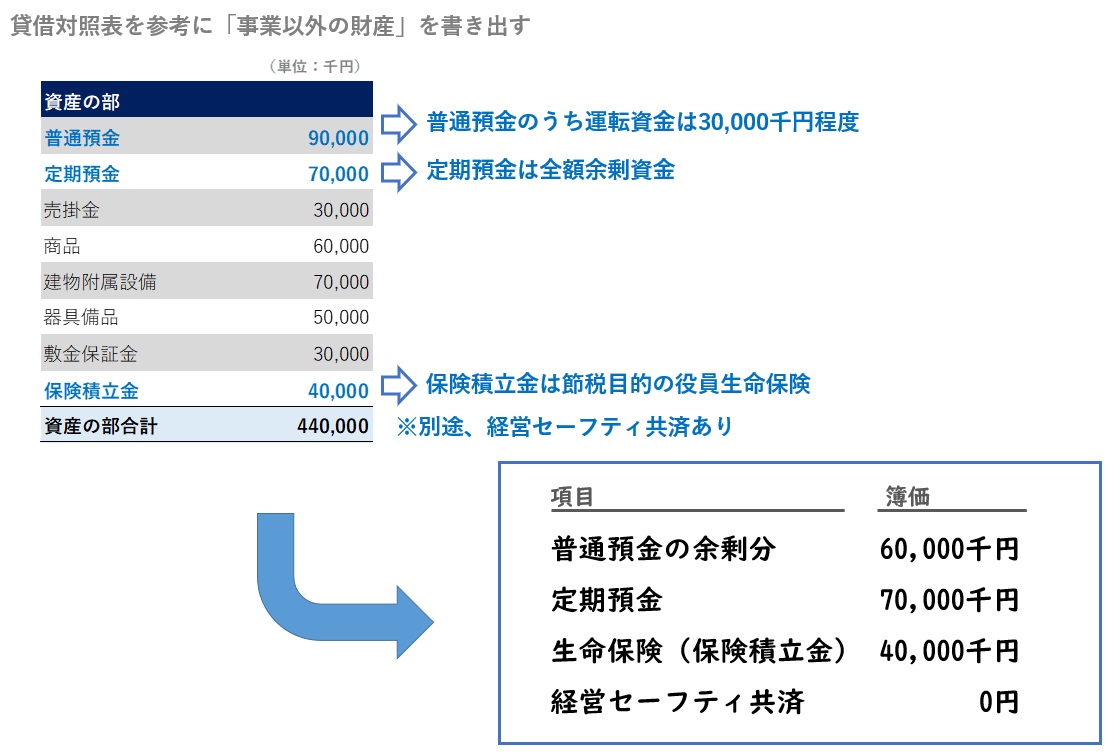

ステップ3.貸借対照表を参考に「事業以外の財産」を書き出す

貸借対照表を参考に「事業以外の財産」を書き出します。必ずしもすべて貸借対照表に表示されているとは限りません。

事業に関連するかしないかは結構曖昧なので、売り手に確認しながら列挙していきます。基本的には、「M&A後すぐに売却・解約しても問題ない財産か否か」という観点で検討しましょう。

再掲になりますが、以下のようなものが非事業用として該当することが多いです。

- 運転資金を超えて貯蓄された余剰資金

- 純投資運用としての上場株式、社債、投資信託等

- 保険積立金、役員生命保険契約

- 投資用不動産

- 実質的に社長の個人資産である社用車、社宅

- 節税のためのオペレーティングリース(船舶、航空機等)

- ゴルフ会員権、リゾート会員権(事業上不可欠なものを除く)

また、貸借対照表に載っていない非事業用資産として、「経営セーフティ共済の積立金」がよく登場します。(似たようなものに「中退共(中小企業退職金共済)の積立金」がありますが、こちらは解約しても会社が受け取るものではないので、非事業用資産とは考えません。)

これらの非事業用資産・負債の項目を書き出し、貸借対照表上の簿価を記入していきます。簿価がないものはゼロにしましょう(下図)。

運転資金の考え方

現預金残高から運転資金を除いた残額が余剰現金として非事業用資産になりますが、この運転資金をどう把握するかは難しい問題です。

最終的にはデューデリジェンスによって確認することになりますが、入札段階では以下の方法で推定することが多いです。

- 売り手に質問する

- 買掛金と売掛金の差額と見做す

- 在庫回転率から推定する

- 販売費及び一般管理費の2カ月分と想定する

- 事業規模から推定する(1店舗あたり30万円ぐらいだろう)

これらのうち、売り手への質問は特に重要です。売り手が明らかに事実と異なる回答をした場合、デューデリジェンスで「発見」して、減額交渉の材料にできることがあるからです。逆に言えば、売り手はこの質問を受けた際、いい加減に回答しないようにしてください。

なお、売り手としては余剰現金を別口座(特に定期預金)に入れておくことで、余剰であることをアピールできます。高値を引き出すちょっとしたテクニックの1つです。

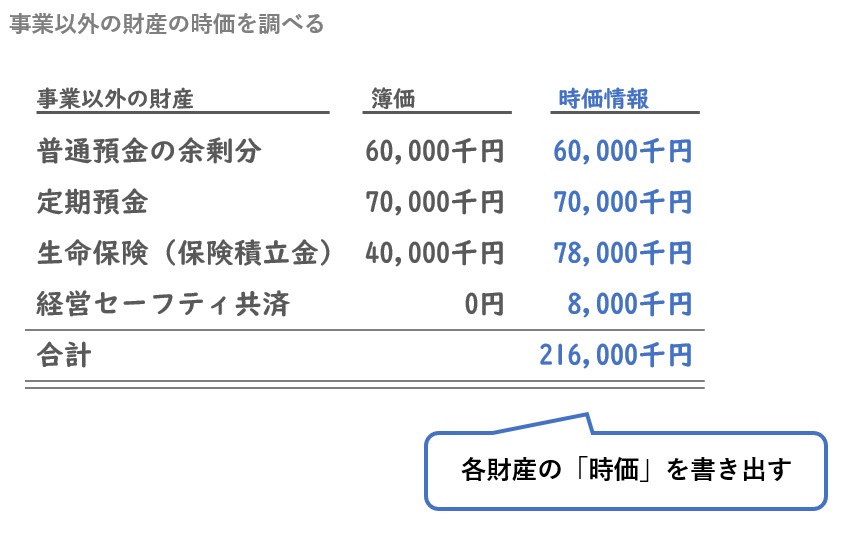

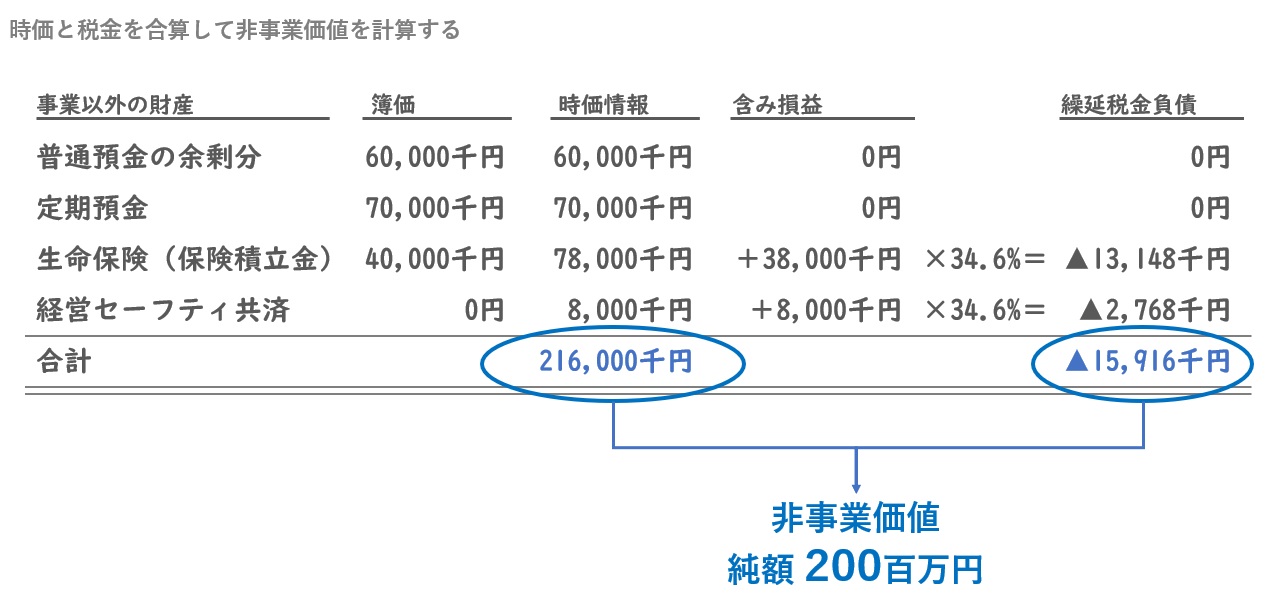

ステップ4.「事業以外の財産」の時価情報を調べ、その財産価値を算定する

ステップ3で挙げた事業以外の財産を、それぞれ時価に換算します。「M&A直後に清算・売却・解約したら、最終的にいくらのお金が手元に残るか」を考えるわけです(下図)。

基本的には、売り手に質問を出して時価を調べてもらいます(後でデューデリジェンスで確認します)。

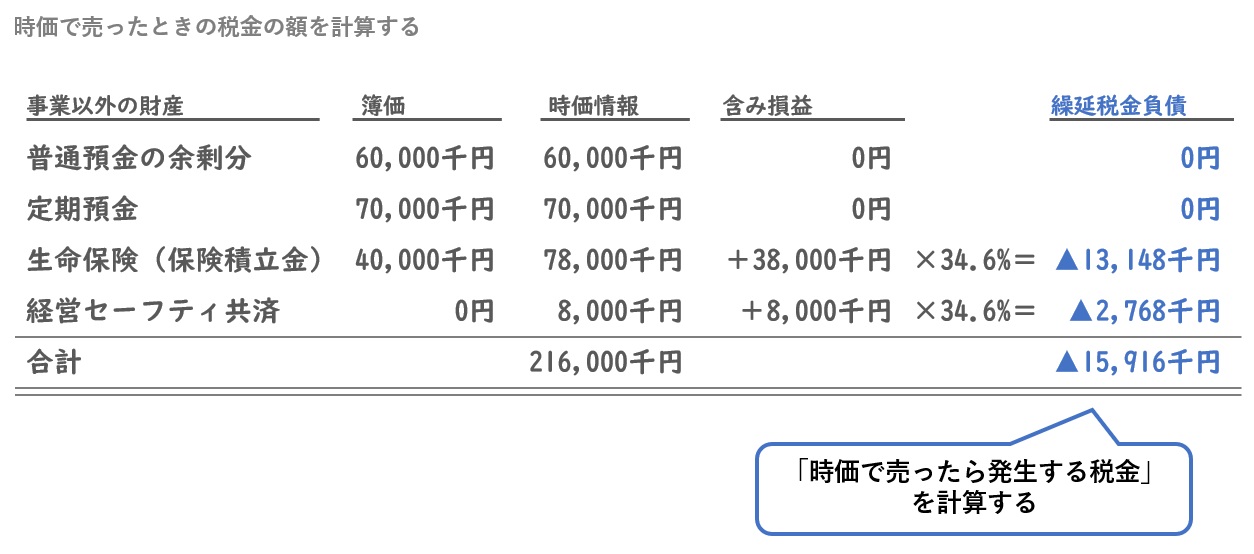

この際、「清算・売却・解約の結果発生する税金」も忘れずに考慮しましょう。基本的には時価と簿価の差額に法人税率(30~35%程度/東京23区の中小企業なら34.6%)を掛けて計算します。

- 税金が増える場合(含み益がある場合)は「繰延税金負債」という負債を立てる

- 税金が減る場合(含み損がある場合)は「繰延税金資産」という資産を立てる

という調整が必要になります(下図)。

なお、繰延税金資産/負債とは何かについては「M&Aの価格交渉で知らなきゃ大損する繰延税金資産の基礎知識」という記事でわかりやすく解説していますので、ぜひご一読ください。

各資産の時価と、繰延税金資産/負債の合計(純額)が「事業以外の財産価値」になります(下図)。

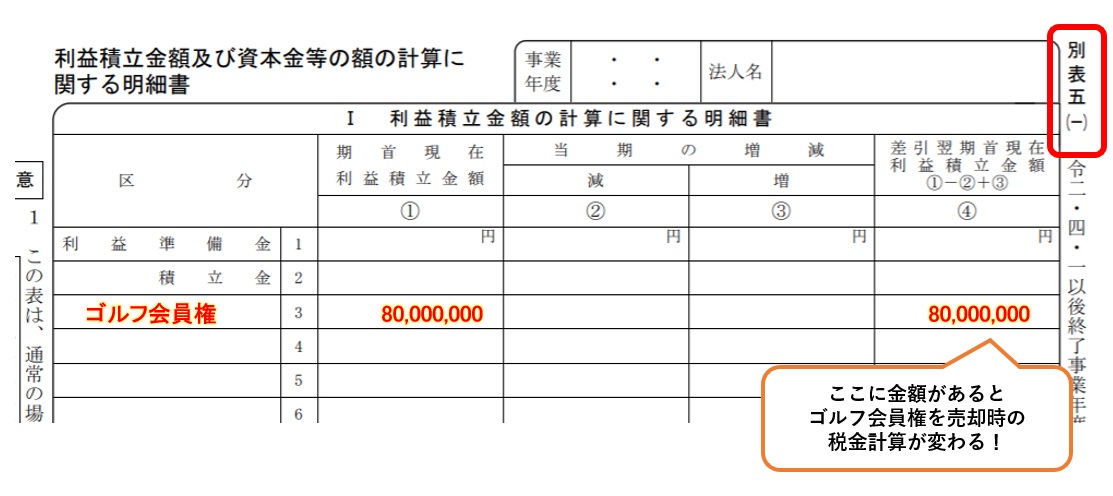

「別表5」に該当資産が記載されている場合は税金計算の修正が必要

中小企業ではあまり見かけないことですが、法人税申告書の「別表五(一)」に該当資産・負債が載っている場合は、税金計算の修正が必要なことがあります(下図)。

この調整は滅多に出ないうえにマニアックなので、詳しい解説を割愛しますが、別表五(一)に大きな金額が記載されている場合は、売却時の税金について税理士に確認しましょう。

ステップ5.損益計算書の特殊な項目を修正し、「実態P/L」を作る

では次に、損益計算書に目を移しましょう。まずは過去の損益実績から、以下の経費等の影響を修正した「実態P/L」を作成します。

- 過大な役員報酬(それに伴う法定福利費)

- 節税のための経費(Ex.役員生命保険料、過度な福利厚生費)

- 過度な接待交際費、旅費交通費

- 臨時的で反復しない売上や費用

- 過年度実績には十分反映されていない新しい取引の影響

- 経理の誤り、粉飾決算、逆粉飾

- 費用計上されていない未払残業代

- 今回のM&Aで売買対象にならない事業損益

- 今後1~2年の成長性(明確に予測できる場合)

- 会計処理や使用科目を買い手企業に合わせる

これらの修正はインフォメーションメモランダム上で仲介業者が実施していることが多く、ヒントとして活用できるでしょう。

なお、「適正な役員報酬額はいくらか?」など、修正していると細かい疑問が生まれます。この辺は買い手企業の状況や業界の平均的な中間管理職年収などを参考に金額を検討しましょう。

この作業では、修正項目ごとに列を分けたり、詳細なメモを残したりして、後で見返したときに修正内容が理解できるようにするのがコツです(下図)。

また、できれば上記修正を3~5期分実施し、比較してみましょう。こうすることでトレンドが見えるようになり、将来の実態P/Lがよりイメージしやすくなったり、平均値をとって年度のバラツキを抑えることができます。

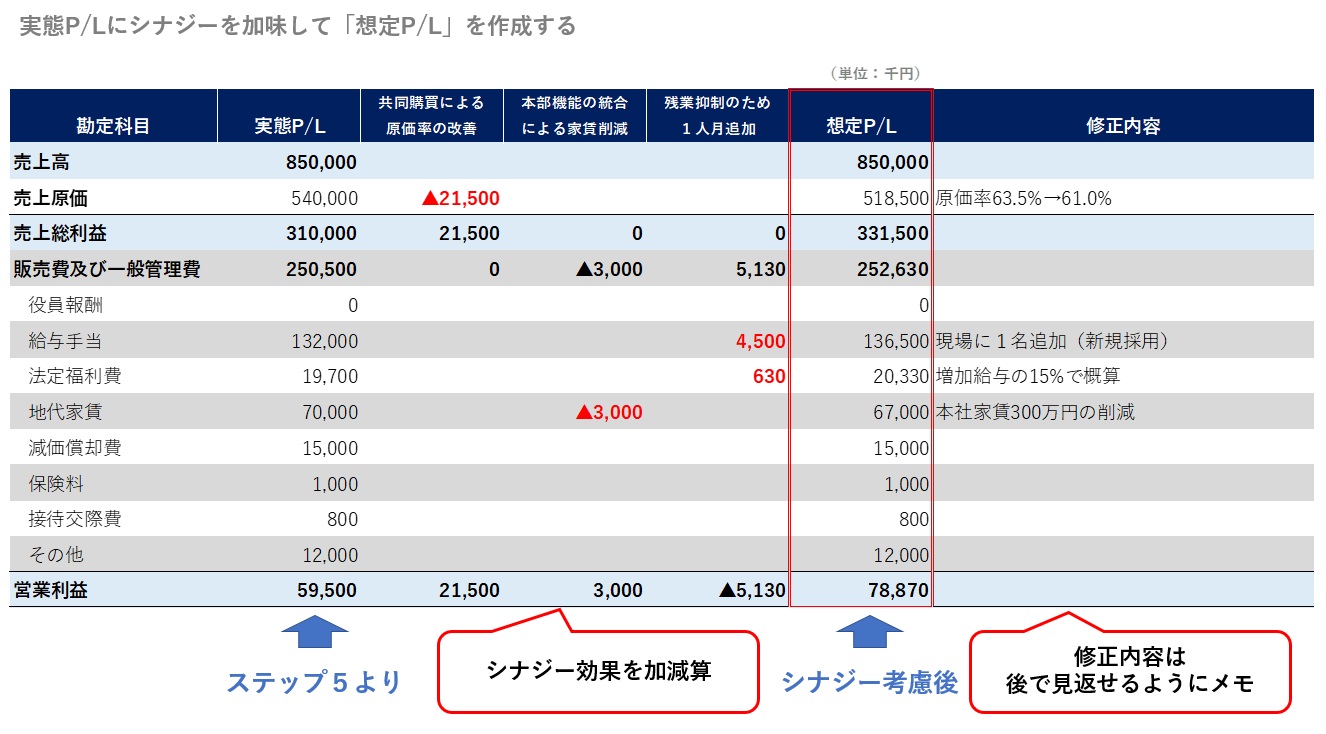

ステップ6.「実態P/L」にシナジー効果を織り込み、「想定P/L」を作る

実態P/Lができたら、そこにM&A後に期待されるシナジー効果を考慮し、数値を修正していきます。ステップ5と同様、後で見返して修正内容がわかるように作りましょう(下図)。

このときの注意点は以下の3つです。

- 実現性の高いシナジーだけを考慮する

- マイナスのシナジーも考慮する

- 比率分析を行って無理がないか確認する

以下、簡単に説明します。

注意点1.実現性の高いシナジーだけを考慮する

シナジー効果をどこまで織り込んでいくかは経営判断なのですが、あまり絵に描いた餅を織り込むことは控えましょう。

売上が伸びるシナジーは失敗のリスクが高いので、ちょっと控えたほうがいいかもしれません(買い手企業グループとの取引のように、コントロール可能なものならいいですが)。

以下のようなシナジーは実現可能性が高いことが多く、比較的価格に織り込みやすいものです。

- 買い手企業との共同購買による仕入単価減少

- ITシステム統合による保守費用の削減

- 買い手企業との税理士・社労士の統一による削減

- 買い手企業との本部機能統合による家賃削減(場合によっては人件費も)

注意点2.マイナスのシナジーも考慮する

シナジー効果は常にプラスの利益をもたらすとは限りません。マイナスのシナジー効果(ディスシナジー)にも気を配りましょう。

中小企業M&Aでよくあるディスシナジーは以下のようなものです(中にはディスシナジーと呼んでいいか微妙なものもありますが、短期業績にマイナスの影響のあるものを加えています)。

- 従業員の平均賃金が上昇する

- 残業を減らすことで人手が足りなくなる

- 中小企業の優遇措置が受けられなくなる

- 買い手のライバル企業との取引がなくなる

- 業界団体からの脱退が求められる

注意点3.比率分析を行って無理がないか確認する

シナジー効果を織り込んだら、比率分析を行って数字に無理がないかを確認しましょう。

机の上で色々数字をいじった結果、粗利率が買い手企業より遥かに良くなってしまったり、人件費率が異常に高くなってしまったりすることはよくあります。最後に全体のバランスを確認し、実現可能な数値になっているかを確認しましょう。

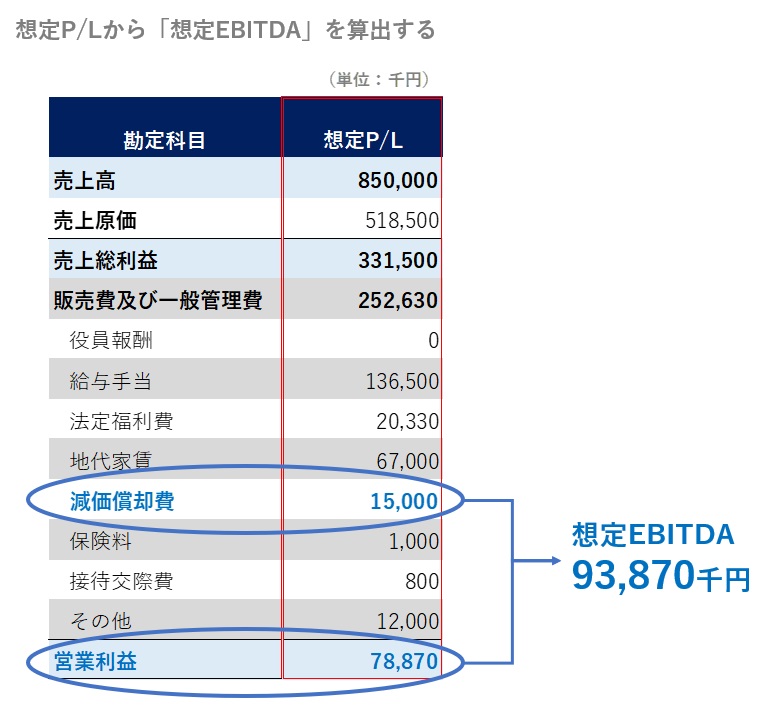

ステップ7.「想定P/L」の数値から「想定EBITDA」を計算する

想定P/Lが出来上がったら、ここからEBITDAを計算していきます。EBITDAの基本的な計算式は以下のとおりです。

EBITDA = 営業利益 + 減価償却

ただし、販管費の一部費用は外したほうがよかったり、雑収入を含めたほうがよかったりすることもあるので、ケースバイケースで対応しましょう。

基本的な考え方としては、

「事業以外の財産」や「借金」から生まれた損益はEBITDAから外し、それ以外の損益はEBITDAに含める

ということです。

ちなみに、製造業等の場合は「製造原価報告書」の中にも減価償却費がありますので、注意しましょう。

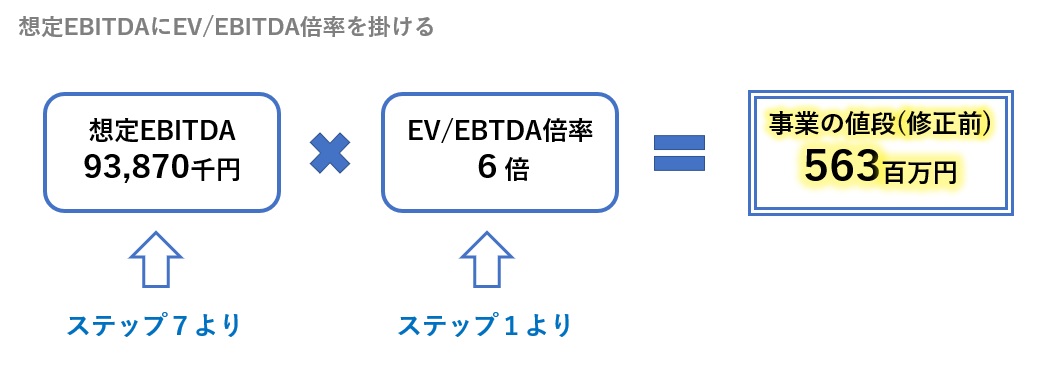

ステップ8.「想定EBITDA」にEV/EBITDA倍率を掛け算し、「事業の値段」を算出する

EBITDAが出ましたので、ようやく事前に決めておいたEV/EBITDA倍率の出番です。

経営判断で決めたEV/EBITDA倍率を掛け算して、「事業の値段」を算出しましょう(下図)。

ここで「感覚値」と照らし合わせよう

このタイミングで、一度「算出された事業の値段は、感覚的にしっくりくるか?」を確認しましょう。

EV/EBITDA法では、特にEBITDAが少し変な数字になっていると、その差額が倍率分だけ膨らんで影響を与えます。

「5.6億円と算出されちゃったけど、他の案件と比べてそんなに素晴らしい事業とも思えない」ということであれば、このタイミングで全工程を見直しましょう。

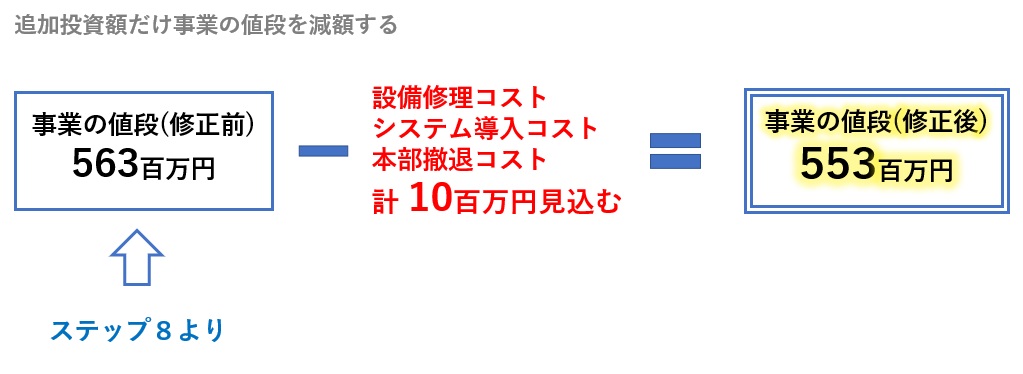

ステップ9.必要な追加投資額だけ「事業の値段」を減額する

これは忘れがちな工程ですが、シナジー効果を織り込んだ「想定EBITDA」を実現するために必要な支出があれば、その分「事業の値段」を減額する必要があります(下図)。

追加投資は、例えば以下のようなものです。慣例的に「投資」という言葉を使いますが、必ずしも固定資産計上されるものに限らないので注意してください。

- 古い設備の修繕費・更新投資

- コンプライアンス順守の必要投資

- 従業員さんたちの教育研修費用

- 店名変更の場合の看板・改装費用

- ITシステム導入コスト

- 不採算店舗や本部の撤退コスト

- 過去の未払残業代(M&A時に支払う場合)

- (場合によっては)リストラ費用

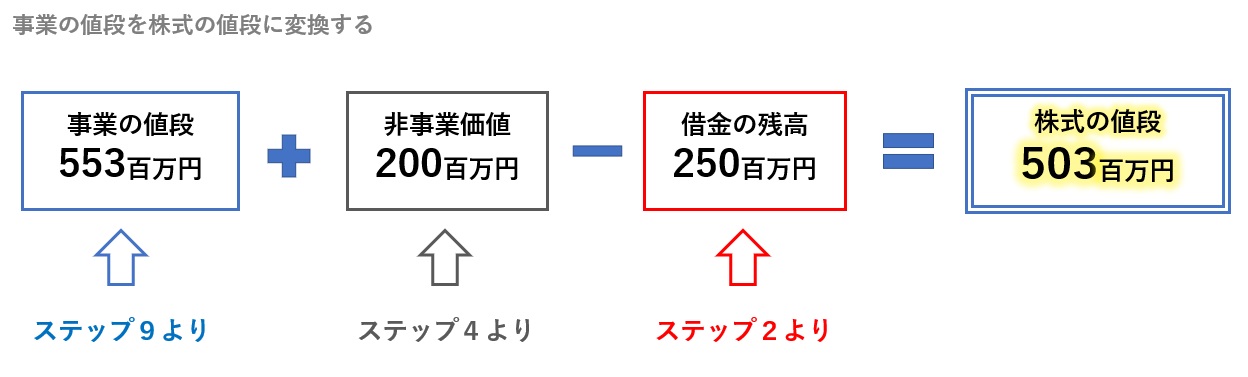

ステップ10.投資考慮後の「事業の値段」に「事業以外の財産価値」「借金の残高」を足し引きし、「株式の値段」を算出する

ようやくここで長い計算のまとめになります。

ステップ9で算出した「事業の値段」に、ステップ4の「事業以外の財産価値」を足し、ステップ2の「借金の残高」を引きます。これで、「株式の値段」が算定できます(下図)。

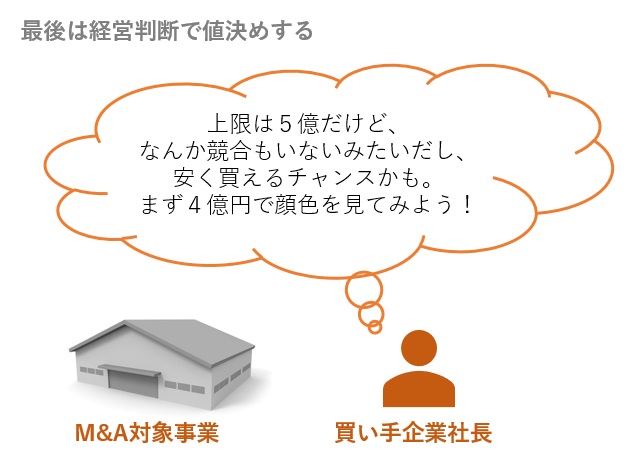

ステップ11.経営トップが全社戦略や直感等を踏まえて最終的な値決めを行う

ステップ10の計算結果は「株式の買収上限額」です。最後に、上記上限額を踏まえて、実際の買収額(入札額)をいくらにするかを考えます。これは経営判断ですので、買い手企業の経営トップの最終決裁になります(下図)。

この判断では、EV/EBITDA法で算出された「株式の値段」以外にも、以下のような要素を考慮していきます。

- このM&Aの全社的な成長戦略との整合性

- 長期的な市場予測

- 本件の稀少性

- シナジーを創出できる自信度合

- 競合他社の買収意欲、入札者の集まり具合

- 売り手の置かれた状況(売り急いでいるか否か)

- シナジー考慮前で計算したときの株式の値段

- 自社の資金余力、借入余力

- 仲介手数料、デューデリジェンス費用等

これらを総合的に考慮して、後悔のない値決めを行いましょう。トップ判断の結果、EV/EBITDA倍率を引き上げることもあります。

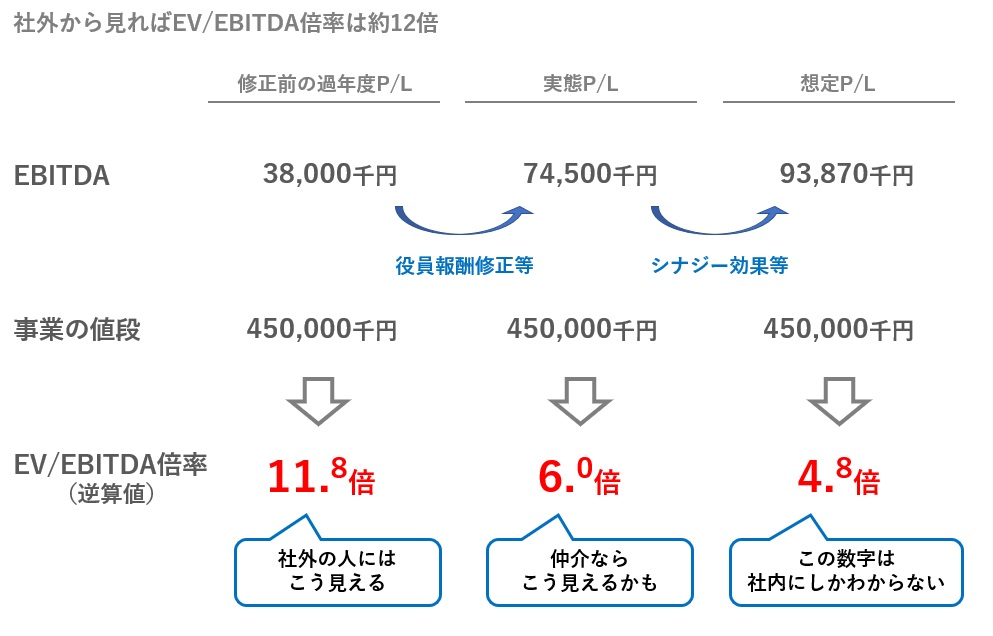

値下げしても社外から見ればEV/EBITDA倍率は約12倍

今回、最終的に株式の値段を4億円にしています(事業の値段は4.5億円ということになる)。ステップ1で設定したEV/EBITDA倍率よりも低いということになりますが、社外の人から見ればこれでも約12倍のEV/EBITDA倍率で値決めされたように見えます。

なぜなら、この会社の修正前の決算書のP/L(ステップ5の元数値)では、EBITDAは3,800万円しかなかったからです。そこから役員報酬の調整やシナジー効果を検討してEBITDAを修正してきました。

しかし、社外の人にとっては決算書しか確たる情報がありません(仲介業者なら実態P/Lまではわかるかもしれませんが)。そのため、とんでもない倍率でM&A価格が決まったように見えるでしょう。実際は社内基準より低い4.8倍なのですが(下図)。

このような事情からも、EV/EBITDA倍率でM&A価格を予測することは極めて困難であるとわかるのではないでしょうか。

EV/EBITDA法が値決めに使われる3つのメリット

さて、ここからはEV/EBITDA法を採用するか否かのご判断のために、メリットデメリットを紹介しましょう。

日本電産の例からもわかるように、EV/EBITDA法は、かなり広く使われている値決め方法の1つです。それには、以下のような3つのメリットが存在するためです。

- 会社の基本情報から簡単に計算できる

- 企業価値の財務理論と整合している

- 直感的に腹落ちしやすい

以下、それぞれ説明していきましょう。

メリット1.会社の基本情報から簡単に計算できる

まず、なんと言っても簡単に計算できることです。

買収に当たって事業計画(損益見込み)は普通作るものですし、借金の額や保有している財産状況も必ず見るものです。

EV/EBITDA法には、このようにM&A検討の中で必ず手に入る材料を組み合わせれば、簡単に計算できてしまう利点があります。

さらにデューデリジェンスの結果、想定P/LやB/Sの時価情報に誤りがあると発覚した場合にも、その影響がどれだけ「株式の値段」に跳ね返るか(買収額をいくら修正すべきか)がすぐに計算できます。

「計算しやすさ」「簡単さ」は値決め基準にはとても大切な要素なのです。

DCF法は値決めにはまったく使えない

企業価値評価の代表的手法である「DCF法(キャッシュフロー割引法)」は、恐ろしく難解で繊細な計算によって組み上げられていますので、「計算しやすさ」「簡単さ」が求められるM&A交渉ではまったく使えません。

DCF法の考え方や計算については「【完全版】DCF法の計算手順や欠点を基礎からわかりやすく図解」という記事で基礎からわかりやすく紹介しています。ご一読いただければ、「こりゃ現場では使えないわ」というご感想をいただけると思います。

メリット2.企業価値の財務理論と整合している

上述のとおり、企業価値評価(バリュエーション)に登場する「マルチプル法」とEV/EBITDA法は似て非なるものです。

しかし、以下のような基本的な考え方は共通しています。

- まず「事業の値段」を算出し、これを「株式の値段」に変換する

- 主要な業績指標から「事業の値段」を倍率で計算する

つまり、EV/EBITDA法は理論的にはそれなりに合理的ということです。

値決めである以上、必ずしも合理的である必要はないのですが、より合理的な方法を使いたいという経営者には好まれるポイントです。

メリット3.直感的に腹落ちしやすい

EV/EBITDA法が採用される最大の理由が、この「腹落ち感」でしょう。

「想定される年間の事業利益から、倍率によって事業自体の値段を決める」という計算の仕組みはとてもわかりやすく、納得感があります。

もう1つのポピュラーな値決め基準である「年買法」とどちらが腹落ち感があるかは人によって分かれますが、個人的にはEV/EBITDA法のほうがしっくりきます。

M&A価格を決めるのは売り手と買い手ですから、この両当事者が納得できない理論理屈なんて何の役にも立ちません。腹落ち感こそ値決め基準の最重要要素ですから、ご自身がしっくりくる方法を選んでいただければと思います。

もう1つの値決め基準「年買法」とは

上述の「年買法」とは、

株式の値段 = 時価純資産 + 想定営業利益〇年分

などの計算式で値決めする手法です。

こちらは「のれん代」を意識する経営者にとって腹落ち感が高く、EV/EBITDA法と双璧をなす人気の値決め基準です。

詳しくは「適正じゃないけど実際使える年買法(年倍法)の計算ロジックと運用法」で解説していますので、ぜひEV/EBITDA法と比較してみてください。

EV/EBITDA法を使う際に注意したい5つのデメリット

最後に、EV/EBITDA法を使う際には注意しなければならないデメリットについてご説明します。

- 想定P/Lの小さなミスで計算が大きく狂う

- 事業資産か否かの判定が難しいことも

- EBITDAに表れない問題点には注意が必要

- EV/EBITDA倍率は投資回収年数ではないので注意

- 事業用の土地や建物があると入札負けしやすい

以下、それぞれ解説していきましょう。

デメリット1.想定P/Lの小さなミスで計算が大きく狂う

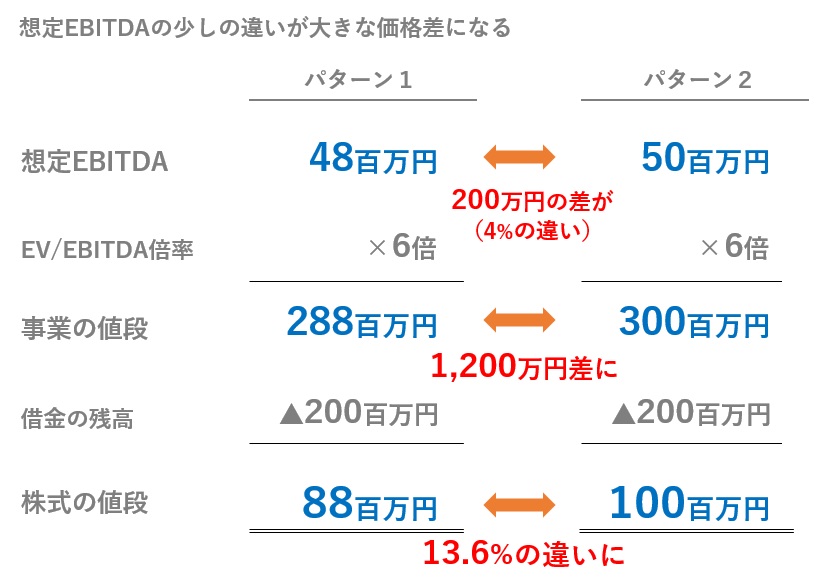

EV/EBITDA法では、想定P/Lの作成が肝になります。ちょっとした数字の違いが、EV/EBITDA倍率や借金残高によって増幅されて価格に影響を与えるからです。

たとえば、

- EV/EBTDA倍率は6倍で設定

- 借金残高2億円、非事業価値はゼロ

という前提条件で、EBITDAを4,800万円と想定した場合と、5,000万円と想定した場合を比較してみましょう(下図)。

上図のとおり、事業の値段には1,200万円の差が生まれ、株式の値段は13.6%も変動してしまいます。

このように、前提条件の小さな変化が計算結果に大きな影響を与える点は留意しておきましょう。

年買法よりも金額のブレが大きい

年買法も営業利益の数年分を価格に織り込むため、想定P/Lのミスが増幅される効果があります。

しかし、事業用資産の時価も事業の値段に織り込む年買法に比べて、EV/EBITDA法のほうがP/Lへの依存が大きく、金額のブレも大きくなります。

この「ちょっとした計算違いの影響が大きい」という点が、年買法より使いづらいと感じる要因です。

デメリット2.事業資産か否かの判定が難しいことも

EV/EBTDA法では、事業資産はまとめてEV/EBITDA倍率で評価する一方、それ以外の資産は別枠で時価評価しますので、この判定は非常に重要です。

実際のビジネスではすべてが明確に区分できるわけではなく、たとえば以下のようなものを事業用とすべきか否かによって、計算結果が大きく変わることがあります。

- 過去に経営難に陥った取引先に対する貸付金(現在は請求すれば返してもらえるが、利率もよく関係維持にもなるため貸しっぱなし)

- 10年以内のいつか必要になる修繕のための積立預金(これを余剰と考えるべきか?)

- 営業上の接待でよく使っているゴルフ会員権(非会員でも利用は可能)

基本的には「M&A後すぐに売却・解約しても問題ない資産か否か」という判断基準で考えるべきなのですが、それでも完璧に割り切れるわけではありません。

デメリット3.EBITDAに表れない問題点には注意が必要

EV/EBITDA法では、EBITDAだけで事業の値段を測定しますので、EBITDAに表れない問題点がある場合は別途考慮が必要です。

たとえば、売掛金の大きな滞留が発生している場合、売上は成立しているためEBITDAにはプラスに働きますが、キャッシュフローは入ってきません。中小企業で貸倒引当金を正しく積んでいる会社は稀なので、見落とすと計算が狂うことになります。

このようなEBITDAに表れない要素は、EV/EBITDA倍率で調整するか、別枠で評価して価格調整する必要があります。

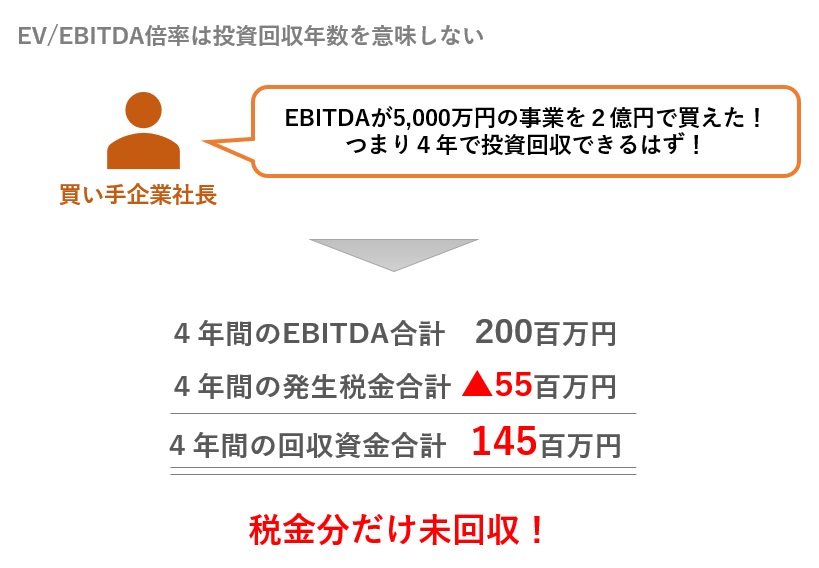

デメリット4.EV/EBITDA倍率は投資回収年数ではないので注意

これはデメリットというより注意点ですが、EBITDAは税金を考慮していませんので、実際の獲得キャッシュフローはその7割程度になります。

つまり、EV/EBITDA倍率は、事業の値段の回収年数を意味するわけではない点に注意しましょう(下図)。

投資回収年数を意識したい場合は、EBITDAに税金を織り込んだ以下の利益数値を使う必要があります(矛盾する表現ですが、「税引後EBITDA」とでも呼びましょうか)。

税引後EBITDA = 営業利益 ×(1-税率)+ 減価償却

デメリット5.事業用の土地や建物があると入札負けしやすい

EV/EBITDA法では、土地のように投資回収期間が長い事業用資産を持っている会社を評価すると、価格が低めに出てしまい入札負けしやすいという問題があります。

EV/EBITDA法では、保有する土地は以下の計算式で評価されることになります。

事業用土地の評価 = 保有による年間EBITDA改善効果 × EV/EBITDA倍率

たとえば、

- 仮に土地が借り物だった場合、年間600万円の地代が発生する

- 土地の固定資産税は年間100万円

という場合、年間のEBITDAは500万円改善する計算になります。EV/EBITDA倍率の設定が6倍だとすると、

500万円 × 6倍 = 3,000万円

ということで、土地は3,000万円で値決めされたことになります。

ただ、現実問題として、年間600万円の地代を稼ぐ土地があれば、その時価は3,000万円なんかじゃ利かないはずです。こんな入札では恐らく門前払いでしょう。

このように、投資回収が長期にわたる高額資産を持っている場合、直感的に安すぎると感じる計算結果になりがちです。事業用資産も時価で評価する年買法に比べると、入札負けしやすくなってしまいます。

この点は別枠で調整していく必要があるでしょう。

おわりに

今回は、M&Aの値決めで使われているEV/EBITDAについて、その内容や2~10倍という倍率になる理由、詳しい計算式、メリットデメリットまで幅広く解説しました。

値決めには完璧な方法というものが存在しませんので、自社の経営戦略や買収戦略を踏まえて柔軟に運用していきましょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)