M&Aの書籍やWeb記事を読んでいると、「M&A価格は純資産プラス営業利益3~5年分が目安」という実務慣行が紹介されていることがあります。

このような価格の決め方を俗に「年買法」または「年倍法」と呼びますが、実際にこのような計算を社内ルールとして定め、入札額の目安にしている会社は今も多いです。後述のように非常に使いやすいため、多くの買い手企業が経営意思決定に活かしているのです。

ただし、これを無批判に適用し、本気でそのような価格提示をしているようでは、M&Aの成功は遠い先です。本当にM&Aがうまい買い手企業は、自社のM&A戦略を踏まえて巧みにアレンジした年買法を使っています。

今回は、年買法が広く使われるようになった経緯と、変革が求められるようになった理由、そして優秀な買い手企業が実際に用いている「年買法のアレンジ方法」についてご紹介しましょう。

YouTube動画でも解説しています

YouTubeチャンネルでも年買法を解説する動画を作りました。この記事よりも少し概略的・本質的な内容にしております。ぜひ併せてご覧ください(19分15秒)。

曖昧な部分が重要!値決めで使う「年買法」の計算や欠点を解説【動画で学ぶM&A】

この記事の内容(クリックでジャンプ)

年買法(年倍法)とは?計算式と考え方

年買法(年倍法)とは、M&A価格を考えるときに、純資産に数年分の利益等を付加して株式の価格を算定する方法です。「年買法」と「年倍法」の2種類の表記が見られますが、読み方はいずれも「ネンバイホウ」です。

漢字表記が定まっていないことが物語っているとおり、学術的な定義を得た言葉ではありません。むしろ、「理論的な合理性に乏しい単なる実務慣行」と言っていいでしょう。しかし、考え方がシンプルで応用しやすいため、DCF法などの「理論的に適正とされる企業価値評価方法」よりも使われている場面は広範です。

よくある年買法の計算式

年買法は漢字表記が定まっていないだけあって、計算式は多種多様です。元々合理性よりも使いやすさから開発された方法ですので、答えはありません。使用している各社が使いやすいようにアレンジすればそれでいいのです。

ただ、ひと昔前によく使われていたとされる計算式は以下のとおりです。

株式価値 = 時価純資産 + 修正営業利益 × 3年分※

上記は「ちょっと前はこういう感じでM&Aの入札額を決めている会社が多かった」という話であって、それ以上でも以下でもありません。買い手によって、「3年分※」のところが4年になったり5年になったりしますが、その数値には特に理論的な裏付けはありません。

なお、「時価純資産」と「修正営業利益」の意味は以下のとおりです。

時価純資産 B/S上の資産を時価に直し、引当金を考慮した実態純資産額

修正営業利益 P/Lから過大な役員報酬や節税の費用を適正額に修正した営業利益

そのため、営業利益の3~5年分という幅は生じるものの、そこさえ決めてしまえば誰が計算してもほとんど同一の計算結果が出るようになっていました。これが昔価格目安に使われていた理由です。

使う利益は過去?将来?

M&Aは過去ではなく事業の将来を売買する取引ですから、上記計算式では将来の予想利益を使わなければ何の意味もないはずです。

しかし、昔ながらの年買法では、なぜか過去の利益を無批判に使うことが多かったようです。繰り返しになりますが、事業の売買価値を考えようと思ったら、どう考えても将来の予想利益を使わなければ意味がありません。

年買法の計算ロジック

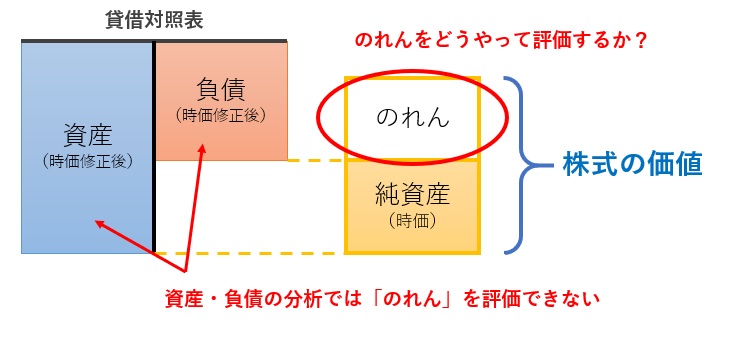

年買法は、「会社の株式の価値は純資産の時価である」と考えつつ、「のれん(営業権)をどう評価すればいいか?」という悩ましい問題に対応するものです(下図)。現実に利益が生み出されている以上、のれんについてまったく考えないわけにはいかないからです。

そこで、「のれん代として、向こう3年分の利益を買い取る」または「利益の3倍をのれん代と見做す」という考え方が生まれてきました。これが年買法です。つまり、どうやってもよくわからないものだから、なんとなく感覚的にしっくり来て計算しやすい方法を使ったということです。

なお、のれんのことを「営業権」ということがあります。混同していても特に問題はないので気にする必要はないですが、正しくは「のれん」ですので、当ページでは「のれん」で統一します。詳しくは「営業権とは何か?のれんとの違いと実際に使われる2つの評価方法」をご覧ください。

「企業価値評価」として考えたときの年買法の理論的妥当性

では、この年買法は、“企業の適正価値を評価するものとして”、ちゃんと理論理屈の通った方法なのでしょうか?

結論から言うと、年買法には特に裏付けとなる理屈はありません。もし専門家に企業価値算定を依頼してこの計算手法が出てきたら、全額返金させてしかるべきというレベルの話です。

具体的には、以下の点で致命的な欠陥があります。

年買法の理論的欠陥1.使用年数に何の根拠もない

最大の理由は、上述のとおり「3年」とか「5年」とかの年数倍率に何の根拠もないということです。

かなり広範な株式マーケット分析を行えば、何年が一番適正かの理論的裏付けが取れるのかもしれませんが、少なくともそんなことはしていません(そこまでするなら、より合理的で厳密な計算であるDCF法やマルチプル法のほうが簡単です)。

年買法の理論的欠陥2.減価償却費の扱いが不合理

減価償却費は、一般的には資産の購入直後に金額が多くなり、年数が経つほど少額になる計算方法が用いられます。つまり、資産が古くなるほど利益が増えるということです。

これをそのまま、年買法に当てはめると、新しい資産を持っているほどのれんの額が小さくなり、感覚と合わない結果になります。

年買法の理論的欠陥3.キャッシュの入金タイミングが考慮されない

同じタイミングで売上が確定する商売でも、

- 顧客からは売上前にお代をいただき、仕入先には3カ月後に支払う

- 仕入先には仕入前に前払いで支払い、顧客からは売上の3カ月後に売掛金を回収する

という2つのビジネスモデルがあった場合、感覚的には前者の方が事業としての価値が高いと感じるでしょう。実際、DCF法のような「論理的に正しい企業価値評価」では、前者のほうが事業価値が高く評価されます。

しかし、年買法ではキャッシュも売掛金も同じ扱いになるため、このような金回りの良し悪しは考慮されません。

短期間でキャッシュが回転するビジネスならともかく、長期にわたるビジネスではこの差は大きくなります。

年買法の理論的欠陥4.税金を考慮していない

近年、法人税等の減税が何度か行われています。減税の分だけ会社の収益性が上がっているはずで、その分株価も高くなってしかるべきです。しかし、営業利益をベースとした年買法では、減税の効果を織り込むことができません。

年買法の理論的欠陥5.景気変動を考慮しない

株式市場を見ればわかるとおり、数年前は1万円未満だった日経平均株価が今は2倍以上になっています。このように、景況感によって大きく金額が変わるのが株式価値というものです。

ところが、年買法では景気変動を織り込むことができません。強いて言えば、3年の倍率を4年に増やすなど、直感に基づく調整の余地がある程度です。

年買法が市民権を得た理由

上記のように、適正な企業価値を評価する方法としては不完全な年買法ですが、実際には「簡便的な概算」として相当な市民権を得ていました。その理由は以下のとおりです。

年買法の有用性1.資産・負債と損益を両方考慮している

単なる資産負債の分析ではなく、損益も含めた計算になっています。

会社とは単なる資産と負債の集合体ではありません。むしろ「稼ぎ」がその中心で、資産負債はそれを支えるためのもの。稼ぎにきちんと着目している点で、年買法は単なる時価純資産以上の合理性があります。

年買法の有用性2.計算がシンプル

年買法の計算は(適正とされるDCF法や類似会社比準法に比べて)かなりシンプルです。

計算がシンプルなことで、計算の前提条件が変化した場合に、そのインパクトも簡単に計算でき、大変使いやすいというメリットがあります。

デューデリジェンスの結果、見込んでいた損益計算の前提が崩れ、価格減額を要求しなければならないというのは、中小企業M&Aでは非常によくあることです。詳しくは「混同厳禁!『財務デューデリジェンス』と『会計監査』の根本的違い」をご覧ください。

年買法の有用性3.直感的にしっくりくる

年買法が普及した最大の理由が、この直感的な納得性です。

モノの価格は、売り手と買い手が納得して初めて成立します。DCF法のような難解な理論がいくら正しくても、両当事者の納得が得られなければ使用されるはずがありません。よくわからない理論理屈は、実際の経済取引の場では何の役にも立たないのです。

年買法が持っている直感的な腹落ち感こそ、本来の意思決定に用いられるべき最重要要素なのです。

一時期はM&A価格の目安にまでなっていた

M&A価格は、それが理論上適正な水準であろうとなかろうと、売り手・買い手の両当事者が納得する価格で成立します。その両当事者が「年買法を基準に考えましょう」という暗黙の了解を持っていれば、自然とM&A価格は年買法に近づいていきます。

つまり、「悪幣は良貨を駆逐する」の原理で、一時期は年買法こそ本当のM&A価格目安を表す見積り方法に成り上がっていたことがあります。

もはや単なる年買法はM&Aに通用しない

このように、正式な企業価値評価の簡便法として広く使われてきた昔ながらの年買法ですが、近年では明らかにM&A価格からの乖離が見られています。なぜなら、その前提となる「正式な企業価値評価」自体が、M&A価格と乖離し始めているからです。

買い手が「適正な価値での買収の不条理」に気付き始めた

上述のとおり、M&A価格は売り手と買い手の両当事者が納得して初めて成立します。2000年代のころは、売り手も買い手も「理論上適正な価格で売買できればよい」と思っていましたし、「概ね適正価値に近い年買法で売買できればよい」と考えていました。これがこれまで年買法が支持されてきた理由です。

ところが、やがて多くの買い手企業が、「適正な価値で買収することの不条理」に気付き始めたのです。

適正な価値で買えても、回収できなければ意味がない

なぜなら、適正な価値で買ったところで、それを上回るだけの利益を上げることができなければ、意味がないのです。

年買法は、「過去の利益水準がこれからも続く」という前提を置いています。しかし、大企業ならいざ知らず、中小企業にとってM&Aは株主と経営者が交代し、会社のルールが大転換する一大事です。過去の利益水準が続く保証なんてどこにもありません。

実際、M&Aを実施した多くの買い手企業が、買収後に利益水準を維持することができず、投資回収ができない事態に陥りました。

中小企業M&Aに携わる方は、この「中小企業は現状維持ができない」という事実を忘れてはいけません。詳しくは「M&A後に『現状維持』できない理由と買い手が全力で実施すべきこと」をご覧ください。

「適正な価値」で入札しても、落札できなければ意味がない

適正な価値のもう1つの不条理は、中小企業M&Aがオークション形式で実施されることにあります。

オークションでは、他社よりも高い価格を提示したほうが落札面で有利になるのは当然です。「適正な価値」は、理論上は誰が評価しても似たような価格になるはずですので、これで入札に勝てるわけがありません。

入札に勝つためには、対象会社のM&A後の事業計画を真剣に考え、シナジー効果を織り込んだうえで回収できる最大限の水準を出さなければなりません。そこに「客観的な適正価値」が入り込む余地はなく、むしろ如何に買い手の主観を織り込んで(リスクを背負って)入札するかがすべてなのです。

M&Aで買い手が享受する利益とM&A価格が決まる仕組みについては、「セラーズバリューとバイヤーズバリュー/価格が決まる唯一の仕組み」にまとめています。買い手企業の方はぜひご一読ください。

つまり、「適正な価値」では本質が何も見えない

したがって、「適正な価値」では、「高値づかみ」することもあれば、「弱気すぎる入札」になってしまうこともあります。

どちらに振れるかはケースバイケースですし、偶然ちょうどよい価格帯になることもあるのですが、いずれにせよ、本質が何も見えていない空虚な価値算定であると考えたほうがいいでしょう。

実際には、もっと具体的な将来計画を加味して考えなければならないのに、「適正な価値」ではそれができないのです。

YouTube動画でも詳細に解説しています

この「客観的な適正価値を算出しても、値決めには役に立たない」という論点については、YouTubeにも解説動画を公開しています。

文字で読むよりも深い理解が可能になると思いますので、お時間に余裕があればぜひご覧ください(3:26以降が本題になります)。

絶対ダメ!M&Aの値決めでやってはいけないたった1つの勘違い

「適正な価値」がM&Aで使われなくなり、年買法に変容が求められる

以上の理由から、「適正な価値」自体がM&Aでの地位を急速に失い、今や取締役の善管注意義務対策程度の価値しかなくなってしまいました。「企業価値評価によって会社の価格を見積もります」みたいなサービスがありますが、「所詮それは適正な価値であって、M&A価格とは関係がない」という点に注意する必要があります。

さらに言えば、企業価値評価など『無料の簡易バージョン』でマトモな数字が出るほど単純なものではありません。このようなサービスには十分気を付けましょう。詳しくは「M&Aでは無意味な『簡易企業価値算定』を仲介業者が行う3つの思惑」をご覧ください。

これによって、「適正な価値算定の簡便法としての年買法」は、完全に意義を失っています。理論的裏付けのない簡便法では善管注意義務対策にもならないのだから、当たり前です。

では、年買法はもう使われなくなってしまったのでしょうか? 決してそんなことはありません。実際には、年買法が活躍できる分野は、「適正な価値算定の簡便法」よりもはるかに広く重要な「社内ルールとしてのプライシング(値決め)基準」に移行しています。

本当に使える年買法の「運用」を考えよう

上述のとおり、年買法は計算がシンプルで納得感も高く、このまま終わらせるにはあまりに惜しいところがあります。

M&Aの値決めとしての「適正な価値」の化けの皮が剝がれたとはいえ、新しい値決め方法で活躍する場面は大いにあります。以下ではプライシングに求められている年買法の運用方法を考えていきましょう。

プライシングに必要なのは、理論ではなく意思

上述のとおり、M&Aのプライシングに必要なのは「理論上適正な企業価値評価」ではありません。誰が評価しても同じ価格では入札に勝つことはできませんし、仮に買えたところで投資回収できなければ何の意味もありません。

つまり、プライシングには、理論上の適正性という他人任せの空虚な概念ではなく、「今後どれだけ利益を上げ、それによって〇年で投資回収するんだ」という経営者の意思(リスク判断)が必要なのです。

意思が反映されれば不合理でも構わない

極論を言えば、上記のような経営者の意思を明確に反映できるプライシング方法であれば、何でも構いません。

実際、M&A巧者と言われる多くの会社で「1店舗1億円で評価」とか「有資格者の従業員1人あたり1,000万円で評価」といったプライシング方法が用いられています。これは「有料立地の店舗ならとにかく欲しい」とか「有資格者なら人員がダブついていても構わない」というM&A戦略がある場合、その意思を反映させる上で的確なプライシング方法です。

もちろん、ファイナンス理論的な合理性はまったくないですが、値決め基準として扱われる限り構わないのです。

将来利益を用いるほうが適切だが、買い手の判断のほうが優先される

上述のとおり、年買法では本来は将来の利益予想を使うべきであり、各買い手が「俺たちならこれだけの利益を上げられる」と自信があればその数値を使うべきです。

しかし、値決めは別に論理的に合理的でなくても、意思が反映されれば問題ありません。買い手の経営者が「将来予測は難しいから、過去の数字をそのまま使おう」と判断したのであれば、それを使用することに何の制約もありません。

それで入札負けしたり、高値づかみしたのであれば、買い手経営者が責任を負うことになりますし、逆に良いM&Aが出来たのであれば、買い手経営者のお手柄ということになります。投資は自己責任ですから、それぞれの買い手が最良と信じる方法で値決めすることが重要なのです。

「理論的妥当性」より「運用のしやすさ」のほうが重要

つまり、M&Aの値決めでは、理論的妥当性はほとんど必要なく、運用していく中で、本来の戦略・価値観とは異なる結果が出ない範囲で、運用のしやすい方法を編み出していく必要があります。

その点で、DCF法(キャッシュフロー割引法)は、多少アレンジしたところで値決め基準に使うことは非常に難しい方法です。

まず、値決めという経営判断を行うためには、意思決定者が納得しなければならず、概念そのものが非常に難解なDCF法をM&Aで使うのは相当な財務リテラシーが必要になります。

多くの場合、それは必ずしも商売において必須のリテラシーではありません。世界的大企業や金融業界でない限り、経営者に求められるのはもっと現場に近いリテラシーです。

シナジー効果は内容次第で考慮に入れるべき

なお、入札の場合は一定のシナジー効果を考慮に入れるべきです。シナジーを含めない価格では入札に勝てません。

織り込むべきシナジー効果は、その実現が比較的容易く、確実に得られるものから織り込んでいきます。実現までの労力やコストが大きかったり、実現できるかどうか不透明なものまで織り込んで価格を上げてしまうと、達成できなかったときの損害が大きくなります。

シナジー効果のM&A価格への織り込み方については「M&Aの【シナジー効果】のすべて|意味、種類、重要性、価値反映」をご覧ください。

プライシング基準は「入札上限額」として運用すべき

なお、年買法を適正な企業価値評価の簡易版ではなく、プライシング基準として用いる以上は、その金額は「入札額の目安」ではなく「入札の上限額」として運用されるべきです。

なぜなら、買い手としては本来買収額は安ければ安いほど良いものです。年買法で高値が算定されたからといって、律儀に高値で買う必要はどこにもありません。

シナジー効果を含めて考えると、適正な企業価値評価額よりも高値の計算結果が出ることが一般的です。入札額は、競合他社や売り手の顔色を見ながら決めていくべきであって、プライシング基準は高値づかみしないための自主規制として考えましょう。

賢い買い手は年買法を上限として考えている

M&Aの値決めの基本として、M&Aに慣れた買い手は年買法をプライシングの「上限」と捉えています。これは、教科書的な値決め理論にも整合する部分です。

賢い買い手企業がどのようにM&A価格を考えていくかについて、詳しく解説するYouTube動画を作成しました。年買法の活用に対する理解がさらに深まりますので、お時間があればぜひこちらもご覧ください。

M&A上手はこうやって価格を決めている!高く売る3つのコツも解説

経営の方向性とそれに対応する年買法3例

では、上述の「会社の戦略や価値観」といった意思を正しく反映するには、どのように年買法を運用していくことが必要でしょうか。それは、会社の意思の方向性(M&Aにおいてどのような部分を気にしているか)によってことなります。

以下ではよくある3つの価値判断に基づいて、それぞれ適切な年買法の在り方を考えてみましょう。

M&Aのプライシング基準には、以下のポイントが求められます。

- 経営陣の意識に即したものであること

- 直感的にわかりやすいこと

- 計算がシンプルであること

本章では、それぞれの「経営陣が意識していること」に合わせて、適切な年買法の運営を考えてみましょう。

以下よりご紹介するのは、あくまで社内ルール設定の例であり、実際には各社の経営判断でアレンジしていただければと思います。

1.「のれん償却」を意識した年買法

上場会社が適用している日本の会計基準では、のれんは毎期償却計算することが必要です。したがって、買収対象事業の営業利益を上回るのれん償却が出てしまったら、M&Aをしたせいで減益という事態にもなりかねません。

そのような事態を回避し、最低限、「のれんの償却期間中は営業利益を維持したい」と考えるのであれば、年買法の運用は以下の計算式になります。

修正純資産=時価修正の他、引当金や税効果会計等を考慮したもの

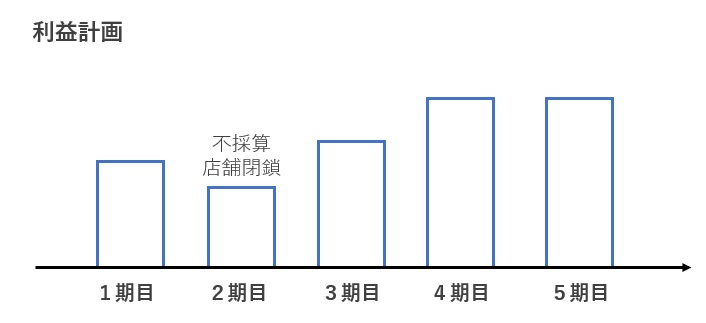

償却期間中の予想最低営業利益とは、買収検討時に作成している営業利益計画(一定のシナジーを考慮)における一番利益が低い年の営業利益です。

上図のような利益計画を策定している場合、2期目の利益を基準にしておけば、営業利益がマイナスになることはありません。

税引後利益は減るので要注意!

ただし、のれん償却は税金計算上の損金にできない点に要注意です。

つまり、のれん償却を考慮する前の営業利益が1億円、のれん償却額が1億円であれば、営業利益はトントンになるのですが、税金計算上の課税所得は1億円になってしまうので、30百万円程度の税金が発生します。よって、税金等調整後の当期純利益に与えるインパクトはマイナスの30百万円です。

最近は営業利益や経常利益だけでなく、ROEの分子になる当期純利益も注目される経営指標なので、上場会社は要注意です。

2・「キャッシュフロー」を意識した年買法

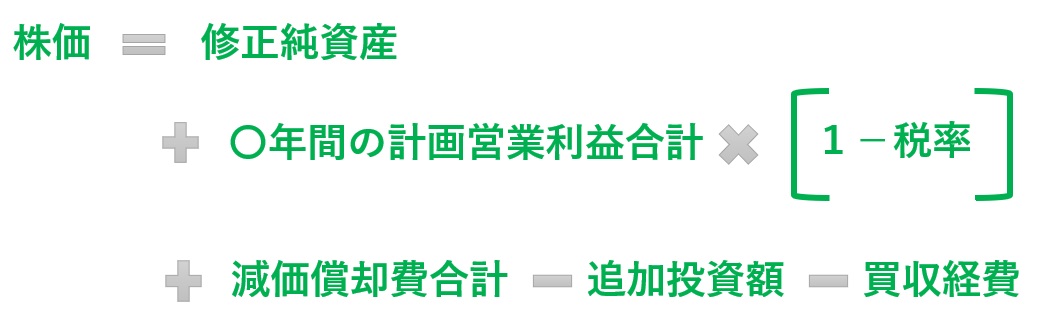

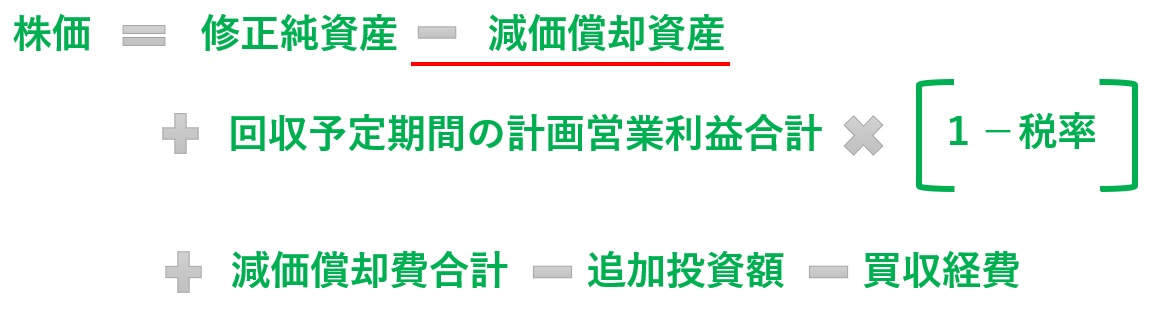

上記のような税金の効果まで含めて、「税金を考慮したキャッシュフロー」として捉えようとすると、以下のような計算式が考えられます。

「〇年間」には、会社が考えている「のれんの投資回収期間(後述)」を設定します。追加投資(M&A後の固定資産取得・修繕等)や買収経費(仲介アドバイザー報酬・デューデリジェンス費用等)も忘れずに考慮しましょう。

貸借対照表の「中身」が検討されていない

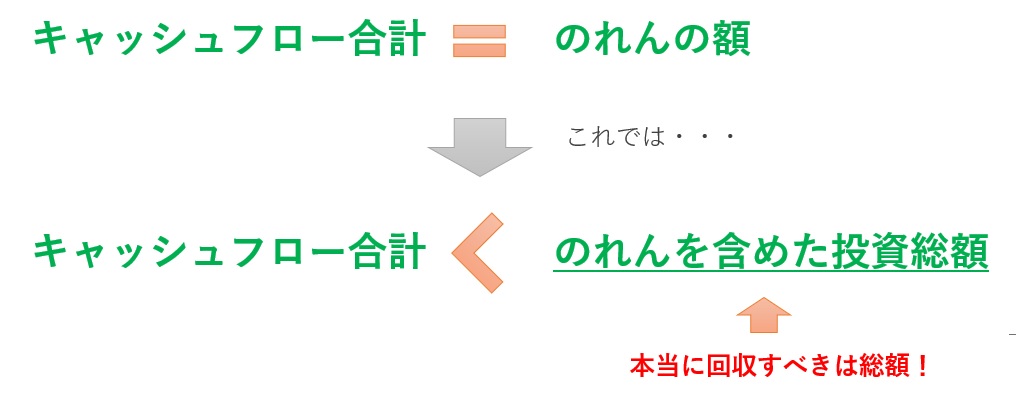

キャッシュフローを意識した年買法は、直感的な使いやすさはあるのですが、実は「この設定期間では、のれんしか回収できない」という不合理があります。

実際には、M&A対象会社が元々持っている固定資産は投資後のキャッシュフローで回収しなければならないのですが、営業利益がすべてのれんの回収に充てられてしまうため、のれん以外の固定資産の回収にキャッシュが回らないのです(下図)。

このままでは、機械設備などをたくさん持っている会社を買収する際に高値づかみするリスクが高まります。この問題点を解消するためには、さらに工夫をする必要があります。

3.投資総額の回収期間を意識した年買法

固定資産投資の回収まで含めた回収期間を考えるのであれば、修正純資産の中身をもう少し踏み込んで考える必要があります。

貸借対照表の「資産」を分類すると、以下のようになります。

| 資産の分類 | 内容 | 資産の例 |

| 現金・現金同等物 | いつでも換金でき、回収の必要がないもの | 現金預金 保険積立金 |

| 短期回転資産 | 短期間・低リスクで回収できるもの | 売掛金 棚卸資産(在庫) |

| 減価償却資産 | 長期にわたって回収すべきもので、価値が消費されるもの | 建物・設備 工具器具備品 |

| 非減価償却資産 | 長期にわたって回収すべきもので、価値が消費されないもの | 土地 |

このうち、将来の(利益に起因する)キャッシュフローで最低限回収しなければならないのは、「減価償却資産」です。「現金・現金同等物」と「短期回転資産」は買収後すぐに換金できるものなので、株式価値に上乗せされるべきですし、土地は価値が消費されないので、急いで回収する必要はありません。

キャッシュを投下する以上、本当は非減価償却資産も投資回収対象にしたいのですが、土地まで回収対象にしてしまうと3年や5年での回収はとても無理であり、確実に入札負けする金額が算出されます。リスクを反映させる方法としては、「土地の評価価値は8掛け」などの運用が現実的でしょう。

そこで、「減価償却資産」の回収期間まで含めた年買法の計算方法は以下のとおりとなります。

修正純資産から減価償却資産を減額します。こうすることで、換金価値が少ない固定資産を株価に反映させることなく、あくまでも買収後のキャッシュフローによる回収対象と考えることができます。

おわりに.完璧な「年買法」は存在しない

以上のとおり、経営者の意識に合わせて3つの年買法の運用方法をご提案しました。私は最後の「投資総額の回収を意識した年買法」が一番しっくりくるのですが、計算式が複雑で運用しづらいと感じるかもしれません。

いずれにせよ、いまや年買法は単なる社内ルールであって、学術的な裏付けはまったくない経営現場の創意工夫です。完璧な年買法は存在しませんので、自社の考えに合わせて最適な方法を考えてみてください。

大変参考になりました。

ありがとうございます。

年買法は突き詰めれば意外と奥が深いのですが、

利便性や納得感こそ強みですので、

うまくバランスを取って設計していただければと思います。

いつもご参考させていただいていて、業者の知識に遜色ない面もあり助かっています。

3.の年買法の算式ですが、純資産から引くのは、減価償却資産ではなく、非減価償却資産ではないでしょうか?

コメントいただきありがとうございます。

いえ、減価償却資産で合っています。(これが正解という話ではないですが、考え方として)

年買法は純資産を「将来の利益で回収しなくてもよいもの」と見做す計算方法ですので、

将来利益で回収する必要があるものは純資産から外しておく必要があります。

3の考え方は減価償却資産を将来利益で回収しなければならないものと考えるのが前提なので、

純資産から差し引くのは減価償却資産です。