買収M&Aの3分の2は失敗であると言われます。

本記事をご覧の方の中にも、M&Aを成功させるために苦労されている方がいらっしゃると思いますし、M&A未経験の企業様で非常に不安を感じている方もいらっしゃるでしょう。

M&Aを成功させることは、確かに簡単ではありません。多少の運も必要なことは事実です。

しかし、失敗したM&Aのほとんどすべてに共通する原因があります。それは、デューデリジェンスをきちんと行っていなかったということです。

私は数多くの中小企業M&Aの成功事例と失敗事例を見てきましたが、M&Aの失敗事例の大半は、デューデリジェンスを徹底すれば防げたものと断言できます。

もしも、「これまでもデューデリジェンスはちゃんとやってきたけど、M&Aの成功に結び付かなかったし、結び付け方もよくわからない」と思うのであれば、それはデューデリジェンスというものを誤解しているのでしょう。

今回は、M&Aの成功率を引き上げるために本当に必要なデューデリジェンスとは何かと、デューデリジェンスをM&Aの成功に結び付けるためには何がポイントになるのか、そのタスクと実行のコツについてご説明します。

これまでM&Aに失敗してきた会社様には、ぜひ本稿でデューデリジェンスの進め方を再考していただければと思います。

この記事の内容(クリックでジャンプ)

M&Aのデューデリジェンスの意味と目的

デューデリジェンスは、M&A以外でも、組織再編や事業再生など様々な場面で行われます。共通する意味合いとしては「何か経営意思決定を行う際に、その判断の前提となる情報を確認・収集・調査すること」と言ったところです。

M&Aでは、企業買収という目的のため、その目的に応じた調査が行われます。したがって、M&Aのデューデリジェンスを定義すると、以下のとおりとなります。

M&Aにおけるデューデリジェンスとは、M&Aを成功させるため、買い手が買収前に、M&A対象会社の経営に関するすべての重要な情報を理解・確認・分析するための調査である。

デューデリジェンスの目的は「M&Aを成功させる」こと

デューデリジェンスの最終的な目的は、M&Aを成功させることです。

そして、M&Aを成功させるために必要なポイントは何かを理解することこそがデューデリジェンスを行う理由です。

そのために様々な調査をし、その結果「価格を下げなければ成功は難しい」という結論に至れば値下げ交渉を行いますし、「手を打っても成功させることは困難」という結論に至った場合は「案件を中止するべき」という結果になることもあります。

ただ、本来の目的としては、M&Aを成立させ、そして成功させるためには何が必要か?という視点で調査することが必要です。

デューデリジェンスは会計監査や契約書チェックではない

デューデリジェンスは「買収監査」という訳語が付くことがあります。

しかし、デューデリジェンスは「会計処理や法務手続きをちゃんとやっているか」を「監査」することではなく、「どのような企業実態・経営実態があるのか」を総合的に「調査」することです。したがって、この訳は誤訳であると考えています。

困ったことに、デューデリジェンスを受託する公認会計士や弁護士の中にも、デューデリジェンスを単なる会計監査の簡易版や契約書チェックだと思っている方がいます。このような専門家に依頼してしまうと、M&Aの成功につながるデューデリジェンスを行うことはできません。

財務デューデリジェンスと会計監査の違いについては「混同厳禁!『財務デューデリジェンス』と『会計監査』の根本的違い」にてご紹介しています。根本的にまったく違うものですので、絶対に混同しないようにしましょう。

デューデリジェンスはM&A成功のカナメである

M&Aの書籍を開くと、「M&Aで重要なのは、買う前よりも買った後のPMI(買収後の統合作業)」と書いてあります。

それは確かにそうかもしれませんが、PMIは時間との闘いです。M&A直後は対象会社の内外に激震が走りますので、迅速に最初の一手を打たなければ、従業員の大量退職や取引先との関係悪化を招き、シナジー創出どころの騒ぎではなくなります。

したがって、M&A開始前からPMIの準備をしておかなければならないのですが、準備には対象会社の実情に対する広くて深い理解が不可欠です。いったいいつのタイミングでその情報を入手すればいいのでしょうか。

この、PMIで必須となる情報収集の唯一にして最良の機会が、デューデリジェンスです。すなわち、デューデリジェンスはM&A成功のカナメと位置付けられます。

デューデリジェンスの主要な3つの視点

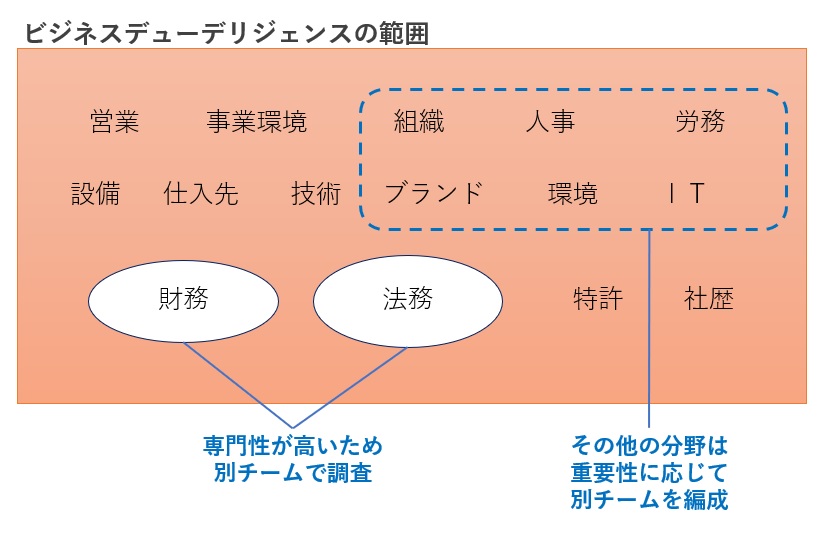

M&Aのデューデリジェンスは、多くのケースで以下の3つの視点でそれぞれチームが編成され、M&A対象会社を調査・分析していきます。

- 事業や組織など全般を調査・分析する「ビジネスデューデリジェンス」

- 損益分析や財務内容、資金繰り状況を調査・分析する「財務デューデリジェンス」

- 法令順守状況や法務トラブルリスクを調査・分析する「法務デューデリジェンス」

上記とは別に、「人事労務デューデリジェンス」や「環境デューデリジェンス」「ITデューデリジェンス」などのデューデリジェンスチームが編成され、それぞれの専門分野に特化した視点でデューデリジェンスが行われることがあります。

これらの追加チームが編成される理由はただ1つ、「M&Aを成功させるためには、その分野を特別じっくり調査する必要があるから」です。必要であればチームを作って対応しますし、不必要であればビジネスデューデリジェンスの一部として調査します。

デューデリジェンスに「種類」は存在しない

なお、上記「ビジネス・財務・法務」の3つの【視点】について、「デューデリジェンスには3つの【種類】があって~~」という説明がされることがあります。

しかし、デューデリジェンスは「M&Aの成功ポイントを理解する」という共通の目的の下で、それぞれ必要な視点に特化した専門チームが分担して調査しているだけであり、決して3種類の活動をしているわけではありません。

そのため、「デューデリジェンスは3種類ある」というより、「1つの種類の活動を3つのアプローチで行っている」と捉えたほうが、正解に近いと考えています。

財務DDや法務DDはビジネスデューデリジェンスの部分委託

通常、M&Aは事業の買収ですので、事業を最も深く調査するビジネスデューデリジェンスがデューデリジェンスの中心になります。

むしろ、本来はすべてビジネスデューデリジェンスでカバーすべきところ、財務や法務といった特に専門知識が必要な分野を専門家に委託するという関係性で捉えましょう。もちろん財務や法務に限らず、人事労務や環境、ITなども、「専門家に見せるべきだから追加チームを作る」という関係になります(下図)。

人事労務などで追加チームを作らない場合はもちろん、財務や法務のデューデリジェンスを省略する場合もありますが、これはその分野の重要性が相対的に低いため、ビジネスデューデリジェンスでカバーしているということです。

デューデリジェンスチーム間の連携は不可欠

各デューデリジェンスチームは「M&Aの成功ポイントを理解する」という共通の目的のために別の視点からアプローチしているだけですので、調査範囲が重複する部分は多くありますし、デューデリジェンスチーム間で情報を共有することは非常に重要です。

たとえば、財務デューデリジェンスチームが奇妙な資金の流れを見つけた場合、速やかにビジネス、法務の両チームに情報共有し、それが企業全体にどういう影響を与えてきたのか、これからどのように影響してくるのかをそれぞれの視点で分析していきます。

したがって、デューデリジェンスは同時進行が望ましく、タイムリーに情報共有することが重要です。

デューデリジェンスで徹底調査すべき5つのタスク

デューデリジェンスの目的は「M&Aを成功させるためのポイントを調査すること」ですが、もう少し具体的に説明すると、調査・分析すべきタスクは以下のとおりです。

- 「入札の前提」が想定通りかを確認

- シナジー効果の検討とディスカッション

- M&A後の計画づくりとPMIタスクの洗い出し

- ディールキラーや条件変更の必要性の有無確認

- 価格交渉を有利に進める材料探し

これを、各チームがそれぞれの観点で調査し、総合的な結論を導き出していきます。

DDのタスク1.「入札の前提」が想定通りかを確認

買い手企業は入札額を決める際、「この会社はどうやらこういう状況だから、この金額なら買収しよう」という意思決定をしています。この「こういう状況」と描いているのが「入札の前提」であり、これが入札時点での想定通りかを確認します。

M&Aの入札前は、限られた資料と簡単な質疑応答、そして外部からの観察といった方法により、「入札の前提」を作っていきます。もしその際に参考にした資料や回答に虚偽や誤謬があったり、大きな誤解があった場合、入札の前提が崩れますので、入札額を変更しなければなりません。このような事実の有無を確認することが、デューデリジェンスの重要なタスクです。

また、企業の活動は外から想像するよりもはるかに複雑ですので、イメージをより具体的にしていくという意味もあります。

いずれにせよ、M&A対象会社の本当の姿をしっかり理解することで、誤解や理解不足によるM&Aの失敗を回避することが重要です。

DDのタスク2.シナジー効果の検討とディスカッション

M&A後に実現が見込めるシナジー効果を検討し、その実現可能性について、現経営者や役員、キーパーソンとディスカッションを行います。

これは「入札の前提」とも重複しますが、買い手企業は入札前にある程度のシナジープランを描いています。それが現実的な目標なのか、絵に描いた餅なのかを確認するとともに、実現のために必要なアクションをディスカッションしていきます。

また、ディスカッションの中で新しいシナジー効果の可能性が見つかることもあります。

なお、M&A成立前のデューデリジェンスの段階から、このようなビジネス発展の会話をしておくことで、M&A対象会社側のM&Aに対する期待感も膨らんでいき、M&A成立後に一段と気合が入るという効果も期待できます。

DDのタスク3.M&A後の計画づくりとPMIタスクの洗い出し

M&A後にどのような事業展開を計画し、どのような損益計画を描き、そのために優先的に着手すべきPMIタスクは何かを検討していきます。

M&A後の青写真を具体化させていくことで、M&A後に目指すべき組織像を明確にします。それと同時に、企業内部の現状分析を通じて「今の状況を青写真に近づけるには何が必要か」を分析し、PMIでのアクションプランを練っていきます。

また、ビジネスデューデリジェンスでの売上分析や期待シナジー分析、財務デューデリジェンスでの損益分析などを踏まえて、より現実に根差した損益計画を作っていきます。

DDのタスク4.ディールキラーや条件変更の必要性の有無確認

ディールキラー(ディールブレイカー)とは、どうやってもリスク回避できないために案件自体を中止せざるを得ない要素のことです。いわゆる反社会的勢力との関係が代表例ですが、それ以外にも多額の訴訟リスクや簿外債務、経営者の遵法意識の欠如などが挙げられます。

そこまでの問題がなくても、より現実に根差した損益計画を作った結果、入札額ではとても投資回収できないことがわかったり、単純に買ったのではリスクが大きすぎるという結論になることがあります。この場合、買収額を減額したり、スキームや買収条件を変更したり、表明・保証を追加するなどして、失敗リスクを下げていく必要があります。

このようなM&A条件交渉上の要点をあぶりだすことも、デューデリジェンスの非常に重要なタスクです。

DDのタスク5.価格交渉を有利に進める材料探し

上記の4つよりは優先度は下がりますが、安く買うための交渉材料を探すというタスクです。買い手側のM&Aは安ければ安いほど投資回収までのハードルが下がりますので、少しでも安くするための努力は当然の責務です。

直近における売上高の減少や簿外債務、資産の含み損などは交渉しやすい材料ですので、積極的に見つけてカードを増やしておきたいところです。

M&Aを成功させるデューデリジェンスの7つのコツ

では、上記のデューデリジェンスの基本知識を踏まえて、M&Aを成功させるために必要なデューデリジェンスのコツを解説していきましょう。

コツ1.適切な専門家を選ぶ

非常に重要な要素です。

上述したような、単なる会計監査や契約書チェックだと思っている専門家を使ってはいけません。中小企業のM&A慣れした専門家を選びましょう。

よくある失敗が、買い手企業が顧問契約している監査法人や税理士法人、顧問弁護士を使ってしまうミスです。例外はありますが、顧問業をメインにしている専門機関は、ほとんどの場合で「デューデリジェンスチームは一応あるけどサイドビジネスに過ぎず、大した人材もノウハウもない」という感じです。

デューデリジェンスは独特の専門性が必要な領域ですので、デューデリジェンスをメインにしているコンサルティング会社や弁護士事務所、フリーランスの専門家などを選びましょう。

公認会計士や弁護士の世界は優秀な人は独立する傾向が強いので、フリーランスだからと軽く見る必要はありません。ただし、デューデリジェンスはある程度の人数が必要なので、ちゃんとしたチームを作れる人を選びましょう。

中小企業に強い専門家を選ぶこと

なお、大企業のM&Aばかり経験した専門家は、中小企業独特の慣行に驚くほど付いて来れません。良くあるのが名義株や株主変遷の問題に異常な時間を費やす弁護士で、中小企業では不明確で当たり前なことに時間を割かれても困ります。

中小企業のM&Aでよくある名義株の問題については、「株主名簿に別の人!中小企業M&Aの【名義株】3つの解決策」をご覧ください。

コツ2.専門家への丸投げは厳禁

中小企業M&Aに強い専門家を選んだからもう大丈夫と思ってはいけません。専門家への丸投げは厳禁です。買い手企業から現場に誰もいかないようではデューデリジェンスは成り立ちません。

また、財務や法務は専門家のほうが長じていますが、肝心カナメのビジネスに関しては、買い手企業のほうが遥かに知見があるはずです。ビジネスチームは、ぜひ買い手企業内部からチーム編成しましょう。

ビジネスデューデリジェンスチームのメンバー

ビジネスデューデリジェンスのメンバーとしては、以下の顔ぶれが望ましいでしょう。

- M&A案件担当者(経営企画)

- 営業部門の課長以上

- 人事部門の課長以上

- その他、対象会社の強みに応じた部署の管理職

- 必要であれば、外部コンサルタント

多くのM&Aで、営業と人事は成功の肝になる重要なポイントですから、要調査ポイントを抽出できる人を出してもらいましょう。その他、案件の特殊性に応じて必要な関連部署の協力を仰ぎます。

なお、ビジネスデューデリジェンスチーム全員がデューデリジェンスの現場に臨席するのは無理なので、案件担当者(+コンサルタント)が各メンバーから確認すべき要点を取りまとめ、代表してインタビューや資料収集を行います。電話・メールで各メンバーと連絡を取り合い、抜け漏れのないようにしていきましょう。

コツ3.M&Aの目的と買収後の計画を共有する

デューデリジェンス前に、デューデリジェンスに関わるすべてのメンバーに、M&Aの目的(対象会社のどういう点に魅力を感じ、何が欲しくて買収するのか?)と買収後の事業計画(どんなシナジーを期待し、どんな事業計画を立てているのか)を共有しておきましょう。

これをすることによって、各チームが重点的に調査すべきポイントが明確になりますし、目的や計画を阻害しそうな問題点が発覚した場合に速やかに連絡し合う体制を作ることができます。

コツ4.調査重点を打合せし、方向性を決めておく

上記のM&Aの目的や買収後の計画を踏まえて、各チームがどの部分を重点的に調査すべきかという点に関しては、買い手企業からきちんとオーダーという形で伝えましょう。

M&Aのデューデリジェンスは、極めて短期間で多くの調査を一気にこなすため、調査・分析にはメリハリが必要です。買い手企業が全然重視していない問題の調査に時間を費やされても困ります。

だたし、優秀な外部専門家を起用した場合、買い手企業の担当者よりはるかにM&Aの知見があります。M&Aの目的、買収後の計画を踏まえてどの部分を重点的に調査すべきか、彼らの意見も聞いてみましょう。こうすることで、買い手企業が思っていたよりもずっと深い分析ができるでしょう。

コツ5.買い手企業が主体的に仕切り、各チームを統率する

各M&Aチームは、社長などのキーパーソンに対するインタビュー時間を奪い合う関係でもあります。買い手企業の案件担当者は、彼らや自分自身(ビジネスデューデリジェンスチーム)の行動計画を把握し、バッティングしない時間割を作る必要があります。

また、デューデリジェンスの現場では、重大な事実が発見され、重点調査事項を変更する必要が生じることもあります。買い手企業の案件担当者が中心となって情報共有を行い、陣頭指揮を執りましょう。買い手企業としては、そのための現場管理の権限を案件担当者に与えておく必要があります。

コツ6.チェックリストより本質把握を心がける

たまに「デューデリジェンスのチェックリストはありませんか?」と訊かれることがありますが、そんなものはありません。100のM&A案件があれば100通りの調査すべき要点があるため、「この作業をこなしておけばとりあえずDDは形になる」というものは存在しません。

作業漏れを防止するという意味でチェックリストを作ることは無駄ではありませんが、そんなことよりも、デューデリジェンスの現場で徐々に明らかになる対象企業の本質に目を凝らすように心がけましょう。チェックリストがあると、それを1つ1つクリアすることに意識を奪われ、本質を見誤るような気がしますので、私は使わないことにしています。

コツ7.報告会はM&Aチーム全員出席

デューデリジェンスの報告会は、買い手企業内部のM&A案件を知る社員のうち、なるべく全員が出席するようにしましょう。偉い人が多いので日程調整は難しいと思いますが、偉い人にこそ報告を聞いてもらう必要があります。

なぜなら、デューデリジェンスの結果は、その後に訪れるかもしれないPMIのスタートにおいて非常に重要な情報だからです。デューデリジェンスの結果からPMIの重要タスクを抽出し、M&A発表と同時に迅速に実行に移す必要があります。経営者はもちろん、各部門の責任者が無関心でいいわけがありません。

おわりに

今回は、M&Aを成功させるためにもっとも重要と言っても過言ではない、デューデリジェンスのタスクとコツについてご説明しました。

繰り返しになりますが、M&Aの失敗の大半は、デューデリジェンスをしっかり行うことで防ぐことができます。決して形式的になったり、外部に丸投げしたりせず、主体的にしっかりと調査・分析していきましょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)