株式を売ろうと考えたとき、最終的に手元に残る財産の額は気になりますよね。

中でも「税金」は最大の出費になることが多いので、事前にきちんと把握して、自分で手残り計算ができるようにしておきたいところです。

しかし、個人にかかる税金(=所得税)は結構難解で、税理士でも苦手とする方は少なくありません。ましてプロでもない株式オーナーとしては、食わず嫌いな印象をお持ちかもしれません。

でも、実は「株式の譲渡」に係る税制は、複雑な所得税制度全体の中では珍しく、かなりシンプルに設計されています。実際、中小企業M&Aの売り手経営者さんや、副業で上場株式を売買しているサラリーマン投資家でも、ほとんどの方が株式譲渡の税金を正確に計算されています。

この記事では、以下の3つのポイントを、初心者の方向けにわかりやすく丁寧にご説明していきます。

- 株式を譲渡した際の税金の計算方法

- 株式譲渡の税金を少しでも減らすための節税策

- 株式譲渡の税金に関するよくある質問のQ&A

基本的には非上場会社のオーナー経営者様を想定読者にしていますが、非上場株式と上場株式の微妙な制度の違いもわかりやすく対比しているので、個人投資家の方でも満足いただける記事になっています。

株式譲渡の税金はまったく難しくありません。最後までお読みいただければ、株式譲渡の税金についてプロ並みの知識が手に入り、正確に計算できるようになるとともに、節税策について正しく検討することが可能になるでしょう。

M&Aの税金を解説するYouTube動画を作りました

株式の譲渡(非上場株式の譲渡所得税)について、「M&Aの税金制度全体を解説」という切り口で解説動画を作りました。

当記事の中心的部分をわかりやすく説明していますので、ぜひ併せてご覧ください(16分21秒)。

M&Aの税金はこんなにカンタン!勘違いの多い注意ポイントも解説【動画で学ぶM&A】

この記事の内容(クリックでジャンプ)

個人の株式譲渡には約20%の税金が掛かる

個人の株式譲渡の税金制度を一言で表現すると、以下のとおりです。

「株式譲渡で得た儲け」に対して、だいたい20%ぐらいの税金が発生する

とりあえずこれだけ覚えておけば、株式譲渡の税金について8割はマスターしたと言っていいでしょう。

なお、「だいたい20%ぐらい」と表現した税率は、正確には20.315%です。

これは、所得税だけでなく、所得税に連動して発生する税金を合わせたものです。

- 所得税

- 個人住民税

- 復興特別所得税

それぞれ内訳は以下のとおりです。

| 合計 | 20.315% |

| 税目 | 税率 |

| 所得税 | 15% |

| 個人住民税 | 5% |

| 復興特別所得税(所得税の2.1%) | 0.315% |

なお、消費税では、株式の売買は非課税取引として扱われているため、消費税は課税されません(消費税法第6条、別表第一第2項)。

総合課税と株式分離課税

所得税は、通常は「年間の儲けが多いほど高い税率が適用される」という「累進税率」になっていますが、株式の譲渡所得税は累進課税の枠外で計算することになっているため、譲渡益が何百億と発生しても税率は20.315%のままです(これを「株式分離課税」と言います)。

なお、「総合課税のほうが税金が安くなる」という場合でも選択することはできません。

「株式譲渡で得た儲け」の計算方法

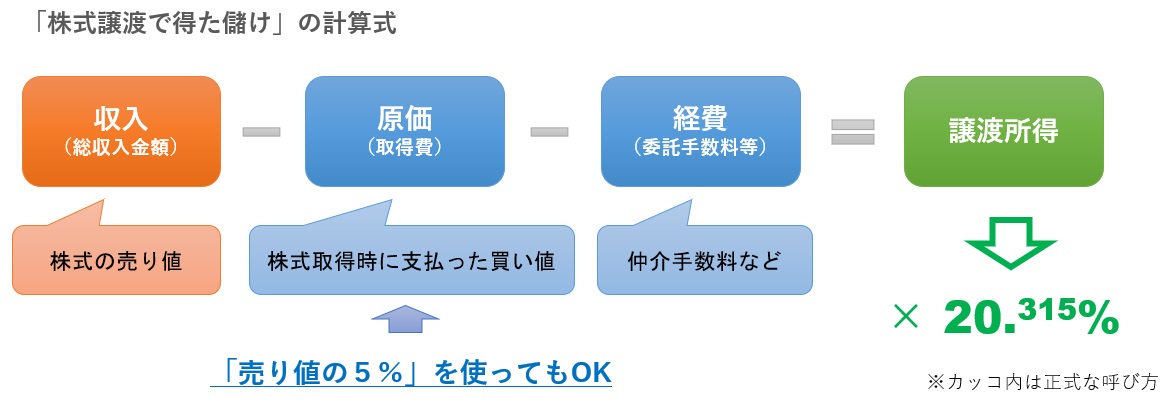

税率の掛け目となる「株式譲渡で得た儲け(譲渡所得)」は、譲渡による収入から、譲渡した株式の原価(仕入値)と譲渡のための経費を差し引いて計算します。

具体的には、下図の計算式で譲渡所得を計算します。

以下、「原価」について2点補足します。

補足1.原則的な「原価」の考え方

「譲渡原価」とは、今回売った株式を手に入れた際に、対価として過去支出した金額(取得原価)のことです。相続や贈与により無償で引き継いだ場合は、その前の持ち主の取得原価を原価の額として引き継ぎます。

| 取得の状況 | 実際の原価 |

| 本人が創業時から所有 | 創業時の本人の出資額 |

| 他人から買収 | 買収額+買収経費 |

| 相続・贈与により取得 | 先代株主のときの取得原価 |

補足2.M&Aでは原価は「売り値の5%」にすれば税が安くなる

ここで税金を引き下げるテクニックをご紹介しましょう。

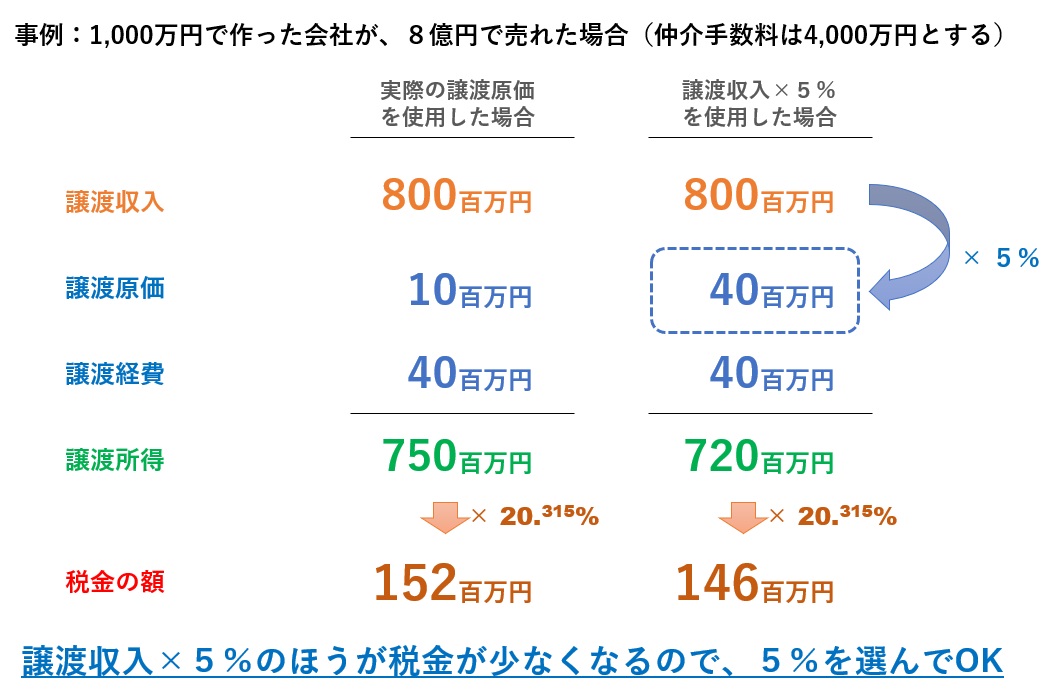

譲渡原価は、過去に実際に払った取得原価だけでなく、株式の売り値(譲渡収入)の5%に置き換えて計算することもできます。「実際の原価がわからない場合」はもちろん、5%にしたほうが税金が少なくなるなら、5%にしてOKです(下図)。

実は、M&Aの場合であれば、大半の事例で5%のほうが税金が少なくなります。

意外と間違えてる税理士が多いので注意!

この「実際の譲渡原価と5%のうち、税金が少なくなる方を選択できる」という点は、意外と間違えている税理士が多いので要注意です。あまりM&Aに詳しくない税理士だと、「実際の原価が不明な場合のみ5%で計算する」という誤解を持っているようです。

実際には上述のとおり有利選択が可能です(所得税基本通達38-16〔外部〕)。

非上場株式と上場株式で税金計算に大差はない

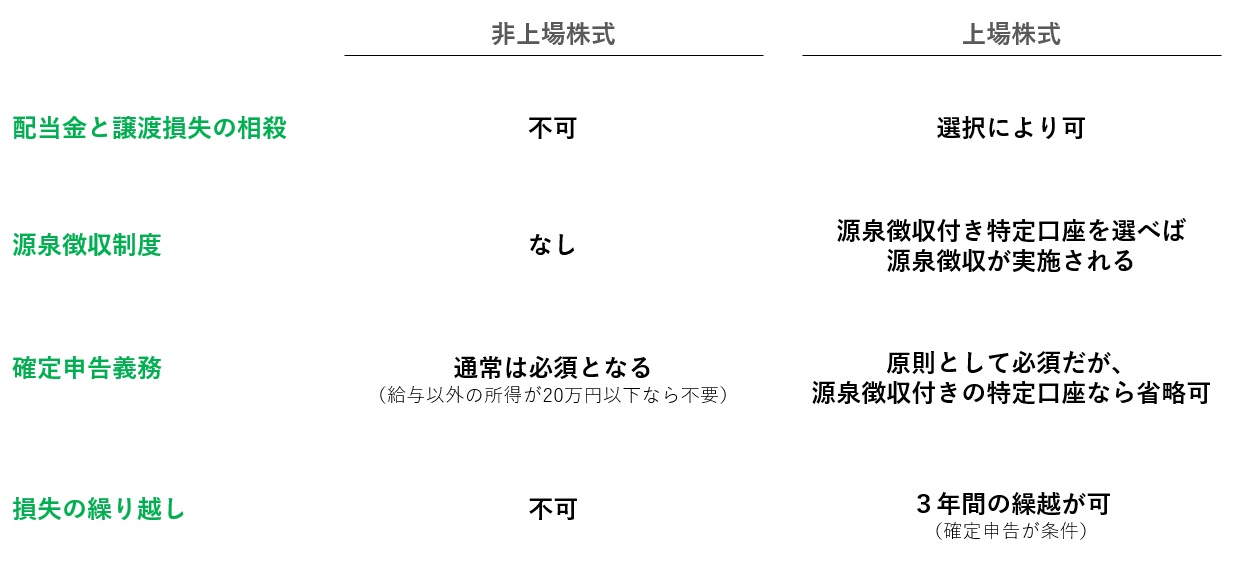

株式譲渡の税金では、譲渡された株式が上場株式か否かで扱いが少しだけ違います。上場株式のほうが、「配当金と譲渡損失の相殺」や「損失の3年間繰越」で多少メリットがありますが、そこまで大きな差はありません。

比較表にすると、以下のとおりです。

非上場の株式を売る際の節税策3選

個人の株式譲渡に掛かる税金は、トータルで20.315%と、所得税の中では比較的低税率の部類に入ります。

とはいえ、税金は少ないほうがいいのは当然です。特に事業承継型のM&Aでは、売主はそのまま引退し、株式譲渡収入がそのまま老後資金になりますので、節税は結構重要な問題です。

そこで、この章では株式譲渡で節税をする実践的なアイデアをご提案しましょう。非上場株式でできる節税策は以下の3つです。

- 株式対価の一部を退職金で受け取る

- 事業以外の資産を別会社に移動させる

- 事業譲渡(またはタテの会社分割)スキームと比較する

上記3つの節税策は、「【図解】株式売却M&Aの税額が半分にも!?個人売主の3つの節税策」という記事でより詳しく説明していますので、この記事ではポイントをご紹介します。

非上場株式譲渡の節税策1.株式対価の一部を退職金で受け取る

たとえば「M&A対価は5億円」という合意が買い手とできた際に、「株式の対価として5億円もらう」のではなく、

株式の対価としては4億7,000万円、残りの3,000万円は役員退職慰労金としてもらう

という取り決めをします。

所得税制度において、「退職金」は、一定額まではかなり税率が低いものです。この「一定額」は人によって違いますが、たとえば勤続25年の方なら、下図のグラフのとおり3,000万円ぐらいまでは20.315%以下の税率になります。

この仕組みを利用して、トータルの税率が一番低くなる割合を狙って退職金を出すスキームです。節税額は200~300万円程度が限界ですが、オーナー経営者のM&Aでは非常に広く行われています。

なお、買い手側にも退職金を損金算入できるメリットがあり、価格交渉にも利用できます。この退職金スキームについては、「【図解】M&A株式売却で役員退職金を使った節税方法を徹底解説」でかなり詳しく書いていますので、活用できそうな場合はぜひご覧ください。

非上場株式譲渡の節税策2.事業以外の資産を別会社に移動させる

「会社分割」という組織再編手法によって、余計なものの売買を行わないという節税策です。

M&Aで買い手が欲しいのは事業なのですが、M&A対象会社に事業とは直接関係ない以下のような財産が存在していることも少なくありません。

- 社長の社宅

- 社長の車

- 投資用不動産

- 生命保険契約(解約返戻金)

M&A対象会社の株式は、これらの財産の価値によって不必要に高値になっているため、株式譲渡の税金も高くなってしまいます。

このような場合、「ヨコの会社分割」という手法を使えば、不要な財産をM&A対象から外し、税金の発生を抑えることができます。

ヨコの会社分割(正式名称:分割型分割)とは、会社を横方向に2つに分裂させる組織再編手法です。詳しくは以下の動画をご覧ください。

たとえば、対象会社に事業と関係ない投資用不動産が2億円分あったとすれば、これを新会社に移して売買対象から外すことで、2億円×20.315%=4,063万円の課税発生を防ぐことができるのです。

ヨコの会社分割の仕組みや節税効果の計算方法をYouTube動画でも解説

本記事のポイントについて、YouTubeにも解説動画を公開しました。ぜひ併せてご覧ください(12分43秒)。

M&Aの節税策②効果絶大で計算も簡単!ヨコの会社分割スキーム【動画で学ぶM&A】

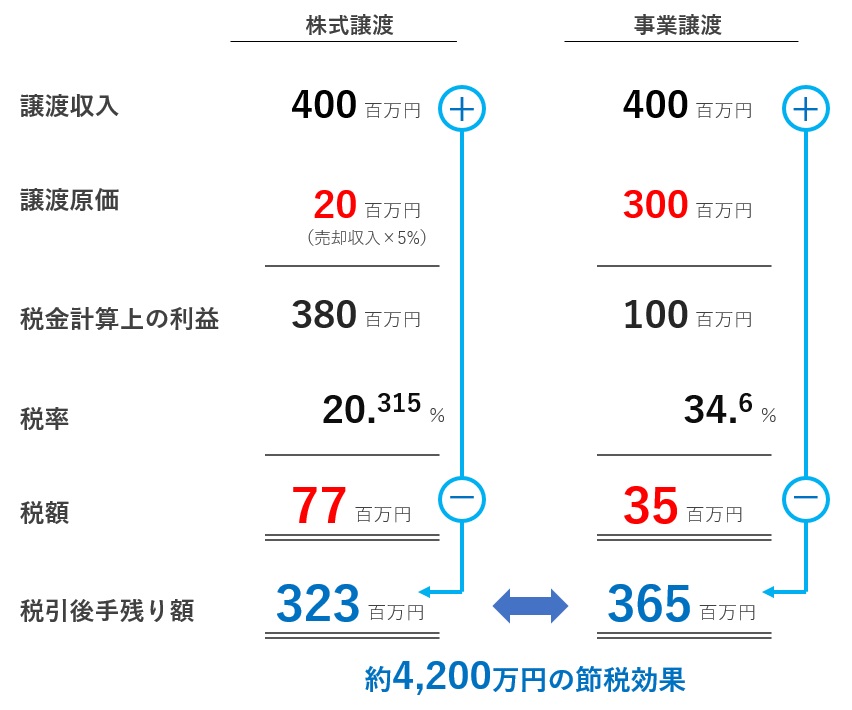

非上場株式譲渡の節税策3.事業譲渡(タテの会社分割)スキームと比較する

思い切って、事業譲渡スキームに切り替えてしまうことによって、上記2つの節税スキームとは別格の節税効果が生まれることがあります。

事業譲渡の場合、所得税ではなく法人税が課税されます。その税率は会社の規模や地域によって異なりますが、中小企業の場合は33~35%です。(東京23区の場合、最大で34.6%)

税率だけ見ると、20.315%の個人の株式譲渡のほうが有利に見えますが、実はそうとは限りません。

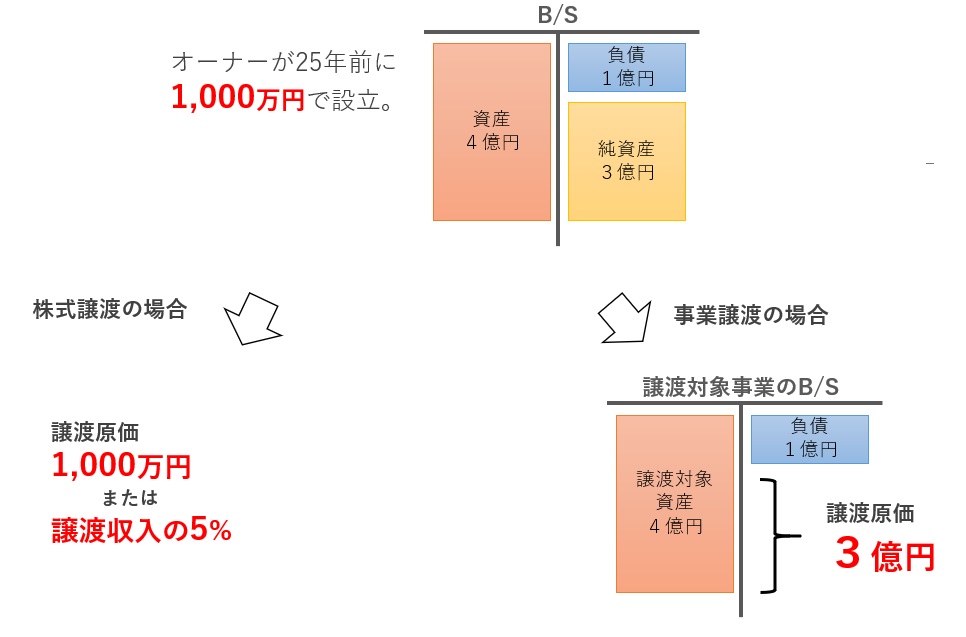

なぜなら、所得税と法人税では「譲渡原価」の考え方が異なるため、法人税のほうが「M&Aによる儲け」の額が圧倒的に少なくなることがあるからです。

たとえば、以下のケースでは、株式譲渡であれば譲渡原価は1,000万円か譲渡収入の5%ですが、事業譲渡の場合は3億円と、大きな差が生じます。

譲渡原価が大きいほうが利益は少なく計算され、税金も安くなります。仮にどちらも4億円の値段で売れた場合、事業譲渡のほうが税金は半分以下という結果になりました(譲渡経費は度外視)。

もっとも、事業譲渡のほうが税率が高いので、逆に事業譲渡のほうが税金が多いケースもあります。しかし、どちらが有利かはケースバイケースで、株式譲渡のほうが圧倒的に税金が安いということもあります。

これは実際に計算してみないと何とも言えない面もありますので、事業譲渡でも問題がなければ、一度試算することをおすすめします。

なお、事業譲渡はちょっと手続が面倒なので、中規模以上の事業を売る場合は、同様の効果が出るタテの会社分割(正式名称:分社型分割)をおすすめしています。詳しくは「事業譲渡とタテの会社分割(分社型分割)の違い/税・手続・簿外債務」をご覧ください。

上場株式の節税策-年末での損失出し

上場株式の場合は、通常その会社の経営にはタッチできないので、「利益が多く出た年の年末までに、含み損を抱える銘柄の株式を売って、損失を計上する」というのが唯一の節税策になります。

持っている株式に含み損があるというだけでは損失として扱われません。売ることによって損失を確定させましょう。

上場株式の場合、「売った直後に買い戻す」ということが簡単にできます。すぐ買い戻すことで、手数料や一瞬の価格変動リスクはありますが、実態はほとんど変わらずに損失を確定させることができます。

株式譲渡の税金に関するよくあるご質問

最後に、株式譲渡の税金に関してよくいただくご質問とその答えをQ&A形式でご紹介します。ざっと目を通しておくだけで、困ったときの助けになるはずです。

Q1.住民税の確定申告はどのように行えばいいですか?

所得税の確定申告書を税務署に提出すれば、何もしなくてもその内容が各自治体に送付されます。

あとは6月ごろに各自治体から住民税の納付書が送られてきますので、金額に計算ミスがなければ納付してください。

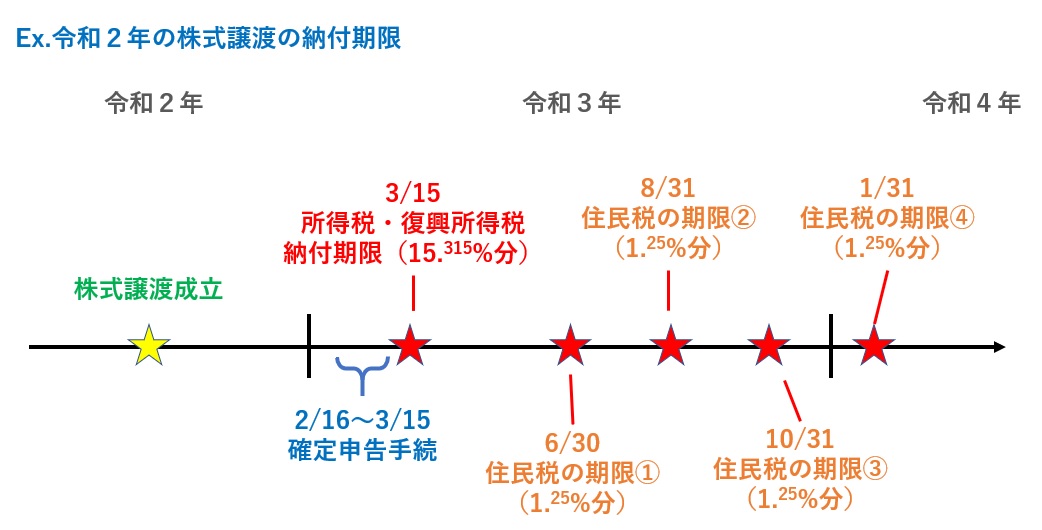

Q2.税金の納付のタイミングは?

20.315%の税金のうち、所得税と復興特別所得税(15.315%分)は譲渡があった翌年の3月15日が納付期限です。

残りの住民税分(5%分)は、6月末、8月末、10月末、1月末の4回に分けて納付期限が訪れます(下図)。

なお、上場株式で源泉徴収付き特定口座を利用している場合は、証券会社が税金分を差し引いてくれますので、納付の必要はありません。

Q3.「時価」で売買しないと「寄附金」や「みなし贈与」の認定がされるのですか?

普通に第三者間で売買したのであれば、まず心配する必要はありません。

確かにこのような規定は存在しますが、これらは寄附行為や贈与行為を税金逃れのために株式売買に擬制していると認定されたときに登場する、いわば「税務当局の伝家の宝刀」です。普通のM&Aや市場売買でこのような問題が生じることはありません。

そもそも、第三者間で合意された金額以上に信用できる「時価」は存在しませんので、よほどの特殊事情がない限り、税務当局が「この価格は安すぎる」「この価格は高すぎる」と言ってくることはありません。

ご自身で納得のいく価格で売買が成立したならば、税務リスクはまずないと考えていいでしょう。

Q4.時価計算は税法で決まっていると税理士に言われたのですが?

いいえ、それはその税理士さんの誤解です。

確かに、税法では「類似業種比準価額方式」や「純資産価額方式」などの、非上場株式の「評価額」を機械的に算定する計算式が定められています。

ただ、これはあくまで「相続税を計算する際の基準」であって、「時価」を示すものではありません。

人の数だけ発生する相続を機械的に捌くために、理不尽を呑み込んで作られた強引なルールに過ぎませんので、M&Aという純粋な経済取引では何の意味も持っていません。

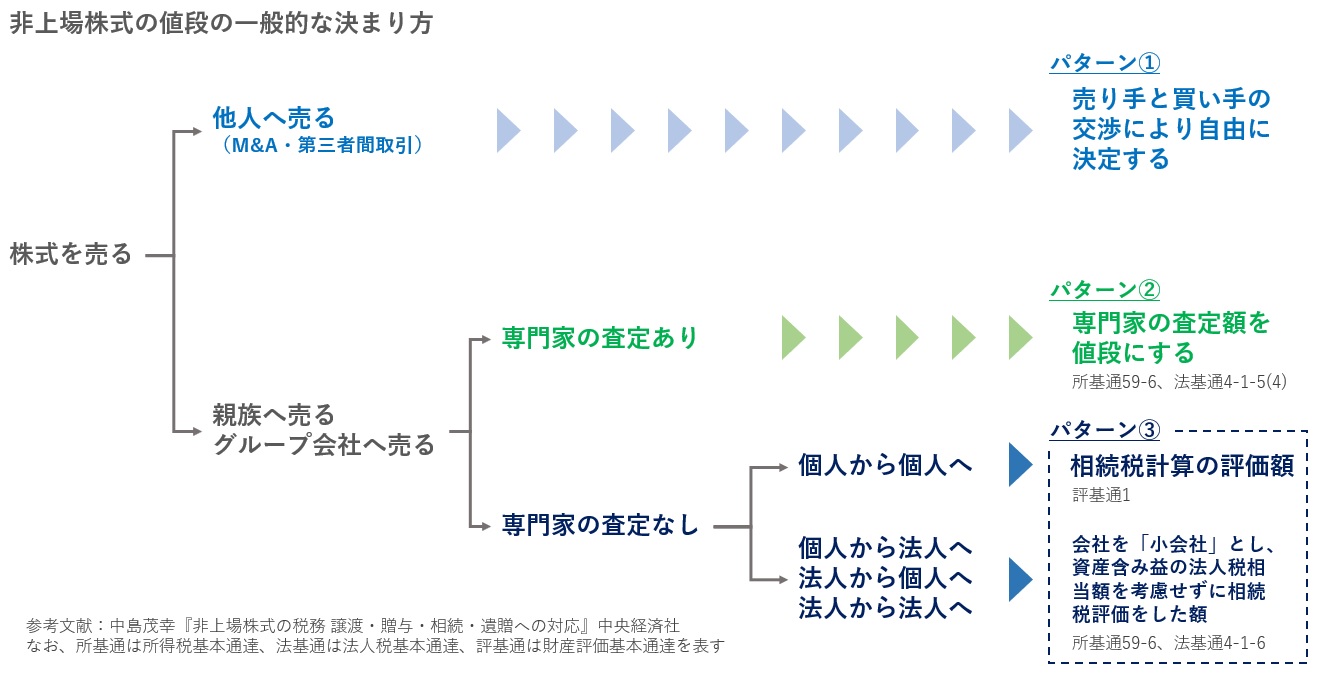

株式譲渡の金額は以下のフローチャートで考えよう

上記のとおり、基本的には売り手と買い手が交渉した結果が「時価」ですので、通常のM&Aでは税務リスクを警戒する必要はほとんどありません。

ただし、子息やグループ会社に売る場合など、本気の交渉が成立しないと推定されるような場合には、税務リスクを考慮した値決めが必要です。具体的には、以下のフローチャートで考えましょう。

この図について詳しくは「株式譲渡の金額はどう決める?パターン別の価格一覧と税務リスク」をご覧ください。

Q5.有限会社・合同会社ですが、税金の制度は株式会社と同じですか?

はい、まったく同様です。

税制度は実態が同じであれば同じ税金になるように作られていますので、会社の種類に関わらず、株式に相当するものが売買されれば株式会社と同じ税金が適用されます。

合同会社の場合は「株式」ではなく「持分」という名称になりますが、他に違いはありません。

Q6.譲渡経費は消費税込で計算できますか?

はい、税込額で計算してください。

譲渡経費にはM&A仲介会社の手数料などが入りますが、これらにかかる消費税は仕入税額控除できず、売主が全額負担しますので、その分譲渡経費として、譲渡所得から差し引くことができます。

Q7.確定申告の際の税理士費用は譲渡経費に含まれますか?

ちょっと厳しいでしょう。

譲渡経費は、「株式の譲渡のために直接要した費用」ですが、確定申告は株式譲渡以外の所得も全部まとめて申告しますので、直接要した費用とは言えないと思われます。

一方で、株式譲渡の交渉中に税理士のアドバイスを受けた場合の費用は、譲渡するか否かを検討するための費用なので、譲渡経費に含まれると考えられます。

Q8.非上場株式を売った年に、含み損のある上場株式を売ったら、節税になりますか?

非上場株式の譲渡所得と上場株式の譲渡所得は別計算ですので、節税にはなりません。

非上場株式で譲渡利益は、同じ非上場株式で同じ年に生まれた譲渡損失とのみ相殺できます。上場株式の損失とは相殺できないという制度になっています。

おわりに

今回は、株式譲渡による税金について、初心者でも正確に計算できるようになるための基礎知識をご紹介しました。最後に振り返っていただきたい重要なポイントは以下のとおりです。

- 個人の株式譲渡には、「儲け(譲渡所得)」に対して約20%の税金が掛かる。

- 譲渡所得の計算では、「譲渡原価」を譲渡収入の5%とすることができる。

- 非上場株式の節税策は3つ、上場株式の節税策は1つ。

これをしっかり理解しておくことで、価格交渉の場面でも、税引後の手取り額を意識した戦略的な交渉が可能になるはずです。また、適切な節税策を選択することで、手残りの財産を少しでも増やしましょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)