ネットの「会社売却額査定」は絶対ムリ!仲介は情報弱者に飢えている

M&A仲介会社のサイトを見ると、ときどき、 たった5つの数字と業種を入力するだけで、あなたの会社の売却額を3分で査定します! みたいなプログラムが掲載されていることがあります。 ...

M&A仲介会社のサイトを見ると、ときどき、 たった5つの数字と業種を入力するだけで、あなたの会社の売却額を3分で査定します! みたいなプログラムが掲載されていることがあります。 ...

「弊社のクライアントのある大手企業が、あなたの会社を譲り受けたがっています」 名前も知らない、或いは知っていても会ったことがほとんどないM&A仲介会社から、このような...

本稿執筆時現在、新型コロナウィルス(COVID-19)の影響で、景気の急激な悪化が顕在化しています。 これまで、「いずれ会社を売ろう」とお考えだった方の多くが、 今後長期的な不況にな...

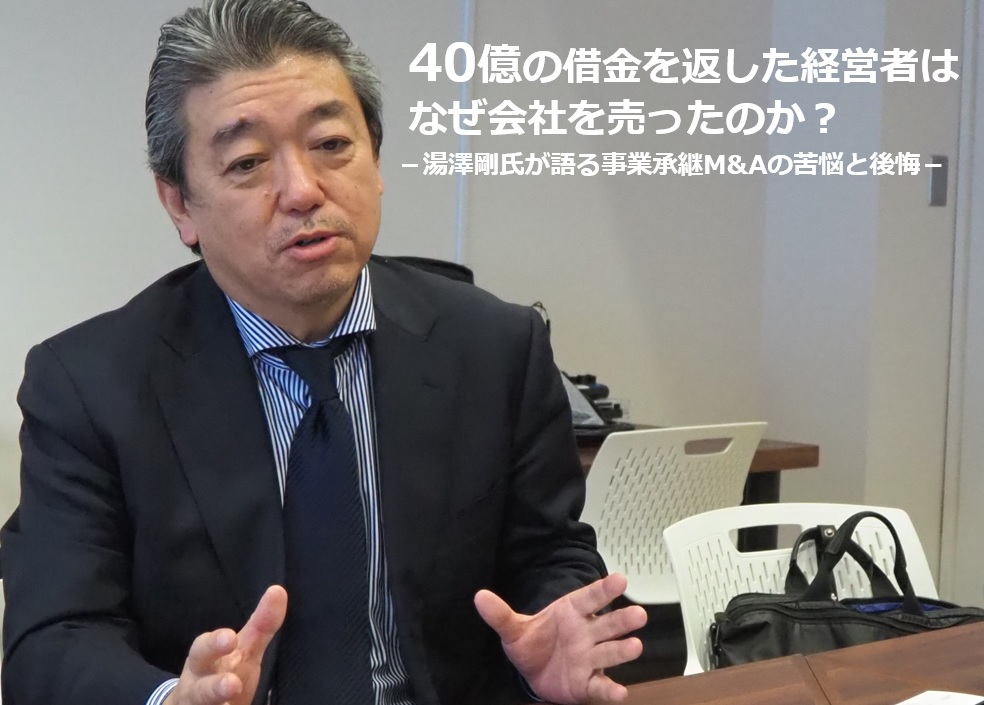

事業承継や、その手段としてのM&Aにお悩みの方は、ぜひ同じように事業承継に悩まれ、M&Aを実際に行った方の体験談に耳を傾けていただきたいと思います。そこには当事者が現実に感じた...

M&Aに興味を感じていても、実際にやったことがなければ、全体の流れがわからず不安に感じると思います。 どういう手順でM&A相手を探していけばいいんだろう? 買い手候...

選択肢の1つとしてM&Aを真剣に考え始めたときは、身の回りの信頼できる人に相談したくなるものです。しかし、このような滅多にないことに詳しい人はそうそういません。 その際に、顧問税理士...

株式の譲渡なんて滅多に行うものではないので、どのような手続が必要かよくわからない経営者さんは少なくありません。 そして、多くの会社が定款や登記簿に「株式の譲渡制限に関する規定」を設けています...

株式を売ろうと考えたとき、最終的に手元に残る財産の額は気になりますよね。 中でも「税金」は最大の出費になることが多いので、事前にきちんと把握して、自分で手残り計算ができるようにしておきたいと...

2021年7月6日更新:㈱ストライクに報酬体系変更あり 2021年7月11日より、ストライクの着手金が廃止され、中間報酬に移行するとのことです(参照:日経新聞7月5日付)。詳細が判明次第...

M&Aの売り手様から、 仲介会社に相談したら、かなり安値を「相場」と言われて強引に進められている 仲介が何の説明もなく勝手に話を進めているような気がする 買い手と話が進...