初めてのM&Aだと、どのようなプロセスを辿って進んでいくものか見当もつかず、大きな不安を感じますよね。

事実、M&Aは1つ1つのプロセスの積み重ねであり、「初期に何げなく言ってしまったことが、契約直前の交渉で不利に働く」といった事態もよく起こります。M&Aプロセス全体を把握して適切に行動しなければ、M&Aの成功は遠のいてしまいます。

一方で、M&Aプロセスの要所要所で、先を見通した立ち回りができれば、価格の引き上げや最適な買い手探しに役立ちます。M&Aは立ち回りや駆け引きが重要な交渉事ですので、全体を知っているかいないかで難易度は大きく変わるのです。

この記事では、初めてのM&Aを絶対に成功させたい方に向けて、

- まず、M&Aプロセスの概要を解説し、

- 次に、各M&Aプロセスの詳細な「やること」を明確にし、

- その各M&Aプロセスで「どのように立ち回るのが重要か」を解説します。

最後までお読みいただければ、プロセスの全体把握と同時に、各段階における詳細な立ち回りが迷いなくできるようになるでしょう。

ざっくりと「流れ」を知りたい方は、先に別記事をご覧ください

本記事はM&Aを成功させるための具体的なアドバイスに重点を置いていますので、全体像をざっくりと把握したい方は、先に「5ステップで掴めるM&Aの流れと時間軸!イラスト付きやること一覧」という記事をご覧ください。

なるべく専門用語を使わず、イラスト付きでイメージしやすく解説しています。

この記事の内容(クリックでジャンプ)

M&Aは「入札」で進めよう

売り手側がM&Aで成功したければ、プロセスは「入札」という形式で進めることが必要不可欠です。

入札と言っても会社をセリにかけるわけではありません。単に複数の買い手候補に声を掛け、「双方の提示する条件を比較して、より良いほうに売ります」と言って進めるだけのことです。

M&Aは一生を懸けて育てて来た会社を他人に譲ることですから、「後継者」となる買い手を比較して決めるのは当然の権利です。

入札のメリット

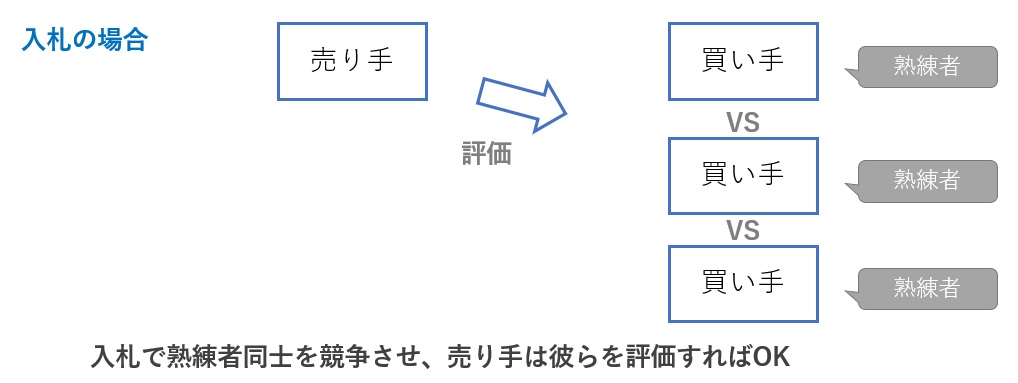

入札の最大のメリットは、買い手候補に競合相手を意識させることで、争奪戦を誘発し、より高い条件を引き出すことができることです。

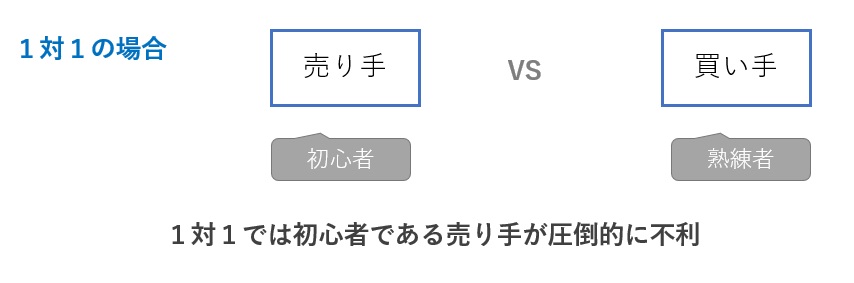

中小企業M&Aは、初心者である売り手と熟練者である買い手の交渉事です。単に1対1で対決したのでは、情報弱者である初心者には、まず勝ち目がありません(下図)。

そこで、競争入札にすることで、熟練者同士を競わせ、好条件を引き出しましょう(下図)。

買い手は常に少しでも安く買いたいと思っていますので、1対1では駆け引きを使ってきます。買い手同士を競争させることで、小細工を封じることができるのです。

なお、入札には価格面以外にも多くのメリットがあります。「価格だけじゃない!M&Aを『入札』で進める3つのメリット」という記事で解説していますので、ぜひご一読ください。

最終価格交渉は1対1で行う

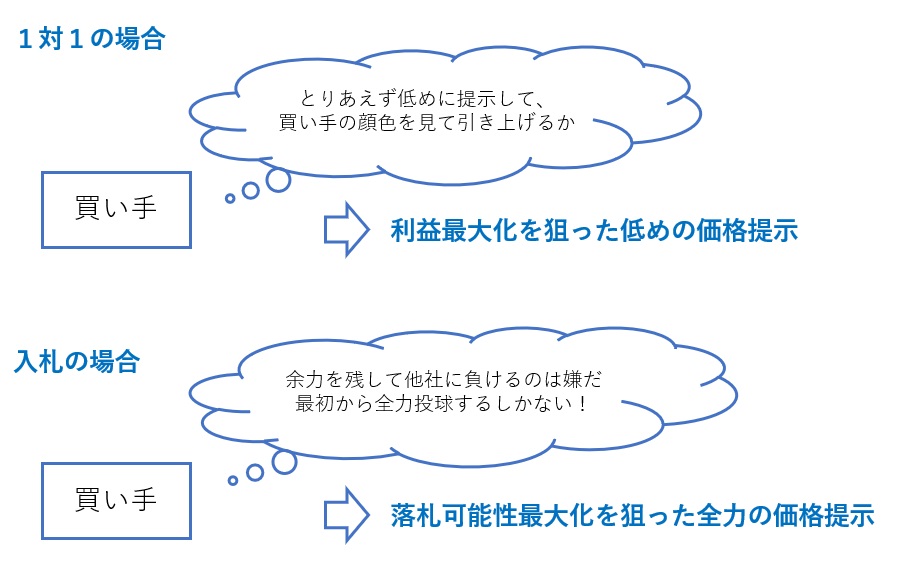

留意点として、M&Aにおける競争入札は、通常はデューデリジェンス(M&A対象会社の本格的な調査のこと)の前に行われます。

つまり、買い手は本格的な調査なく入札に突入し、入札後に本格的な企業調査を行います。調査の結果想定と異なる事情が発覚した場合には、条件の修正交渉が行われます(下図)。

そのため、デューデリジェンスが終わって価格や契約内容の本格交渉をしているときは、買い手候補はすでに一社に絞られています。肝心の本格交渉で競争原理が働かせられないのが苦しいところです。

そこで、後述のように入札前に正しく詳細な情報を開示し、入札後に新事実が出て減額交渉を受けないようにすることが重要です。

詳しくは「初めてのM&Aを入札で成功させるために売主本人が学ぶべき基礎知識」という記事で解説していますので、ぜひ併せてご一読ください。

M&Aプロセスの全体の流れ

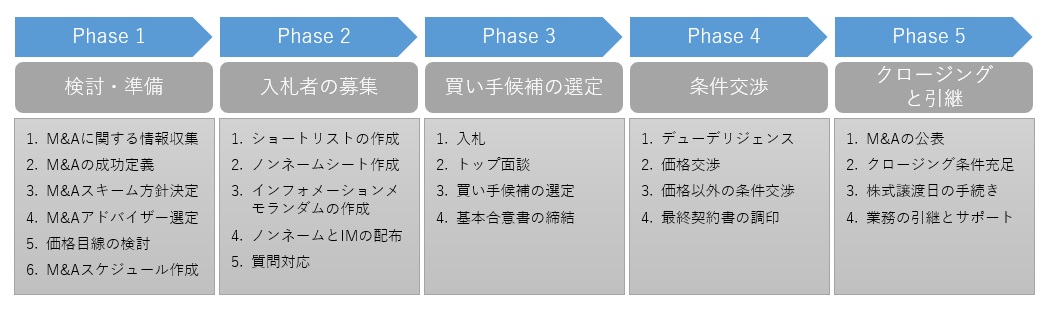

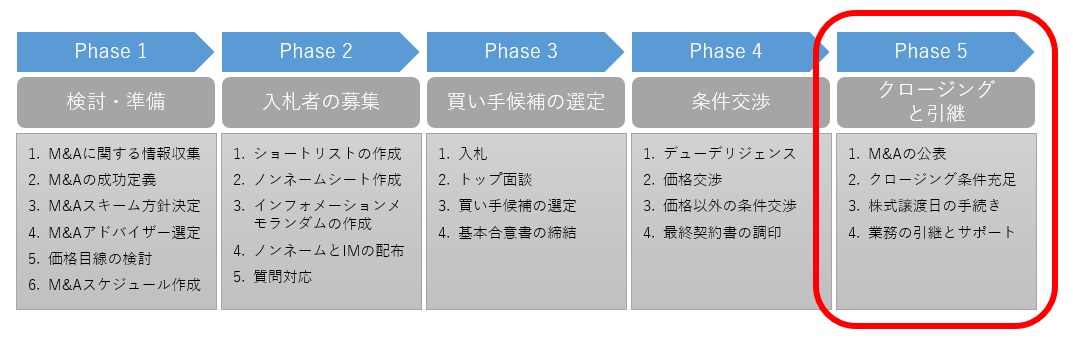

では、まずはM&Aプロセスの全体像を大掴みしておきましょう。案件の特殊性やM&Aアドバイザーの方針によりアレンジはされますが、全体プロセスとしては下図のような流れになります(クリックで拡大)。

Phase 1.検討・準備段階

売り手オーナーがM&Aに向けて動き出し、M&Aアドバイザーの選定や、売却方針を話し合う段階です。

M&Aの情報収集から始まり、どんなM&Aを実現したいかの方針決定、M&Aアドバイザーの選定、M&Aスキームの検討、価格目線の決定、スケジュールの策定など、M&Aの設計図を作る期間です。

この段階で手を抜くと、M&Aは必ず失敗します。

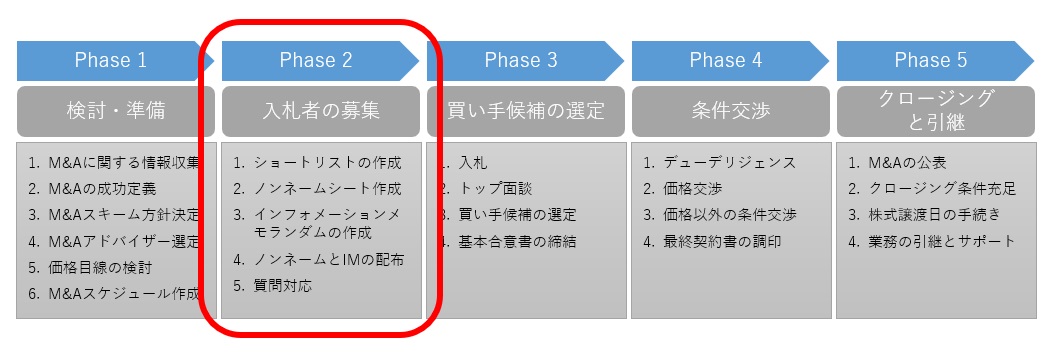

Phase 2.入札者の募集段階

買い手候補に接触し、入札者を募集する段階です。

企業の業績や特徴などをまとめた企業概要書(インフォメーションメモランダム)を作成し、興味を示してくれた会社に情報提供していきます。買い手候補はこのとき提供された情報をもとに入札条件を考えます。より入札しやすいよう質問対応を行います。

この入札者の募集段階が、M&A価格を高める最大の正念場です。

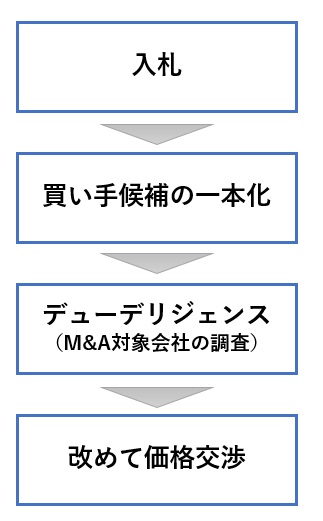

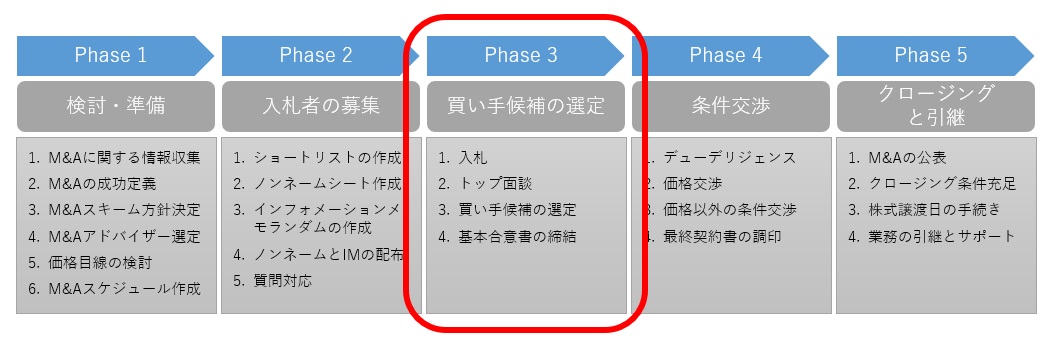

Phase 3.買い手候補の選定段階

入札を行い、複数の入札があった場合、ここから買い手候補を絞り込んでいきます。

価格条件だけでなく、経営者同士が面談し、相手を理解し、人間関係が作れそうか確認しながら考えていきます。

その結果1社に絞り込み、今後の方針を基本合意します。

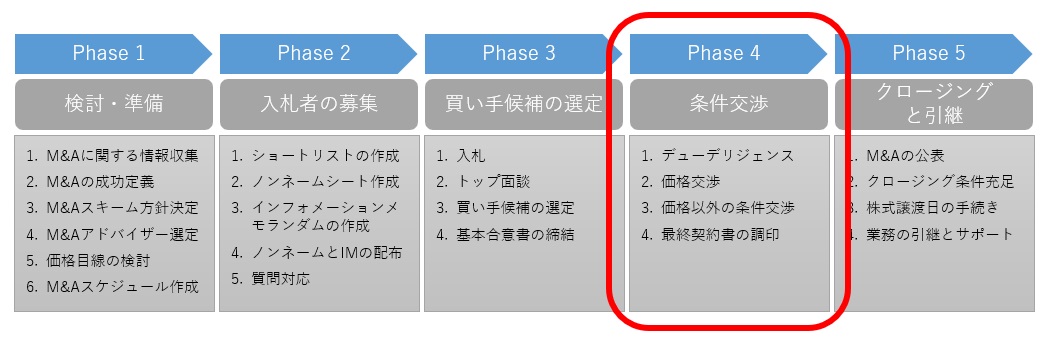

Phase 4.条件交渉段階

絞り込まれた買い手は、デューデリジェンスと呼ばれる買収前の調査を実施し、会社のことをしっかりと調べ上げます。そして、調査結果をもとに価格の見直しを行ったり、売買条件の最終的な交渉を行います。

交渉がまとまったら、これを最終契約書に落とし込み、調印式を行って、M&A契約を締結します。

Phase 5.クロージングと引継段階

最終契約書が締結されると、売り手・買い手は最終に書かれたクロージングまでの義務を果たしていきます。クロージング日までに双方の義務がすべて果たされると、口座に大金が振り込まれ、無事M&Aは成立します。

ただし、M&Aが成立したからと言って、いきなり社長がいなくなってしまっては、社内外が混乱してしまいます。しばらくは顧問などの肩書で業務の引継を行い、経営の円滑なサポートを補佐します。これが終わると、売り手オーナーは晴れて引退です。

M&Aの各プロセスと要点

それではM&Aの各プロセスとその要点を具体的に見ていきましょう。

Phase 1.検討・準備段階の具体的プロセスと要点

この段階では、情報収集、M&Aの方針決定、M&Aアドバイザーの選定、M&Aスキーム方針の決定、スケジュールの決定などを行います。M&A成功の土台となる重要プロセスですので、気合を入れて取り組みましょう。

プロセス1-1.M&Aに関する情報収集

M&Aはよくわからない状態で手を出すと大やけどしますので、必ず最初に自分で情報収集しましょう。

最近は書店に行けばM&A関連の書籍は山ほどありますし、インターネットでも情報が溢れています。このページをご覧になっている方もこの準備段階にある方が多いのではないでしょうか。

初期の相談において注意すること

M&Aの初期段階で相談する相手には要注意です。

M&Aの初期相談相手として、銀行や顧問税理士を選択される方が多いですが、実際問題としてM&Aに詳しい人はかなり少数ですし、M&Aアドバイザーに売り案件の紹介することで得られる紹介手数料に目がくらんでいるかもしれません。初期相談やアドバイザーの紹介自体が悪いわけではないのですが、紹介手数料などのM&A業界の慣行を理解しておかないと、単にキックバックの高いだけの不適格なM&Aアドバイザーを紹介される結果に終わります。

M&A業界の紹介手数料については「オススメなんてカネ次第?M&Aのウラで動く【紹介手数料】の話」で、初期の相談相手の留意点については「巧みな話術に要注意?株式譲渡M&Aの初期の相談相手とその裏側」でご紹介しています。

ネガティブ情報こそ貴重

情報収集するときは、ネガティブ情報にしっかりと耳を傾けましょう。

M&Aを生業にしている人は、オーナーさんにM&Aをしてほしいと思っていますので、M&Aのネガティブな一面はあまり話したがりません。しかし、ネガティブ情報を知らずにM&Aに突入すると、相手のペースに巻き込まれ、後で「こんなはずじゃなかった!」と後悔する羽目になります。

検討・準備段階でオーナーさんが知っておくべきM&Aのネガティブ情報については、以下のページをご参考にしてください。

▶鵜呑みは厳禁!M&A業者が言う「売り手のメリット」7選とその真相

▶M&A仲介会社は言わない売り手の9つのデメリット

▶中小企業のM&Aで売り手が注意すべき10個の重要ポイント

プロセス1-2.M&Aの成功定義

M&Aの成功定義とは、ご自身が「このM&Aで何を実現したいか?」を明確にすることです。M&Aのゴールを決めると言ってもいいでしょう。このM&Aの成功が定義されていないと、M&Aの向かう先がブレて失敗リスクが高まります。

たとえば、売り手オーナーとして譲れないM&Aの条件が「従業員の雇用維持最優先」であるならば、M&Aプロセス全体を通してそれを意識しなければいけません。これが曖昧な状態で、雇用維持を約束しない会社が高値の入札を入れてきたときに必ず迷いが生じます。

逆に、もしも「雇用はどうでもいいからお金最優先!」という方針なら、それを買い手候補に伝えつづけることで、人員整理を想定して高い金額を入札してくれる買い手候補が増えるでしょう。

このように、自分にとってのM&Aの成功をしっかり定義し意識していけば、M&Aはその方向に向かって進んでいきます。M&Aの成功定義は、M&A初期に行うべき非常に重要なプロセスです。

M&Aの成功定義の方法について、詳しくは「これがM&Aの第一歩!【M&Aの成功定義】の7つのステップ」をご覧ください。

プロセス1-3.M&Aスキーム(売却手法)の方針決定

M&Aスキームとは、事業をどう売るかという法形式のことです。中小企業のM&Aでは、以下の4つの手法が主流です。

- 単純な株式譲渡

- 事業譲渡

- ヨコの会社分割(分割型分割)を使った株式譲渡

- タテの会社分割(分社型分割)を使った株式譲渡

上記の4つのM&Aスキームについては、「4大スキームを図解!中小企業のM&A手法のメリットデメリット比較」で図を交えて解説し、比較分析しています。

上記のうちどれがいいかを、M&Aの成功定義に照らして、会社の財務内容と潜在的な法務リスク、売り手と買い手の節税効果などを踏まえながら方針決定していきます。M&Aスキームの決め方については、「後悔しないM&Aスキーム決定のためにプロが実践する手法検討7手順」に手順を記載していますので、ご参考にしてください。

M&Aスキームはこの段階で方針決定!

M&Aスキームは、買い手候補にとってM&Aの価格や買収リスクを検討する大前提となるものです。スキームが変わるだけで入札額は大幅に変わります。M&Aプロセスの最中にスキームチェンジすることはできますが、プロセスの大幅な手戻りになりますし、買い手の買収意欲を大幅に削ぐ結果になります。

よって、M&Aスキームはこの段階で決めましょう。

プロセス1-4.M&Aアドバイザーの選定

M&Aは素人が手を出してうまくいくものではありません。M&Aアドバイザーという専門のコンサルタントを使うことになります。

成功報酬で動くM&Aアドバイザーは、原則として独占業務委託契約です。複数社に同時進行で買い手候補を探させることは通常できません。

M&Aアドバイザー選びは最初の正念場!

M&Aの成功は、M&Aアドバイザーの力量に左右される部分が非常に多いです。実は、担当者に相当なレベル差がある業界でもあり、低レベルなM&Aアドバイザーを選んでしまうとM&Aが大失敗に終わるリスクは跳ね上がります。

M&Aアドバイザー選びはM&Aプロセスの最初の正念場です。絶対に紹介やその場の勢いだけで決めるようなことはせず、複数のアドバイザーに会って、その能力と誠実性、そして自分のM&A成功定義に合致しているかを確認しましょう。

M&Aアドバイザーの選定方法については、「初心者にオススメなM&A仲介の選び方!大手ランキングや手数料比較」にて詳細に解説していますので、ご確認ください。

業務委託契約書の解除条項に注意!

独占業務委託契約は結んだものの、担当者のレベルが想像以上に低く、アドバイザーを変更したくなることもあります。しかし、数カ月間から数年はアドバイザーの乗り換えが制限されているという契約書もあります。

独占業務委託契約書を結ぶ際は、解除条項に注意してください。

プロセス1-5.価格目線の検討

決算書や業界のM&A事例をベースに、「この会社はいくらぐらいで売れるだろうか」という価格目線を作っていきます。

価格目線は、買い手が入札するときの1つの基準になります。それなら高めのほうがいいかというとそうでもなく、あまりにも目線が高い案件の場合、誠実な買い手候補がそもそも入札から降りてしまうこともあります。

価格目線は、その業界のM&A成立事例を知るM&Aアドバイザーの意見を参考にしながら決めていきましょう。

M&Aに適正価格は存在しない

価格目線を判断するときに非常に重要なことは、M&Aの世界で売買価格が決まるとき、その株式や事業の「適正価値」はほとんど何の意味も持たないということです。

M&Aの価格は理論上の適正価値ではなく、買い手が主観的に投資回収できるかどうかを判断し、競争入札を行った結果決まるものです。決してDCF法などの「ファイナンス理論上適正とされる評価方法」では測れないという点に注意しましょう。

M&Aの価格目安を見積もる方法については、「何の利益の何年分?会社売却M&Aの【価格目安】の見積り方」をご覧ください。

プロセス1-6.M&Aスケジュールの作成

M&Aを完了させる時期を決め、それまでの日程を作っていきます。

もしいつまでにM&Aを完了させたいかの希望がある場合は、その旨を仲介会社に伝え、見合う日程を作ってもらいましょう。

なお、M&Aの日程はたいてい遅延します。M&A完了時期に強い希望がある場合は強く主張すべきです。ただ、売り手が焦っていることを買い手に悟られてしまうと交渉上不利になりますので、交渉期間がたっぷりとれる余裕のあるスケジュールが望ましいところです。

Phase 2.入札者の募集段階の具体的プロセスと要点

この段階では、買い手候補に接触し、M&A対象会社の情報を提供していきます。

多くの買い手候補に誠実な入札をしてもらうのが目的ですので、質問には売り手側も誠実に対応しましょう。

プロセス2-1.ショートリスト(声掛けリスト)の作成

ショートリストとは、M&Aアドバイザーが「こんな会社のM&Aの話がありますよ」と声を掛けていく買い手候補企業のリストです。

買い手候補探しは、まず対象会社の買収に興味を持ってくれそうな会社に対して、M&Aアドバイザーが「こんな会社に興味ありませんか?」と声をかけていきます。ただ、オーナーさんとしては声をかけてほしくない同業者や、積極的に売り込んでほしい業界などがあるでしょう。そこで、どこに声をかけ、どこに声をかけないかのリストを作る必要があります。

ショートリストで理想的な相手との縁を作る

ショートリストの作成は、売り手オーナーが本当に買ってほしい、事業を引き継いでほしいと思える買い手候補を見つける大切なプロセスです。単に高値を出してくれそうな同業者を盛り込んでいくのではく、M&Aの成功定義に沿って戦略的に相手を探しましょう。

M&Aを成功に導くショートリストの作り方については、「ぜひ売りたくなる相手とのご縁をつなぐM&Aショートリストの作り方」をご覧ください。

プロセス2-2.ノンネームシートの作成

ノンネームシートとは、匿名で限定された会社情報(業態、エリア、売上規模など)を記載したシートです。ショートリストに入った買い手候補はまずこれを見せられ、興味があれば守秘義務契約を結んだ上で詳細な資料を請求します。

つまり、ノンネームシートは入札する可能性の低い相手に不要な情報を渡さないためのリトマス試験紙の役割をします。

ノンネームシートは複数用意しよう

ノンネームシートは、詳細に書きすぎると会社が容易に特定されますし、アバウトすぎると興味を示されず意味がなくなるという難しさがあります。そこで、ショートリストの配布先に応じて何パターンか用意することがおすすめです。

ノンネームリストの具体性は秘密保持と関心獲得の間で難しいバランス調整について、詳しくは「秘密を守り有望な買い手を集めるM&Aのノンネームシートの記載内容」をご覧ください。

プロセス2-3.インフォメーションメモランダムの作成

インフォメーションメモランダムとは、会社の社名や業歴、M&Aスキーム、M&Aにおける要望、決算書の数値と解説など、買い手が入札するために必要な情報をまとめた書類です。これをM&Aアドバイザーと作り、興味を示してくれた会社に提供する準備をしておきます。

インフォメーションメモランダムは価格を引き出す正念場!

インフォメーションメモランダムは、入札型M&Aの肝ともいえる最重要資料です。この資料の出来の良し悪しだけで、数倍の入札価格差は簡単に発生します。インフォメーションメモランダムの書き方のコツは「M&A売価に3倍差が付くインフォメーションメモランダムの記載内容」をご覧ください。

なお、インフォメーションメモランダムを作るのは結構大変な作業ですので、先にノンネームシートを配布し、ある程度入札者が集まりそうだという感触を得てから作成するM&Aアドバイザーもあります。

プロセス2-4.ノンネームシートとインフォメーションメモランダムの配布

いよいよ買い手候補にコンタクトを取るタイミングがやってきました。もっとも、この時点では売り手オーナーが前に出ることはありません。先方との接触はM&Aアドバイザーが行います。

ただ、M&Aアドバイザーがショートリストの誰にどのように接触し、どのような反応があったのか、インフォメーションメモランダムを誰に渡したのかについては、逐次報告を受けるようにしましょう。反応が芳しくない場合、ショートリストに候補を追加したり、価格目線やM&Aスキームを修正したり、あるいは思い切ってM&Aを中止するという判断も必要になります。

また、功を焦るM&Aアドバイザーが、勝手にショートリストにない買い手候補にノンネームシートを持っていったり、同業者にコピーして配布したりすることもあります。これらは一概には悪いことではないのですが、オーナーさんとしてはきちんと報告を受け、情報管理に気を配りましょう。

なお、インフォメーションメモランダムと一緒に、会社の決算書や登記簿謄本も提供するのが一般的です。

プロセス2-5.質問対応

買い手候補は入札するか否か、いくらで入札するかといった検討を、インフォメーションメモランダムをもとに行います。インフォメーションメモランダムから十分な情報が得られない場合は、会社に追加質問をして疑問を解消しようとします。

売り手としては、買い手候補から誠実な入札を受けることが重要ですので、誠実に回答しましょう。

黙秘権は行使できる!

ただ、当然ですが、会社の営業秘密にかかるようなこと、売り手本人や従業員のプライバシーに関することについては、情報の提供を拒否できます。

この時点では買い手候補はまだ入札するかどうかもわかりません。「企業秘密にかかることなので、デューデリジェンスでご質問ください」という回答は可能です。ただし、デューデリジェンスで買い手が想定外の実態が発覚した場合、当然入札額からの減額が要求されます。

Phase 3.買い手候補の選定段階の具体的プロセスと要点

いよいよ入札が集まったら、そのうちどの買い手候補に絞り込むかを検討します。

絞り込んだ買い手候補を後で変更することは不可能ではないのですが、デューデリジェンスがやり直しになりますし、会社の情報も流出します。できるだけ一撃必中で買い手が決まるよう、会社の将来を任せられる相手をじっくり考えましょう。

プロセス3-1.入札

入札日を指定して、複数の買い手候補から一斉に入札をしてもらいます。(というのが建前で、実際には相手に応じてそれぞれ別の日を指定することもあります)

入札方法は、意向表明書を提出させる方式が一般的です。意向表明書には金額だけでなく、買い手候補の自己紹介やM&A後の事業計画、役職員の雇用方針など、売り手オーナーさんに選んでもらうためのアピールトークが記載されます(意向表明書は省略し、金額だけ入札してもらい、それ以外の条件は次のトップ面談で語ってもらうケースもあります)。

なお、規模の大きな案件になると入札を複数回行うこともありますが、中小企業の場合はたいてい1回の入札とし、次のトップ面談が第2次の買い手候補選定になります。

プロセス3-2.トップ面談

トップ面談とは、売り手と買い手のトップ(大企業の場合は経営メンバーで、必ずしも社長とは限りません)が直接面談し、双方の人柄を理解したり、M&A後の事業方針などを話し合う機会です。

ここで初めて、売り手オーナーが前面に出ることになります。

なお、入札者が多くいる場合は、全員にトップ面談をしても無駄ですので、入札内容によって数社に絞り込んでから会います。

買い手候補を見定める数少ない機会

売り手にとって、買い手候補に合うのはトップ面談が最初ですが、実はこれ以後先方経営者とじっくり話をする機会は、M&Aが成立するまでほとんどありません。

売り手オーナーにとって、トップ面談は事業を託せる相手かどうかを見定める数少ない機会です。じっくりと相手を品定めしましょう。

トップ面談を成功させるための準備については、「最良の後継者を選ぶM&Aでのトップ面談の7つの意義と6つの準備」にまとめています。

プロセス3-3.買い手候補の選定

入札内容とトップ面談の感触から、事業を託す買い手候補を1社に絞り込みます。M&Aの成功定義に照らして最良の相手を選びましょう。

M&Aを成功させるための買い手選びには、買い手の事業計画をチェックすることが欠かせません。詳しくは「M&A相手を選択するために確認したい事業計画の9つの重要ポイント」をご覧ください。

ある意味では売買価格の決定以上に重い決断になります。なかなか決断できずに時間を浪費させてしまうオーナーさんもいらっしゃいます。

ただ、結婚と同じで最後は勢いのようなところもありまして、M&Aアドバイザーの後押しトークがいい方向に転んだりすることもあります。

プロセス3-4.基本合意書の締結

買い手候補が一社に絞られたら、双方の意思を確認するため、基本合意書という書面に押印します。

基本合意書は、「M&Aすること」を合意するものではなく、「双方がM&Aに向けて交渉を開始すること」を合意するものです。そのため、かなりライトな書面になります。

なお、一般には基本合意書には法的拘束力はありません。注意すべきポイントは、「細かく書きすぎないこと」です。その理由については「細かい記述はむしろNG!M&Aの基本合意書の目的・内容・注意点」をご覧ください。

Phase 4.条件交渉段階の具体的プロセスと要点

条件交渉段階では、まずデューデリジェンスで対象会社の内容を根掘り葉掘り調査され、それをもとに買い手がM&A後の計画を見直します。計画が下方修正されたり、決算書に誤りがあったりすると、それをもとに価格の減額交渉等が行われます。

プロセス4-1.デューデリジェンス

デューデリジェンスとは、買い手が対象会社の協力を得て対象会社の事業や財務、法務問題、人事組織などを総合的に調査・分析することです。

多くの場合、買い手企業の担当者と、デューデリジェンス専門の公認会計士や弁護士などがチームを組み、数日間会社に訪問して調査されます。

しっかり準備をして誠実に対応しよう

デューデリジェンスは単なる監査でも、価格値引きの材料集めでもありません。買い手候補がM&A後に対象会社の関係者に迷惑を掛けないために行う側面もありますので、しっかり準備して誠実に対応しましょう。

デューデリジェンスの準備や心構えについては「初めてのM&Aでデューデリジェンスを受ける際の6つの準備と心構え」をご覧ください。

プロセス4-2.価格交渉

買い手はデューデリジェンスの結果を受けて、入札時の金額を見直し、必要に応じて減額を要求します。

これまで穏便に進んできたM&Aプロセスも、このときばかりは対決モードになります。

粉飾決算などの合理的な理由であれば、売り手も減額を呑まざるを得ないでしょう。一方で、不合理な主張や過大な減額要求があった場合は、きちんと突っぱねる必要があります。

M&A価格を守る交渉のポイント

M&A価格を守るためには、「相手の主張をよく聞き、理にかなった主張かを判断する」「相手都合の減額は飲まない」「税効果会計を見落とさない」といったテクニックがあります。詳しくは「【売主向け】DD後の最終条件交渉で勝つM&A価格交渉術」で解説していますので、ぜひご参考にしてください。

プロセス4-3.価格以外の条件交渉(最終契約の作成)

価格以外での条件交渉も同時進行で行われます。交渉方法はいくつかありますが、最終契約書のドラフトを双方でぶつけ合って、記載内容を決めていく方法が多くみられます。

M&Aの最終契約は、これまでの長かったM&Aプロセスの集大成です。「誰とどのような契約を結ぶか」を決めるためにこれまでがあったと言っても過言ではありません。

ここに来るまでにへとへとになってしまう売り手オーナーさんもいますが、もうひと頑張りなので気を抜かずに行きましょう。

素人判断は絶対厳禁!

最終契約は必ず中小企業M&Aの経験豊富な弁護士にチェックを依頼しましょう。素人判断は絶対に禁物です。特に注意すべき条項については「甘く見ると大火傷!M&A株式譲渡契約で絶対注意すべき5条項」をご覧ください。

プロセス4-4.最終契約書の調印式

最終契約とは、価格も含めたM&A条件をすべてまとめた確定的な契約です。(株式譲渡契約や事業譲渡契約などの総称)

契約内容の交渉が完全にまとまると、最終契約書を清書し、双方の最終的なチェックを受けた後で調印式となります。

仲介会社によっては、高級レストランで調印式を行い、そのあと買い手との一席を設けてくれることもあります。

Phase 5.クロージングと引継段階の具体的プロセスと要点

最終契約が終わってめでたしめでたし・・・というわけではありません。売り手オーナーにはM&Aが法的に成立するためのクロージング条件を満たすこと、そして残された従業員さんたちが新組織になじめるよう、最後の大仕事が待っています。

プロセス5-1.M&Aの公表

まず、従業員さんたちに、しかるべきタイミングでM&Aの事実を公表します。一般的には契約調印式の直後に、買い手企業のしかるべき役職の方と一緒に、全従業員を集めて発表します。

また、取引先にも速やかに連絡をしていきます。買い手と一緒にあいさつ回りのスケジュールを組んでおきましょう。

社員・従業員さんを辞めさせない説明の仕方

公表で一番気を付けるべきことが、曖昧な説明で社員・従業員さんたちに不安を与え、結果退職させてしまうことです。これでは全員が不幸になります。

これは買い手の責任でもありますが、公表時に何を話すかを買い手としっかり打ち合わせたうえで、従業員さんたちが不安ではなく期待を抱けるよう振舞いましょう。

その他、社員・従業員さんに迷惑を掛けない方法については「8つの失敗と成功の事例で学ぶ社員を不幸にしない会社売却のコツ」をご覧ください。

プロセス5-2.前提条件・誓約事項の充足

M&Aの最終契約書に織り込まれた前提条件や誓約事項を、買い手の協力を得ながら満たしていきます。

特にヨコの会社分割(分割型分割)を使う場合、債権者保護手続として最低1カ月必要になります。そのうえで登記が完了しなければM&Aの成立になりませんので、日程厳守で進めましょう。

プロセス5-3.株式譲渡日の手続き

株式譲渡日では、売り手・買い手双方が、クロージング条件を満たしていることを確認し、最後に株式代金の送金手続きと着金確認を行います。着金が確認できた瞬間、株式の所有権は売り手から買い手に移転します。

その後、書面の上で株主総会が開かれ、株式の譲渡承認決議や新役員の就任決議、取締役会での新社長指名などが行われ、これによって会社は売り手オーナーの手元から羽ばたいていきます。

プロセス5-4.業務の引継とサポート

最後に、最終契約で決められた期間、決められた条件で出社し、業務の引継を行います。一定期間元社長が会社にいるだけで従業員さんたちは安心しますので、笑顔で対応してあげてください。

契約が満了すると、晴れて引退の日を迎えます。非常に寂しいことだとは思いますが、M&Aで得たお金で第二の人生を満喫しましょう。

引継期間で絶対にやってはいけないこと

多くの売り手オーナーがやってしまいがちですが、引継期間では、絶対に社長然と振舞ってはいけません。買い手との関係が険悪になりますし、新しい組織体制を受け入れる従業員さんたちにも非常に迷惑なことです。

引継ぎの間は、買い手企業の担当者の頼りない部分が目に付くでしょうが、説教など言語道断です。ぐっとこらえて、新しいボスの顔を立てながらサポート役に徹しましょう。

おわりに

今回は。M&Aの開始から完了までのプロセスについて、中小企業M&Aで主流の入札型M&Aの形で解説させていただきました。

入札でM&Aを進めることにより、M&A価格を引き上げたり、より良い条件の相手とめぐり会えたりするメリットは計り知れません。ただし、それはあくまで入札のポイントをしっかり押さえたときだけ。ただM&Aアドバイザーに流されるままに進んでいったのでは、M&Aの成功は夢のまた夢です。

M&Aプロセスの中で、常に今どのタイミングにあって、これからどんなことが起こるのかを想定しながら進めていきましょう。そうすれば、自社の争奪戦によって最高のM&Aを実現することも、そう難しくはないはずです。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)