株式を売買するM&Aでは、売主であるオーナーさんに多額の収入がもたらされます。

高く売れれば売れるほど、オーナーさんにとってはハッピーな話なのですが、そのとき気になるのが「税金」の問題です。多くても数千万円で作った会社が、何億、何十億、時には何百億という価格で売られますので、譲渡益は巨額になり、納税額も大変高額になります。

税金を納めるのは当然の義務なのですが、譲渡後引退となることの多いオーナーさんとしては、少しでも税金が少ないほうがよいに決まっています。

そこで今回は、個人オーナーが株式譲渡所得課税を節税する方法について、安全で汎用的なスキームを3つご紹介します。

実は、安全かつ汎用的に使える株式譲渡所得課税の方法は、たったの3つしかありません。それは以下の手法です。

- 株式売買対価の一部を役員退職金にする節税手法

- ヨコの会社分割(分割型分割)を使った節税手法

- タテの会社分割(分社型分割)または事業譲渡による節税手法

これらの方法を使えば、税額が当初思っていた額の半分にもなることだってあります。本当に驚くような効果を生むことがありますので、検討しないことは非常にもったいない話です。

今回は、株式譲渡所得課税の仕組みをご紹介したうえで、上記3つの安全な節税手法について、図解を交えながら解説します。売り手オーナーさんとご家族のM&A後の人生を左右する問題ですので、しっかり読んでいただくことを強くお勧めします。

本稿は弊社代表の税理士・古旗淳一が執筆しています。ご質問、ご相談は弊社の無料相談で受け付けております。

まずは3つの節税手法のザクっとした解説

まず、M&Aの3つの節税手法のポイントをザクっと把握しましょう。簡単に言うと、それぞれ以下のような話です。

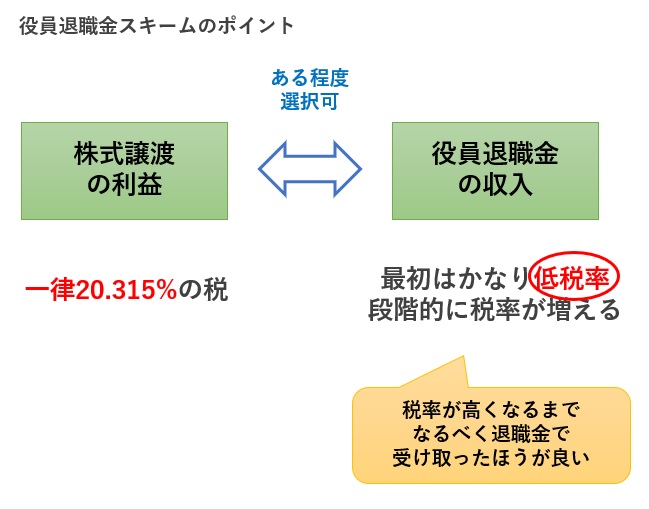

1.税率の低い退職金として受け取る

1つめの「役員退職金を使った節税手法」を簡単に言うと、株式売却としてお金を受け取るより、対象会社からの退職金として受け取ったほうが(一定額までは)税率が低いから、退職金として受け取ったほうがトクということです。

ただし、この節税効果が生まれる退職金額には上限がある点には要注意です。

YouTube動画でも解説しています

役員退職金を使ったスキームについては、本記事の後半でも解説していますが、YouTubeにも解説動画をアップしました。動画で見たほうが理解しやすい!という場合はぜひこちらもご覧ください(17分35秒)。

M&Aの節税策①役員退職金|買い手の巨大メリットも見落とすな!【動画で学ぶM&A】

2.会社を「売る部分」と「売らない部分」に分ける

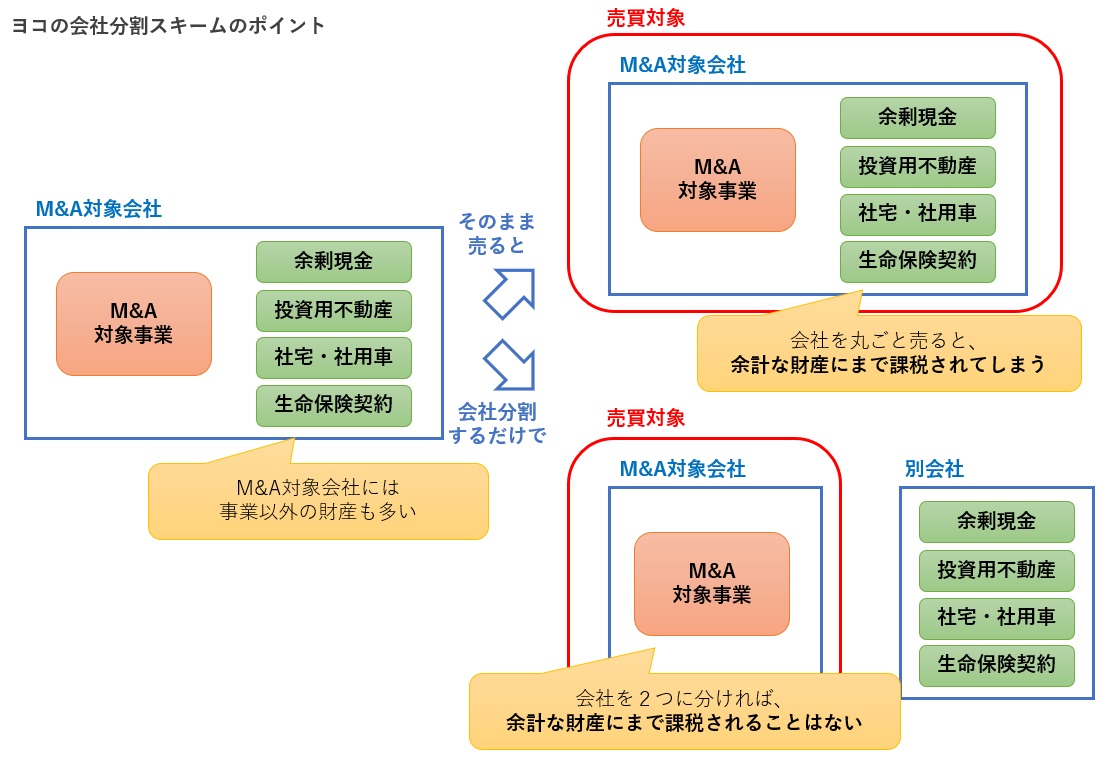

2つめの「ヨコの会社分割を使った節税手法」とは、簡単に言うと会社を「売る部分」と「売らない部分」に切り分け、「売る部分」だけを売るということです。この切り分けに「ヨコの会社分割」という組織再編を使います。

会社を丸ごと売ってしまうと、本来売るべきではない部分にまで税金がかかります。そこで、余計な部分は引き続き手元に置いておくことで、余計な税金の発生を防ぐのです。

なお、「売らない部分」とは、社長の社宅や車、生命保険、そして余剰現金などです。

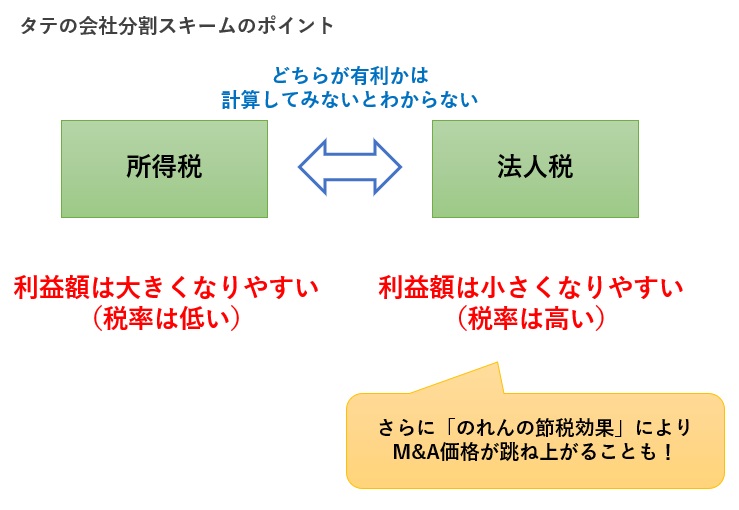

3.所得税ではなく法人税を「選択」する

3つめの「タテの会社分割を使った節税手法」とは、単純な株式売買であれば所得税が課税されるところ、「タテの会社分割」という手法で法人税発生に切り替えるという方法です。

この方法は、常に税金が安くなるわけではありません。逆に増えてしまうこともあります。しかし、ケースによっては税額が半減するほどの節税につながるうえ、「のれんの節税効果」によってM&A価格も跳ね上がるという不思議なスキームです。

M&Aの税金制度を簡単に把握しよう

各手法の詳細な説明に入る前に、M&Aの税制度を簡単に把握しておきましょう。

より詳しくは別記事または動画で解説

以下では節税の前提知識として、M&Aの税制度をザックリ紹介します。より詳しくは「初心者でもすぐわかる!中小企業M&Aの税金をパターン別に徹底解説」または以下のYouTube動画(16分21秒)をご覧ください。

M&Aの税金はこんなにカンタン!勘違いの多い注意ポイントも解説【動画で学ぶM&A】

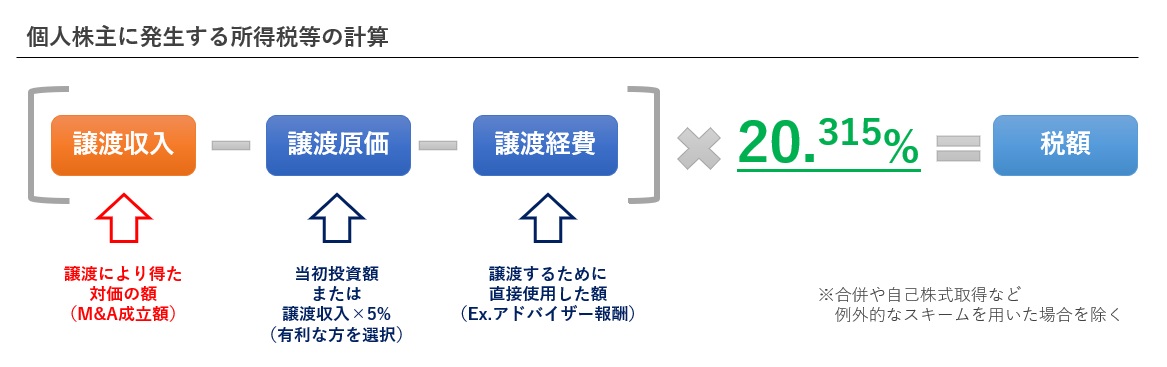

個人の株式譲渡では「20.315%」

まず、個人(自然人)が株式を譲渡した場合、その譲渡益に対して20.315%の所得税等が発生します。

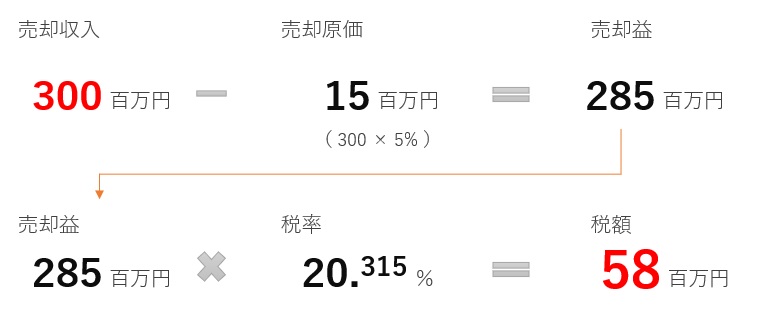

このときの「譲渡益」の計算では、譲渡原価の額を「譲渡収入の5%」と見做すことも可能です。納税者にとって有利な方を選択することができます(下図)。

参考:国税庁ホームページ

No.1463 株式等を譲渡したときの課税(申告分離課税)

No.1464 譲渡した株式等の取得費

個人株主の節税余地は少ない

なお、個人株主の場合は他の損益(Ex.事業所得など)と合算して税金を計算することができないため、何かで損失を発生させて節税することはほとんどできません。個人の株式譲渡所得課税は、20.315%という比較的低税率である反面、節税施策の余地は非常に狭いという特徴があります。

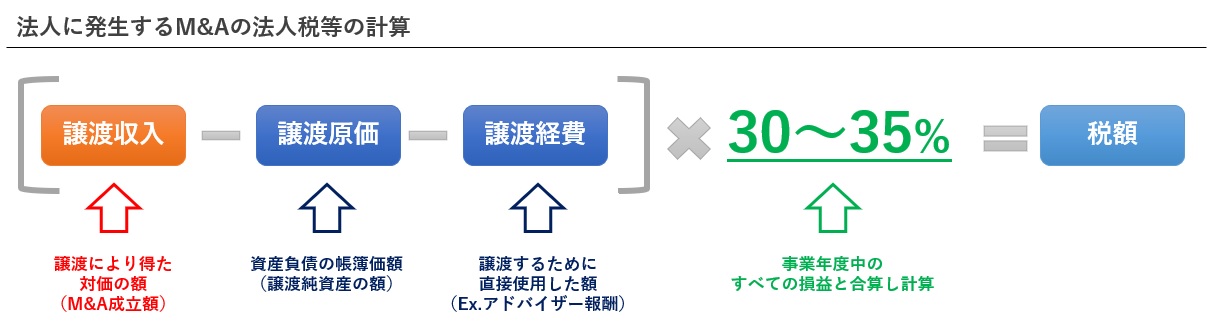

法人が売る場合は「30~35%」

一方、法人が売却主体になる場合(子会社の売却や事業譲渡など)では、他の損益と合算して30~35%の法人税等が発生します(下図)。税率は地域や会社規模によって異なります。

税率が高い反面、譲渡原価の額が個人とは比べ物にならないぐらい高額(つまり譲渡益が少なくなる)だったり、他の損失と相殺できたりします。

所得税と法人税の税金のメリットデメリット

所得税と法人税の税金のメリットデメリットをまとめると以下のとおりです。

| 税目 | 有利な点 | 不利な点 |

| 所得税 |

|

|

| 法人税 |

|

|

このように、一概にはどちらが有利とは言えません。この点を利用した節税手法については後述します。

株式売買対価の一部を役員退職金にする節税手法

ではいよいよ、M&Aの節税手法についてご説明していきましょう。

以上のように、個人の株式譲渡所得課税の節税余地は非常に限られます。そこで、個人の年間所得の中で、株式譲渡所得以外の所得に組み替えるという節税方法が有名です。それが、株式対価の一部を役員退職金に振り替える方法です。

このスキームは以下の記事で詳細に解説していますので、本稿では特に重要なポイントに絞って解説します。

▶【図解】M&A株式売却で役員退職金を使った節税方法を徹底解説!

株式売買対価の一部を役員退職金にする節税方法の仕組み

この手法のエッセンスを一言で表現すると、株式譲渡所得課税になる所得を、それよりも低い税率の所得に振り替えるということです。

所得税は個人の収入を以下の10種類の課税に区分し、それぞれ異なる税金計算を適用するという仕組みになっています。

| 所得区分 | 取り扱われる収入 |

| 利子所得 | 公社債や預貯金の利子等として受け取った収入 |

| 配当所得 | 株式の配当等として受け取った収入(みなし配当含む) |

| 不動産所得 | 不動産の貸付け等により受け取った収入 |

| 事業所得 | 個人事業主の事業で稼得した収入 |

| 給与所得 | 会社等から受け取った給与や賞与の収入 |

| 退職所得 | 会社等から退職金として受け取った給与や収入 |

| 山林所得 | 山林の売却により受け取った収入 |

| 譲渡所得 | 株式や不動産の売買によって受け取った収入 |

| 一時所得 | クイズの賞金、保険の満期解約などにより受け取った一時的な収入 |

| 雑所得 | 上記の9種類以外の収入(Ex.年金、印税など) |

このうち退職所得は、他の所得に比べて税率が低く設定されており、一定額までは株式譲渡所得課税の20.315%を下回ります。そこで、株式の対価として受け取る収入の一部を、役員退職金として退職所得化することで、より低い税率の適用を受けるというのが、この節税スキームの内容になります。

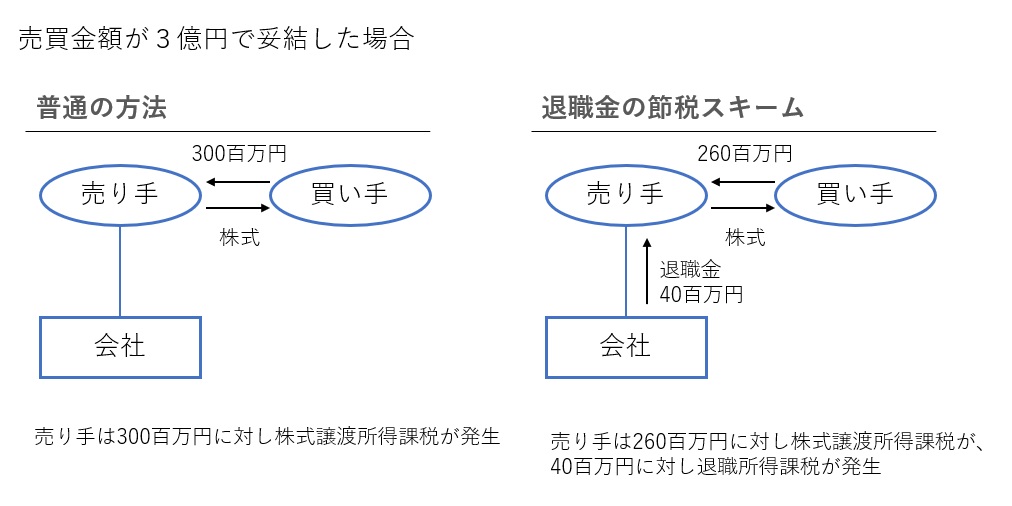

株式売買対価の一部を役員退職金にする節税手法の図解

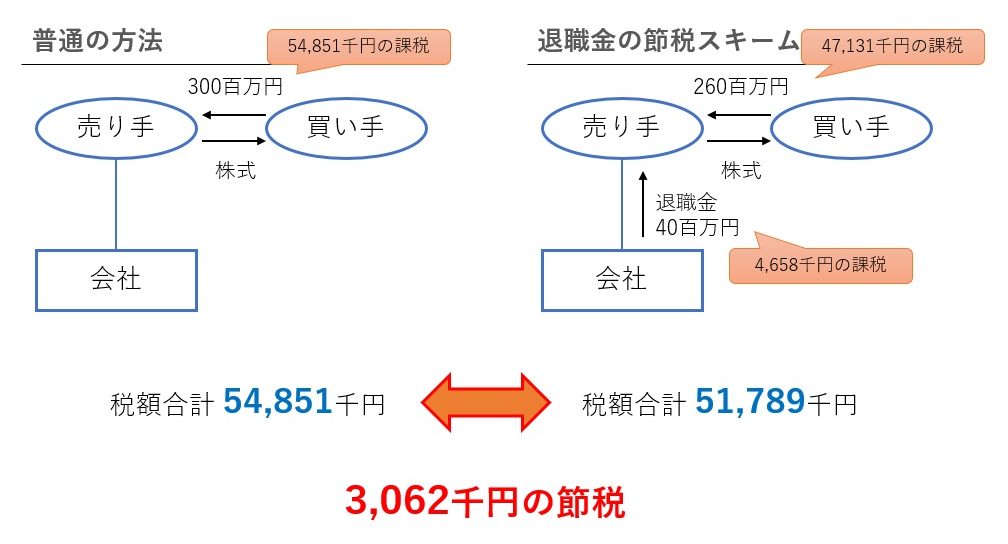

たとえば、会社の売買総額が3億円ということで合意された場合、そのうちの4,000万円を売り手オーナーの役員退職金として支給します。

仮に売り手オーナーの勤続年数を25年とすると、退職金4,000万円に対する退職所得課税は12%程度と、株式譲渡益課税の20.315%よりも低くなります。株式譲渡益課税に回る利益を退職所得課税に回すことによって、下図のような節税が生まれます。

退職所得課税の課税方法は、前掲の「【図解】M&A株式売却で役員退職金を使った節税方法を徹底解説!」にて詳述しています。本スキームをご自分で計算・検討される際は必ずご確認ください。

株式売買対価の一部を役員退職金にする節税手法の効果

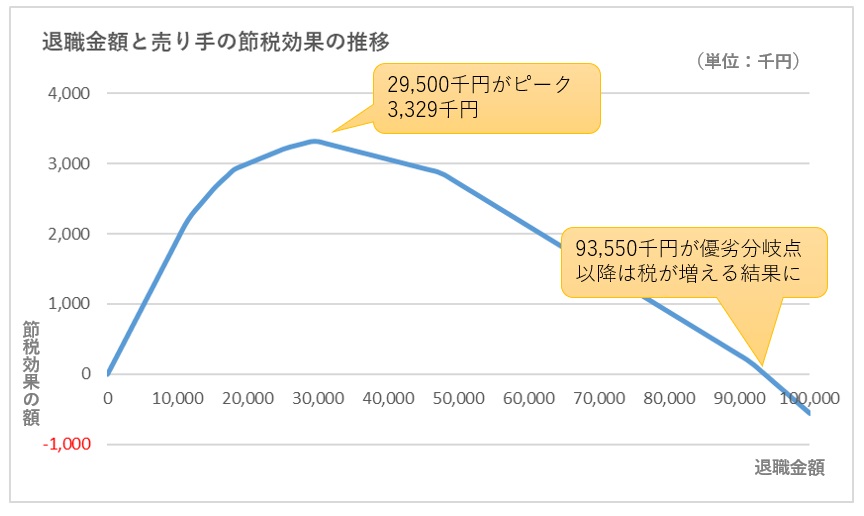

退職所得課税は累進課税であり、退職金額が少額であれば低税率ですが、金額が上がるにつれて税率が上昇していきます。株式対価の一部を退職金にする節税手法は、ある程度まで退職金額が上がると株式譲渡所得課税よりも税率が上がってしまいますので、退職金にするのは一定の水準までで止めておく必要があります。

下図は「【図解】M&A株式売却で役員退職金を使った節税方法を徹底解説!」で紹介している、あるケースでの退職金額の推移に対する節税効果(全額株式売買対価にした場合と比較した際の税額の差)のグラフです。

このケースの場合は、売り手の節税効果を最大化するための役員退職金は29,500千円であり、節税額は3,329千円です。

節税効果がピークとなる退職金額と節税効果そのものの額は、案件によって変わりますので一概には言えません。Excelに計算式を入力して感応度分析を行うことになります。

ただ、60~70歳で売却・引退する創業者の場合、会社の大きさには関係なく、だいたい300~400万円ぐらいの節税効果がピークになります。

買い手の節税効果で手取り額はさらに上がる!

なお、この役員退職金を活用した節税方法は、買い手にも大きな節税効果を生み出します。つまり、買い手にとって対象会社を買収する価値が上がるということです。これを利用し、節税額のピークとなる退職金額(上記例では29,500千円)よりも多額の退職金を出す代わりに、売買総額を引き上げてもらう交渉戦略があります。

この方法は買い手にメリットを理解させる必要があるものの、うまくいけばさらに300~400万円程度手取り額を増やすことができる場合があります。

結論として、この株式売買対価の一部を役員退職金にするスキームでは、最大で800万円程度財産を増やすことができる場合があります。

ヨコの会社分割(分割型分割)で株式譲渡益を圧縮する節税手法

会社分割とは、1つの会社を2つに分けたり、一部の資産負債・事業を他社に移転させたりする会社法上の手続きです。会社分割にはタテとヨコの2種類あり、それぞれ分社型分割と分割型分割と呼ばれます。

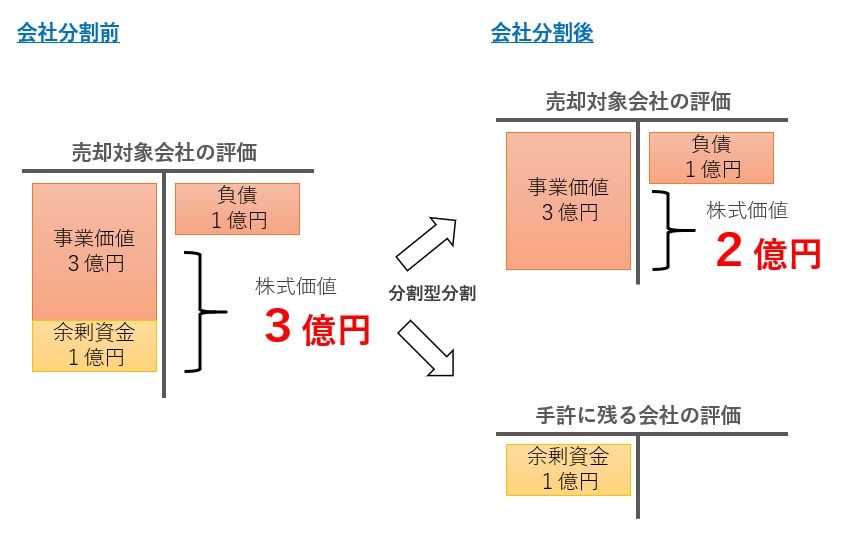

このうちヨコの会社分割(分割型分割)は、いわゆる「兄弟会社」を作るというスキームです。これによるM&Aの節税スキームを簡単に言うと、「会社内の売却とは関係ない資産や事業を兄弟会社に分割移転する」ということになります。

ヨコの会社分割(分割型分割)を使ったM&A売却の節税スキームの詳細については、提携サイトである「組織再編税制とらの巻」で専門家向けに以下の記事を書いています。

そのため詳細は上記記事に譲りますが、本稿ではその概要と節税ができる仕組みにフォーカスして解説いたします。

ヨコの会社分割(分割型分割)を使ったM&Aの節税手法の動画解説

ヨコの会社分割(分割型分割)を使ってM&Aを行う方法は非常にシンプルです。M&Aの直前に、譲渡対象となる会社内にある、売り手が欲しがらない、または興味が薄い資産や事業を、ヨコの会社分割の方法で兄弟会社(新設でも既存でも可)に移転させるだけです(下図)。たったこれだけで、大幅な節税が実現することがあるのです。

大半の場合、この会社分割は「税制適格分割」と呼ばれる会社分割に該当し、M&A対象外資産の移転に法人税等の税金は発生しません。たとえば移転される資産に保険積立金があっても、含み益(解約返戻金と保険積立金額の差額)に課税されることはありません。

ヨコの会社分割(分割型分割)を使ったM&A節税スキームは、この会社分割が税制適格分割型分割であることが絶対条件となります。必ず組織再編に精通した税理士に確認することを強くお勧めします。失敗例として、「非適格分割型分割のM&Aがどれだけヤバいか実際に計算してみた」をご参考ください。

ヨコの会社分割(分割型分割)のM&Aで節税ができる理由

なぜ、不要資産を別会社に分割移転するだけで、大幅な節税が可能になるのでしょうか。その理由もまた至ってシンプルです。

単純な株式売買スキームは税金効率が悪い

まず、会社分割を行わない、単純な株式売買の問題点を、動画で確認してみましょう。

つまり、単純な株式売買スキームでは、本来売買対象とすべきでない「対象外資産」まで売買対象になってしまい、意味もなく税金が発生するという問題点があるのです。

単純な株式売買とヨコの会社分割スキームの比較

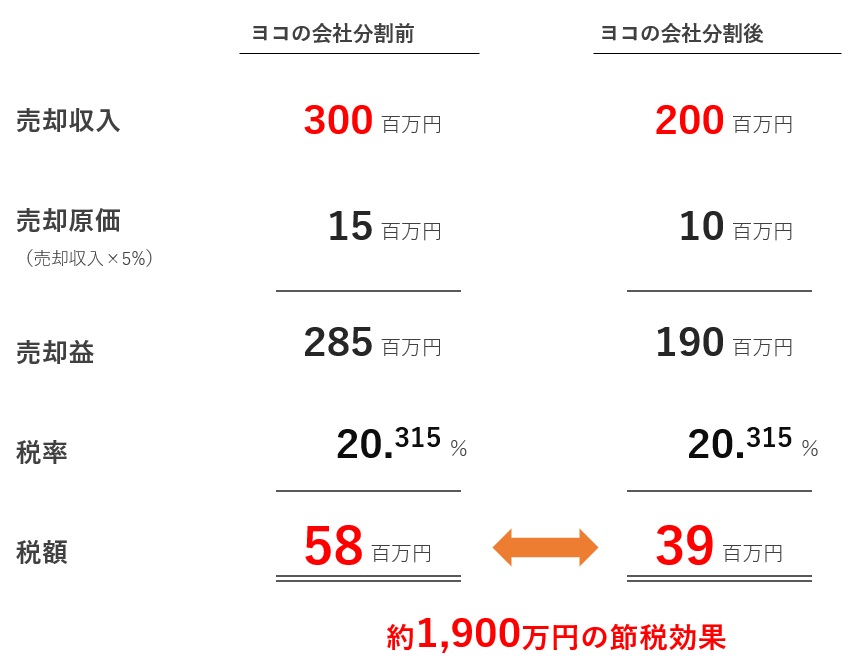

単純化のため売却原価は売却額の5%、売却経費は度外視とすると、3億円で会社を「単純な株式売買」で売却した場合、税金は約58百万円になります(下図)。

ここで、仮にこの会社に「定期預金(事業に直接関係ない資産)」が1億円あり、これを別会社に移すとすると、理論上は会社の売却額は2億円に下がるはずです(下図)。

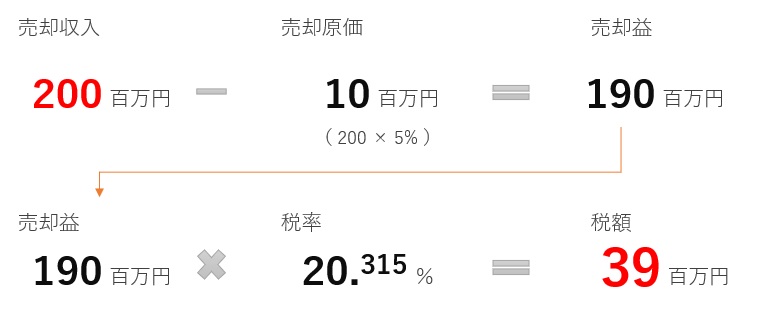

分割型分割により株価が下がった結果、株式譲渡所得課税は、以下のとおり約39百万円にまで減少します(下図)。

分割型分割によって変化する株式譲渡所得課税の計算式を比較すると、以下のとおりです(下図)。

上記のように、売却収入の減少に比べて売却原価の減少が少ないため、売却益が大幅に下がっていくという計算構造が、ヨコの会社分割で節税が可能になる理由です。なお、売却収入が減っていますが、ヨコの会社分割によって定期預金1億円が手元に残っていますので、問題ありません。

実際にはM&Aアドバイザー報酬などの売却経費も減少するため、手取り額の差はより大きくなります。前掲の「売主必見!ヨコの会社分割を用いた株式売却M&Aの超節税術」の記事では、さらに複雑な例で節税効果を解説しています。

ヨコの会社分割(分割型分割)を用いたM&Aの節税効果の概算方法

M&Aでヨコの会社分割を使ったときの節税効果は、退職金スキームとは桁違いとなることも少なくありません。

自社がヨコの会社分割(分割型分割)でどの程度税金が減少するかについて、ざっくりとした概算であれば、比較的簡単に行えます。その手順については「超簡単!M&A前のヨコの会社分割(分割型分割)での節税効果計算法」をご覧ください。

急速に広がっている分割型分割M&A

ヨコの会社分割を用いた節税手法の大きなポイントは、この会社分割が「税制適格分割型分割」に該当することです。適格要件を満たさない限り、単に税金を増やすことになりかねません。

実は、平成29年の税制改正までは、このスキームでM&Aを行った場合は非適格分割として、多額の税が発生する課税ルールでした。平成29年にルール変更があり、この節税スキームが可能になっています。それ以降、中小企業M&Aの場では急速に広がっている節税スキームです。

なお、土地など特定資産だけを旧会社に残して売却し、土地含み益の法人税課税を繰り延べるスキームを推奨しているコンサルタントもいるようですが、税務調査で受贈益が認定されるリスクが高いです。あくまで会社から余分な資産を外すという発想で行うことを推奨します。

タテの会社分割(分社型分割)で計算方法を転換する節税方法

第3に、タテの会社分割(分社型分割)を用いたM&Aの節税スキームをご紹介します。この手法は逆に税額を増やしてしまうこともあれば、他の2つとは比べ物にならない節税になることもあるうえ、さらにM&A価格自体も跳ね上がることがある手法です。

ここでいうタテの会社分割(分社型分割)とは、いわゆる「100%子会社」を作るスキームです。売却対象となる事業を一旦子会社してから、その子会社の株式を売却します。これを使うと、税額計算の方法自体が変化しますので、税金が半分になることだってあるのです。

なお、タテの会社分割(分社型分割)を使ったM&A売却の節税スキームの詳細については、提携サイトである「組織再編税制とらの巻」で専門家向けに以下の記事を書いています。

▶効果絶大!タテの会社分割による株式売却M&Aの高度な節税術

そのため、ヨコの会社分割と同様に、詳細は上記記事に譲るものとし、本稿ではその概要と節税ができる仕組みにフォーカスして解説します。

タテの会社分割(分社型分割)を使った節税手法の動画解説

タテの会社分割(分社型分割)を使ったM&Aスキームとは、M&A直前に売却対象となる事業を一旦100%子会社してから、その子会社の株式を売却するスキームです。

この手法は「スピンアウト取引」とも呼ばれ、昔から様々な場面で活用されてきた手法です。しかし、なかなかついてこられる税理士さんが少ないため、大きな節税が生じることはあまり知られていません。

タテの会社分割(分社型分割)を使った場合の課税関係

通常の株式譲渡やヨコの会社分割を使った手法では、売り手オーナー個人に20.315%の株式譲渡所得課税が課されました。

これに対し、タテの会社分割を使うと、法人(親会社)での事業譲渡益課税になります。両者の主な違いは以下のとおりです。

| 項目 | 通常の株式譲渡 | タテの会社分割 |

| 売却原価 | 個人の当初投資額 | B/S上の資産負債簿価(税務調整後) |

| 適用税率 | 一律20.315% | 地域や法人規模等により異なるが、 30~35%程度 |

上記のとおり、税率だけ見るとタテの会社分割のほうが損となります。

しかし、もう一方の売却原価次第で、タテの会社分割(分社型分割)のほうが大幅に節税になることがあります。

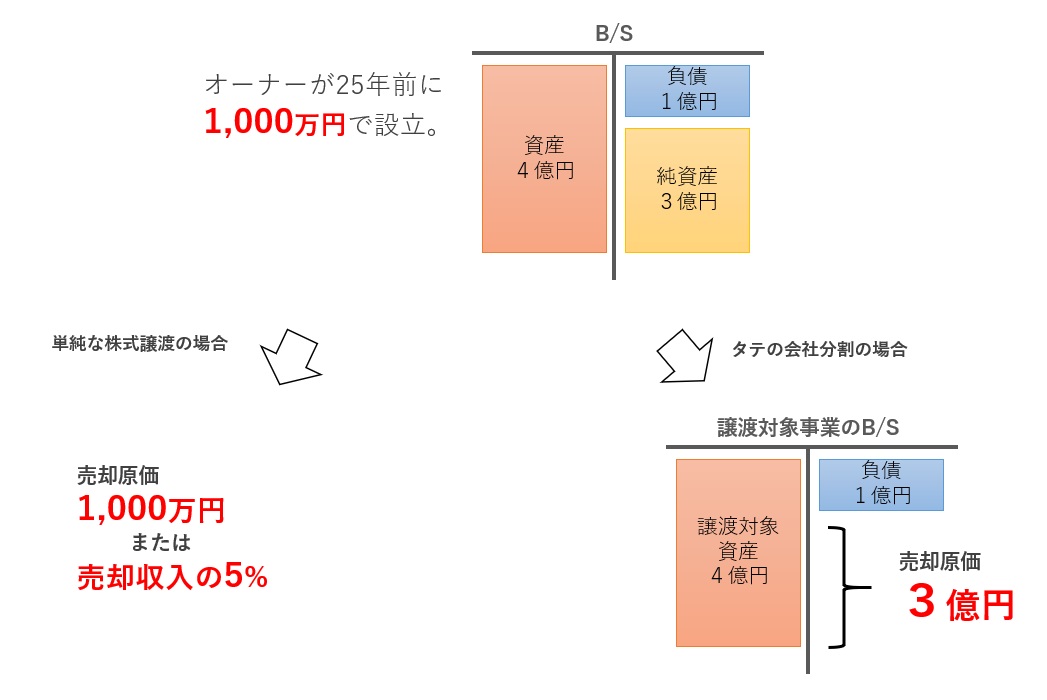

通常の株式譲渡とタテの会社分割(分社型分割)の売却原価の違い

通常の株式譲渡の場合、株式に対する個人の当初投資額が売却原価のベースとなります。

これに対し、タテの会社分割(分社型分割)では、会社のB/Sに計上されている資産負債簿価を元に売却原価が計算されます。つまり、会社の純資産が売却原価のベースです(下図)。

このように、売却原価の考え方がまったく変わるので、税率の差を上回る節税効果が出ることも珍しくないのです。

タテの会社分割(分社型分割)を使った場合の節税効果

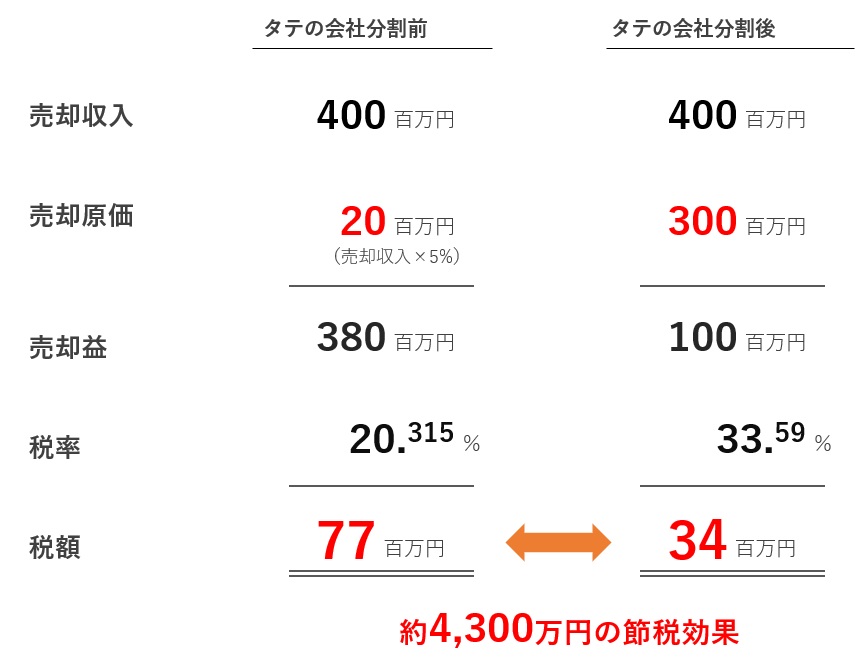

上記の事業に4億円の値が付いた場合で、法人税率33.59%だった場合の、通常どおり株式譲渡した場合とタテの会社分割後に譲渡した場合の課税を比較してみましょう(下図)。

なんと、税額が半分以下になってしまいました。

タテの会社分割(分社型分割)は、上記のとおり税率がアップしますので、常に税額が下がるわけではありません。株式や対象事業の簿価、売却額、M&Aアドバイザー報酬の料率などの要素によっては、通常の株式譲渡のほうが税額が低いこともあります。

ただし、節税効果が出るときは、他の2手法とは比べ物にならないほど出るという爆発力を秘めた節税スキームと言えます。

買い手の節税効果を見逃さなければ、財産額はさらに跳ね上がる

上記のような本スキームですが、もう1点他の手法にない税メリットとして、買い手側にも相当な節税効果が生じるという利点があります。

この効果を最大限使うと、M&A価格が1.3~1.5倍程度になることも珍しくありません。これは交渉の話なので、交渉の腕が試されるところではありますが、買い手としてより高い金額を出しやすくなることは間違いありません。

タテの会社分割(分社型分割)による買い手の節税効果については、「M&A価格が1.5倍にも!驚きの【のれんの節税効果】徹底解説」にて詳しく説明していますので、詳細な解説はそちらをご覧ください。

3つの節税手法を組み合わせて最適な節税を図ろう

これら3つの節税スキームは、単独で実行しても効果が高いですが、複数組み合わせて実行することも可能です。Excelでシミュレーション計算を繰り返し、最適な組み合わせを作ることができれば、数億円規模の売買案件でも、最終的な手取り財産は数千万円単位で変わることになります

ただし、ヨコの会社分割とタテの会社分割を組み合わせることはできません(組み合わせても追加の節税効果はありません)。

タテの会社分割(分社型分割)なら、役員退職金の節税効果は1.6倍!

なお、タテの会社分割(分社型分割)を行った場合、役員退職金を支給すると、節税効果が大幅に上がります。

このスキームは通常の役員退職金支給とは異なり、親会社で発生した事業譲渡益を、役員退職金の損金(税務上の費用)で相殺するというスキームになります。

通常の株式譲渡であれば、退職金分だけ20.315%課税となる利益が減少します。これに対し、タテの会社分割であれば、法人の33.59%課税となる利益が減少します。つまり、同じ額の退職金を出しても、節税効果は1.65倍(33.59÷20.315)になります。

ハイリスクなトンデモ節税手法にご用心!

さて、繰り返しになりますが、M&Aで汎用的に使える安全な節税スキームは以上の3つだけです。

売り手と買い手のケースによっては他の節税スキームも考えられることがありますが、税務調査で否認されるリスクには十分気を付けてください。複雑なスキームであればあるほど税務リスクは高くなります。

筆者も奇をてらったような「節税提案」を見かけることがありますが、その多くが「租税回避行為(不当な税逃れ)」と判定されるリスクが高いものです。中には節税になるどころか、重加算税だけで破産しかねない超ハイリスクスキームも見かけます。

上記3つのスキームは、普通にやれば課税ルールの立法趣旨に乗っ取った手法ですので、適切な範囲内で行っていれば、税務否認のリスクは低いでしょう。ただし、以下の場合に気を付けてください。

過大役員退職金と認定されうるケース

会社法上、役員退職金はいくら出してもいいのですが、業種、業績、地域等を勘案して過大であると税務署に認定された場合、過大部分は会社の損金(税務上の費用)とは認められません。

一般に、「役員報酬の相場を決める計算式」なるものも出回っていますが、それに則って支出した役員退職金が否認された事例も少なくありません。計算式を過信して無尽蔵に出すようなことのないようにしましょう。

明らかに小さなサイドビジネスをヨコの会社分割で売るケース

会社の本業をヨコの会社分割で売却するのであれば、それは「会社の磨き上げ」の一環で不要な財産を売却対象外にするだけですので、税務リスクは小さいでしょう。

一方で、売却対象事業に比べて売却対象外となる事業があまりに大きく、通常であれば単なる資産売買にすべきところ、節税のために大半の事業を別会社に移していると認定されかねない場合、合理性のない組織再編として税務否認を受ける可能性があります。

この税務リスクについては、「【図解】2017年税制改正で激増した会社分割M&Aと税務リスク」にて解説していますので、ぜひご参考にしてください。

M&Aの節税スキームは最初が肝心!

今回は、M&Aの節税スキームを3つご紹介しました。では、これらのスキームはいつ決定すればよいのでしょうか。

一応、M&Aの最終交渉段階で買い手と交渉して決めることも可能です。今回挙げた3つのスキームは、M&Aの直前に計画・実行しても、理論的には問題はありません。

ただ、組織再編が絡む場合、M&Aスキームの選択が双方の検討に大きな影響を与えます。特に、当初は単純な株式譲渡予定だったものが、デューデリジェンス後に売り手都合で会社分割スキームになった場合、デューデリジェンスがやり直しになることもあります。

したがって、M&Aの節税スキームの検討は、M&Aの最初期に行いましょう。

税務に精通したM&Aアドバイザーを選ぼう

M&Aアドバイザーを使う場合、ぜひ上記の節税スキームについて質問してみてください。ちゃんと話についてこれるか確認しましょう。税務をしっかり勉強しているアドバイザーは少なくはないですが、残念ながら、見るからによくわかっていない方も(大手中小問わず)いらっしゃいます。

ヨコの会社分割(分割型分割)のスキームはM&A業界ではトレンドですので、知らないアドバイザーは勉強不足だと思います。役員退職金の節税スキームを知らないのであれば、論外だと思います。(数百億円規模のM&Aばかり経験した人も、中小企業を経験していないと知らなかったりしますが)

M&Aでの節税は、交渉のプロセスに合わせて適切にシミュレーション計算を実施し直す必要があり、仮に社内に税理士がいたとしても、担当アドバイザー本人が理解していなければ、なかなか成功しません。担当者が税務に疎いと感じたら、別のアドバイザーに変えたほうがいいでしょう。

M&Aアドバイザーの選び方については「初心者にオススメなM&A仲介の選び方!大手ランキングや手数料比較」に意見を記載させていただいていますので、ご参考にしてください。

M&A後の財産活用も考えよう

ヨコの会社分割やタテの会社分割では、M&A成立後に会社が残り、そこにキャッシュがたまるという結果になります。このたまったキャッシュをどう活用していくかも考えなければ、本当の意味での節税になりません。

投資や新規事業など、何らかの事業を行うことで、役員報酬という形で親族に財産を配分していくことができます。望むらくは、これらの事業が利益を上げ、より財産を大きくしてくれることでしょう。

M&A後のことは、基本的にはM&Aアドバイザーは考えてくれません。節税により増えた財産をどうするかは、また別に考えていく必要があります。

おわりに

今回は、中小企業M&Aで実際に使える以下の節税手法をご紹介しました。

- 株式売買対価の一部を役員退職金にする節税手法

- ヨコの会社分割(分割型分割)を使った節税手法

- タテの会社分割(分社型分割)または事業譲渡による節税手法

これら3つの節税手法を適切に選択しない限り、自分が人生を懸けて育ててきた会社の果実をM&Aによって最大限享受することはできません。ぜひ我々のような専門家と、シミュレーション計算を通じて最適な方法を探索していただければと思います。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)