ヨコの会社分割(分割型分割)を用いたM&Aスキーム(売買手法)は、大きな節税効果を生み出すことのできる有効な節税手法です。

このヨコの会社分割の大きなポイントが「M&A対象ではない資産を新会社(兄弟会社)に移し、M&A対象の事業を古い会社に残して売る」ということです。これによって、基本的に会社分割時には税金が発生しません(厳密には例外的に発生するケースもあるため、必ず専門の税理士にご確認ください)。

ただ、買い手としては、古い会社の過去の責任をすべて引き取るよりも、新しい会社で買ったほうが安心に決まっています。何も知らず、「どうせ会社分割するならM&A対象事業を新会社に移してよ」と言ってくるかもしれません。税理士さんもよくわかっていない人は、「どちらでも税金は変わりません」と答えてしまうかもしれません(恐ろしいことに、実際そういう回答をした税理士は実在します)。

結論から言うと、このような提案は絶対に受けてはいけません。「非適格分割型分割」をしてしまうと、とんでもない額の税金が発生し、売却収入の大半が消し飛びます。

今回は、そのような悲劇を起こす売り手オーナーさんを1人でも減らすため、「実際に非適格分割型分割をするとどのぐらい税金が発生するのか?」を計算してみたいと思います。

本稿は弊社代表の税理士・古旗淳一が執筆しています。

この記事の内容(クリックでジャンプ)

ヨコの会社分割(適格分割型分割)の節税手法

まず、正しいやり方であるヨコの会社分割(適格分割型分割)を使ったM&Aの節税スキームを確認しておきましょう。

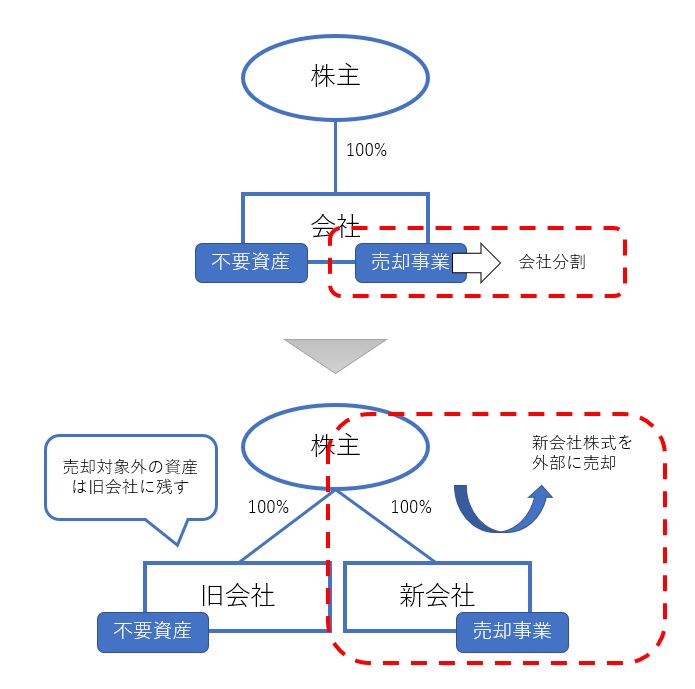

ヨコの会社分割の節税スキームとは、M&A対象にしない資産(不要資産)を兄弟会社として別会社に移し、M&A対象事業が残った会社を売却するというM&Aスキームです(以下の動画参照)。

この手順であれば、税務上「適格分割型分割」に該当するため、分割時に税金は発生しません。したがって、旧会社を売却した際に売却益の約20%が課税されます。

ヨコの会社分割(分割型分割)を用いた節税手法については「【図解】2017年税制改正で激増した会社分割M&Aと税務リスク」を、ヨコの会社分割スキームも含めた中小企業M&Aの4つの手法については「プロ推奨の4手法!中小企業用M&Aスキームを図と動画で明快に解説」を、それぞれご覧ください。

売却対象を逆にした非適格分割型分割の課税関係

では、売却対象を逆にした場合、つまり以下のようなヨコの会社分割を行った場合(下図)、どのような課税が発生するかを確認していきましょう。

非適格分割型分割の課税発生ポイント

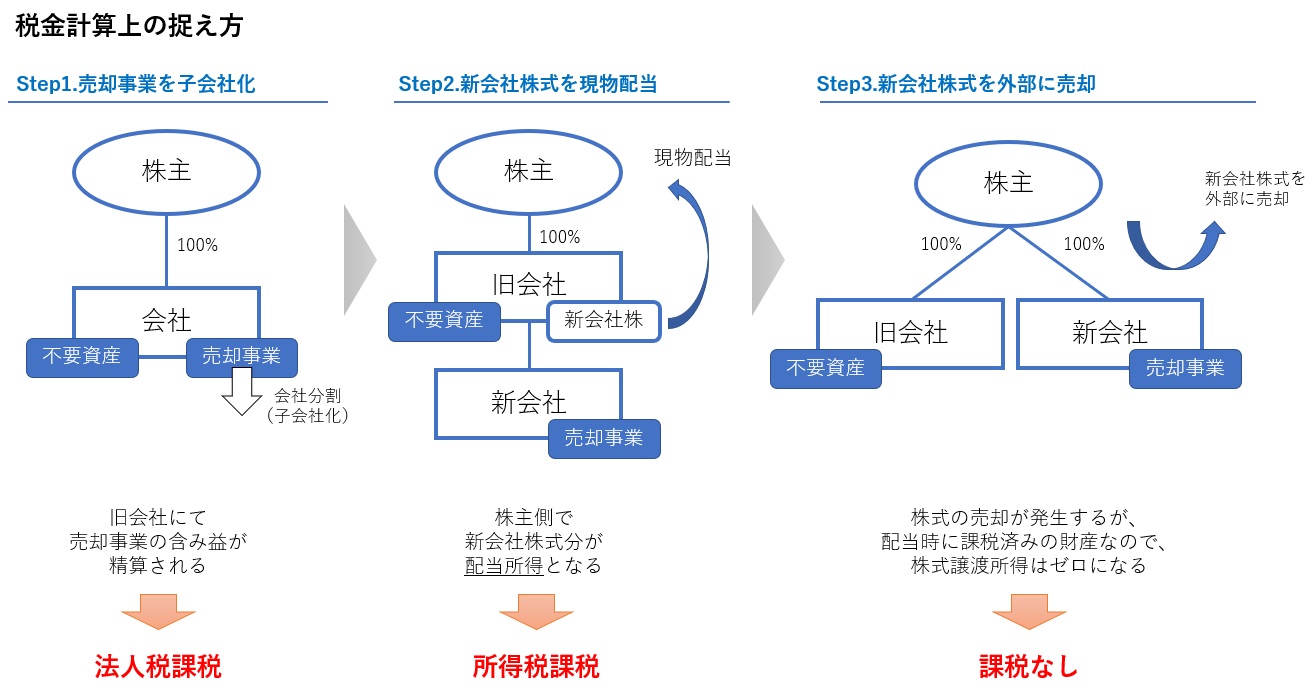

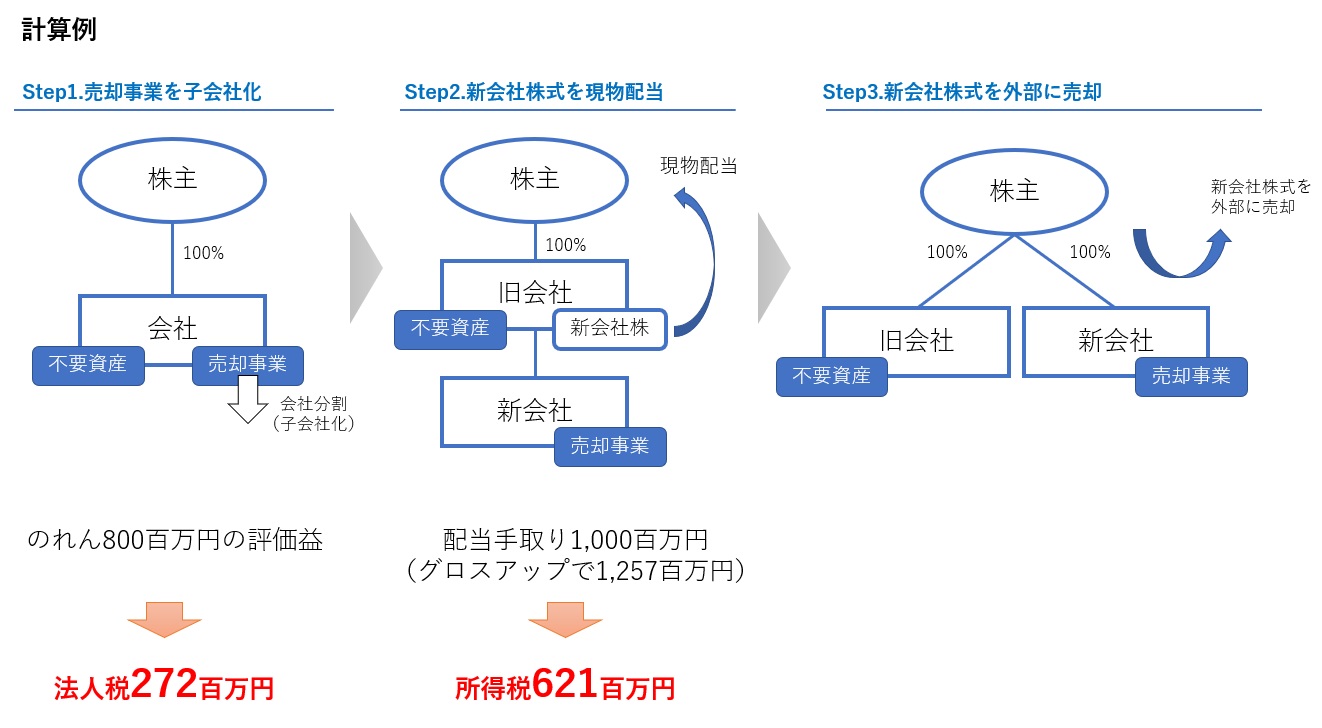

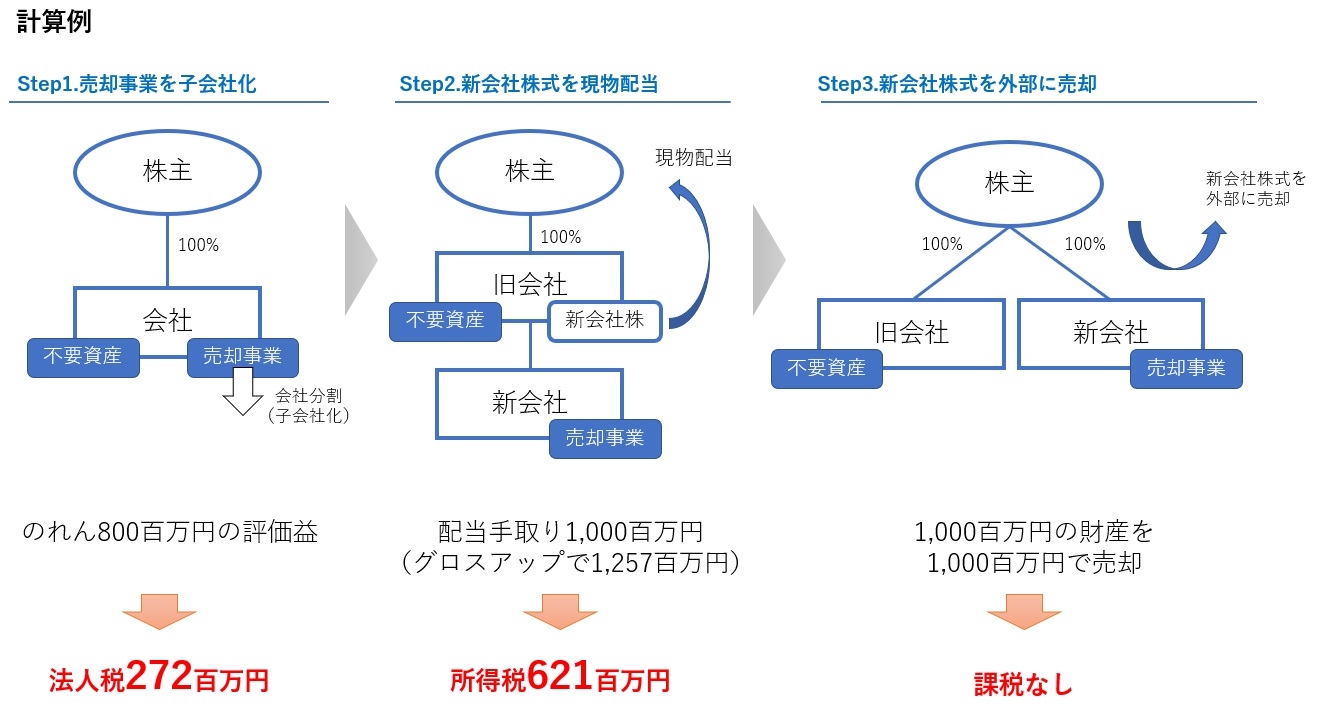

上図のような非適格分社型分割を行うと、税金計算の世界では、以下の3つの手順が行われたと見做して考えます(下図も参照のこと)。

- 売却事業をタテの会社分割で子会社化したことにする(法人税発生)

- 新会社の株式を株主に現物配当(所得税発生)

- 株主が新会社の株式を外部に売却(課税なし)

Step.1 売却事業を子会社化(したことにする)

まず、タテの会社分割(分社型分割)で事業を「子会社化」したことにします。

タテの会社分割にも、税金が発生する分割と発生しない分割がありますが、この場合は税金が発生する分割に該当します。

具体的には、「のれん代」も含めたすべての資産・負債の含み損益が精算され、法人税が課税されます。

のれん代とは何かについては、「M&A価格を高くする『のれん代』について日本一わかりやすく解説!」をご覧ください。

Step.2 新会社の株式を配当

Step1では、新会社の株式を旧会社が一旦保有したことになりますが、非適格分割型分割で実際に株式を受け取ったのは株主です。

そのため、旧会社が持っていた親会社株式を、新会社が現物配当で受け取ったことにします。

これを「みなし配当」といい、所得税の配当所得課税が課されます。

Step.3 新会社株式の売却

配当により株主が受け取った新会社株式を、買い手に売却します。

このとき譲渡所得の計算がありますが、譲渡益部分はStep2の配当所得課税で課税済みなので、株式譲渡所得課税は発生しません。

実際に計算してみよう

では、上記の計算の流れを設例を使って実際に計算してみましょう。

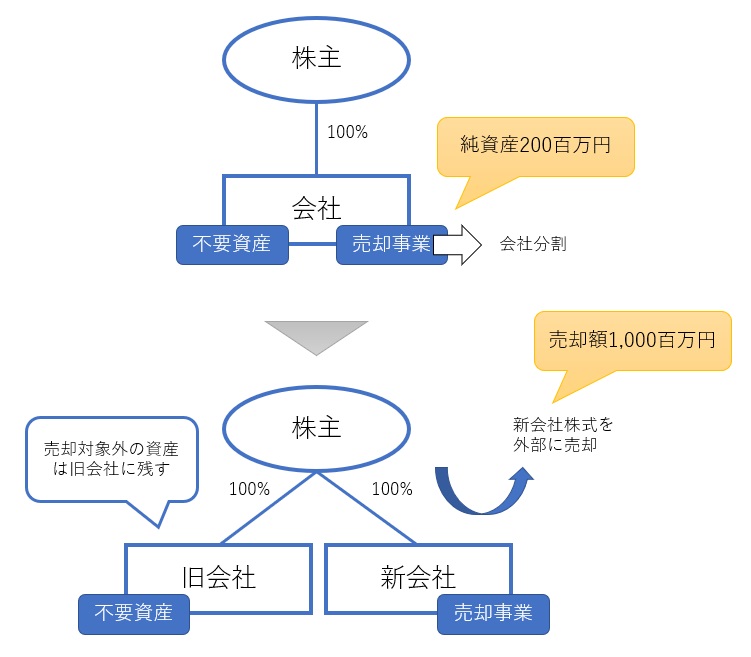

シミュレーション計算の題材となるのは、以下の会社です。

- M&A対象事業の純資産額は200百万円(含み損益なし)

- 上記事業に1,000百万円の価格が付いたとする(のれん評価800百万円)

- 資本金等は計算を簡略化するためゼロとする

では、この事業を「非適格分割型分割」で売却してみましょう(下図)。

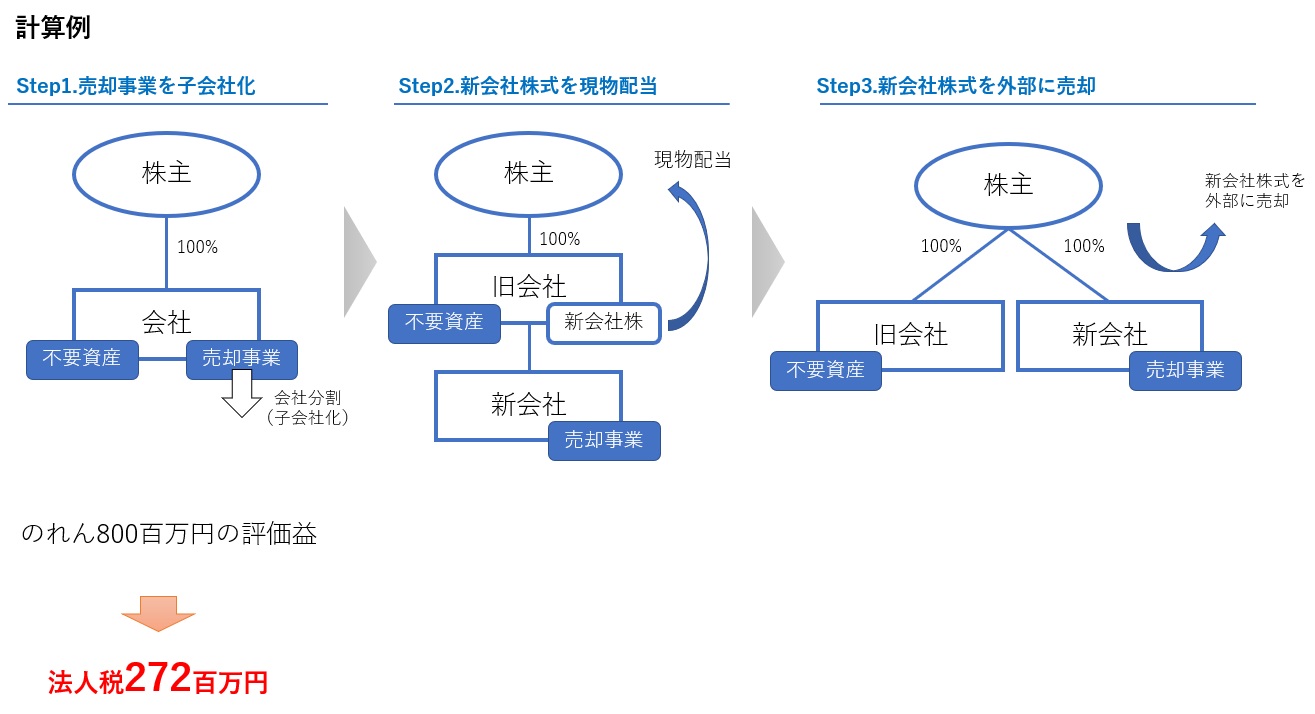

Step.1 売却対象事業を子会社化(したことにする)

まず、純資産200百万円の売却対象事業を子会社化したことにします。

帳簿上の資産負債に含み損益はないですが、のれんという資産の評価益800百万円が発生します。

法人税等の税率を34%とすると、

800 × 34% = 272百万円

が、旧会社で発生する法人税等の額になります(下図)。

Step.2 新会社株式を現物配当する

次に、新会社株式を株主に現物配当します。

配当金とみなされる額は「配当された財産の時価」です。新会社株式は直後に第三者に売却されますので、この売却額ほど信頼できる時価はありません。つまり、売却額である1,000百万円が「配当された財産」ということになります。

グロスアップ計算でさらに金額が上がる

ただし、配当金には源泉徴収として20.42%が天引きされなければいけません。金銭配当なら20.42%を控除した796百万円を配当すればいいのですが、今回の配当物は株式ですので、20.42%分だけ引くことができません。

そのため、元々の配当総額は1,257百万円だったことにします。そうすれば、1,257×20.42%=257百万円が天引きされたことにでき、1,257―257=1,000百万円の天引き後財産を受け取った、というストーリーが成り立ちます。

このように、手取り額から配当総額を逆算することを「グロスアップ計算」といいます。

なお、株主が会社に源泉税相当のお金を払えば、グロスアップ計算の発生を防ぐことができます。

それで、配当所得課税の金額は?

非上場会社からの配当所得課税の最高税率は、「配当控除」を考慮しても49.44%です。4,000万円から最高税率なので、12億円の配当の累進課税はほとんど無視してよさそうです。

そこで計算をすると、

1,257 × 49.44% = 621百万円

です。ご愁傷様です(下図)。

このうち源泉徴収分である257百万円が旧会社から納税され、差引の364百万円を確定申告で納付します。

Step.3 新会社の売却

最後に新会社を売却します。

ただし、これは1,000百万円の財産として受け取った株式を1,000百万円で売るだけですので、売却益はゼロということになります。よって課税は発生しません。

収支を合計してみよう

上記のように、法人税272百万円、所得税621百万円の、合計893百万円もの税金が発生します。

ちなみに、通常のヨコの会社分割(適格分割型分割)で売却していれば、納税額は193百万円でした。7億円も税金が増えています。

売却収入は1,000百万円ですので、1,000―893=107百万円が実質的な手取り額ということになります。

純資産2億円の事業を、10億円で売却したのに、手元に残るのは1億円です。

これが、非適格分割型分割の恐ろしいところです。

非適格分割型分割は絶対にやってはいけない

結論として、M&Aでは非適格分割型分割は絶対にやってはいけません。

非適格分割型分割が実際に行われているケースとして、一度破綻した会社の事業再生が挙げられます。

この場合は、のれんの評価益を繰越欠損金で吸収するとともに、株式の価値(配当の額)がゼロになるように新会社に負債を持たせるからできるのです。一般的なM&Aで同じことをすることはできません。

適格と非適格はほんの少しのミスや手順違いで入れ替わります。素人判断は絶対にせず、組織再編に精通した信頼できる税理士に確認しましょう。

最後に、本記事をお読みになっている税理士さんに一言。もしもあなたが組織再編税制に自信がないのであれば、M&Aに手を出すべきではないと思います。もし本記事のケースでのM&Aスキームに反対意見を明示していなければ、いつかクライアントから7億円の損害賠償請求が来るかもしれません。

同業者として本当に残念なことですが、M&A界隈には知ったかぶりをする税理士が多すぎるような気がしています。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)