事業承継のM&Aは、ほとんどすべてのケースで初心者vs熟練者の構図になります。これは買い手との交渉時もそうですし、仲介業者との折衝時もまた同様です。

つまり、初心者である売り手オーナーというのは往々にして、熟練者である仲介業者のペースに巻き込まれ、業者の利益になるだけの結果に誘導されがちです。この構図は経営者であれば、投資話や保険契約などで嫌というほど味わっているのではないでしょうか。

このような場合、熟練者は常に、初心者が「知らない」「勘違いしている」という事実を利用します。自分たちに都合の良い部分だけ「M&Aってこういうもんなんですよ」と教え、都合の悪い部分は教えない。あるいは、初心者が抱いている自分たちに都合の良い勘違いは訂正せず、むしろ利用する。こういったテクニックを駆使して初心者をうまく誘導していきます。

後者の「初心者は勘違いしている」という点を利用した例が、仲介業者の広告によく見られる「簡易企業価値算定を無料で提供します!」という宣伝文句です。実はこれ、初心者は興味を覚えるかもしれませんが、「企業価値」というものが何なのかをよく知っている人であれば、絶対に引っかからない話です。

今回は、M&Aにおいて「簡易企業価値算定」が何の価値も持たないことを論理的にご説明するとともに、なぜ仲介業者が無意味なことを無料でやってくれるのか、その思惑をご紹介しましょう。

そもそも企業価値算定とは何か?

上述のとおり、「企業価値算定」がどういったものかを理解していれば、「簡易企業価値算定」に何の意味もないことはすぐわかります。

企業価値について知っておくべきことは少なくありませんが、今回の話で特に重要になるのは以下の3点です。

- 企業価値とは、その会社を持つことのメリット(ベネフィット)を金銭評価したもの

- 企業価値評価では、見えない将来を合理的に予測して評価する

- 企業価値評価では、シナジー効果は通常考慮されない(できない)

それぞれ内容を確認しておきましょう。

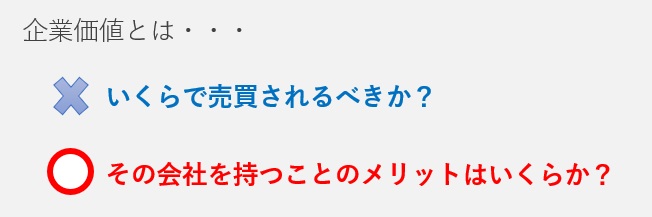

企業価値とは、その会社を持つことのメリット(ベネフィット)を金銭評価したもの

そもそも企業価値とは、その会社を持っていることで得られるメリット(便益/ベネフィット)を金銭評価したものです。「その会社がいくらで売買されるべきか」を示すものではありません。

つまり企業価値とは、その会社を保有していることによる将来の儲けです。「今いくら出して買えばいいか/売れそうか」という話ではまったくないのです。

企業価値評価では、見えない未来を合理的に予測して評価する

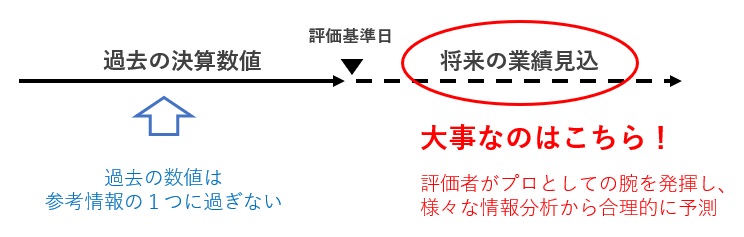

上述のとおり、企業価値は「将来の儲け」に着目しています。つまり、まだ見ぬ未来を予測しながら評価するものです。

当然、明るい未来を描きすぎると価値は高くなりますし、暗い未来を予測すれば低くなります。そのため企業価値を評価する際は、その会社のビジネスを徹底的に分析し、客観的事実を積み上げて、合理的な将来予測をしなければなりません。決して、過去の決算数値から機械的に弾き出せるものではないのです(下図)。

企業価値評価では、シナジー効果は通常考慮されない(できない)

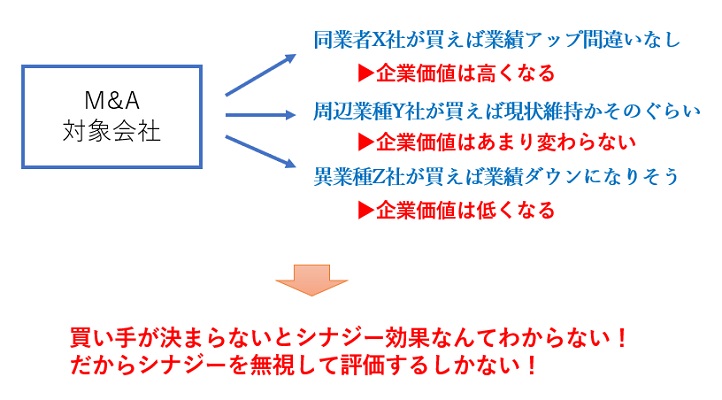

企業価値評価では、通常は「シナジー効果」を一切考慮しません。

シナジー効果は、買い手企業と対象会社の相乗効果です。どのような相手に買収され、M&A後にどのような事業運営がなされるかによって何倍、何十倍という差が生まれるため、買い手企業が決まっていない段階で計算できるものではまったくないのです。

よって、企業価値評価は通常、誰が買っても同じ価値が出るように、シナジー効果を一切無視した価値(「スタンドアロンバリュー」と言います)を算定します(下図)。

簡易企業価値算定がM&Aでは何の役にも立たない理由

上述の「企業価値評価とは何か?」を踏まえれば、「簡易企業価値算定」がM&Aの現場で何の役にも立たないことがよくわかるでしょう。つまり、以下の理由からです。

M&A価格は売り手と買い手の合意で決まる

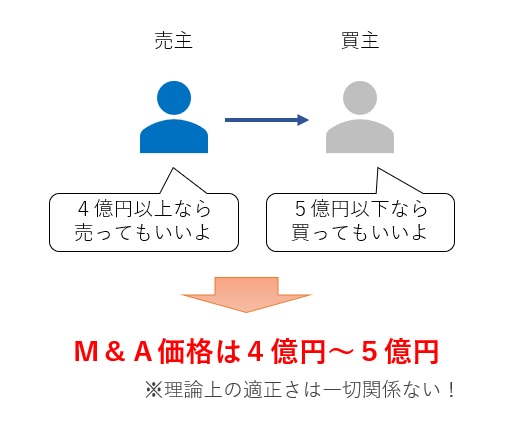

まず、大原則として、M&Aは売り手と買い手が合意すれば、いくらであっても売買が成立するということを頭に入れてください。その合意に「適正価値」が入り込む余地はありません。

こんなことは、普通の感覚であれば当然と思うでしょう。しかし、初めてM&Aに触れて、プロっぽい人から「企業価値は3億円です」と言われれば、だいたいその金額の近辺で売れればいいのかな?と思ってしまうのも無理はありません。

しかし、価格を決めるのは当事者である売り手と買い手であって、何のリスクも取らない第三者が意見するものではないことはしっかり理解しておきましょう。

入札である以上、「適正価格」なんて存在しない

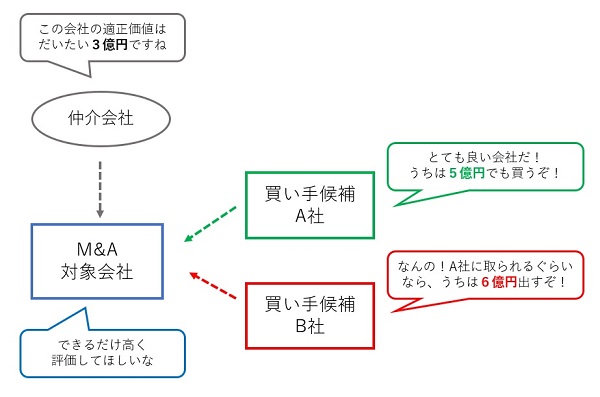

中小企業M&Aでは、複数の買い手候補からM&A条件を集め、売り手がそれを比較して、買い手候補を一本化するのが一般的です。つまりオークション入札形式ですが、この方法が、一番高い価格を引き出しやすく、また仲介業者としても扱いやすいのです。

さて、「適正な企業価値が3億円」の会社が売りに出たとしましょう。M&Aに前向きなA社とB社があったとします。A社は「買収できるなら5億円出してもいい!」と考えており、B社は「A社に取られないためなら6億円でも出せるぞ!」と思っていたとします(下図)。

このような状況下で、「適正な企業価値が3億円」という情報には、いったい何の意味があるのでしょうか? 売り手がよほど駆け引きに失敗しない限り、少なくとも5億円を基準に話が進むはずです。

もし別のC社が「適正価値は3億円なのだから、3億円で入札すれば落札できるはずだ」と考えているなら、その会社は永遠に良い会社を買収できません。他社はみんな適正価値なんて無視して入札しているからです。M&A価格が入札で決まる以上、「適正な企業価値」には何の意味もないのです。

買い手はシナジー効果を踏まえて値決めする

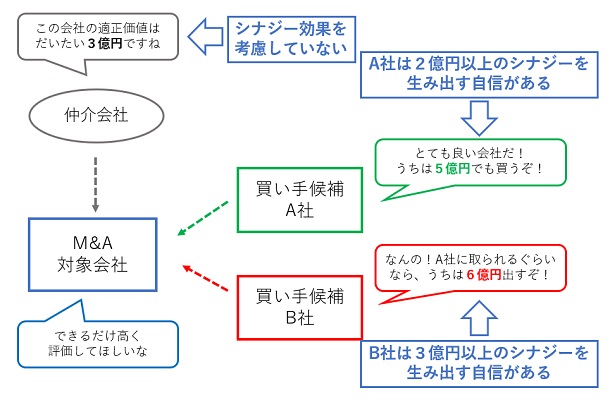

ここで、不思議に思った方もいらっしゃるのではないでしょうか?「企業価値=買収によるメリット」が3億円なら、それに5億も6億も出す買い手はいないのではないか?と。

しかし、現実には企業価値を大きく上回る入札を出す買い手は現れます。それがM&Aの面白いところです。

なぜなら、「3億円の企業価値にはシナジー効果が含まれていないが、買収者が現実に享受するメリットには、シナジー効果が含まれている」からです(下図)。

このようなシナジー効果は、それぞれの買い手候補が主観的に判断します。言い換えれば、買い手がリスクを背負って事業を引き受ける覚悟を示しています。

つまり、シナジー効果を考慮しない企業価値とは、事業の引継について何の覚悟も持っていない買い手を想定したときの価値であって、実際にはそんな買い手は存在しません。非現実的な前提で思考実験しただけの、机上の空論ということです。

M&A価格の決まり方については「セラーズバリューとバイヤーズバリュー/価格が決まる唯一の仕組み」という記事でより詳細に説明していますので、ご興味がある方はぜひご覧ください。

そもそも、「簡易」では企業価値評価にならない

なお、企業価値評価とは、前述のとおり評価対象となる会社の徹底した調査(デューデリジェンス)を踏まえて実施されるものです。過去の決算数値や社長のインタビューぐらいで、マトモな評価結果が出るわけがありません。

プロが本気で企業価値評価を実施すれば、その費用は100万円ぐらいかかります。それだけ専門的知見が必要で、大変な作業だからです。「簡易」と断り書きをつけておけば、どんなに手を抜いても問題ないからこそ、タダでできるのです。

仲介業者が役に立たないものを提供する3つの思惑

上述のとおり、簡易企業価値算定には何の意味もありません。では、なぜ仲介業者は簡易企業価値算定を無料でやってくれるのでしょうか? プロのくせにM&Aの仕組みをまったく理解していないのでしょうか?

そういう業者も中にはいるみたいですが、現場で1年でも本物のM&Aを目の当たりにしていれば、上記の仕組みは誰でも気付きます。つまり、みんな意味がないものだと理解した上で、潜在顧客を引き込むために、敢えて無意味なことを引き受けているのです。

なぜ、そんなことをするのでしょうか? その理由は、初心者の勘違いを利用することで、仲介業者が利益を得られるからに他なりません。

思惑1.仲介業者は、とにかく連絡を待っている

M&A仲介ビジネスは「仕入の商売」とよく言われます。

儲かっていて皆が欲しいと思う売り案件を確保できれば、どんなに無能なM&Aアドバイザーでも売り捌くのは簡単です。なぜなら、仲介業者の能力不足を、買収意欲が高い買い手がフォローしてくれるからです。仲介屋は何の責任も負いませんし、成功報酬はあっても失敗罰金はありませんので、こんなにラクな商売はありません(割を食うのは売り手だけです)。

とはいえそんな夢物語は、良い会社の売り案件を見つけて初めて現実になることです。高値で売れる会社と専任アドバイザリー契約を結べない限り、仲介屋としての成功はありません。

専任アドバイザリー契約の内容や功罪については「M&Aの専任アドバイザリー契約の功罪と契約解除に持ち込んだ3事例」にて解説しています。

つまり、仲介業者は、常に売り手経営者からの連絡を心待ちにしています。

そのような状況ですから、潜在顧客が「企業価値を簡易でいいから算定して」と言ってきたら、「それは意味がないですよ」とは絶対に言いません。喜んで引き受けて、営業トークを聞いてもらう機会を作ろうとします。

「簡易企業価値算定無料!」と宣伝するなんて、プロからすれば失笑モノの売り込みですが、初心者を相手にするビジネスですから問題なく成り立つのです。

M&A仲介アドバイザーのビジネスモデルについては、「業者に騙される前に知っておきたいM&A仲介のビジネスモデル」にて詳しく解説しています。

思惑2.売り手に「価格の先入観」を作りたい

「簡易企業価値算定」のもう1つの思惑は、売り手に「価格に対する先入観」を持たせたいということです。

上記の例で、最初に「あなたの会社は3億円ぐらいで売れますよ」と言っておけば、実際には5億、6億で売れる可能性があったとしても、3億円で妥協してくれる可能性が高まります。5億、6億出す会社を見つけてこられなくても、3億円以上出す買い手さえ見つければいいということです。

つまり、最初に低めの数字を売り手の頭に刷り込ませることで、M&Aが「成立」させやすくなるのです。

仲介業者の食い扶持は主に成功報酬であり、M&Aが成立しない限り黒字にはならないビジネスモデルです。M&Aの成立確率を高めるという点で、敢えて低めの数字を見せておくことは非常に有効なテクニックです。

補足すれば、「簡易」ですから、根拠薄弱な数字を出しても問題ありません。売り手の顔色を見ながら、仲介業者にとって最も望ましい反応を得られる数字を作り出すことぐらい朝飯前です。そのため、M&Aをするかどうか迷っている経営者には、逆に異常に高い金額に誘導して売り気をそそることもあります。

思惑3.コア情報を掴んで他社流出を防ぐ

売り手としては、簡易であっても、企業価値評価と名の付くものを依頼する限りは、会社の決算情報を提供しなければなりません。

中小企業M&Aの世界では、守秘義務契約なんてあってないようなものですから、機密情報は精神的に「人質」のような効力を発揮します。一度秘密を渡してしまった以上取り返すことはできませんから、よほどの不満がない限り他の会社にも秘密を渡すのは控えたいと思うものです。

要するに、仲介業者からすれば、せっかく「仕入」のチャンスが訪れた良質な会社を、他社に横取りされる危険を減らす効果があります。

M&Aってそういうもの

ここまで読んでいただいて、「M&A業者って悪い奴だ!」と思った方もいらっしゃるかもしれません。でも、私は別にそうは思いません。仕入競争が激しいM&Aの世界では、このぐらいのテクニックは創意工夫の範囲内だと思います。

繰り返しになりますが、M&Aは初心者vs熟練者の構図で成り立っています。大金が動く資産売買ビジネスはすべてそうですが、蛇の道を熟知した者が自分の利益を最大化する一方、何も知らない初心者は損をしたことに気付かないまま大損します。M&Aもそういう世界です。

とはいえ、初心者であってもしっかりと利益を確保し、M&Aを成功させる方法はあります。

もし初心者であるあなたが、このような世界で後悔したくないなら、絶対に仲介業者任せにしてはいけません。詳しくは「事業承継M&Aの多くが『失敗』に終わる単純なカラクリと2つの対策」という記事で説明していますので、失敗したくない方はぜひご覧ください。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)