株式会社の事業承継において、「株式をいくらで後継者に譲渡すればよいか?」は結構複雑な問題です。

公認会計士や税理士であっても、慣れていなかったり、相続税のことしか知らない人だと、よくわからないことを言い出すことがあります。たとえば、

非上場株式の価格は国税庁の評価ルールで「時価(適正価格)」が決まっており、それより高い金額・安い金額で譲渡すると税務調査で贈与に認定されることがありますよ

という話を、公認会計士や税理士から言われたという方も多いでしょう。

普通に考えれば、国税庁がモノの価格を決めるなんて社会主義国みたいな話ですが、専門家(の資格を持っている人)にそう言われると混乱してきてしまいますよね。

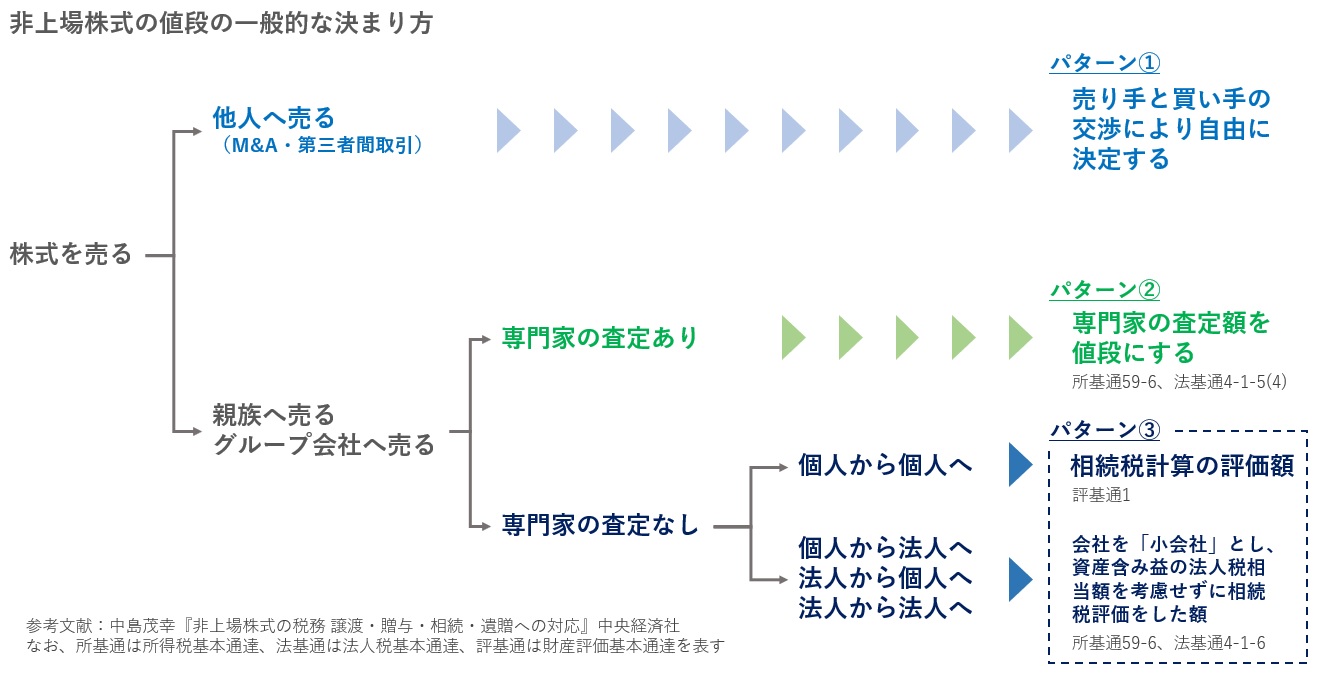

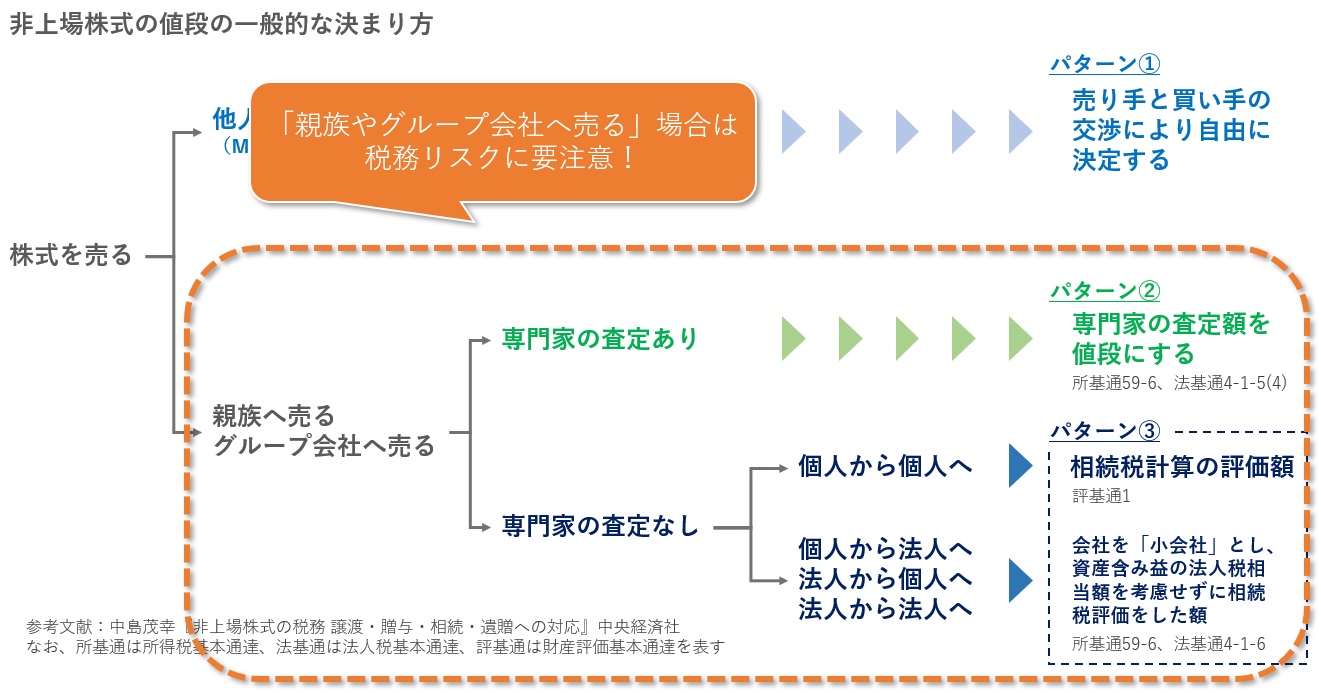

株式の価格の決め方を簡単に説明すると、以下のとおりとなります。

- 売主と買主が本気で交渉する場合は、当事者の合意だけで譲渡金額が決まる

- ただし、親族同士の売買などでは、税務リスクにも注意して価格を決めるべき

原則的には当事者同士が自由に決めればいいのですが、親と子など、親族同士やグループ会社同士の売買では、雲をつかむような税務リスクの問題が噴出します。そして「よく言われている安全な譲渡金額」は、以下のパターンで違ってくるという、なんとも不可解な実務になっています。

- 個人から個人へ譲渡する場合

- 個人から法人へ譲渡する場合

- 法人から個人へ譲渡する場合

- 法人から法人へ譲渡する場合

この記事では、

- パターン別の一般的な譲渡金額の一覧

- M&Aの場合の金額の決まり方と高値の引き出し方

- 親族・グループ内の税務リスクと金額決定の実務

について、可能な限りわかりやすく解説していきます。

最後までお読みいただければ、株式の譲渡金額についてケース別に理解することができ、「事業や株式を誰にどう承継するか?」という問題をより深く検討できるようになるでしょう。

この記事の内容(クリックでジャンプ)

買主パターン別の譲渡金額一覧

少々不思議なことですが、一般的な実務では、非上場株式の譲渡金額は「誰が誰に売るか?」によって大きく変わってきます。

原理原則としては、株式の譲渡金額は売主と買主が交渉し、合意した金額で決まります。

少しでも高く売りたい売主と、少しでも安く買いたい買主の「ガチ交渉」の結果、双方納得して合意された金額であれば、税務署がとやかく言うことはありません。

ただ、買主が「息子」や「グループ会社」の場合、通常はそのようなガチ交渉は行われません。このような場合は「税務署から『贈与』や『寄附』または『相続税逃れ』と思われないような金額」で譲渡されるのが一般的です。

これらを踏まえて、非上場株式の譲渡金額の一般的な決まり方をまとめると、下図のとおりです(クリックで拡大)。

次章以降で、それぞれの決まり方のポイントを解説していきましょう。

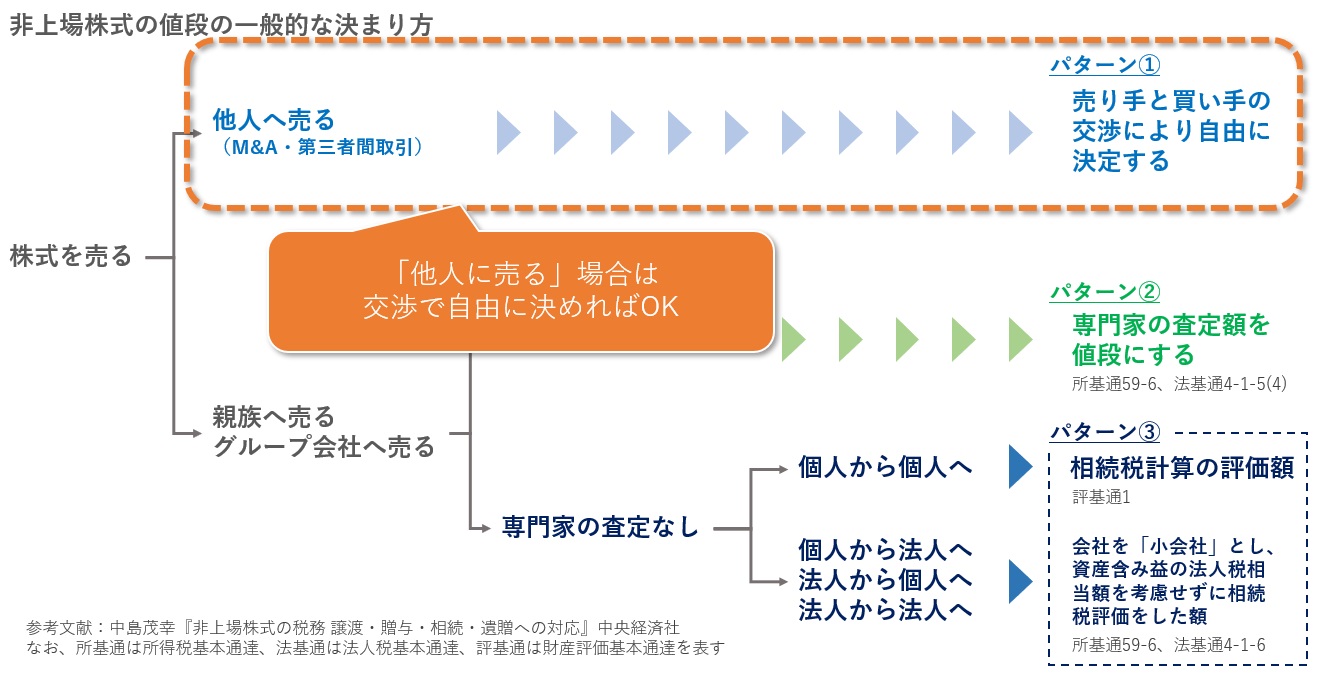

パターン①.他人に売る場合は自由に決めてよい

まず、株式の譲渡金額の大原則となる決め方は、「売り手と買い手が自由に決めればよい」ということです。

税法はそこまで理不尽に作られてはいません。「経済実態に合わせて課税する」が大原則ですから、自由に決めれた価格が経済実態を正しく反映していれば、税務署は何の文句も付ける権利がありません。

価格は売り手と買い手の交渉と合意で決まる

株式の譲渡金額は、大原則はまったく難しくはありません。売り手と買い手が交渉し、合意できれば、それで価格は決まります(下図)。

自分の会社を第三者に売るなら、少しでも高く売りたいですよね? 同じように、買い手は少しでも安く買いたいと思っています。これを「利益相反の関係」と言います。

利益が相反する売り手と買い手が「ガチの交渉」をした結果、両者の妥協点として合意された価格以上に説得力のある「時価」は存在しません。

この価格に対して、税務署が何か口を挟んでくることは、まずありません。気兼ねなく、しっかりと高値を引き出しましょう。

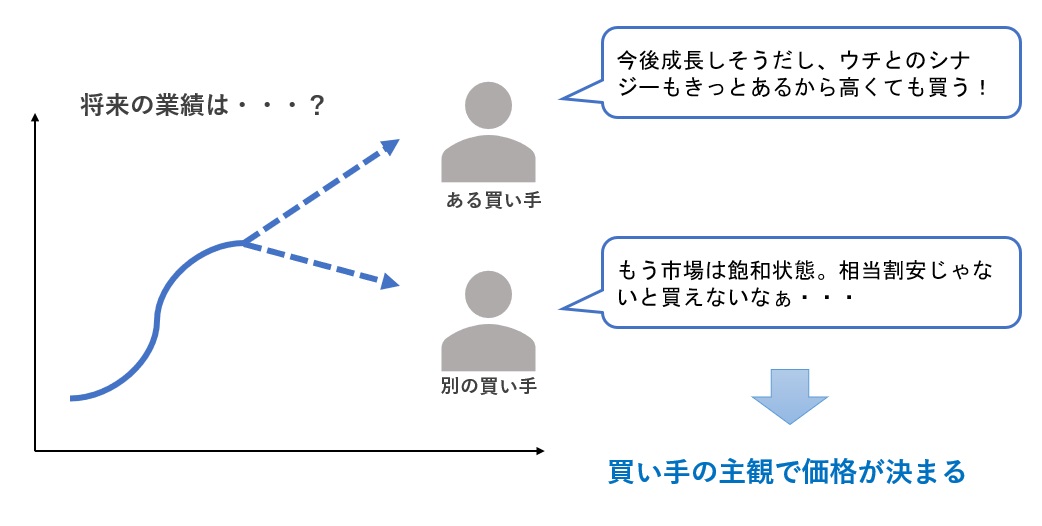

譲渡金額の決め手は買い手の『主観』

他人同士の株式売買において、譲渡金額の決め手になるのは「買い手の主観」です。これは一度でもM&Aというものを経験すると痛烈に感じるところです。

M&Aでは買い手が「この金額なら買ってもいい」と思う金額でなければ絶対に売れません。そのため、

- この事業は伸びる(自分たちなら伸ばせる)と感じれば、割高でも買う

- この事業は伸びない(伸ばせない)と感じれば、割安でも買わない

というだけのことです。

つまり、買い手が主観的に(=自分のリスクで)将来を予測し、ポジティブであれば高くなりますし、ネガティブであれば安くなります(下図)。

譲渡金額の目安は業界に詳しい人に相談しよう

弊社にもよく「ウチの会社はいくらで売れそうですか?」というご相談をいただきますが、価格は買い手の主観が決め手になりますので、やってみないとわかりません。

- どんな買い手に売りに行くか

- どんな情報を見せて将来を予想させるか

によって、M&A価格なんて何倍も変わってしまいます。

唯一の方法は、「その業界のM&A事情に詳しい人を探して、直感的にいくらだと思うか言ってもらう」ことぐらいです。本当に、それしか方法はありません。

この目安の見積り方について、詳しくは「M&A価格の単純な決まり方と価格目安を見積るたった1つの方法」をご覧ください。

他人に高く売るための3つのテクニック

自分の会社を他人に高く売ろうと思ったら、次の3つのことを強く意識してください。

- 自社に高い価値を感じてくれる相手に売り込む

- 買い手に正確で具体的な情報を与える

- 「入札」で買い手同士を競わせる

この3つを徹底すれば、確実に最高値を引き出すことができます。以下、それぞれご説明しましょう。

1.自社に高い価値を感じてくれる相手に売り込もう

上述のとおり、価値とは主観的なものです。

たとえば「広島県で地場スーパー8店舗を営む会社」があったとしましょう。この会社の価値は、誰にとっても同じでしょうか?

たとえば、「東北でスーパーを営む買い手企業」であれば、あまり魅力を感じないでしょう。

しかし、「近畿地方でスーパーを営んでおり、中国地方への進出を渇望している買い手企業」であれば、喉から手が出るほど欲しいかもしれません。

少なくとも、後者に売り込みに行ったほうが、高値を引き出せる可能性が遥かに高いはずです。価値は常に主観的なものですから、より高い価値を感じてくれる相手に売り込みましょう。

M&Aで売り込み先を選択するマーケティングツールとして「ショートリスト」と呼ばれるリストがあります。自社の強み・弱みと買い手の買収ニーズを考慮しながら、適切なショートリストを作りましょう。詳しくは「適当に作ると大失敗!ショートリストの意味と正しい作り方5ステップ」をご覧ください。

2.買い手に正確で具体的な情報を与えよう

株式の譲渡金額を交渉するときは、買い手に対して正確で、なるべく具体的な情報を与えましょう。

上述のとおり、M&Aの価格は買い手の主観で決まります。買い手は情報が豊富なほど主観に自信を持ち、情報が足りなければ自信がないので低い金額しか許容できなくなります。

特に以下のような情報は、企業秘密やプライバシーに支障がない限り、積極的に開示していきましょう。

- 将来の市場の伸びを感じさせる情報

- 今後高い売上高を生み出せると感じさせる情報

- 買い手とのシナジー効果を期待させる情報

- 現在の事業のボトルネックとどうすれば解消できるかがわかる情報

- 会社が持っている稀少価値を感じさせる情報

これらの情報を正確に、具体的に見せていくことで、「自分たちが会社を引き継いだ後、きっとこの事業は大きく成長する!」と感じてくれれば、必ず買い手は多少割高でも買いたいと思います。

情報を出すコツについては「最高の後継者が争奪戦を起こしてくれるM&Aの【情報開示の5原則】」という記事で詳しく解説しています。

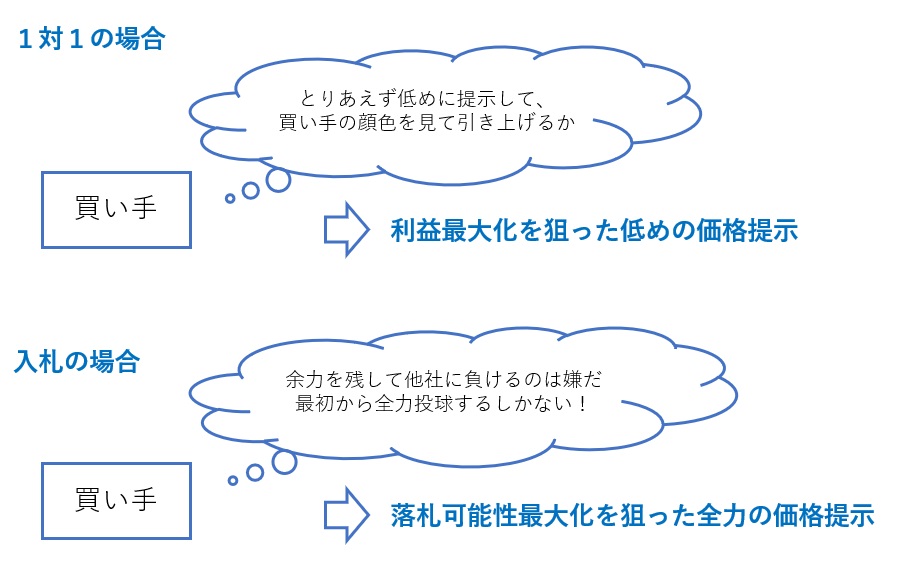

3.「入札」で買い手同士を競わせよう

もう1つのポイントは、「入札」という買い手選びを進めることで、買い手に「競合他社」を意識させることです。

買い手は高値で買ってもいいと思っていても、なるべくならば少しでも安く買いたいと思っています。そのため、1対1の交渉では駆け引きを使って金額を下げようとしてきます。

これに対し、常に競合他社を意識させることで、「全力の価格提示をしなければ買うことができなくなってしまう」と思わせましょう。そうすれば、最初から全力の価格を提示してくれます(下図)。

このような「競争環境」を作り出すことで、最大に高値を引き出すことが可能になります。

M&Aの買い手探しを入札で進めることのメリットは他にも様々あります。詳しくは「価格だけじゃない!M&Aを『入札』で進める3つのメリット」をご覧ください。

パターン②③:親族・グループ内の譲渡の金額決定の考え方

前章までは他人に売るM&Aを前提に譲渡金額のご説明をしてきましたが、親族への譲渡やグループ会社へ譲渡する場合は、金額の決め方が大きく変わります。

注意しなければならないのは税務リスクですので、リスクが少ない値決めを意識しましょう。

ここからは、以下の図で示しているパターン②とパターン③のケースの解説です。パターン①の方は関係ないのでご安心ください。

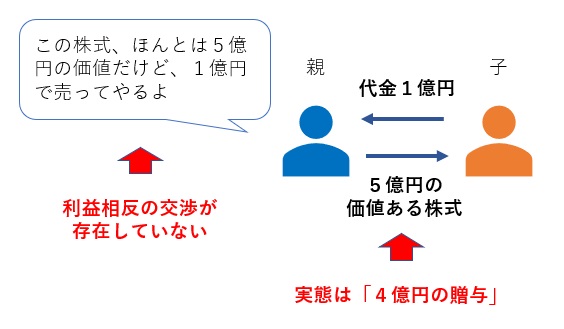

過剰に安く売ると「贈与」や「寄附」とみなされることがある

親族やグループ内の株式譲渡で気を付けることは、その取引実態が「贈与」や「寄附」と認定されないかどうかという点です。これは、「第三者間では成立しない価格で売買が成立した」という場合に問題となります。

たとえば親から子に株式を売買する場合、親は少しでも高く、子は少しでも安く売買できるように厳しく価格交渉するでしょうか?

特別な事情がない限り、多少の交渉があったとしても、

- なるべく子どもが貧乏にならないように

- なるべく株式譲渡の所得税が発生しないように

- できれば相続税が安くなるように

という「手心」が入り込むはずです。その結果、第三者間では絶対に成立しないような金額で株式譲渡が成立することもあります。

このような手心によって税額をコントロールされてしまっては平等な課税は成り立ちませんし、そもそも高い財産を安く子どもに譲り渡すのは、贈与しているのと同じことです(下図)。

そこで、取引の実態として、贈与や寄附行為が行われていると認定された場合に限り、税務否認(贈与税や寄附金課税など)を受けることがあります。

こんなケースでは税務リスクに要注意!

以下のような関係者間の取引では、「贈与や寄附行為が行われているのではないか?」「都合よく価格をコントロールして税を回避しているのではないか?」と疑われやすいです。

- 親と子(特に親から子へ譲り渡す場合)

- 夫と妻

- 兄弟姉妹

- 会社と役員

- 親会社と子会社

- 兄弟会社間

もちろん個別の事情によりますので、このようなケースのすべてで疑いの目が向けられるわけではなく、またこれ以外のケースでも否認を受ける可能性はあります。

ポイントは、「利益相反の関係が薄く、ガチの価格交渉が行われない(であろう)状況」のときには注意が必要ということです。

「他人なら絶対安全」というわけではない

なお、親族ではない間柄での売買であっても、

- 上司と部下の関係のように、「対等な交渉」が難しい取引

- 会社を熟知した経営者と、何の情報も得られていない第三者の取引

といったケースでは、贈与税認定を受けることがあります。「ガチな交渉の結果と言えるかどうか」が1つの判断基準となるでしょう。

参考:少数株主から自社株式の買取をした経営者に5億円を超える贈与税等が課税 ~租税回避の意図がない独立第三者間取引においても「みなし贈与」は成立する~|K’s プライベートコンサルティング

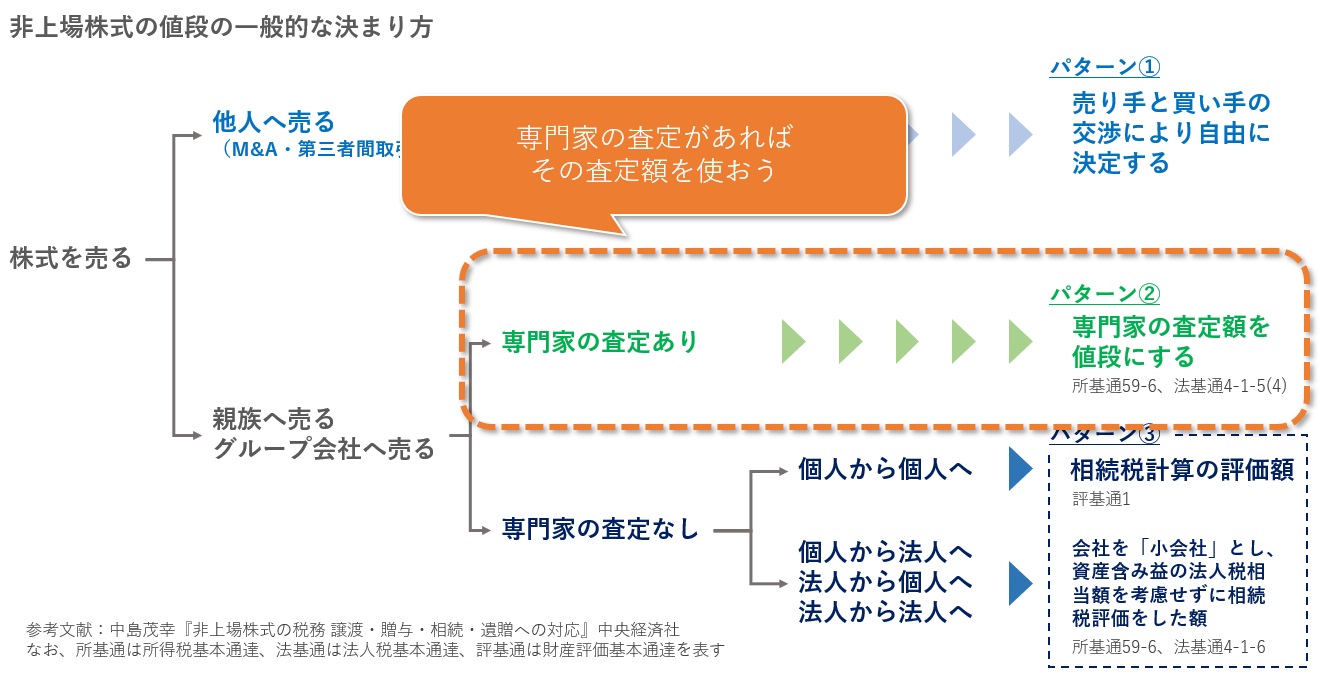

パターン②.親族内売買でも、専門家による査定があればそれを使おう

中小企業ではあまりないケースですが、公認会計士などの専門家から「客観的な株式の価値査定(企業価値評価)」を受けている場合は、その金額を使いましょう。

企業価値評価とは、以下の「理論的に適正とされる価値の評価方法」に基づいて評価された金額です。

- DCF法

- マルチプル法(類似業種比準法)

- 修正簿価純資産法(時価純資産法)

別に、この方法で算定された金額であれば第三者間でも売買が成立するとは限らないのですが、税務調査において価格の説得力を主張する際には非常に強力なものとなります。

机上の空論もないよりはマシ

DCF法やマルチプル法は、あくまでも学術的に適正と考えられる金額を査定する方法であり、別にこの金額ならば売れるとか、この金額以外では売れないという話ではありません。実際のM&Aでは、その倍以上の値段が付くことも珍しくありません。

とはいえ、第三者の価格交渉が一切ない中で価格を決めようと思っても、拠り所となる理屈がなければ税務署も納得しません。「机上の空論でも、何もないよりマシ」ということです。

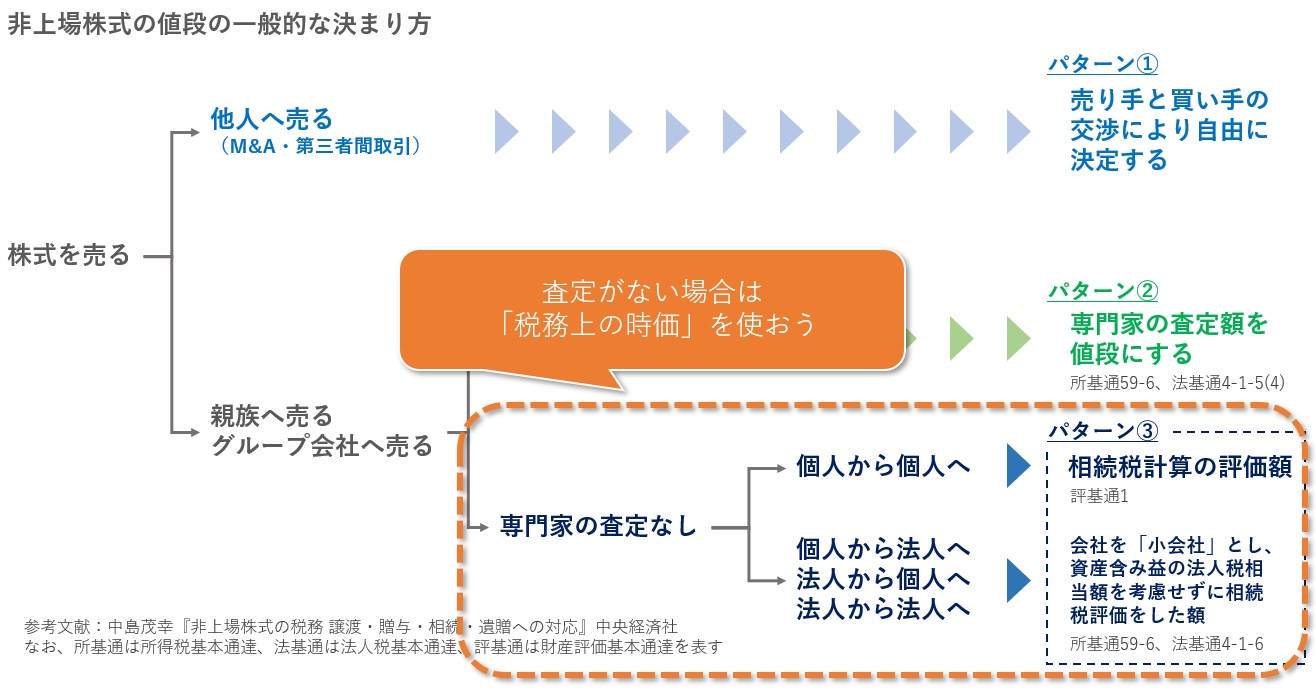

パターン③.査定がなければ「税務上の時価」を使おう

専門家の査定があればそれを使えばいいのですが、専門家に査定してもらうコストも高いので(中小企業でも100万円ぐらい)、普通はそんなコストを払って金額を決めるわけではありません。

そこで、国税庁のルールとして、「明らかに実態と乖離した計算結果でない限り、以下の価格を『時価』と考えてもよい」という算定方法が決められています。この価格は俗に「税務上の時価」と呼ばれています(以下は譲渡人が「同族株主」に該当する場合)。

| パターン | 税務上の時価 |

| 個人から個人への譲渡 | 相続税評価額(財産評価基本通達1〔外部〕) |

| 個人から法人への譲渡 法人から個人への譲渡 法人から法人への譲渡 | 相続税評価額。 ただし、会社分類を「小会社」とし※、 資産の評価差額に対する法人税額等に相当する金額は控除しないこと (所得税基本通達59-6〔外部〕、法人税基本通達4-1-6〔外部〕) ※「Lを0.5を計算」または「純資産価額方式」とする 類似業種比準価額の計算上は、実際の規模区分による。 (所基通59-6改正時のパブリックコメント[外部]) |

これは、経済的な価値査定でも何でもなく、相続税の計算をするときに使う仮の価値でしかないのですが、適正な価値評価に比べればはるかに低コストで算定可能です。

税務上の時価は絶対的なものではありませんが、実務的にはほとんどこれに則して譲渡金額が決められています。

超高額の場合は要注意

税務上の時価は「課税上弊害がない限り」(「実態と乖離していない限り」という意味)認められる簡便法です。

したがって、本来の企業価値が100億円超などの大きな会社の株式譲渡で「税務上の時価」を使うのは結構リスクがあります。

このような場合は、多少お金を使ってでも専門機関に査定を依頼しましょう。

おわりに

今回は、株式の譲渡金額がどのように決められるかを解説しました。

最後にもう一度、パターン別の一覧表で全体像をおさらいしましょう。

M&Aの場合は思う存分交渉してもらえればと思いますが、親族内やグループ内の株式譲渡の際には、顧問税理士などに相談しながら慎重に進めましょう。

膨大な情報を提供していただきありがとうございます。とても勉強ななっています。

本の51ページの事業譲渡スキームが、49ページの株式譲渡スキームと同じ記載になっていないでしょうか。

青柳様

お世話になっております。

ご指摘ありがとうございます。確かに記載が誤っておりました!

訂正が完了次第、最新版を公開いたします。

誠にありがとうございました。

よろしくお願いいたします。