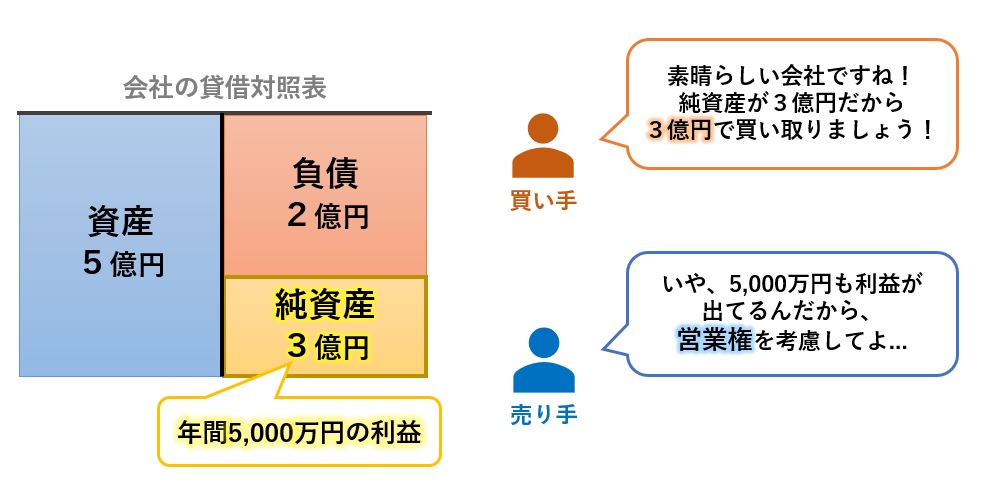

「自分の会社はいくらぐらいで売れるだろうか?」という疑問を持ったとき、多くの方が貸借対照表を見ます。しかし、それだけでは譲渡価格はさっぱりわかりません。

なぜなら、M&Aでは「営業権」(正確にはのれん/違いは後述)という追加の価値が上乗せされるはずだからです。実際、純資産と同額で買いますという相手が現れても、なかなか納得できないでしょう(下図)。

では、この営業権とは一体何者で、どのように評価されているのでしょうか? 今回は、簡単なようで難しい「営業権」について、その意味と評価方法をご紹介しましょう。

- そもそも営業権とは何を意味しているのか?

- のれんと営業権の違い(用語が入れ替わった理由)

- 営業権を評価する2つのアプローチ

- 実務的な営業権評価の手法紹介

最後までご覧いただければ、営業権やその評価方法について、深く理解ができるでしょう。

M&A価格の見積りは非常に困難

なお後述するとおり、M&A価格をあらかじめ見積ること自体が極めて困難であり、少なくとも決算書を見ただけではまずわからないという事実は先にお伝えします。

M&A価格の見積り方法を先に知りたいという方は「M&A価格はどう決まる?価格相場の調べ方と高く売る3つのコツ」をご覧ください。

この記事の内容(クリックでジャンプ)

営業権とは「無形の財産価値を保有・独占する権利」のこと

まず、営業権とは何かについて確認しておきましょう。

字面からすれば「営業する権利」ですが、実際には以下の意味で使われている言葉です。

営業権とは、「無形の財産価値」を保有し、独占する権利のことである

実は、営業権とは何か?という問いに対しては、最高裁判所まで争われたことがあり、そこで以下の意義が示されています。

営業権とは、当該企業の長年にわたる伝統と社会的信用、立地条件、特殊の製造技術及び特殊の取引関係の存在並びにそれらの独占性等を総合した、他の企業を上回る企業収益を稼得することができる無形の財産的価値を有する事実関係である。

昭和51年7月13日最高裁判決(下線は引用者)

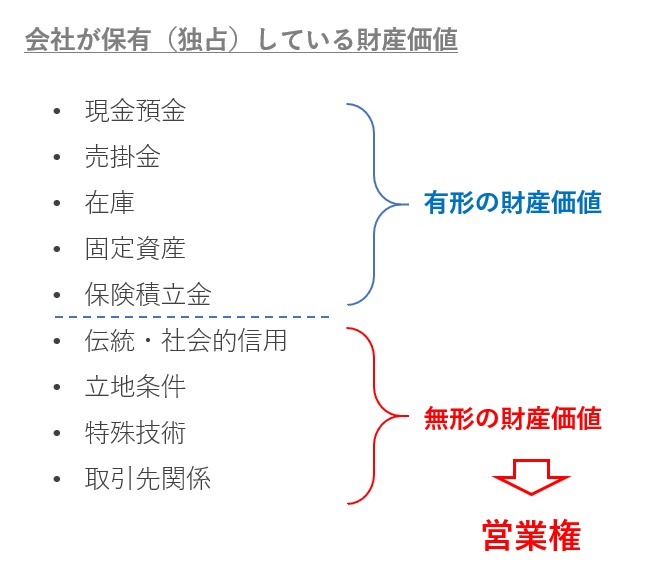

これではよくわからないので、下図をご覧ください。

会社は様々な財産を独占保有しています。

それは貸借対照表上に明記されている「有形の財産価値」だけではなく、貸借対照表に載せることのできない「無形の財産価値」があるはずです。むしろM&Aとは、この無形の財産価値を売買する行為と言っても過言ではないでしょう。

つまり営業権とは、このような無形の財産価値を独占して保有・使用する権利と定義されています。

のれんと営業権の違い

なお、「営業権」という言葉は今や正式な会計用語としての役割を終えており、「のれん」という言葉にとって代わられています。

のれんと営業権の違いは特に気にする必要はなく、混同していても問題ないのですが、正式には違うものです(だからこそ用語変更があったので)。

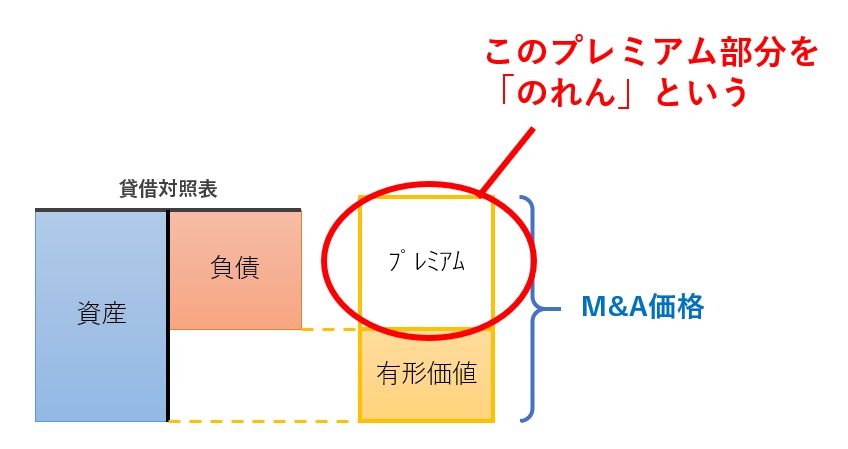

のれんとは、「会社(事業)のプレミアム部分」のことであり、それは上記の「有形の財産価値」と「M&A価格」との差額です(下図)。

営業権と似たようなことを言っているようですが、根本的な考える手順が違います。

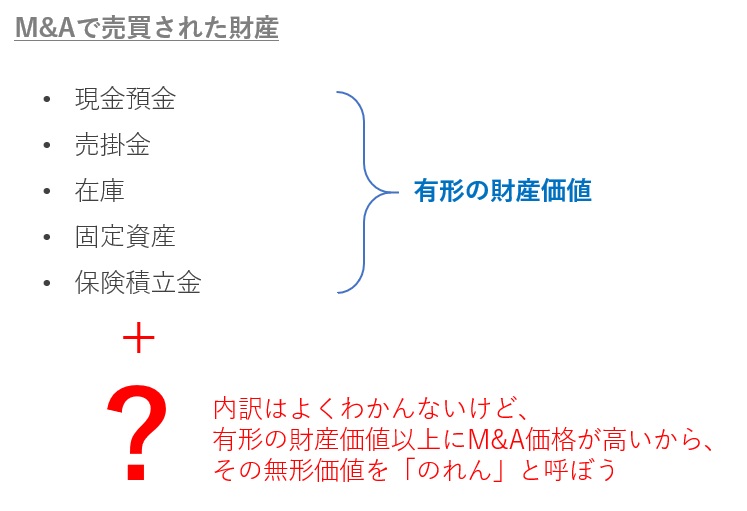

のれんはあくまで差額ですので、その中身についてはあまり深く考えません。少々乱暴な把握ですが、よくわからないけど、M&Aで高値が付いた理由としてそこに存在していると思われる価値と捉えても問題ないでしょう。

要するに、のれんの考え方としては、

まずM&A価格があって、それと有形財産価値との差額がのれん代

という引き算の発想です。

これに対して、営業権の考え方としては、

有形財産と無形財産(営業権)の価格評価が先に決まって、その合算がM&A価格

という足し算の発想になります。

のれんの考え方はYouTube動画でも解説しています

上記の「のれん代はプレミアム」とか「のれんの考え方は引き算の発想」という難解な概念については、図を交えた動画で解説したほうが理解しやすいと思います。そこで、のれん代とは何かを可能な限り簡潔に解説した動画をYouTubeにアップしました。

のれん代とは何かを日本一わかりやすく解説!(本題は2分05秒からになります)

営業権がのれんに変更された理由

繰り返しになりますが、M&Aや会計の世界では「営業権」という言葉は現在の正式名称ではなく、正しくは「のれん」に変更されています。なんとなく営業権のほうがちゃんとした定義のように見えますが、なぜアバウトな考え方であるのれんのほうが正式名称になったのでしょうか。

その大きな理由として、そもそもM&Aは、1つ1つの財産評価で価格が決まるものではないということが挙げられます。

M&A価格というのは、買い手がその会社・事業をどれだけ欲しているかによって、価格規模がまるで変わってしまうものです。それは上述の「伝統・信用力」や「特殊技術」と言った(割と)わかりやすいものだけではなく、

- 滅多に売りに出ない稀少価値があるから、少し高くても今買っておこう

- この会社を買えば当社は業界1位に躍り出るから、金に糸目はつけずに買おう

- この新ビジネスは当社の将来のライバルになりかねないから、事前に芽を摘んでおこう

などの、理論理屈ではない買い手経営者の主観的な経営判断も非常に重要な要素です。

そのため、「なんだかよくわからないけど差額が出たから一括して『のれん代』として処理しよう」という考え方のほうが、実はM&Aという経済取引の実態に近いのです。

M&A価格は理屈ではない!

M&Aの値決めは学術的な価値鑑定ではなく、あくまで経営判断ですから、理論理屈よりも買い手のリスクを背負った決断が決め手になります。

たとえばプロ野球の横浜DeNAベイスターズは、DeNA社に買収されるまでは「万年赤字球団」と言われ、実際にM&Aの直前3期は連続営業赤字でした。ところが、DeNA社はこの会社に59億円もの「のれん代」を付けて買収しています。

明らかに学術的な理屈の積み上げで値決めされたものではなく、

- プロ野球チームを持つという企業ステータス

- 社名の入った野球チームが毎日ニュースになる宣伝効果

- 自分たちが経営すれば黒字化できるという自信

- たった12しかない球団が売りに出たという稀少性

といった主観的な経営判断が価格を引き上げたと考えられます。

のれん代の決まり方や、のれん代を最大化する方法については、「M&A価格を高くする『のれん代』について日本一わかりやすく解説!」という記事でより詳しく解説していますので、ぜひご覧ください。

ただし、混同していても問題はない

なお、上述のとおり「営業権」と「のれん」は厳密には別の言葉ですが、混同していても何ら問題ありません。「それは営業権じゃなくてのれんって言うんだよ」と指摘してくる面倒くさい人もあまりいません。

そのため、当ページでは以降、敢えて「営業権」という名称で説明を進めていきます。

営業権を評価する2つのアプローチ

では、そのような営業権は、実際にはどのように評価されているのでしょうか。

M&Aの実務においては、昔ながらの「営業権」に則した考え方と、新しい「のれん」に則した考え方が見られます。つまり、

- 営業権そのものを単体で評価する考え方

- 事業全体の一部として営業権を評価する考え方

です。それぞれ内容を見ていきましょう。

1.営業権そのものを単体で評価する考え方

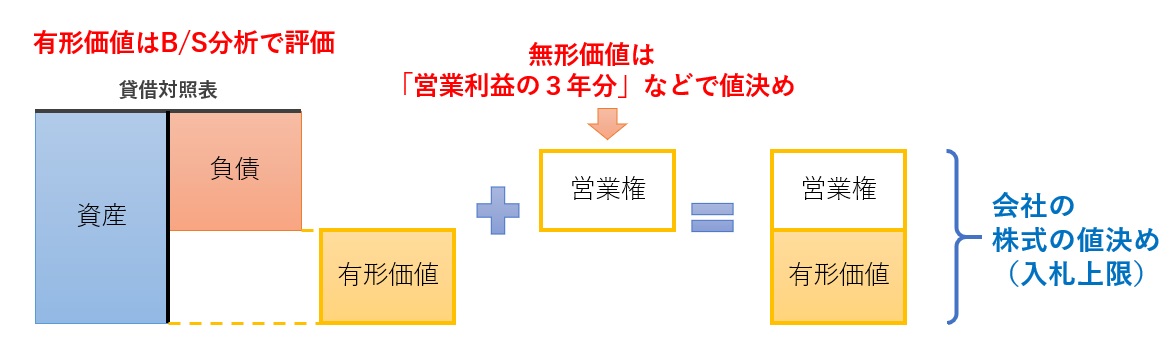

「営業権」という資産が確実に存在するものと仮定して、有形の財産とは別に評価する方法です。のれんではない昔ながらの「営業権」に則した考え方であると言えます。

つまり、

会社の価値とは、有形の財産価値に営業権の価値を上乗せしたものだ

という考え方に立脚しています(下図)。

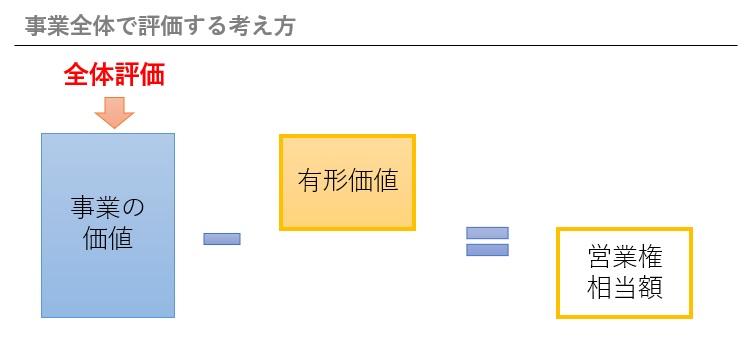

2.事業全体の一部として営業権を評価する考え方

一方の事業全体で評価する考え方は、営業権をあくまで有形財産と一体となった事業の一部と考え、事業全体を1つのものとして評価する方法です。

つまり、

営業権とは、事業の価値から有形財産の価値を差し引いて算出するものだ

という考え方に立脚しています(下図)。

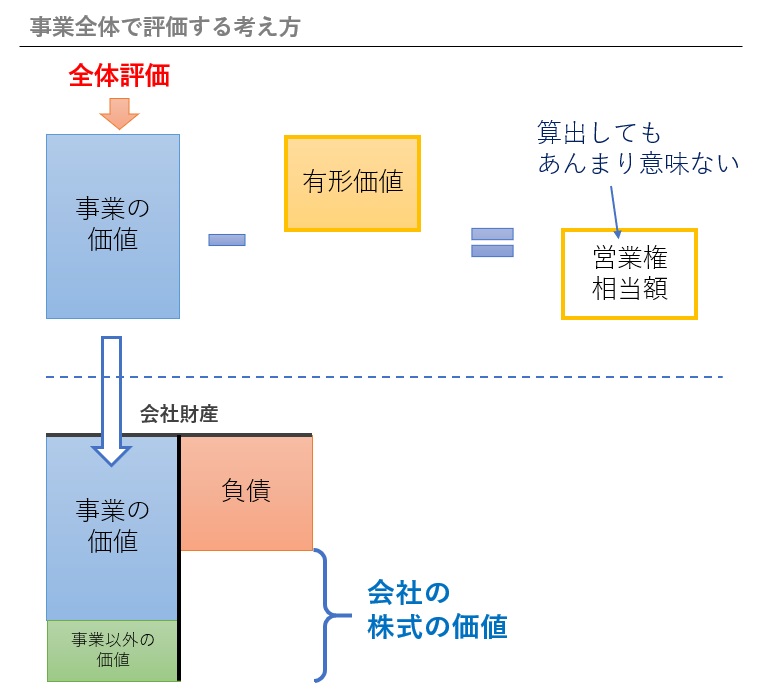

そもそもこの考え方では、営業権相当額を算出する理由もあまりありません。事業の価値がすでに計算できているので、営業権の算出と会社の株式価値の算出は別ルートで行われます(下図)。

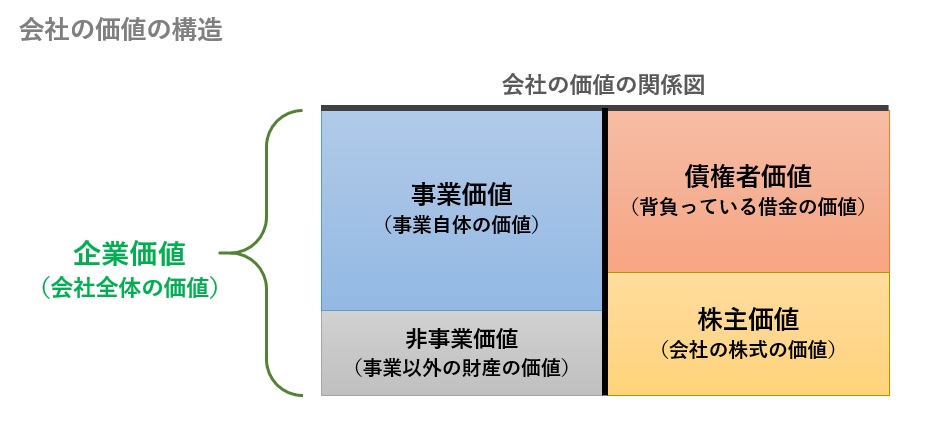

事業の価値と株式の価値の関係性

事業の価値は、以下の計算式で株式の価値に変換されます。

事業の価値+会社が持つ事業以外の財産価値-借金残高=株式の価値

この計算式は、以下の貸借対照表のような図で関係性が表されます。

詳しくは「【図解】企業価値、事業価値、株式価値の違いと関係を解りやすく解説」でわかりやすく解説していますので、興味のある方はご一読ください。

理論的には事業全体で評価するのが正しい

では、営業権を単体で評価する考え方と、事業全体で評価する考え方では、理論上どちらが正しいのでしょうか?

理論的には、「営業権」という用語より「のれん」という用語のほうが現実に則しているように、「事業全体で評価する考え方」のほうが正しいということになります。

なぜなら、無形の財産価値である営業権はそれ単体で成立することはありません。売掛金や在庫、店舗や工場といった有形の財産が一体で運用されることで初めて事業となり、事業となって初めて営業権という無形の価値が生まれるからです。

現に、後述するDCF法やマルチプル法といった「ファイナンス理論上適正とされる企業価値評価手法」は、すべて事業全体で評価する考え方を採用しています。

時価純資産法では営業権を評価できない

時価純資産法(修正簿価純資産法)も適正とされる企業価値評価方法ですが、これはそもそも営業権を一切評価しません。

そのため、不動産会社など極端に営業権が小さい資産ビジネスや、廃業予定で営業権が存在しない場合にのみ適していると考えられています。

いまだに営業権が単体で評価されている理由

しかし、営業権を単体で評価する方法は、M&Aの値決めの場面では多くの会社で行われています。なぜいまだに営業権を単体で評価している会社が多いのでしょうか?

それは、営業権を単体で評価するほうが、感覚的にしっくりくる人が多いからです。

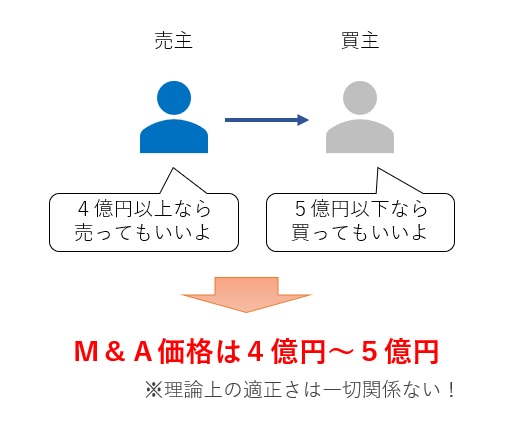

上述のとおり、M&Aは決して理論理屈で価格が決まるわけではありません。その本質はあくまで売買取引なので、売り手と買い手の双方が納得のいく方法でなければ意味がありません。

逆に言えば、売り手と買い手双方が納得できさえすれば、理論的な合理性なんて何の必要もないのです(下図)。

冒頭でM&A価格の見積りが困難であると申し上げたのはこのためです。DeNAベイスターズの例のように、買い手がいくらまで出していいと思うかによって、M&A価格は何倍も変わってきます。

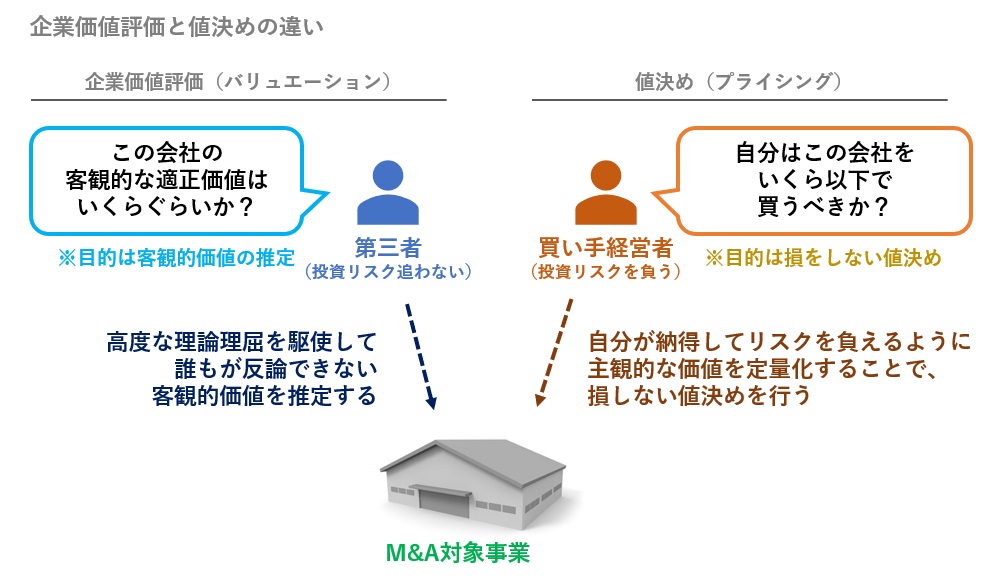

企業価値評価(バリュエーション)と値決め(プライシング)は別物

事業や株式について、ファイナンス理論に基づき、「適正な価値」を推定計算することを企業価値評価(バリュエーション)と言います。これは第三者機関が、「誰も反論できない客観的な価値」を推定する作業ですから、理論上の適正性・合理性は不可欠です。

一方、M&Aの買い手が「自社はいくら以下で買うべきか?」という経営判断のために価値評価することを値決め(プライシング)と言います。こちらは、買い手が損をしないための価格を決めるだけなので、高度な理論は必要ありません。必要なのは、投資リスクを負えるだけの腹落ち感です。

企業価値評価と値決めは目的からして全然別物なので、混同しないように気を付けてください(下図)。

営業権を単体で評価する考え方の具体的評価方法(年買法)

では、営業権を単体で評価する考え方では、具体的にどのような評価方法が使われているのでしょうか?

買い手企業でよく使われているのが「年買法(年倍法)」と呼ばれる値決め方法です。それは営業権を、

- 過去の修正営業利益の3年分

- 将来見込まれる税引後利益の5年分

- 将来見込まれる営業利益+減価償却費の4年分

などの任意の基準で評価するという値決め方法です(下図)。

上述のとおり、ファイナンス理論上の合理性はまったくありません。

しかしなんとなく納得性が高く、計算もしやすいため、多くの企業で思い思いにアレンジした上で値決めに使われています。

買い手企業が勝手にアレンジすればOK

年買法は「客観的で適正な企業価値」を算出するものではなく、あくまで「買い手がどこまでリスクを背負って高値を出すか」を決める社内ルールに過ぎません。

そのため、買い手が自分のリスクで好き勝手アレンジすればいいのです。それで買収がうまく行けば買い手のお手柄、失敗すれば買い手の責任。ただそれだけのことです。

世の中の買い手企業が年買法をどのようにアレンジしているかについては、「適正じゃないけど実際使える年買法(年倍法)の計算ロジックと運用法」にて具体例を紹介しています。買い手の方はぜひご一読いただき、経営判断の参考になさってください。

営業権を事業全体で評価する考え方の具体的評価方法

営業権を事業全体で評価する考え方は、「ファイナンス理論上適正とされる評価方法」と「適正ではないけど値決めの現場で実際に使われている評価方法」の2種類があります。それぞれ見ていきましょう。

ファイナンス理論上適正とされる評価方法(企業価値評価)

まず、高度なファイナンス理論に基づいて、会社の「客観的で妥当な企業価値」を推定する「企業価値評価(バリュエーション)」の手法について紹介しましょう。

数ある企業価値評価手法のうち、事業の客観的な価値を合理的に評価できるとされているのが、以下の2つの方法です。

- マーケットアプローチ(Ex.マルチプル法)

- インカムアプローチ(Ex.DCF法)

それぞれ代表的な評価方法について、概要をご紹介していきましょう。

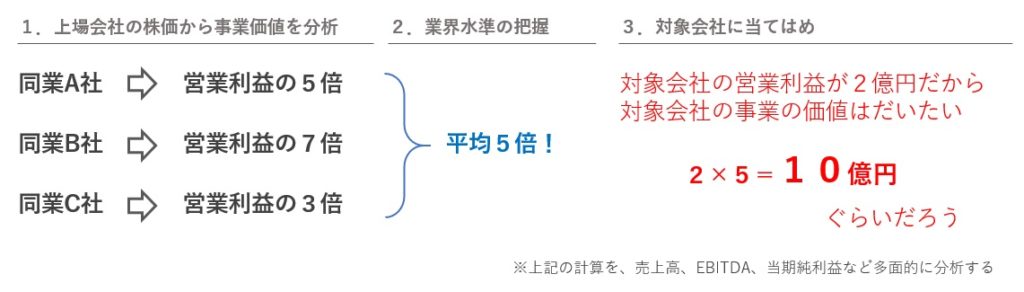

上場企業の株価から対象会社の価値を推定する「マルチプル法(株価倍率法/類似業種比較法)」

マーケットアプローチの代表格であるマルチプル法とは、上場している同業他社がどのように株式市場から事業価値を評価されているかを観察し、それと同じように対象会社を評価してみるという方法です。

上場会社なら株価がわかりますので、株価から事業の値段を逆算し、「上場会社は売上高や営業利益等に対して、何倍で評価されているか?」を調べます。その倍率を評価対象会社に当てはめて、「もし上場していたら、だいたいどのぐらいの価値評価がされるだろう」と考える手法です(下図)。

上図はかなりシンプルに表現していますが、実際にはもっと広範な株式市場の調査・分析を行い、客観性が高くて説得力のある数値を算出します。

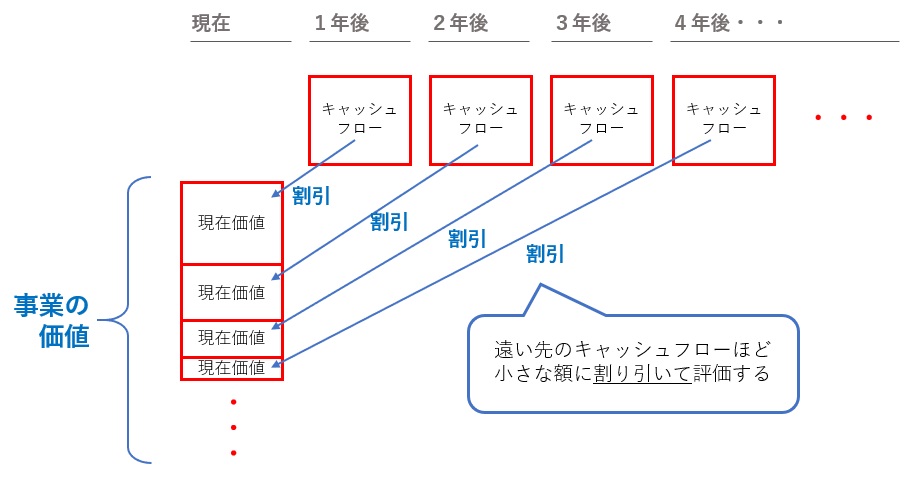

会社の将来キャッシュフローから現在の価値を推定する「DCF法(キャッシュフロー割引法)」

インカムアプローチの代表格であるDCF法は、「モノの価値は将来のキャッシュフローから出来ている」というファイナンス理論の基本的な考え方を事業価値評価に当てはめたものです。

まだ見ぬ将来のキャッシュフローを合計して現在の価値を算定していくのですが、その際に遠い未来ほど価値を減額する「割引」という考え方を適用していきます(下図)。

DCF法は理論上もっとも合理的な企業価値評価方法と考えられており、「適正な企業価値評価」の代表格ではあります。しかし、

- ちょっと前提数値が変わるだけで計算結果が大幅に変わる

- あまりにも難解すぎて、肝心の売り手・買い手が理解できない

- 細かい部分で「諸説あり」が多く、かなり恣意的に評価をいじれる

などの難点が多く、実際にM&Aの現場で使われることは、ほぼありません。

詳しくは「【完全版】DCF法の計算手順や欠点を基礎からわかりやすく図解」という記事で可能な限り簡単かつ詳細に解説していますので、興味のある方はぜひご一読ください。

適正ではないけど値決めの現場で実際に使われている評価方法

上記のような「ファイナンス理論上適正な企業価値評価方法」は、確かに適正であることは間違いないのですが、実際にM&Aで広く使われているわけではありません。

なぜなら、上述のとおりM&Aの値決めは売り手と買い手双方が納得すればそれでいいのであって、「客観的で適正な価値」自体には意味がないからです。

実際のM&Aの現場では、以下の方法で事業全体を評価し、値決めされています。

- EV/EBITDA法

- 実査査定法

それぞれ簡単にご紹介しておきましょう。

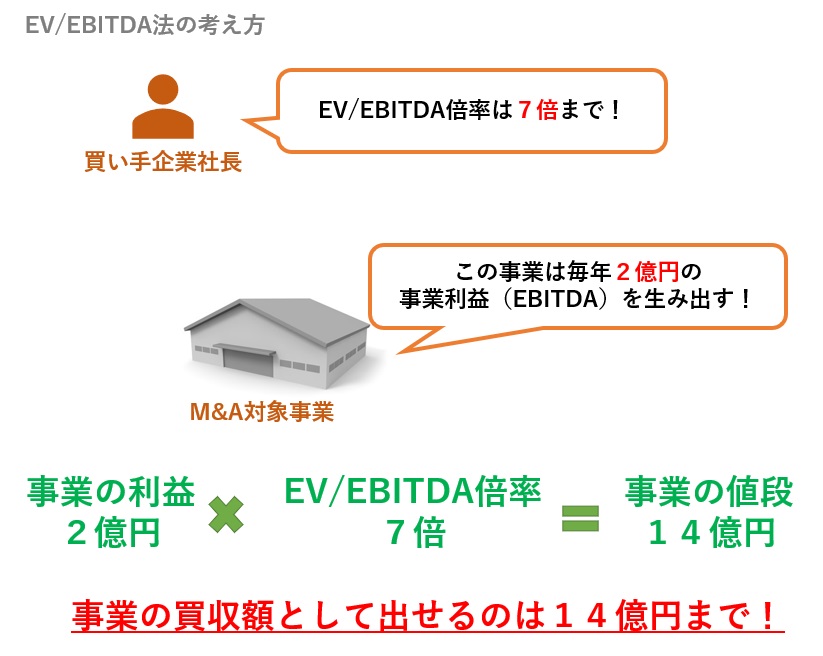

事業の価値は利益の〇倍!と決めてしまう「EV/EBITDA法」

読み方は「いーぶいいーびっだーほう」などです。

この方法はマルチプル法の考え方を簡略化したもので、「事業の値段は、EBITDA(償却前利益で、事業本来の収益性を表す)の7倍までということにする」という値決め方法です(倍率は評価する買い手企業が勝手に決めます)。

マルチプル法の場合は、評価の都度詳細な市場分析をしますが、EV/EBITDA法はそんなことはしません。あくまで経営判断であり、「市場が対象会社をどう評価するだろうか?」ではなく、「我々は対象会社をどう評価するか?」という点に重きを置いているからです。

実際買うのは買い手企業なので、市場がどう評価するなんてどうでもよいことです。それよりも、自分たちがどれだけ対象会社に価値を見出すかのほうが、遥かに重要なのです。

EV/EBITDA法の倍率は2~10倍が目安?!

日本M&Aセンターグループの調査によると、M&AでのEV/EBTDA倍率の「目安」は2~10倍なのだそうです。

こんな広い幅で目安と言われても困るでしょうが、M&Aでは価値評価の適正性ではなく、あくまで買い手が納得する範囲内で価格が決まりますので、このぐらいの幅になるのは当然です。

EV/EBITDA法の考え方や倍率幅の分析、詳細な計算手順については「EV/EBITDA法のM&A値決めや倍率目安、計算を会計士が解説」という記事で詳しく紹介していますので、興味のある方はぜひ読んでみてください。

皆で現場を見て査定する「実査査定法」

実査査定法はもっともシンプルかつ本質的な値決め手法です。その方法は、事業の現物を見て「査定」していきます。

具体的には、買い手企業の複数の社内担当者(目利き)が現地に赴き、各店舗や工場を見て、それぞれいくらの価値があるかを査定します。

一見いい加減な評価方法のようですが、実はM&A巧者と呼ばれる買い手企業は、結構この評価方法を重視していることが多いです。私もある意味、中小企業M&Aの本質を突いた方法であるように感じています。

なぜなら、中小企業M&Aは完成された事業の売買というよりも、有形・無形を問わず経営資源の売買という性格が強いからです。今赤字の事業でも、M&A後に買い手が手を入れることで大化けすることも珍しくないのです。

実査査定法は「事業の過去の決算書」ではなく「自分たちが作り上げていく未来の姿」を主観的に検討する方法であり、「自分たちが事業を引き継ぎ、利益を上げていくんだ」という買い手の意気込みを感じるので、個人的には結構好きな値決め手法です。

(ただし、M&A慣れした買い手企業でなければ適切な査定ができず、大火傷する方法でもありますので、むやみに真似することはおすすめしません)

おわりに

今回は営業権(のれん)について、その意味や評価方法について詳しく説明しました。

繰り返しになりますが、営業権を個別の財産として見る考え方は正式な会計理論としては廃れているものの、理論的合理性よりも納得感が重要なM&Aの世界では引き続き使われ続けています。

営業権的な考え方をするか、のれん的な考え方をするかは買い手の主観によるところが多く、あまり突き詰めて考える意味はありません。

いずれにせよ、売り手としてはトータルで高く売ることが重要であって、あまり理屈っぽく考えても意味がないということなのです。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)