事業承継は会社と事業を誰に託すかという問題です。

この問題の難しいところは、事業は生き物であり、適切な人に任せなければダメになってしまう一方で、会社(株式)は財産であり、容易に他人に渡せないということです。事業を渡せる相手と、渡してもよい状況(十分な対価をもらえるなど)が両立できなければ、事業承継の相手は確定しません。

しかし一度自分を顧みてほしいのですが、「会社=事業」という固定観念ができていませんか? 会社と事業が別物で、それぞれ別の人に承継できるという発想を持てれば、事業承継の選択の幅が広がるかもしれません。

今回は、「会社分割」という手法を用いて、より適切な相手に承継してもらった一例をご紹介します。もしかしたら、貴社のお悩みの特効薬になるかもしれません。

この記事の内容(クリックでジャンプ)

会社分割とは、会社を2つに分けること

会社分割とは、その名のとおり「会社を分割する」という、会社法で定められた組織再編行為です。

合併が「2つの会社を1つにする」であるのとは反対に、「1つの会社を2つにする」のが会社分割です。

以下では事業承継の検討時に特に重要な点を記載します。会社分割についてより詳しく知りたい方は「【図解】ゼロからわかる会社分割の基礎知識と4つの種類」をご覧ください。

2種類の会社分割

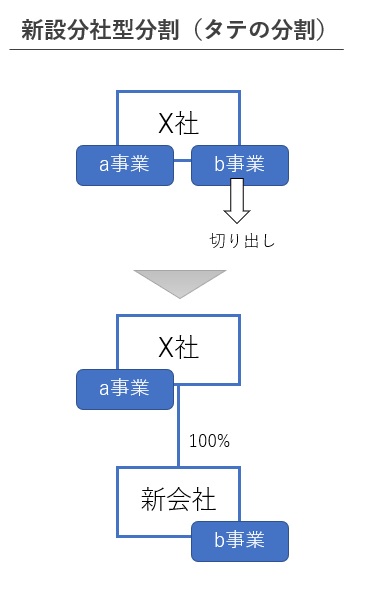

1つの会社を2つにする会社分割では、会社分割後の株主関係がどうなるかによって、「タテの会社分割」と「ヨコの会社分割」があります。

1.タテの会社分割

タテの会社分割は、正式名称を「分社型分割」または「物的分割」と言い、端的に言えば一部事業の子会社化です。

会社の事業の一部を新会社として切り出し、新会社の株式をすべて分割元会社が保有する会社分割です(下図)。

上図のとおり、分割新会社の株式は、100%分割元会社(X社)が保有します。

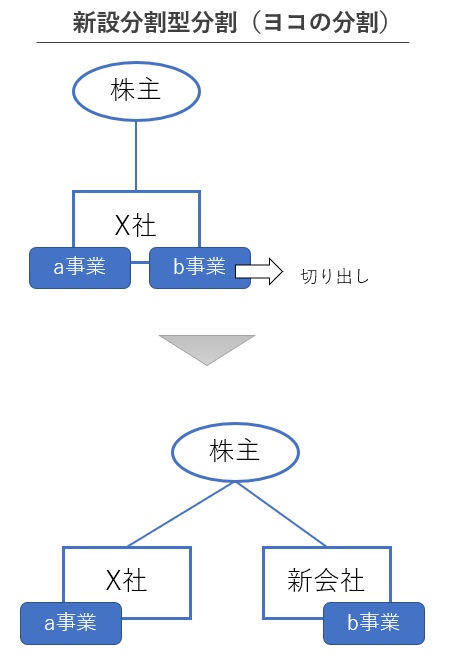

2.ヨコの会社分割

ヨコの会社分割は、正式名称を「分割型分割」または「人的分割」といい、端的に言えば「事業の兄弟会社化」です。

イメージとしては、会社と株式をパックリ2つに割るという形になります(下図)。

上図のような兄弟会社形式になります。新会社の株主構成は、分割元会社(X社)の株主構成とまったく同じになります。

分割できる単位

会社分割で分割できる単位について、特にルールはありません。「会社のすべての事業」とすることもできれば、「1店舗のみ」や「1つの不動産のみ」とすることも可能です。

一定の場合には税金が発生することもあるため専門家への相談が必要ですが、かなり自由度が高いため、非常に柔軟な組織設計が可能になります。

会社分割の社員・従業員

社員・従業員は、資産負債と一緒に1名単位で新会社に移すことができます。ただし、事前に本人に通知する必要がありますので、手続きを間違えないようにだけはしておきましょう。

もっとも、会社分割で従業員を分ける場合は、新会社に移動する人だけでなく、旧会社に残る人にもきちんと説明をしておかないと、不満や不安をあおることになってしまいます。組織再編の最大の難関はヒトの部分ですので、しっかりケアしておきましょう。

会社分割で発生する税金

会社分割では、分割前後の資本関係や事業内容によって、法人税が発生する場合としない場合があります。また、法人税以外にも、不動産取得税や登録免許税が発生することがあります。

会社分割自体に発生する税金については、姉妹サイトにて「3分で掴める!会社分割の税金税務の重要ポイント〔外部〕」を公開しています。

ただし、分割そのものでなくても、一連の事業承継では所得税や相続税、贈与税など、様々な税金が発生します。M&Aを絡める場合はその収入も想定して、トータルで最適なキャッシュマネジメントを考える必要があります。

会社分割を使った事業承継方法

会社分割を使った事業承継方法は、会社を2つ(またはそれ以上)に分割し、それぞれ別の相手に承継するという方法です。それぞれ具体的な方法を見ていきましょう。

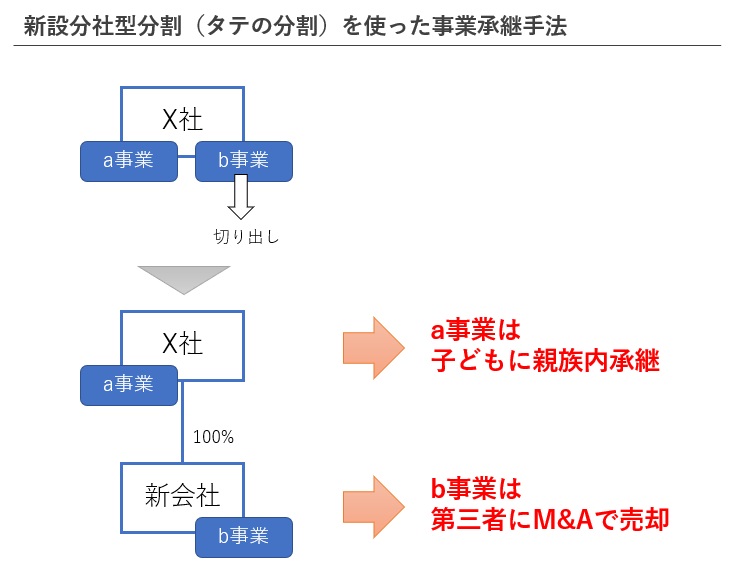

タテの会社を使った事業承継

子どもに親族内承継したいa事業と、外部の第三者に売りたいb事業があったとします。

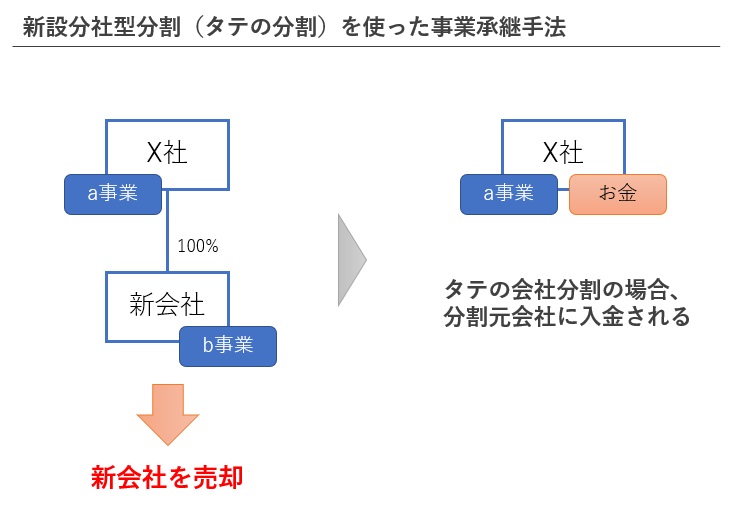

タテの会社分割を使った事業承継では、一旦b事業を子会社化し、その新会社をM&Aで売却します。そして、手元に残ったa事業を子どもに親族内承継していきます(下図)。

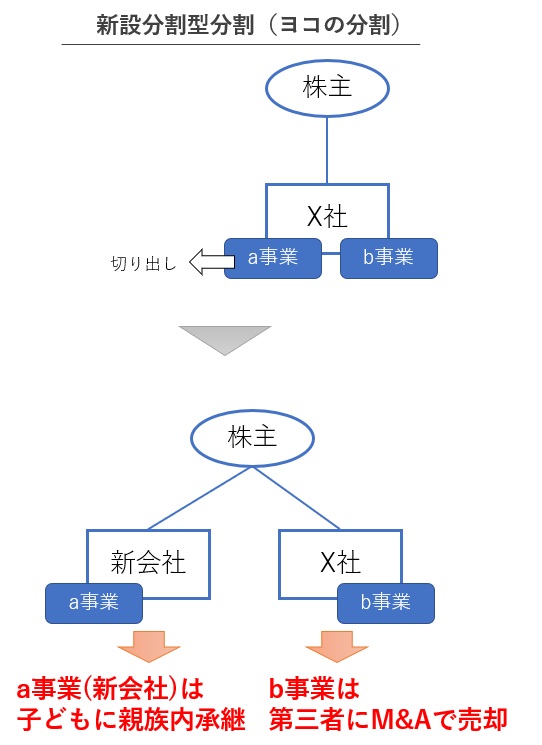

ヨコの会社分割を使った事業承継

同じような前提で、ヨコの会社分割を使った事業承継も行われています。

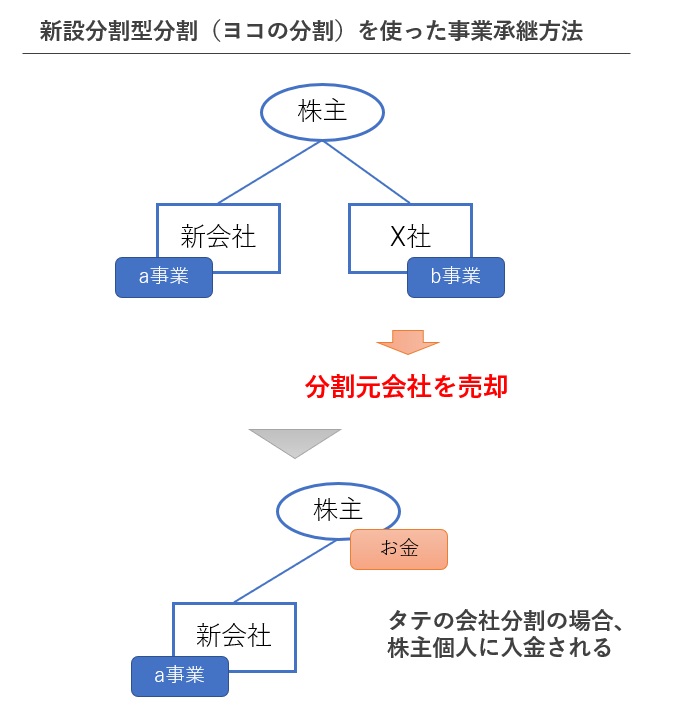

この場合、ヨコの会社分割によって子どもに承継したいa事業を新会社に移します。そして、b事業が残った分割元会社のほうをM&Aで売却します(下図)。

タテとヨコのどっちを選ぶ?事業承継と会社分割の4つの比較要素

会社分割は、親族内承継にせよ、親族外承継にせよ、M&Aにせよ、複数の相手に事業を承継させたいと思う場合は非常に有用な方法です。

では、そのような状況で、タテとヨコのどちらを選べばいいでしょうか。以下の比較要素を参考に、どちらが自社にとって最適かを考えましょう。

比較要素1.売却収入の入金先

M&Aで第三者に売却する場合、売却収入を誰が受け取るかに違いがあります。株式の売却収入は株主に入金されますので、それぞれの手法における株主がお金を受けとります。

タテの会社分割の入金先

タテの会社分割は分割元会社が株主ですので、売却収入は分割元会社に入金されます(下図)。

M&A後にa事業を運営する子どもに運営資金を残せる手法でもあります。オーナー個人の「ご褒美」は、役員退職金などで受けとりましょう。

ヨコの会社分割の入金先

ヨコの会社分割の場合、新会社の株主は分割元会社の株主と同一になりますので、現在の株主個人に入金されます。

この場合は株主個人にお金が入金されます。

比較要素2.税金

タテの会社分割とヨコの会社分割では、税金の発生の仕方がまったく異なります。

タテの会社分割では法人税が課税されますので、譲渡益に対して30~35%の課税になります。

ヨコの会社分割では所得税が課税され、譲渡益に対して20.315%の課税です。

税率だけ見るとヨコの会社分割のほうが良さそうですが、実際には「譲渡益」というものに対する考え方が異なるため、タテの会社分割のほうが税金が大幅に低くなることもあります。

この点は実際に計算してみなければわからないところです。詳しくは「初心者でもすぐわかる!中小企業M&Aの税金をパターン別に徹底解説」をご覧ください。

比較要素3.手元に残る法人格

上述のとおり、ヨコの会社分割では、親族内承継をしたい事業を新会社に移し、分割元会社を売却します。つまり、創業からの法人格は第三者に譲渡されることになります(これを逆にしてしまうと、とんでもない税金が発生することがあります)。

タテの会社分割であれば、売りたい事業を新会社にし、古い会社を手元に残しますので、次の世代にオリジナルの法人格を承継することができます。社歴が長い会社では非常に重要なポイントになることもありますので、意外と軽視できないところです。

比較要素4.売りやすさと価格

タテの会社分割とヨコの会社分割では、事業の売りやすさという点ではタテの会社分割に軍配が上がります。

買い手としては社歴の長い会社の過去の責任を背負うより、新品の会社を買いたいと思うのは当たり前です。

また、適切なタイミングでタテの会社分割を行うと、「のれんの節税効果」という法人税法上のメリットがあり、M&A価格が1.3~1.5倍に跳ね上げることがあります。

のれんの節税効果は少々難しい概念ですが、詳しくは「M&Aが1.5倍にも!最強の【のれんの節税効果】徹底解説」をご覧ください。

事業承継は柔軟に考えよう

以上のように、事業承継は決して「事業と会社をセットで承継すること」ではなく、会社分割を使うことで柔軟に考えることができます。

この発想を持つことができれば、今まで思い悩んでいた事業承継問題のブレイクスルーになるかもしれません。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)