LBO(レバレッジド・バイアウト)とは、会社の「買い方」の1つで、買収資金を銀行から借り入れ、その借金をM&A対象会社に背負わせる買収スキームです。

普通は、お金を払う買い手が借金を背負うものですが、LBOを使えば買われた会社が借金を背負うことになります。つまり、買い手はほとんど出費しないまま、優良企業を買収することができるのです。

なんとも不思議な現象で、一時期「現代の錬金術」と言われたこともあるカネ儲けテクニックです。

現在においても、主に「PEファンド」と呼ばれる買い手が得意とする買収方法でもあり、実際にLBOで大儲けしているファンドも少なくありません。なぜなら、LBOには以下のメリットがあるからです。

- 借金を背負わず少ない資金で何倍も大きな会社を買うことができる

- うまく転売できた場合の投資利益効率が通常の何倍にもなる

ただし、良いことばかりではなく、LBOには危険も付きまといます。少なくとも素人の買い手が手を出すべきではないと思いますし、売り手としてもファンドに売る場合にはその危険性も十分考慮しておきましょう。

この記事では、

- LBOの仕組みを図を交えながら順序だてて解説

- LBOを駆使するファンドの特徴

- 錬金術と言われるLBOの2つのメリット

- LBOで注意すべき3つの危険性

- 最近のLBOの失敗事例とその解説

について、初心者でもわかりやすく解説していきます。

最後までお読みいただければ、LBOという強烈なカネ儲けテクニックの仕組みが明確に理解できるとともに、安易に手を出すことの危険性もはっきりと認識できるでしょう。

YouTube動画でアニメーション解説!

本記事も大変ご好評をいただいておりますが、仕組みについてはアニメーション動画でお見せしたほうがわかりやすいと思い、YouTube動画を作成いたしました。

メリットや危険性など、本記事の重要な内容を要約的に解説していますので、ぜひ併せてご覧ください(14分56秒)。

LBO(レバレッジドバイアウト)の仕組みや危険性をアニメーションで解説【動画で学ぶM&A】

この記事の内容(クリックでジャンプ)

図解でわかるLBO(レバレッジドバイアウト)の仕組みと手順

さて、それでは早速LBOの仕組み・手順を学んでいきましょう。

LBOでもっとも重要なことは、M&A対象会社を買収するための借金を、M&A対象会社自身に背負わせるということです。これにより、買い手は少ない元手で大きな会社を買うことができます。

具体的には、以下の4つの手順を踏んで買収を進めていきます。

- 買収の受け皿となる会社(SPC)を設立する

- 受け皿会社が金融機関から買収資金を借りる

- 受け皿会社がM&A対象会社を買収する

- 受け皿会社とM&A対象会社を合併させる

以下、順番に図解で解説しましょう。

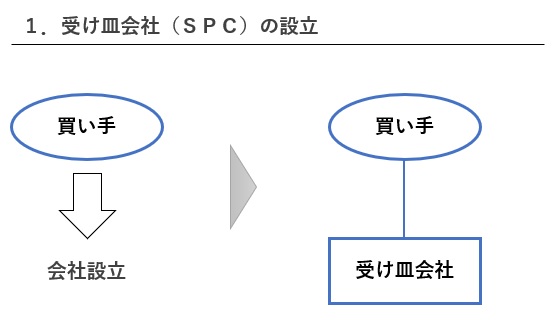

手順1.最初に買収の受け皿となる会社(SPC)を設立する

まず、新規設立で「受け皿」となる会社を設立します(下図)。

これは株式会社でも合同会社でも構いません。このようなM&Aの受け皿となる会社のことを「特別目的会社」(SPC)と言います。

なお、受け皿会社の資本金は買収資金に比べて大幅に少なくて構いません。理屈の上では、買収資金が100億円必要であっても、会社の資本金は100円でも十分です。

なお、実際には買い手と受け皿会社の間にもう1社会社を作ることも多いですが、説明をシンプルにするために割愛します。

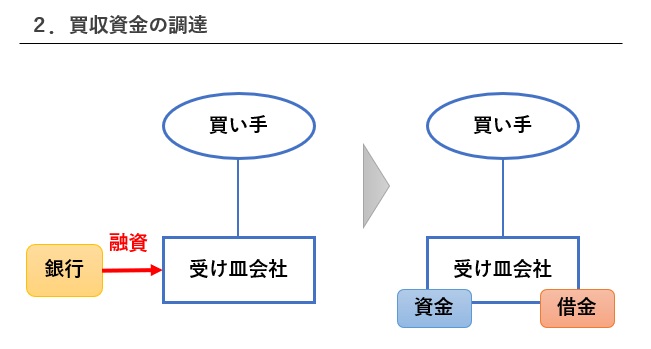

手順2.受け皿会社が金融機関から買収資金を借りる

次に、受け皿会社が銀行等の金融機関からM&Aの買収資金を借ります(下図)。

これによって、受け皿会社は多額のキャッシュと借金を持つことになります。

なお、このときの借金のことは「LBOローン」と呼ばれたりします。

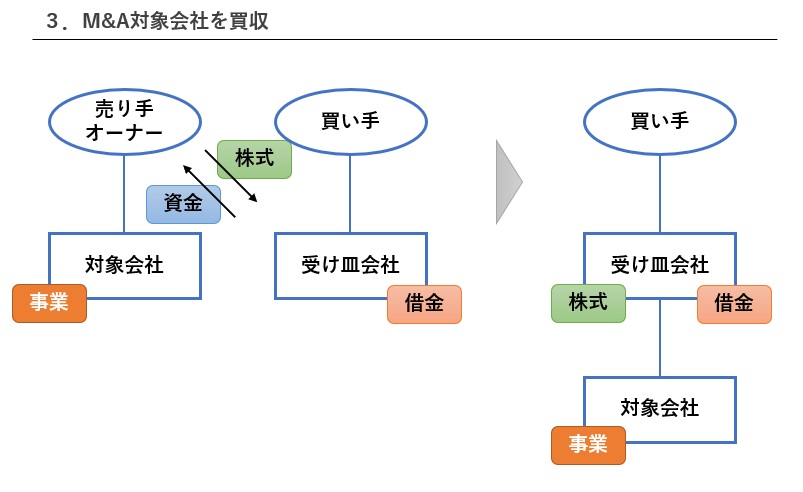

手順3.受け皿会社がM&A対象会社を買収する

受け皿会社は、金融機関からの融資資金を使って、M&A対象会社を買収します(下図)。

これにより、受け皿会社が親会社、M&A対象会社が子会社という関係が成り立ちます。

この時点では、まだ借金は受け皿会社が背負っています。

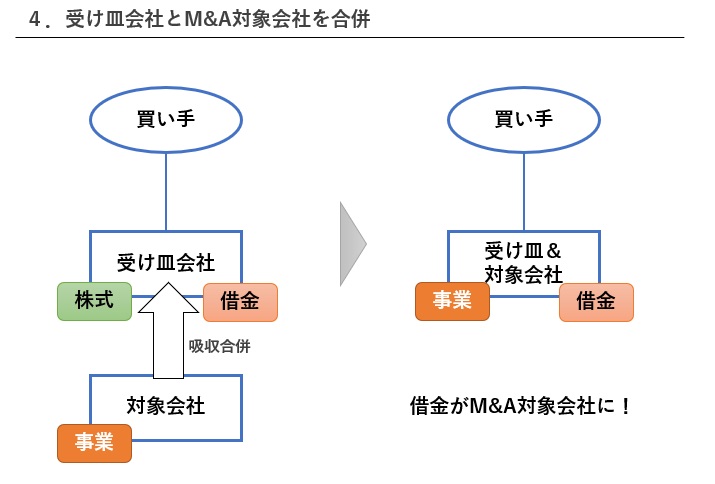

手順4.受け皿会社とM&A対象会社を合併させる

最後に、受け皿会社とM&A対象会社を合併させます(下図)。

その結果、受け皿が背負っていた借金は、M&A対象会社が背負うことになりました。

このように、真の買収者(買い手)は借金をすることなく、M&A対象会社に借金を負わせることによって、小さな元手で大きな会社を買収することができるのです。

「LBOで20億ドルの会社を買うよりも、路上で靴磨きを始めるほうが金がかかる」というジョークがありますが、その理由は20億ドルの会社自身が借金を背負ってくれるからです。

銀行が貸してくれなきゃ始まらない

なお、上記のとおりLBOには莫大な借金が必須です。元々の資本金が少ないため、借り入れができなければ買収資金を確保できないからです。

最近は新型コロナウイルスの感染拡大により、ファンドがスムーズに借り入れができず、高値入札できない事例もあるようです(日本経済新聞2020年6月17日付「(真相深層)M&A、ファンド優位に異変 LIXILビバ買収で競り負け コロナで融資受けにくく」〔外部/有料記事〕)。

LBOには後述する危険性や失敗例がありますので、このような先行き不透明な経済環境では、銀行としても審査が厳しくなるのは当然でしょう。

LBOは「PEファンド」の得意技

さて、ここで「どんな買い手がLBOスキームを実施するのか」についてご案内しましょう。これを知っておくと、後述するLBOのもう1つのメリットが理解しやすくなります。

LBOは元々「ファンド」と呼ばれる買い手が開発した手法であり、現在もファンドが主に使う買収手法です。

LBOを理解するためには、ファンド独特の考え方・価値観を理解する必要があります。まず、中小企業のM&Aの世界で活躍しているPEファンドとは何かについて知っておきましょう。

ファンドとは、投資家からお金を集めて増やして還元する商売

ファンドとは、投資家からお金を集めて投資を行い、その投資で利益を上げ、投資家に還元(配当)するビジネスです。もちろん、投資利益からファンド運営会社の取り分を差し引いてから配当します。

投資ですから、成功も失敗もあります。一発の大博打では投資家からお金を集めることが難しくなります。そこで、ファンドでは同種の取引を大量に繰り返し、全体的に成功するように均していきます。

いずれにせよ、ファンドは投資をしておしまいではなく、なるべく短期間のうちに投資を精算し、儲けを出して、投資家に還元するのが仕事です。この、投資を精算する行為を「出口」(Exit/イグジット)と言います。

PEファンド=非上場会社の株式専門のファンド

PEファンドのPEとは、プライベートエクイティ(Private Equity)、すなわち「非上場会社の株式」のことです。

PEファンドはその名のとおり、非上場会社の株式に投資をし、利益を出して投資家に還元することを生業にしたファンドのことです。

PEファンドは「短期的な転売」で利益を生み出す

PEファンドが非上場会社を買収してから、どのように利益を出すかというと、それは「短期的な転売」です。

具体的には、以下の2つの転売方法があります。

- 会社を上場させて株式を市場に売り出す

- 株式の価値を高め、さらに別の買い手に高値で転売する

いずれにせよ、長期に保有して少しずつ配当を得るということはまず考えません。ファンドとしてはなるべく早く結果を確定させ、投資家に利益を還元しようと考えます。

その点が事業会社との大きな違いでしょう。短期的に利益を出すために必要であればリストラも当然行いますし、伸びしろがないと判断されると速やかに転売されます。

(補足)MBO、EBOは「誰がLBOするか?」を表す言葉

なお、LBOと似た言葉にMBOやEBOがありますが、LBOが買収スキーム(買収の仕方)を指しているのに対して、MBO、EBOは「誰が買収するか?(買い手は誰か?)」を表す言葉です。

MBOは「Management Buyout(マネジメント・バイアウト)」の略で、「経営陣による買収」を意味します。たとえば上場企業など、経営者が大株主ではない場合に、経営者が株式を買い集めることを言います。

EBOは「Employee Buyout(エンプロイー・バイアウト)」の略で、「従業員による買収」という意味です。経営者の退任に伴って従業員が株式を買い集める際に、こういった呼ばれ方をします。

どちらも、ファンドと組んで、LBOスキームを使って資金調達し、株式を買い集めることが多いため、LBOの1つの使い方と考えてもいいかもしれません。

LBOのもう1つのメリット=利益効率が何倍にも膨らむ

LBOの1つの大きなメリットは、上述のとおり「小さな元手で大きな会社を買収できる」ことですが、もう1つ、ファンドにとってはそれ以上に大きなメリットがあります。

それは、転売に成功したとき、利益効率が何倍にも膨らむということです。

株式の価値は企業全体の価値上昇で高くなる

PEファンドは、非上場会社の株式を安く買ってきて、転売か上場によって高く売るのが商売です。では、株式の値上がりはどのように生まれるのでしょうか。

実際には市況や交渉があるので例外はありますが、基本的には「企業価値が上がることで株価が値上がりする」と考えます。

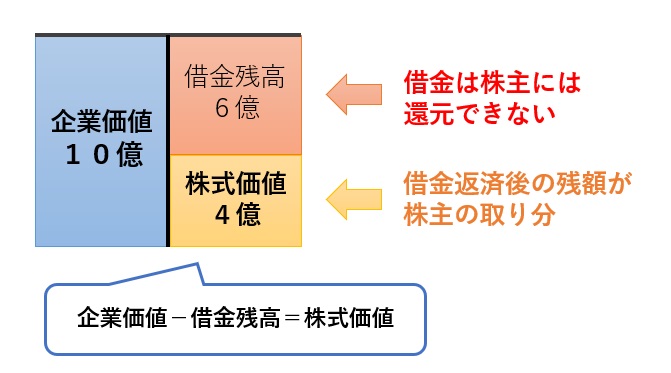

株式の価値とは、企業全体の価値から借金の額を差し引いたもの

企業価値とは、会社全体の価値です。会社が営む事業の価値を中心に、会社が持っている事業に直接関係ない財産(余剰現金や役員生命保険契約など)を考慮したものです。

では、その事業価値がそのまま株主が持っている株式の価値(株主価値)かというと、そういうわけではありません。

会社は将来的に債権者にお金を返さなければいけないので、その分は株主が受け取れない価値と見做します。つまり、企業価値(会社全体の価値)から借金の残高を差し引いた額が、株式の価値ということになります(下図)。

企業価値や株式価値の関係については、「企業価値、事業価値、株式価値・・・M&Aを巡る様々な価値の違い」にてより詳しく説明しています。

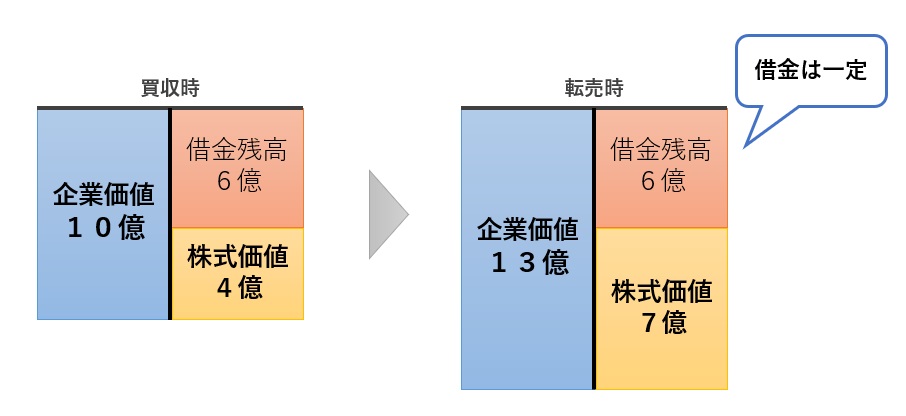

企業価値が上がると株式価値も上がる

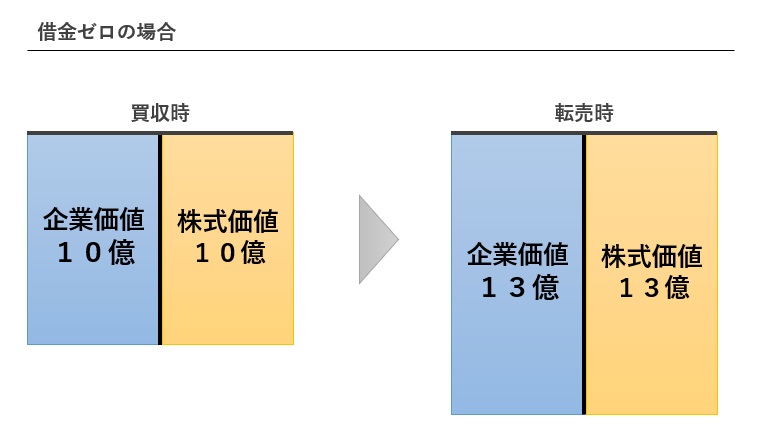

会社がうまく行くと、企業価値が上昇します。たとえば企業価値が転売までに3億円アップすると、追加で借金をしない限り、株式の価値も3億円アップします(下図)。

これが株式価値の値上がりの仕組みです。ファンドはこうして得た利益(上図では3億円)を株主に還元していくのですが、上図をじっくり見てみると、LBOのもう1つのメリットがわかってきます。

借金によって投資効率が何倍にもなる(レバレッジ効果)

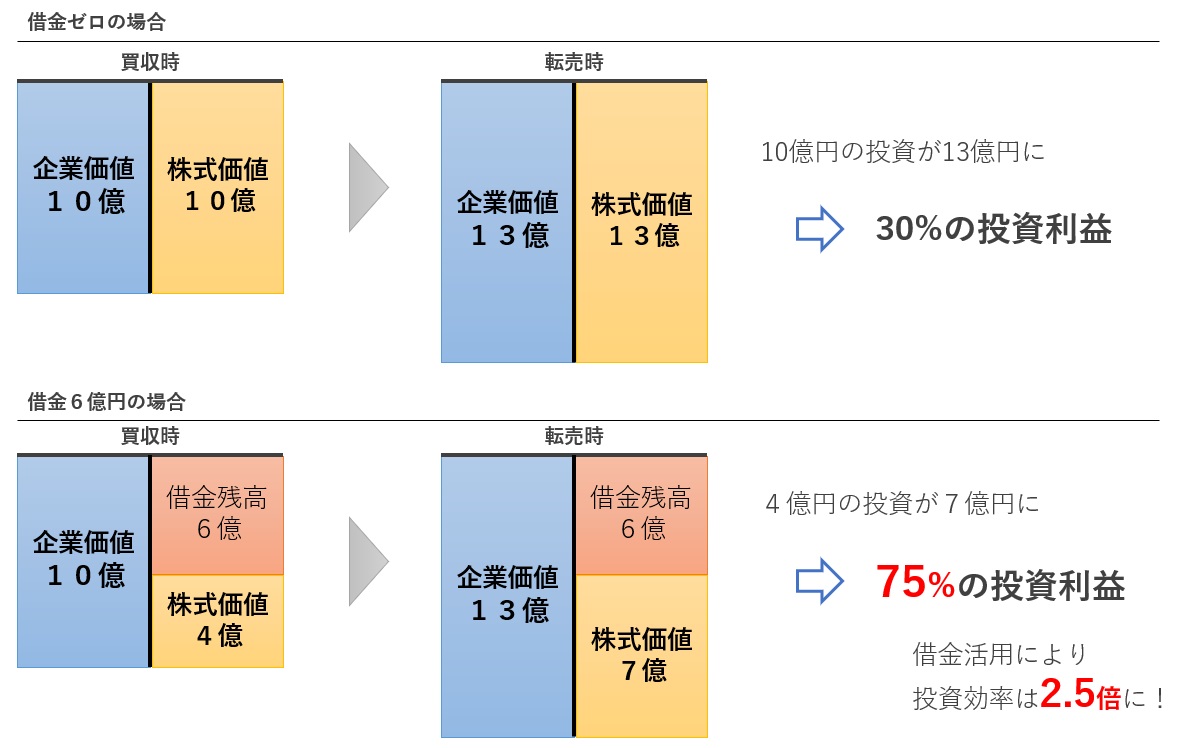

上述の企業価値が3億円増えた例において、もしも借金がゼロの会社だった場合どうなるでしょうか?計算してみましょう(下図)。

上図のように、借金があったときと同じ3億円の利益です。だから結果は一緒だと思うかもしれません。

しかし、買収の元手が多いのに、同じ額の利益しか上げられていないということは、投資効率が悪いということです。逆に言えば、借金を使うことによって投資効率が2.5倍も上がっていたということになります(下図)。

レバレッジドバイアウトの「レバレッジ」とは、「梃子(テコ)」のことです。30%の企業価値の上昇が、テコの原理で2.5倍の成果に増えるため、このように言われています。

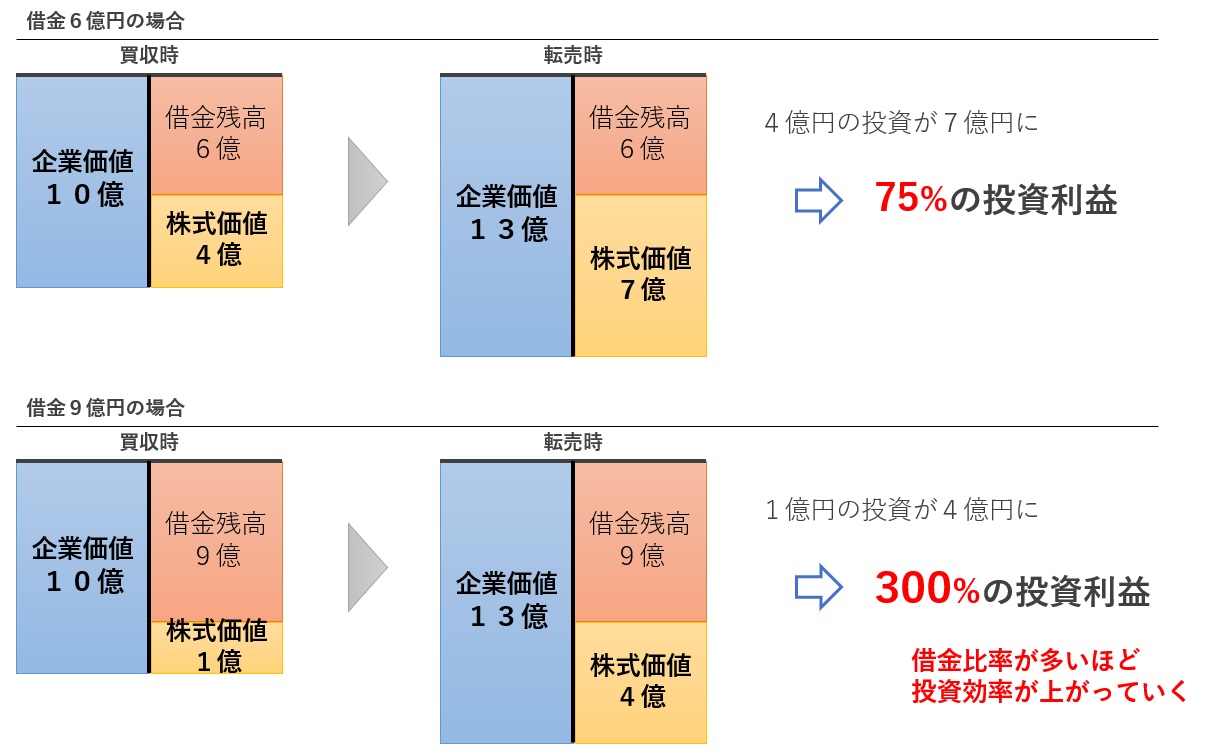

借金があればあるほどレバレッジ効果は高い

なおLBOでは、買収資金を借金で調達すればするほど、投資効率が良くなるという関係性があります(下図)。

つまり単純計算上は、LBOによって負わせる借金が多いほど(当初の資本金が小さいほど)、成功時の利益効率は大きくなります。

LBOを語るうえで有名な言葉にこんなものもあります。

大きい会社を買おうすればするほど、少ない金で済む。むしろ大きな金があると大きなLBOはできない。これは自分に金はないが、金を持っていながら投資をしていない人物を知っている人たちのためのビジネスである。

LBOの3つの要注意ポイント

LBOの仕組みとメリットは上記のとおりですが、いずれもファンドとその投資家側のメリットであり、売り手オーナーとしてはあまり大きなメリットはありません。ただし、LBOという非常に儲かる方法を選択してくれることで、ファンドのほうが高い入札をしてくれるというメリットはあります。

一方、PEファンドというのは特殊な買い手であり、売り手オーナーが注意すべきポイントは数多くあります。今回は、LBOというポイントにフォーカスして注意点をご紹介しましょう。

注意点1.M&A対象会社が借金漬けになる

LBOは会社の買収資金をM&A対象会社それ自体に負わせるスキームですので、対象会社が優良な会社であればあるほど、M&A後に巨額の借金を背負うことになります。

その利息も大変巨額になるため、余剰資金や遊休資産はすべて借金返済に充てられます。運転資金も例外ではなく、最も運転資金が大きい季節に余剰現金をすべて返済に回し、資金が不足する季節は短期借入で対応するという資金運用になります。簡単に言えば、倒産寸前の会社のようなタイトな資金繰りが必要になります。

残された部下たちにこのような苦労をさせたくないという場合は、LBOで買おうとする会社への売却は考え物です。

注意点2.業績不振は許されない

ファンドは投資家から預かったお金を運用し、大きく膨らませて還元しなければならないため、買った会社にはどうしても利益を上げてもらわなければいけません。これはファンドに売る際の全般的な注意点なのですが、LBOによってより深刻な問題になります。

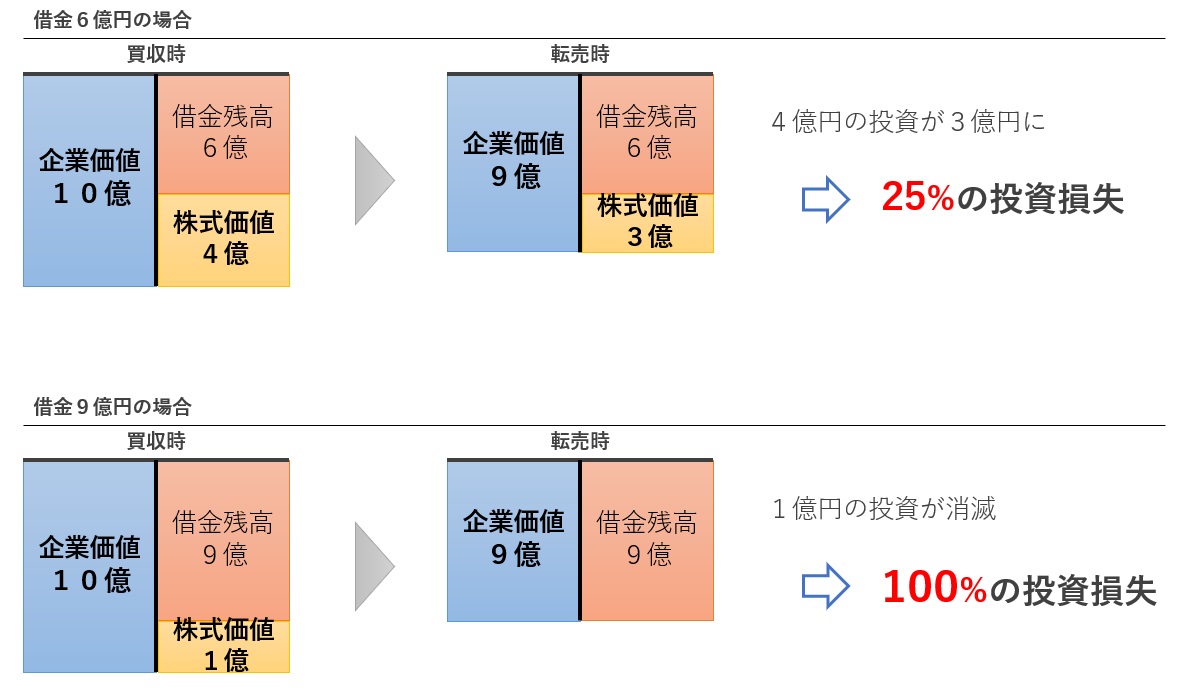

なぜなら、LBOで借金を増やすことで、投資利益が出たときはより大きな利益になる反面、逆に利益が出なかったときは大きな損失になるからです。

具体的には下図のように、企業価値がちょっと減少しただけで、株式価値はゼロにまで落ち込みます。

企業価値が減少する最大の要因は、本業の業績不振です。ファンドにとって業績不振は許されない結果であり、これを回避するためにはリストラも事業廃止も躊躇しません。

注意点3.短期間で必ず転売される

ファンドは投資家から一時的にお金を預かり、それを増やしてお返しする商売です。そのため、短期的な結果が求められます。

特にLBOは多額の借金を思い切り背負うハイリスク・ハイリターンな投資ですので、一刻も早く転売なり上場することが求められます。会社が成長して結果が出れば完璧ですが、これ以上企業価値が伸びないと判断されたら、即座に売却して利益確定/損切りします。

PEファンドに会社を売却した元オーナーさんの中には、「ファンドは冷たい」と不満を言う方がいますが、ファンドというビジネスモデルを考えたら当たり前のことです。

逆に、ファンドほどドライで冷徹な判断力がないと、LBOで利益を上げることはできません。普通の事業会社がコレを真似すると、親会社が傾くほどの大失敗になることも少なくありません。

J.クルーで学ぶLBOの失敗事例

最後に、最近破綻した米国の百貨店企業「J.クルー」の事例から、LBOの失敗についてみていきましょう。

J.クルー破綻の経緯を大雑把に要約すると、概ね以下のとおりです(参考記事は章末で紹介)。

破綻までの大雑把な経緯

- 1947年、創業。中価格帯の衣料ブランドとして業績を伸ばす。

- 2006年、上場。この辺までは順調に成長。

- 2010年、LBOによりファンドが買収。30億ドル近い負債を背負う。

- 2014年、業績不振と借入利子負担により約7億ドルの赤字転落。

- 2020年、新型コロナウイルスの流行により経営破綻。

LBOが業績悪化のきっかけに

上記のように最終的な破綻の原因は新型コロナウイルスですが、約10年前から業績が悪化しています。特に、業績悪化の大きな要因の1つがLBOだったと考えられます。

実際、松下久美氏の「J.クルーが破産法を申請、コロナが追い討ち。栄光と挫折の転機を探る〔外部〕」という記事では、明確に「LBOしたことがつまずきのきっかけになった」と分析されています。

LBOをすると巨額の債務と利息がのしかかる

LBOをすると、M&A対象会社には例外なく巨額の債務と利息がのしかかります。

上述のとおり、LBOをすると、転売成功時の利益は何倍にもなります(レバレッジ効果)。レバレッジ効果は、借入金が多ければ多いほど大きくなるため、LBOではM&A対象会社が負担できる最大限に負債を背負わせるのがセオリーなのです。

その結果、どんなに財務に余裕のあった会社でも、LBOをした途端、財務体力はゼロに近くなります。

経済危機になると急激に資金が回らなくなる

LBOで背負う借金の額は、将来ギリギリ返済できる額で設定されます。つまり、予定通り安定的に収益を上げてくれないと、LBOは成功しません。

つまり、コロナショックのような突然訪れた経済危機では、一気に経営危機に陥ります。

もしもJ.クルーにLBOで作った債務がなければ、今回の危機を乗り切れたかどうかはわかりません。しかし、これほど脆弱に破綻することはなかったでしょう。

コロナショックでLBOの失敗例が急増する!

J.クルーの事例でもわかるように、LBOはこのような経済危機に非常に弱い構造になっています。したがって、恐らくは今後、LBOをした企業の破綻事例が急増するでしょう。

事実、J.クルー破綻の3日後には、同じ米国の百貨店「ニーマン・マーカス」が破綻しています。この会社も、LBOをきっかけに多額の債務を背負っており、コロナショックがトドメの一撃となりました。

今後日本でも同様の事例は増えると思われます。

この章の参考記事

本章は以下の記事を参考に記載させていただきました。

おわりに

今回は、PEファンドがM&Aをする際に一般的に用いるLBOについてご説明しました。

繰り返しになりますが、ファンドは特殊な価値判断に基づいてM&Aを行っていますので、入札額が高いというだけで安易に買い手に選ぶのは考え物です。

LBOに絡む上記3つの注意点以外については、「M&Aの買い手に【ファンド】を選ぶことのメリットとデメリット」にて解説していますので、併せてご確認ください。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)