中小企業M&Aを実現するスキーム(手法)は、組み合わせれば理論的には無数に考えられるのですが、実務上は以下の4つのスキームが大半となっています。

- 単純な株式売買スキーム

- ヨコの会社分割(分割型分割)スキーム

- 事業譲渡スキーム

- タテの会社分割(分社型分割)スキーム

しかし、M&Aの書籍やWeb記事を覗いてみると、「合併」のように「理論上は可能だけど実際に実施すると大変なことになるM&A手法」が紹介されていたりします。

合併が「M&A(経営権の売買)を実現するスキーム」として不適格であることは、「M&Aスキームで『合併』を絶対選んではいけない3つの理由」にて詳細に解説しています。

同じような立場の経営手段として、「第三者割当増資(三者割)」があります。こちらは合併とは異なり、M&Aスキームとして応用することも荒唐無稽ではありませんが、実際に中小企業M&Aで選択されることは極めて稀です。

なぜ、第三者割当増資はM&Aスキームとして選択されていないのでしょうか? 今回は第三者割当増資の特徴を解説し、M&Aというものにマッチしない理由をご紹介しましょう。

この記事の内容(クリックでジャンプ)

M&A手法に求められる要素と4つの主要スキーム

まず、そもそもM&Aという言葉の意味を確認し、M&Aスキームには何が求められるのかを理解しておきましょう。

M&A=経営権の売買

Wikipediaには「M&Aとは企業の合併や買収の総称である」という定義が載っています。これは間違っているわけではないのですが、「合併」と「買収」は全然違う言葉であり、この定義では意味の範囲が広すぎてよくわかりません。そのため、一般的に「M&A」という言葉が会話に上がる場合、それは「会社や事業の経営権(事業を支配し、利益を享受する権利)の売買」という意味で使われています。

合併と買収の意味の違いについては、「まるで別モノ!図解で『合併』と『買収』の違いをわかりやすく解説」にて詳しく解説しています。

経営権の移動がなければM&Aスキームとして不適格

したがって、M&Aを実現するスキームには、経営権が何らかの形で売り手から買い手に移動しなければいけません。

たとえば株式の売買であれば、通常は株主総会の過半数の議決権が売買された場合にM&A成立となります。株主総会で議決権の過半数を押さえれば、取締役を自由に選任・解任できるため、実質的に経営権を握ることが可能になるためです。

中小企業M&Aで使われている4つのM&Aスキーム

中小企業M&Aの場合は、以下の4つのスキームが広く選択されています。

- 単純な株式売買スキーム

- ヨコの会社分割(分割型分割)スキーム

- 事業譲渡スキーム

- タテの会社分割(分社型分割)スキーム

これらのスキームの詳細な手順については「4大スキームを図解!中小企業のM&A手法のメリットデメリット」にて動画と図解を交えて紹介し、特徴を比較しています。

これらの特徴としては「買い手が100%の経営権を手に入れることができる」ということです。中小企業M&Aでは、買い手は対象会社・事業に対して、過半数ではなく100%傘下に収めたいと考えることが多く、それが可能かつ現実的なスキームを選択します。その結果、ほとんどのケースで上記の4つに集約されるということなのです。

第三者割当増資がM&Aスキームとして選ばれない理由

では、なぜ第三者割当増資はM&Aスキームとして選ばれることが少ないのでしょうか。その理由は上述の4つのM&Aスキームにはない致命的なデメリットがあるからです。以下では第三者割当増資を用いたM&Aの仕組みとメリットデメリットを確認していきましょう。

第三者割当増資を用いたM&Aスキームとは

まずは、M&Aの成就手段として第三者割当増資を使う方法について知っておきましょう。

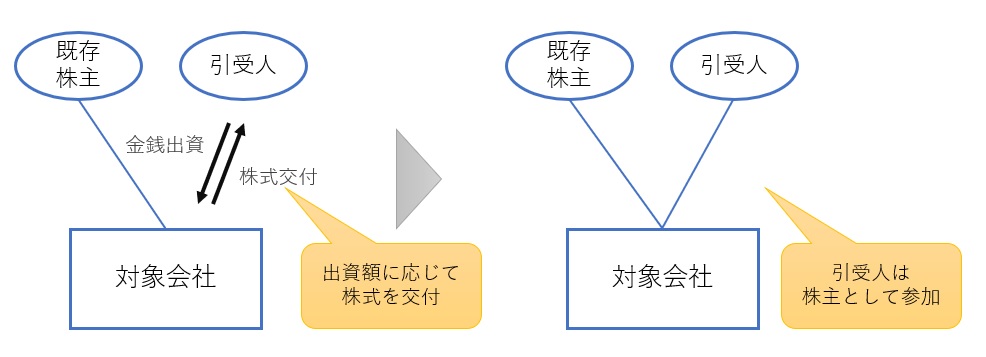

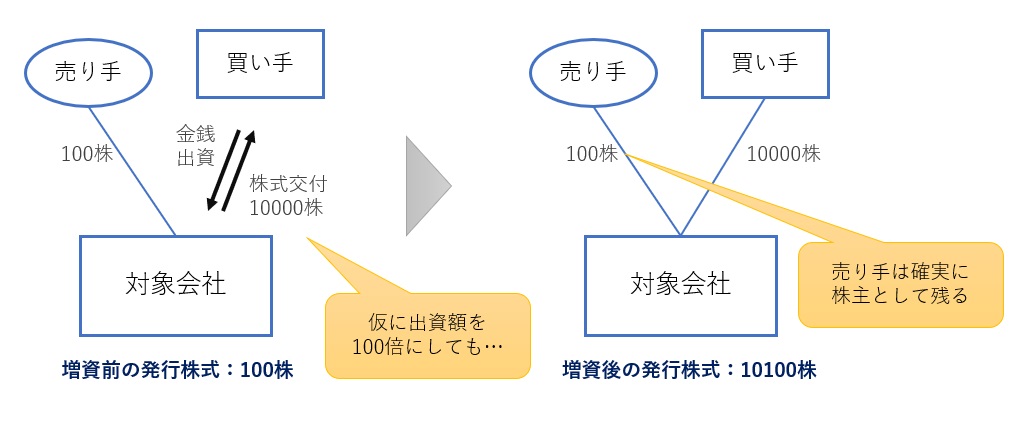

第三者割当増資は、増資を引き受けた人(出資をする人)に、増資対象会社の株式が交付されます(下図)。そのため、増資額が大きければ大きいほど、出資者の持株割合が増えます。

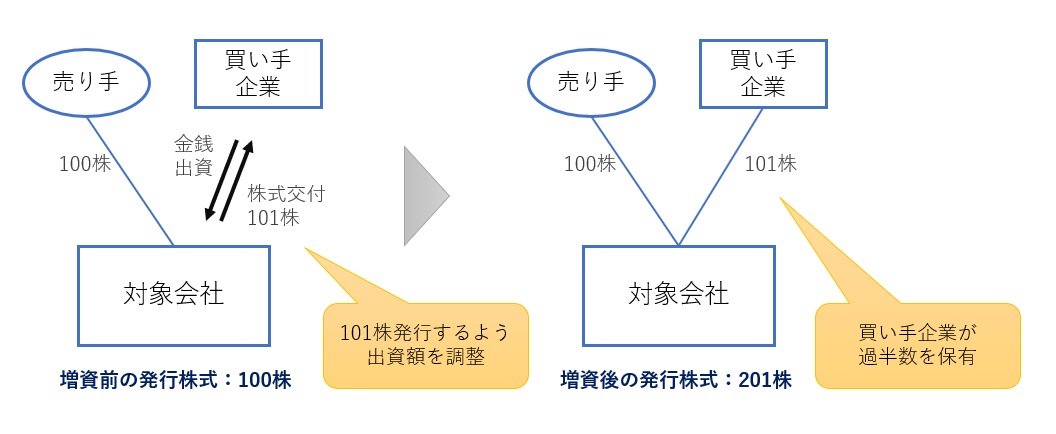

これを利用し、持株割合が過半数になるまで増資を引き受ければ、議決権の過半数を手に入れることができます(下図)。

第三者割当増資を用いたM&Aスキームの2つのメリット

第三者割当増資を用いたM&Aスキームには以下のメリットがあります。

- 買収資金(増資額)がそのままM&A対象会社の資金になる

- 税金がほぼ発生しない

それぞれ内容を確認していきましょう。

メリット1.買収資金(増資額)がそのままM&A対象会社の資金になる

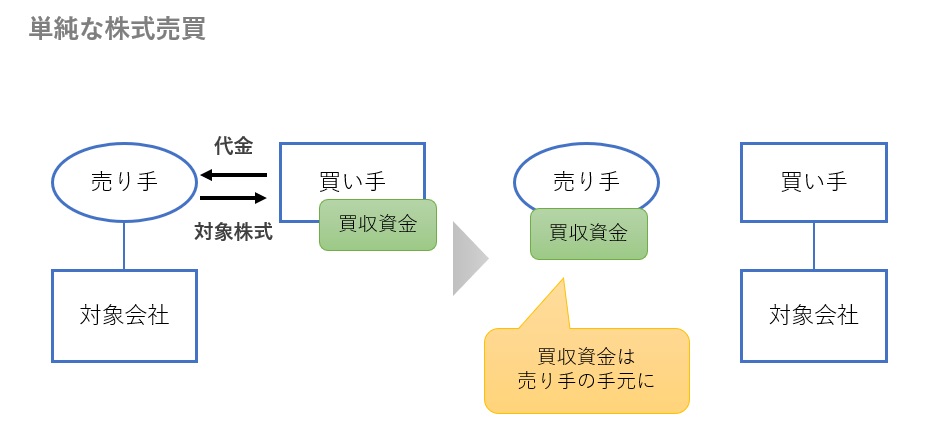

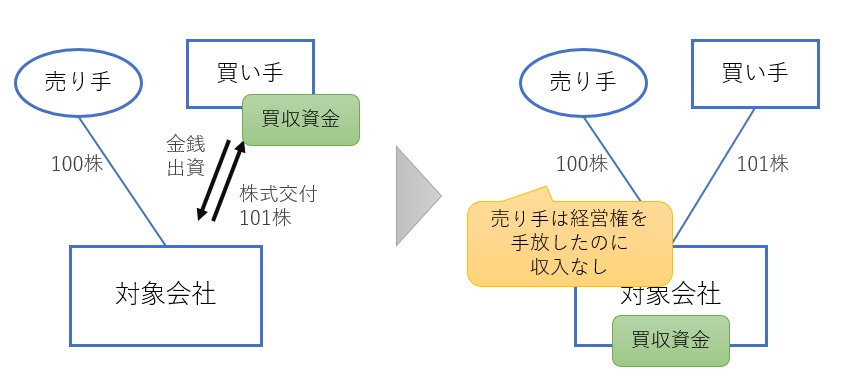

通常の株式売買では、買い手が支出する買収資金はそのまま売り手オーナーに支払われますので、M&A後に対象会社で活用することはできません(下図)。

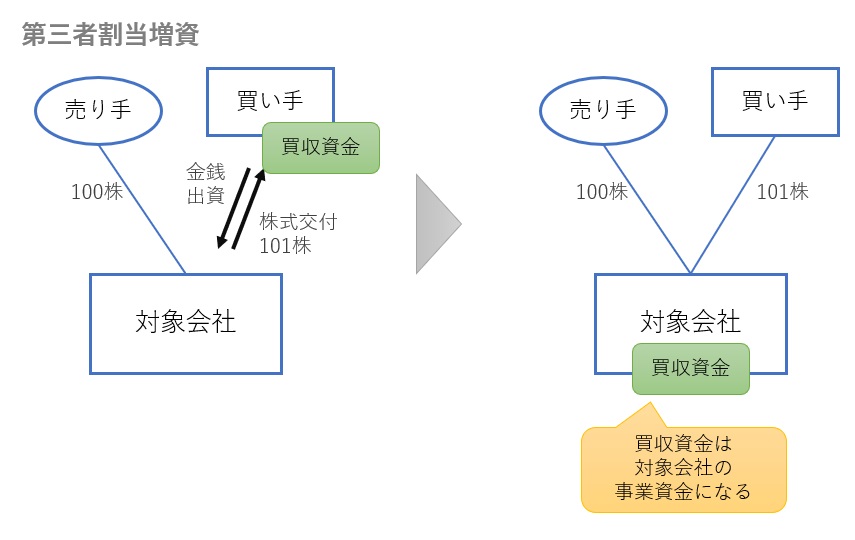

一方、第三者割当増資であれば、買収資金は対象会社のサイフに納められ、M&A後の事業資金として活用できます(下図)。

メリット2.税金がほぼ発生しない

第三者割当増資では、売り手オーナーは従来の株式を持ち続けるだけですので、株式を売ったり買ったりという形式にはなりません。そのため、売り手オーナーに税金は一切発生しません。

さらに、M&A対象会社にとっても単なる増資ですので、こちらも税金は発生しません。強いて言えば、資本金の増加登記に際して登録免許税が発生する程度です。

登録免許税 = 増加資本金額 × 0.7%(最低3万円)

例外的に、割り当てられる株式数に合理性がない場合は、株主間で「贈与税」などが発生する可能性があります。ただし、売り手と買い手が家族同士であるケースを除いて、このような認定がされることはまずありません。

第三者割当増資を用いたM&Aスキームの2つの致命的デメリット

上記のとおり、経営権の売買手段としては他のスキームにはない独特のメリットがあるのですが、実際には中小企業のM&Aスキームとしてはほとんど使われることはありません。なぜなら、以下の致命的なデメリットを抱えているからです。

- 100%の買収ができない

- 売り手オーナーに入金がない

それぞれ内容を確認していきましょう。

デメリット1.100%の買収ができない

第三者割当増資では、売り手オーナーから株式を買い取るという手続を行わないため、売り手オーナーはずっと株式を持ち続けます(下図)。

上述のとおり、中小企業M&Aでは買い手が株式の100%の譲り受けを希望することが多く(そうしないと経営に支障が生じやすい)、売り手オーナーを株主として残すことは最初から選択肢に上がらないというのが一般的なM&Aの流れと言えます。

デメリット2.売り手オーナーに入金がない

売り手オーナーがずっと株式を持ち続けるということは、売り手オーナーには会社を売ることによる収入がまったくないということでもあります(下図)。

買い手企業の会社支配がうまくいき、業績が上がれば、売り手オーナーにも配当という形で利益が生まれるかもしれません。しかし、そんな他人任せで曖昧な将来の利益よりも、クイックに譲渡益が欲しいと思う売り手オーナーのほうが圧倒的多数です。

第三者割当増資は普通のM&Aには使えない!

以上より、M&Aスキームとしての第三者割当増資はそもそも俎上に上がること自体が稀で、経営権の売買手段としてはかなり不適格であると言わざるを得ません。

例外的に、倒産しそうな会社に対して「資本注入」を行う「救済買収」が行われることがあります(Ex.鴻海によるシャープの買収)。第三者割当増資がM&Aスキームとして活用されるのはこのような場合ぐらいで、ほとんどのケースでは経営権の売買を握らせない(最大株主にしない程度に株式発行をする)範囲内での資金調達手段として使われるものです。

そのため、M&Aスキームを考える際には第三者割当増資は選択肢に入れなくていいでしょう。すなわち、

- 単純な株式売買スキーム

- ヨコの会社分割(分割型分割)スキーム

- 事業譲渡スキーム

- タテの会社分割(分社型分割)スキーム

の4つのうちどれを選ぶかという発想で考えていきましょう。

(関連記事)

▶M&Aの種類・手法一覧!売買向きな4スキームのメリットデメリット

▶株式譲渡と事業譲渡の5つの違い!迷ったら7ステップで検討しよう

対象企業は第三者割当増資で対象企業の種類株式を買手に引き受けてもらい増資し、減資の手続きを経て分配可能額を増やして、売手(法人)の普通株式を自己株式の取得をすれば、売手(法人)はみなし配当の益金不算入メリットを取りつつ、所有権の譲渡もできませんか。

コメントありがとうございます。ソフトバンクが似たようなことをしていました。

「理論的にはできそうだけど、実際にやると行為計算否認を受けるリスクが高い」というスキームだと思われます。

ただ、王道的なスキームである売買前に配当して評価額を下げるという方法でもかなりの節税になりますので、

実際に計算してみるとそんなに大きな差はないケースも多いかもしれません。