M&Aで発生する税金について、意外と見落とされがちなのが「相続税の節税効果」です。

土地や建物の相続税計算上の評価額は「実勢価格」よりも低めに出るよう設定されているため、不動産投資が節税効果を生むことは有名です。

同様に、事業の相続税評価も、一般的なM&Aの成立価格(=事業の価値)よりもはるかに低くなりがちで、「節税効果が高い不動産」として宣伝されているモノよりもさらに大きな効果を生み出します。

もちろんM&Aは、事業のリスクやそこで働く従業員さんたちの人生も背負うことですので、相続税対策というだけでM&Aをするべきではないでしょう。しかし、オーナー経営者の買い手企業であれば、検討要素の1つにしてもいいかもしれませんし、投資系のサイドビジネスであれば意識してみるのもよいかもしれません。

今回は、M&Aで節税効果が生じる仕組みと、その効果を最大限発揮するスキームをご紹介します。

本記事は2019年現在の「財産評価基本通達」どおりに評価した場合の相続税評価を前提としています。

同通達6項にて「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。」と定められているとおり、相続税の実務において同通達は絶対的な判断基準ではなく、個別具体的な事例に応じて異なる判断が生じうる点にご留意ください。個別案件の実行にあたっては顧問税理士に相談し、自己のリスクでご検討ください。

この記事の内容(クリックでジャンプ)

M&Aで相続税が減る仕組み

まず、M&Aで事業を買ってくると、どうして相続税が減ることが多いのかを見ていきましょう。

相続税は「相続財産」により課税される

ご存じのとおり、相続税は死亡した人が持っていた「相続財産」に課税される税金です。

その計算は非常に複雑ですが、基本的には多額の財産を持っているほど多額の税がかかりますし、相続財産が少なくなれば税も少なくなります。

世の中の財産の価値には幅がある

このように、相続税では「相続財産」の大きさが非常に重要な要素になるのですが、世の中の財産というものには、常に1つの価格が付けられているわけではありません。

価格というものは、売り手と買い手が合意して決まるものであって、高値を出してでも欲しいと思ってくれる買い手が見つかれば高く売れますし、見つからなければ安値でしか売れません。現実の経済取引では、量産品でないかぎり「適正価格」というものは存在しないのです。

なお、「キャッシュ」は例外で、明確に1つの金額が定められています。それはもちろん、「額面の金額」です。

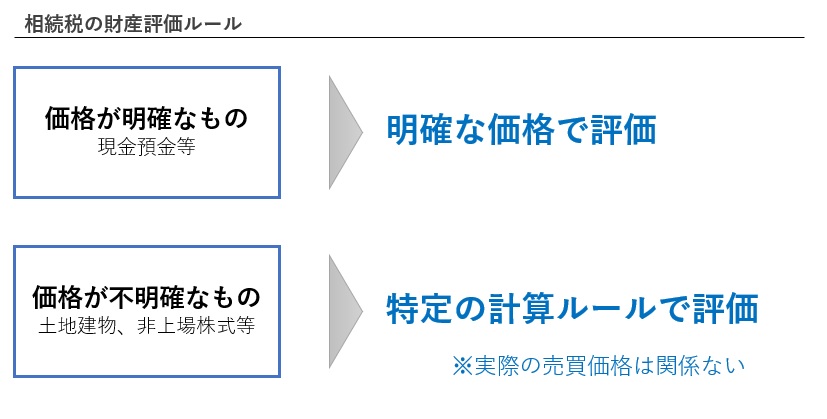

相続税のための統一評価ルールが定められている

このように一般の資産の価格は不明確なのですが、そんなボヤっとした基準で相続税の額を決めるわけにはいきません。税金は常に平等であるべきです。

そこで、財産評価の統一ルールが設けられています。それが「財産評価基本通達」という、国税庁が発表している評価マニュアルです。原則として、この財産評価基本通達によって相続財産の金額(相続税評価額)が計算され、申告納税されているのです。

そのため、M&Aで会社や事業を買ってきた場合でも、その事業の本来の価値(実際の売買価格)ではなく、基本的にはこの財産評価基本通達に基づいて相続税評価額を計算し、納税することになります(下図)。

会社や事業の相続税評価額とは

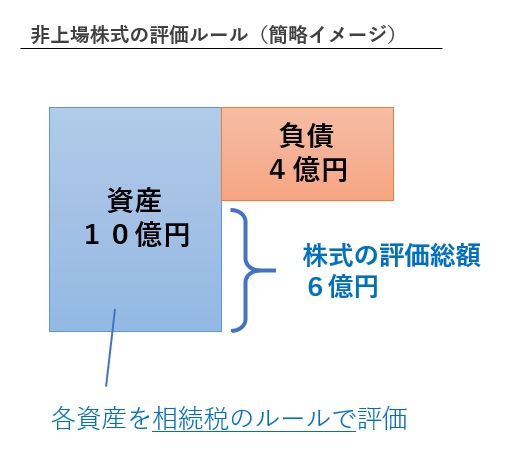

では、会社や事業は、どのように評価するのでしょうか?

その方法は非常に複雑なのですが、今回はシンプルに「全資産を相続税のルールで再計算した後の純資産」とイメージしてください。

つまり、評価額10億円の土地と4億円の負債を持っている会社の場合、その株式の評価は6億円ということです(下図)。

のれん(営業権)の評価はかなり低めに設定されている

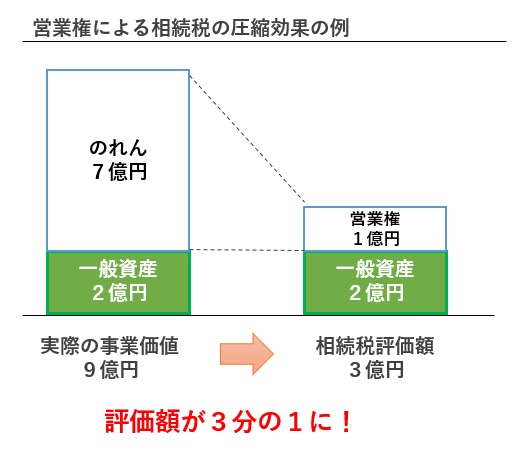

上述のとおり、M&Aで買収した株式や事業は、実際の価値や買収額とは関係なく、相続税のルールで純資産を再計算して評価します。

このとき、時価純資産と買収額の差額である「のれん(営業権)」については、かなり低めの金額が算出されるルールになっています。

具体的な計算方法は後述しますが、役員報酬差引前の年間利益が5,000万円以下の場合、のれん(営業権)はゼロ円で評価されます。

年間利益が5,000万円を超える場合でも、実際にM&Aで売買される金額よりはるかに低価格になることが大半です。つまり、事業買収によって相続税の評価を大幅に下げることができるのです(下図)。

詳述!のれん(営業権)の相続税評価

では、財産評価基本通達において、のれんがどのように評価すべきと規定されているか、そのルールを詳しく見ていきましょう。

なお、財産評価基本通達上では「のれん」ではなく「営業権」という名前で取り扱われています。

なお、以下は法人が持っている営業権の評価についてご説明します。また、実際に計算される際は、国税庁が公開している「営業権の評価明細書〔外部〕」を使うと便利です。

営業権評価の計算式

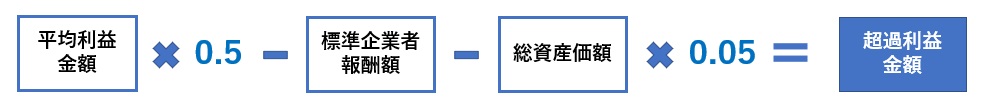

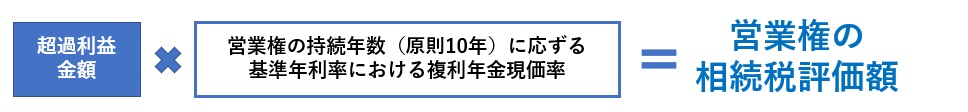

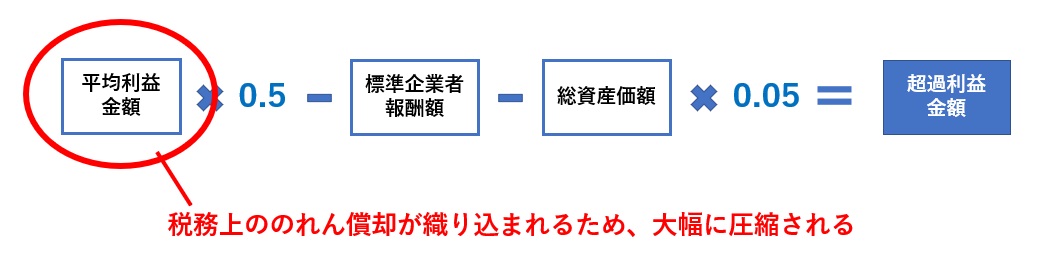

法人の営業権は、以下の2段階の計算式で算出します(評基通165)。

計算式で登場するそれぞれの数値の出し方は以下のとおりです(評基通166)。

平均利益金額

過去3期の「利益の額」(後述)を平均した金額です。ただし、直近1期の「利益の額」のほうが少額の場合、直近1期の数値とします(少額のほうが有利です)。

「利益の額」の算出方法

法人税申告書別表四の一番下、「所得金額又は欠損金額」の①総額の欄の数値に、以下の調整を加えます。

- 当期の所得から差し引いた繰越欠損金額を足し戻す

- 非経常的な損益の額をなかったものとする

- 支払利息等を足し戻す

- 損金に算入された役員報酬を足し戻す

つまり、役員報酬を多めにして利益を減らしても、意味はないということです。

基準企業者報酬額

「このぐらいの利益の会社なら、役員報酬の標準はこのぐらいだよね」と国が勝手に決めた報酬水準を差し引きます。

具体的には、以下の表で計算します。

| 平均利益金額の区分 | 標準企業者報酬額 |

| 1億円以下 | 平均利益金額×0.3 + 1,000万円 |

| 1億円超 3億円以下 | 平均利益金額×0.2 + 2,000万円 |

| 3億円超 5億円以下 | 平均利益金額×0.1 + 5,000万円 |

| 5億円超 | 平均利益金額×0.05 + 7,500万円 |

そのため、平均利益金額が5,000万円以下の場合、必ず「平均利益金額×0.5 <標準企業者報酬」という関係になるため、営業権はゼロ評価されることになります。

総資産価額

直前事業年度末の総資産価額をいいます。この価額は、それぞれの資産の「相続税評価額」を用います。

営業権の持続年数に応ずる基準年利率による複利年金現価率

国税庁が定めている「基準となる利率」を使って、営業権の持続年数(原則10年)に応じた年金現価を算出します。

基準年利率・複利年金現価率の調べ方

国税庁ホームページで開示されていますが、本稿執筆時現在(2019年4月)現在の最新版は2018年12月分までしか開示されていない〔外部〕ので、こういう場合は税務署に問い合わせましょう。もちろん10年に該当する期間の数値を使います。

複利年金現価率も同様に表が開示されています。

複利年金現価率の水準

2018年12月の基準年利率は0.25%、複利年金現価率は9.864です。昨今は低金利時代なので、10弱に収まるはずです。

つまり、「超過利益金額」の10倍弱が、営業権の相続税評価額になります。

どんな会社が営業権評価されるのか?

以上が、財産評価基本通達における営業権評価の計算式ですが、理解を深めるためにもう一度見てみましょう。

最初に「平均利益金額×0.5」し、そこから標準企業家報酬を引いてから、最後に「総資産価額 × 0.05」を差し引きますので、役員報酬を通常の2倍にしたときのROAが10%を超える部分が超過利益金額になり、その5倍が営業権として評価される、というイメージです。

では、どの程度の利益を上げていれば、相続税計算で営業権が重くのしかかるのでしょうか?

それはどれだけの資産を持っているか(どれだけのROAを生んでいるか)にもよるのですが、仮に総資産の50%が平均利益金額になる会社(不動産をほとんど所有していないような会社)の場合、年間3億円程度の平均利益金額を上げると、4億円程度の営業権が計上されます。

実際のM&Aでは、年間3億円も稼ぐ中小企業であれば、のれん相当額は10億円ぐらい出ても何らおかしくありません。ここで、実に6億円の「節税効果」が生まれます。

実際のところ、中小企業M&Aの価格は税務上の評価額よりもはるかに高額であることが圧倒的多数で、相続税評価が逆に増えるというのは、余程安い買い物をした場合に限られます。したがって、通常の場合はM&Aによって、相続税は「節税」できるということになります。

もちろん、その分事業リスクを負うことになります。「税金は減ったけどトータルで財産を失った」ということにならないようにしなければなりません。

税務上ののれん償却の活用で法人税も相続税も節税できる

上述のとおり、中小企業M&Aでは一般的に相続税の節税効果が生まれます。

なお、より多くの節税効果を狙うなら、M&Aスキームは「事業譲渡」か「タテの会社分割(分社型分割)」が最適です。

それぞれのM&Aスキームの内容については、「プロ推奨の4スキーム!中小企業向けM&A手法の図解と長所短所比較」を併せてご覧ください。

特定スキームで生まれる「税務上ののれん」

なぜなら、「事業譲渡」か「タテの会社分割」では、「税務上ののれん(資産調整勘定)」が発生し、相続税だけでなく法人税まで節税できるからです。

既存の会社の株式を丸ごと買うだけの「単純な株式売買」や、その応用手法である「ヨコの会社分割(分割型分割)」では、買収額と時価純資産の差額であるのれんは、法人税計算上の償却計算ができません。つまり、半永久的に損金に落とせないことになります。

一方、「事業譲渡」や「タテの会社分割」のスキームを用いると、法人税の計算において減価償却を行うことができます。それも、5年の月割均等償却という、かなり短期間の償却計算です。

この特定スキームでのみ生まれる「税務上ののれん」によって、法人税を大幅に圧縮することが可能です。

税務上ののれんについて、詳しくは「M&A価格が1.5倍にも!驚きの【のれんの節税効果】徹底解説」にて解説しています。

税務上ののれんは相続税も減らす!

上述の「税務上ののれん」とは、法人税を計算する際にのみ考慮されるものです。

したがって、相続税を計算するときは全く考慮せず、税務上ののれんがあっても無視して、通常通りの営業権の評価を行います。税務上ののれんの存在によって相続税評価が上がるというものではありません。

むしろ反対に、税務上ののれんの存在によって、相続税の営業権評価も大幅に下がります。

なぜなら、上述のとおり税務上ののれんは5年間で償却計算されますので、その分課税所得が下がります。これにより、平均利益金額も、超過利益金額も、大幅に減少するのです(下図)。

むしろ、税務上ののれんの償却が発生している期間中は、プラスの超過利益金額になること自体が珍しく、営業権はゼロ評価になることが非常に多いのです。

節税効果を最大にする組織構造とは

では、上述のような相続税の節税効果を最大限に発揮するには、どのような組織構造(ストラクチャー)を設計すればいいでしょうか。

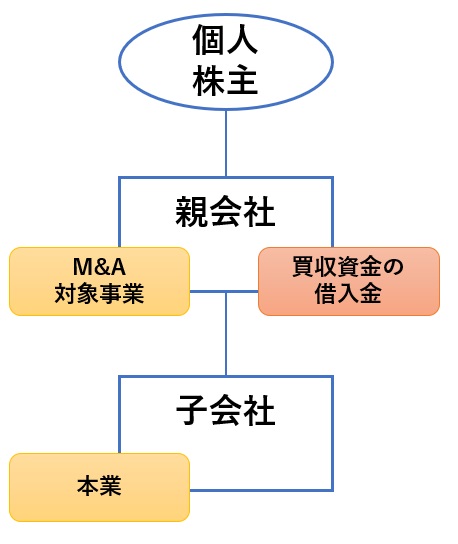

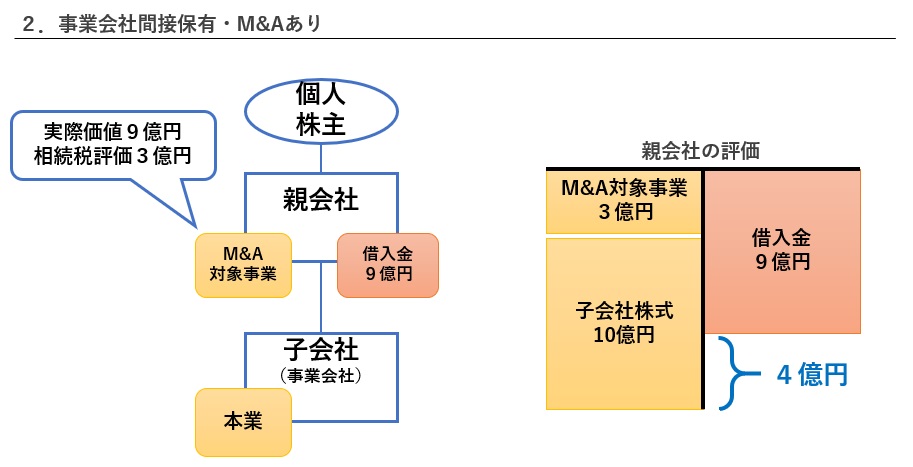

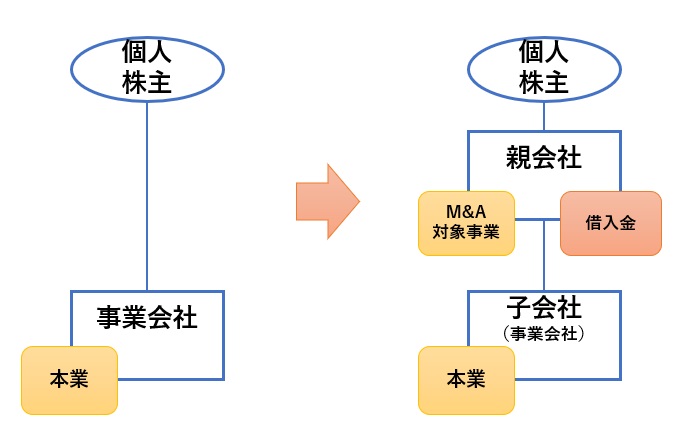

ケースバイケースで例外はありますが、多くの場合で最大の効果を生み出すのが、「親子会社関係を作り、子会社で本業を、親会社でM&A対象事業を運営する」というストラクチャーです。借入金は親会社で背負うのが理想的です(下図)。

後述しますが、この形に組織再編することは、そう難しいことではありません。

以下、このストラクチャーについてご説明します。

言うまでもないことですが、M&Aで最重要なのは既存のビジネスを確実に引き継ぐことですので、上記の組織構造が現場に混乱や不満をもたらすことはあってはなりません。M&Aにおいて節税はあくまで副次的目的ですので、節税効果を狙って無理なストラクチャーにしないようにしましょう。

M&Aの相続税節税効果の例

まずは、上記の形でM&Aを実行することで、相続税評価がどれだけ圧縮されるかを確認しましょう。

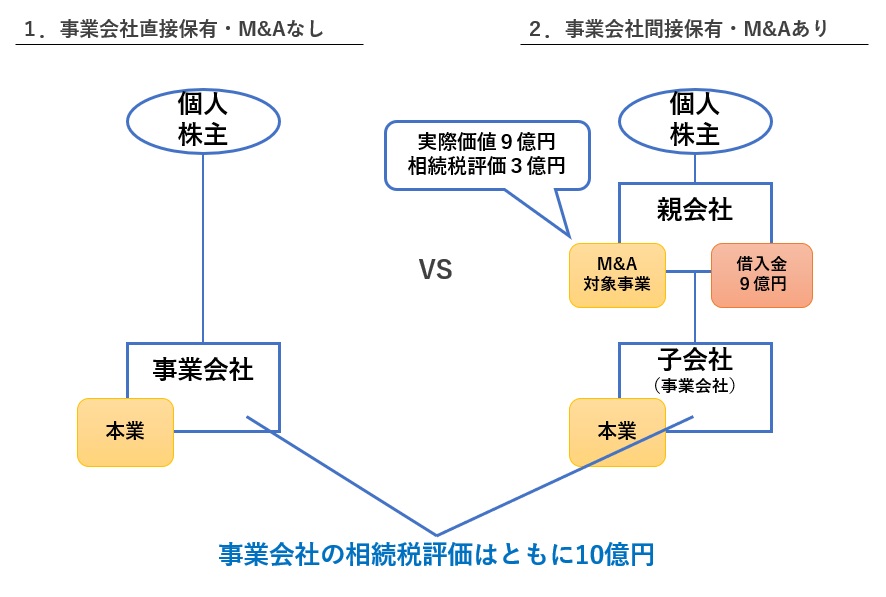

以下の2つの仮定で比較してみましょう。(説明のため、実際よりシンプルな計算にしています)

- 個人株主が、本業を営む単体の事業会社(相続税評価10億円)の株式を保有している場合

- 上記事業会社を持株会社経由で保有しており、さらに持株会社にて、フルローンで「実際の価値が9億円、相続税評価額が3億円」という事業を買収した場合

1.事業会社直接保有、M&Aなしの場合の相続税評価

株主にとって、直接所有している事業会社株式の価値10億円がそのまま評価額となります。

2.事業会社間接保有、M&Aありの場合の相続税評価

株主が直接所有しているのは親会社株式であり、子会社の評価は親会社株式の評価に織り込まれます。

具体的に、親会社の純資産価額方式による株価評価は以下のとおりになります。

このように、元々10億円だった株式評価が、4億円まで下がる計算になります。

上記のような場合、親会社株式の評価は「純資産価額方式」以外に「S1+S2方式」と呼ばれる方法を選択でき、のれん償却効果によってさらに下がるケースもありますが、今回は割愛します。

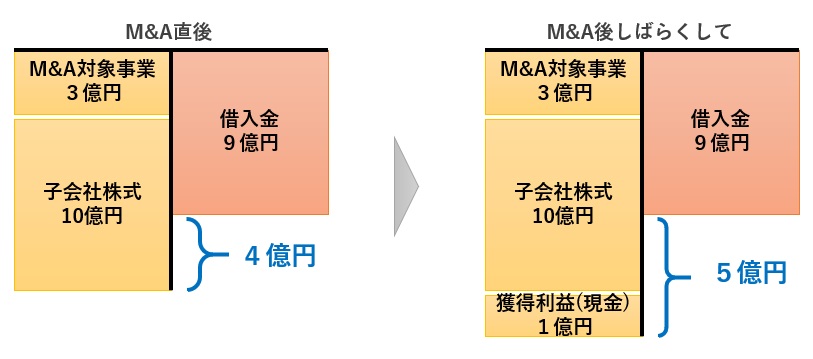

相続時精算課税制度で相続税評価を確定させよう

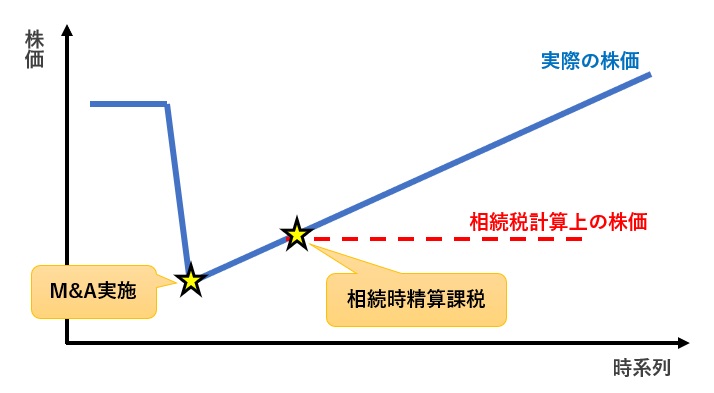

なお、M&A対象事業が順調に利益を上げていくと、親会社ではキャッシュが溜まっていきますので、時間とともに株式の評価額も再び増加していきます(下図)。

このままでは再び高い株価に戻ってしまいますが、「相続時精算課税制度」を使えば、低い状態の株価で相続税評価を確定させることができます(ただし、相続税の前払いとしての贈与税を一旦納付する必要があります)。

相続時精算課税制度については、税理士法人チェスターのサイトで「相続時精算課税制度とは?必要書類・手続きなどをわかりやすく解説!〔外部〕」にて詳しく解説されていますので、当サイトでは割愛します。

親子会社ストラクチャーのポイント

上記のような親子会社ストラクチャーを選択する利点は次の2つです。

1.親会社と子会社に別の計算方式を適用できる

株式の評価には、本記事でご紹介している「純資産価額方式」以外にも方法があり、会社の規模や特性によって決まります。数個の評価方法から、納税者にとって有利な方法を選択できる場合もあります。

一般の事業会社であれば、「純資産価額方式」以外の方法(類似業種比準方式)を使ったほうが有利になることが多いです。一方、本記事でご紹介している営業権評価の節税効果を最大限発揮するには、「純資産価額方式」を用いたほうがいいでしょう。

評価方式は会社ごとに適用されますので、別会社にすることで、それぞれ有利な評価方式を用いることもできるようになります。

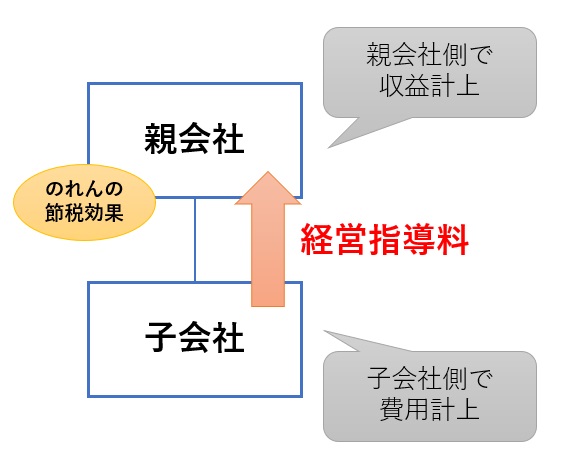

2.親子会社であれば損益や資金の融通がしやすい

のれんの節税効果は大きな損金を確実に生み出しますが、それに見合う収益を上げられなければ宝の持ち腐れに終わります。本業とM&A対象事業を別会社にした場合、本業の利益を何らかの形でM&A対象事業に移転できなければ、のれんの節税効果を効率的に使うことができません。

親子会社の関係であれば、子会社から親会社に対して「経営指導料」という名目で損益を融通しやすくなりますので、計画的にのれんの節税効果を生み出すことが可能です(下図)。

さらに、100%子会社から親会社への利益配当は原則として無税です。つまり、親会社側で課税が発生しない収入を作ることができ、借入金の返済に活用しやすくなります。

このように、親子会社ならではの損益・資金融通手段を活用し、節税効果を最大限発揮することができます。

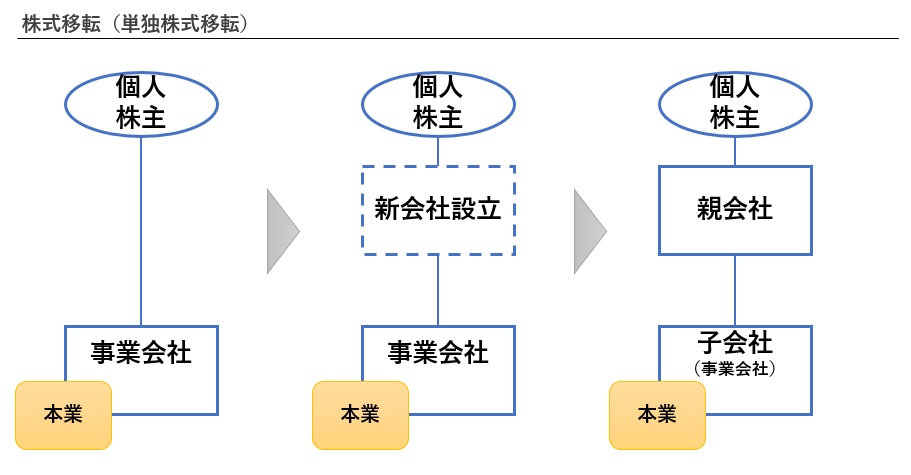

「株式移転」を使えば親会社は簡単に設立できる

なお、実際にはほとんどの企業オーナーは、事業会社の株式を直接保有しているでしょう。この状態から、親子会社ストラクチャーを作るにはどうすればいいでしょうか?(下図)

方法はいくつかありますが、現場の負担がなく、キャッシュの準備も不要で、税金も発生しない方法として、「株式移転」という手法がおすすめです。

株式移転とは、簡単に言うと100%親会社を設立するために用意された、会社法上の手法です。

なお、株式移転に必要な手続は、事業会社側で株主総会決議を行い、登記申請するだけです。子会社の従業員さんのほとんどは、親会社が設立したことに気付かないことが多いです。

上記の株式移転で親会社を作った後は、親会社にて資金調達してから、事業譲渡または会社分割で事業を買収しましょう。資金調達には以下の3つの方法が考えられます。

- 外部金融機関からのローン

- 子会社から親会社へ貸付け

- 株主か後継者が自己資金を増資または貸付け

おわりに.無理のない範囲内で考えよう

今回は、M&Aによって相続税が減少する仕組みと、その活用方法についてご説明しました。

ただし、M&Aは事業のリスクを引き受けることですので、失敗に終わる可能性は常に意識する必要があります。何より事業に従事する従業員さんが多い場合、自分たちが買われた理由が「節税のため」では一気に白けますし、売り手もなかなか売ってくれないでしょう。

そのため、相続税の節税効果を狙って事業買収する機会は多くないと思われます。とはいえ、その効果は不動産以上のものがありますので、無理のない範囲内で意識するのもよいかもしれません。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)