会社分割では、分割元会社(分割会社)の事業が分割先会社(吸収分割承継会社)や分割新会社(新設分割承継会社)に移転します。この際、分割元会社やその株主は、事業を切り出す「分割対価」を分割先の会社か受け取ることになります。

この分割対価は、金銭の場合もあれば株式の場合もあります。株式の場合、何株発行するかは分割後の会社経営に大きな影響を与えるため、非常に重要な論点です。

今回は、この株式による分割対価の考え方について解説します。

この記事の内容(クリックでジャンプ)

分割対価とは

まずは分割対価についてもう少し詳しく説明しましょう。吸収分社型分割の場合を想定して説明します。

会社分割には、吸収分割と新設分割の分類と、分社型分割と分割型分割の分類があります。詳しくは「【図解】ゼロからわかる会社分割の基礎知識と4つの種類」をご覧ください。

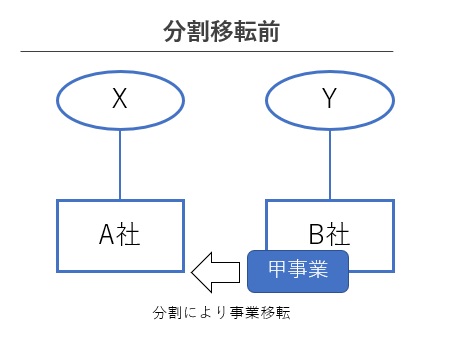

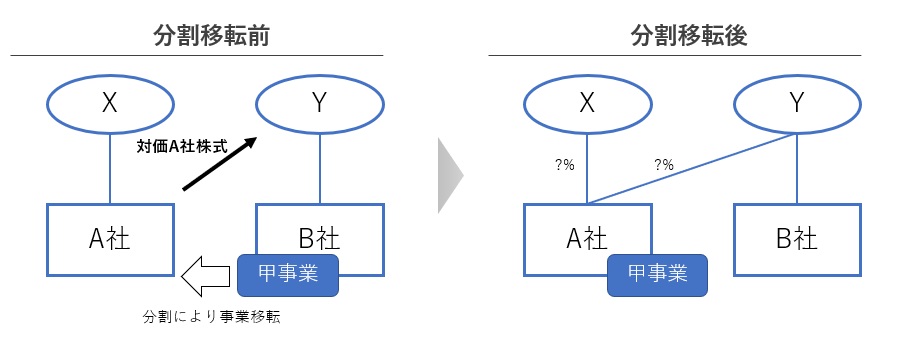

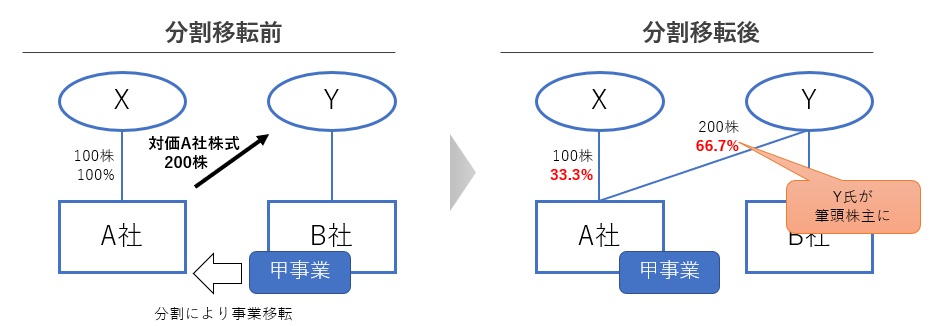

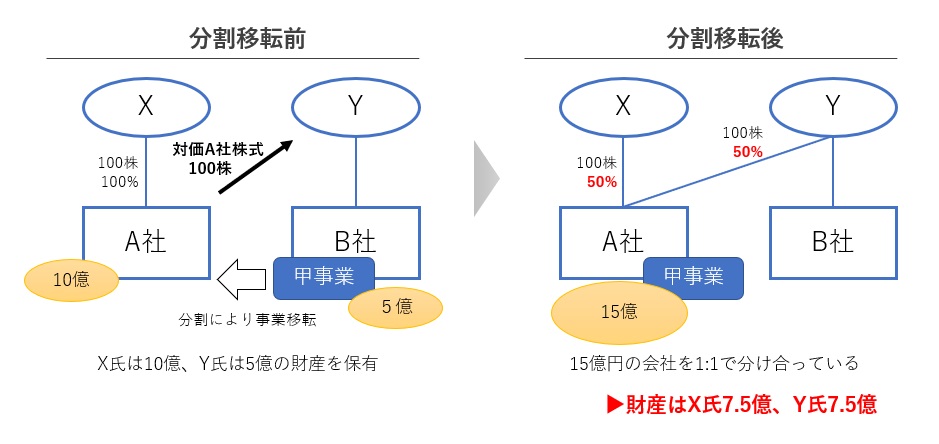

XさんがA社株式を100株(100%)持っていて、Yさんが全株持っているB社の甲事業を分割移転で受け入れる場合を想定します。

B社は消滅しませんが、大事な事業の1つをA社に渡すことになるので、対価としてA社の株式を受け取ります(本例ではB社株主のYさんが対価を受け取ることとします)。

問題はこのとき、株式を何株受け取ればいいのかという点です。なぜなら、会社の支配権は、持っている株式の数に応じて決まるからです。

分割対価が株主構成に与える影響

具体的に計算してみましょう。

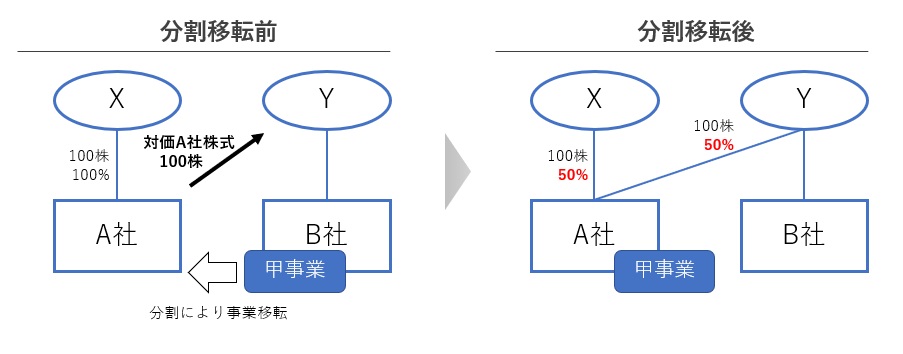

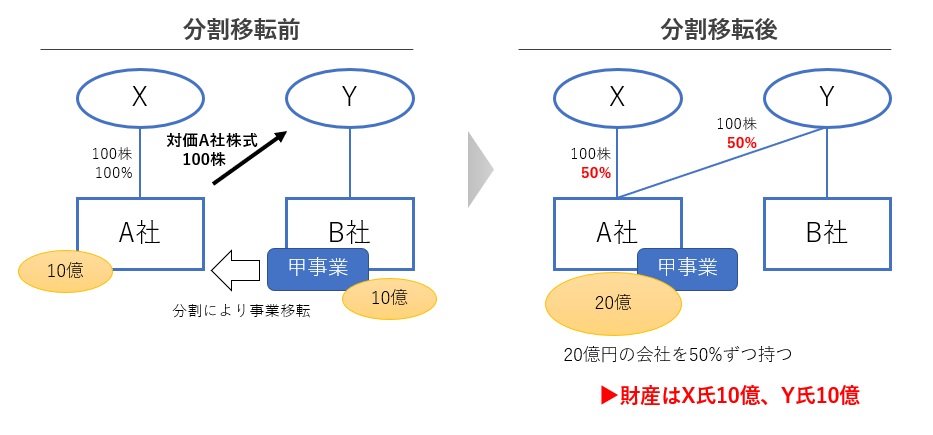

100株が交付される場合

先の例では、分割対価がたとえば、分割対価を100株にすると、Y氏は100株保有することになり、50%の株主となります。

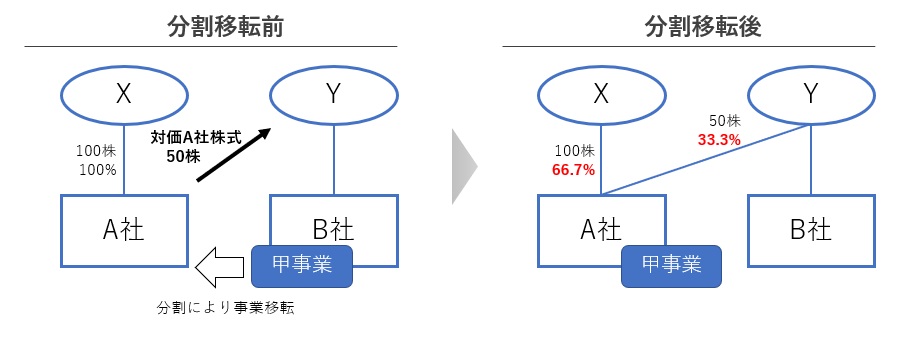

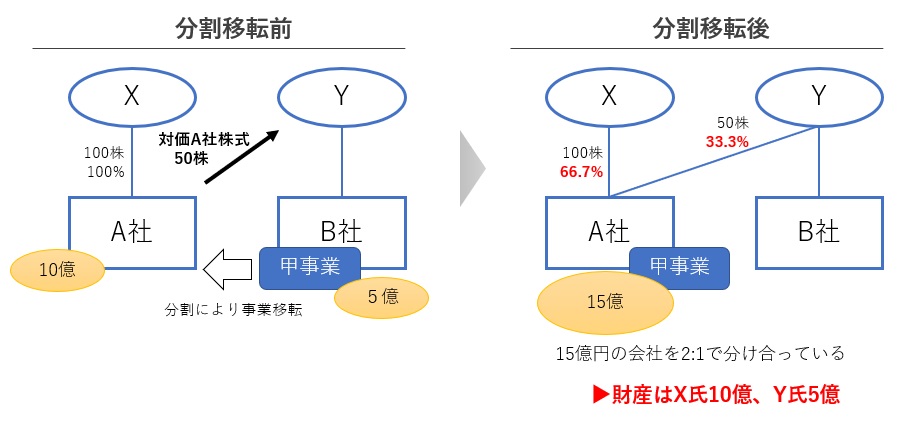

50株が交付される場合

一方、分割対価が50株であれば、持株割合はX:Y=100:50、つまりY氏は1/3の株主となります。

200株が交付される場合

さらに、分割対価が200株であれば、X:Y=100:200で、Y氏が分割後のA社を支配することになります。

時価が決め手!分割対価はこう決める

それでは、分割対価はどのように決めればいいのでしょうか。

最終的には分割契約書に定められ、株主総会で承認を受けた株数になるのですが、その決め方には一定のルールがあります。後述のとおり、間違えると贈与税が課されたり、株主間の係争になりますので、適当に決めないようにしましょう。

大原則:株主の財産は変動しない

分割対価を決定するときの大原則は、「株主の財産は変動しない」ということです。

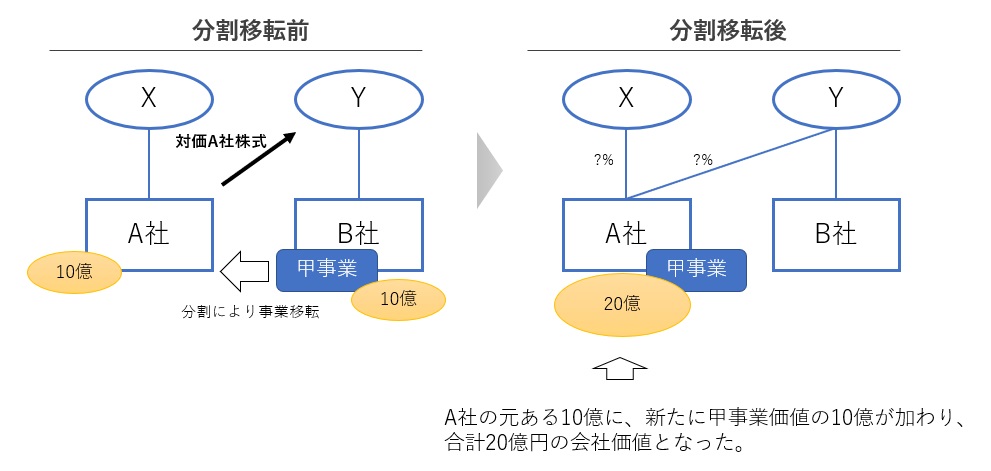

先のA社とB社の例を見てみましょう。

たとえば、A社株式の時価総額(全株式の価値合計)が10億円、甲事業の時価も10億円だったとします。この場合、10億の甲事業を吸収分割した後のA社の時価総額は単純計算で20億円になります。

この場合、株式を50:50で持合えば、X氏とY氏の所有財産は10億円:10億円となり、それぞれ財産が変動しなかったことになります。(B社はもぬけの殻と仮定します)

この結果を実現する対価の数は「X氏の持株と同じ100株」であり、これが本来あるべき分割対価とされます。

分割対価は、このように分割前と分割後で財産価値が変動しない株数にすることが原則です。

財産が変動する分割対価とは

同じように、A社株式の時価総額が10億円、甲事業の時価が5億円の場合には、50株が正式な分割対価です。なぜなら、この分割によってA社の時価総額は15億円になりますので、X氏が100株持つ中で10億:5億の割合で持合うには、Y氏は50株受け取ればいいからです。

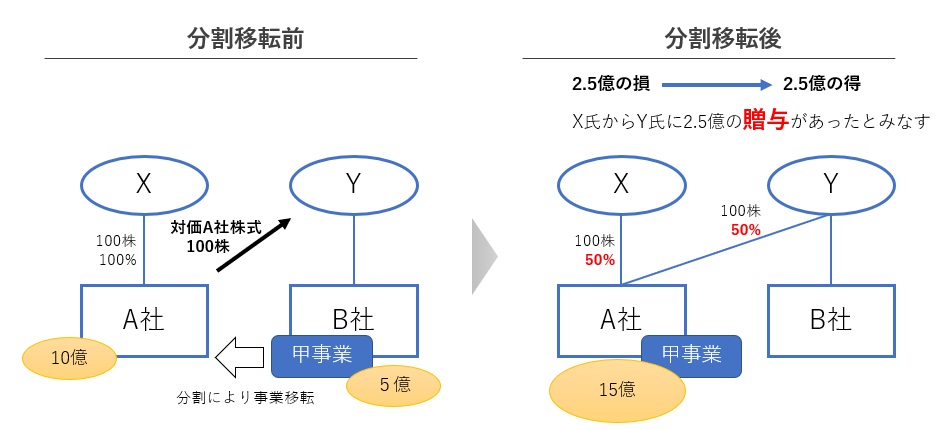

では、このケースで、分割対価を100株とした場合には何が起こるでしょうか。

分割後のA社の時価総額は15億円、持株比率はX氏50%、Y氏50%になります。つまり、X氏は当初10億円の財産(A社株式)を持っていたのに、分割したことによって7.5億円(15億円の50%)に目減りしました。同じように、Y氏は当初5億円(B社株式)の財産を持っていたところ、分割によって7.5億円に増加しました。

つまり、分割によって、X氏は2.5億円損をし、Y氏は2.5億円得をしたことになります。

本来であれば、このような分割は損するX氏が反対するため成立しないはずです。にもかかわらず成立したとしたら、これはX氏からY氏に財産の贈与があったと見做されます。したがって、X氏がY氏に現金2.5億円を渡したのと同じように、贈与税が発生します。

分割対価を決める実際の手順

上述のとおり、分割対価は株主が持っている財産の額が変わらないように決める必要があります。実際の決定手順は以下のような流れになります。

分割対価決定の手順1.各社の株式の時価を算定

分割比率を決めるためには、まず、各社の株式の時価を計算します。

とはいえ、会社の株式の時価には明確な計算式があるわけではありません。たとえば以下のような方法がありますので、状況に応じて適切なものを選んだり、複数の方法を組み合わせたりして、より合理的な金額を計算します。

(株式時価算定方法の例)

- 事業の将来キャッシュフローを現在価値に換算する方法(DCF法)

- 同業の上場会社を参考にする方法(類似会社比準法)

- 時価純資産を参考にする方法(修正簿価純資産法)

- 相続税法上の評価額を参考にする方法

- 法人税法上の評価額を参考にする方法

上記の方法のうち、どれが正解かは一概には言えません。会社の実態に応じて適切に選択します。税法上の評価法を使えば安全というわけではありません。不適切な評価方法を採用すると不適切な分割比率になってしまい、贈与税が発生するリスクが高まります。なぜその方法を採用したのか、税務調査で明確に説明できるようにしておきましょう。

組織再編では株式の時価は非常に難しい問題です。時価評価の考え方については「時価って何?株式の取引価格と税務リスクの関係性」でより詳しく解説しています。

分割対価決定の手順2.分割対価を仮決定

上述の株式価値評価を元に、各株主の財産価値が変動しない株数を計算します。

一応この株数が目安になりますが、下記のとおり調整する余地はあります。

分割対価決定の手順3.分割後の株主構成を確認

分割後にどのような株主構成になるかを計算してみます。

結果として算出される分割後の株主構成が、各株主が納得できるものであるかを確認します。たとえばある株主が分割後の株式を50%超持つことが前提になっているならば、そのような条件を満たしているか確認します。

分割対価決定の手順4.株数や株主構成等の調整

仮決定した分割対価が誰も文句のない株主構成になるなら問題ないのですが、もしそうでないならば、株主構成を調整する施策を講じることになります。

たとえば、以下のような方法が考えられます。

- 分割対価の前提となる株式価値評価について、別の方法が採用できないか考える

- 分割前か分割後に当事者間で株式の売買を行う

- 分割前か分割後に「種類株式」や「属人条項」を設定する

- 会社分割など分割以外の方法を検討する、またはそれと分割を組み合わせる

- あえて不公平な分割対価にし、贈与税を納税する

いずれも組織再編に関する税務・法務の高度な知識が要求されますし、税制適格分割の要件を満たさなくなることもありますので、この調整は組織再編に精通した専門家を交えて行いましょう。

分割対価決定の手順5.最終微調整

誰もが納得のいく分割対価が決まったら、最後に端数処理などの微調整を行います。

実はこの作業、案外重要です。わずかな微調整で株主構成がガラリと変わることがあり、適当に決めると大変なことになります。必ず最終的な出来上がりを計算し、チェックしましょう。

経験豊富な専門家に相談を

分割対価決定の基本と流れは上記のとおりです。

上記のとおり、分割対価の決定は仕組みは単純ですが、実務上は高度な計算式と複雑な税制や法律制度を駆使して決定していきます。組織再編に精通した専門家のアドバイスを受けることをお薦めします。

分割対価は適切に設定しないと贈与税が発生することがありますし、株主構成を調整する際にミスすると無用な法人税が発生します。一方で、熟練したコンサルタントであれば種類株式のような離れ業ですべてを丸く収められることもあります。

税務も法務も、組織再編はマイナーな領域であり、資格を持っていても知らない人は多いのが厄介な点です。ぜひ我々のようなコンサルタントも併用していただき、最適な分割を成功させましょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)