債務超過の会社の方から、「うちの会社は売れますか?」と尋ねられることがあります。やはり債務超過だと、そもそも買い手を見つけることは不可能だと思う方も多いようです。

実は、決してそんなことはなく、買い手に「事業に債務を上回るだけの価値がある」と感じてもらえれば、必ず売れます。債務超過のほうは資産超過よりもハードルが高いのは事実ですが、売れるときは我々プロも驚くほど簡単に買い手が見つかります。諦めるのはまだ早いです。

この記事では、

- 一般論として、債務超過でも会社を売るための2つの方針

- 債務超過会社特有の、「節税」も活用した具体的な売り込みテクニック3選

をご紹介していきます。

最後まで読んでいただければ、債務超過の会社を売るために心がけることが何かが明確になり、買い手が見つかる可能性を大きく引き上げることができるでしょう。

赤字の会社を売るコツについては「スピード勝負!赤字の会社をM&Aで譲渡する7つのコツ」でも解説していますので、該当する場合は併せてご確認ください。

債務超過の会社を売るための2つの方針

買い手はなぜM&Aをするかというと、会社の資産や負債が欲しいのではなく、事業が欲しいのです。その事業とは、会社の過去の事業の結果ではなく、事業の「将来」のことです。

よって、過去どんなに赤字であろうが、M&A後に黒字化できる自信があれば、将来の利益を元にM&Aを検討してくれます。また、事業と一緒にくっついてくる債務は減額要素であることは間違いありませんが、それを上回るキャッシュを事業が生み出してくれるなら、差引プラスで買収価値があると考えてくれます。

よって、債務超過の会社を売るには、次の2つの方針が考えられます。

- 事業の価値を高く評価させる

- 買い手が引き継げるだけ債務を減らす

それぞれ内容を見ていきましょう。

方針1.事業の価値を高く評価させる

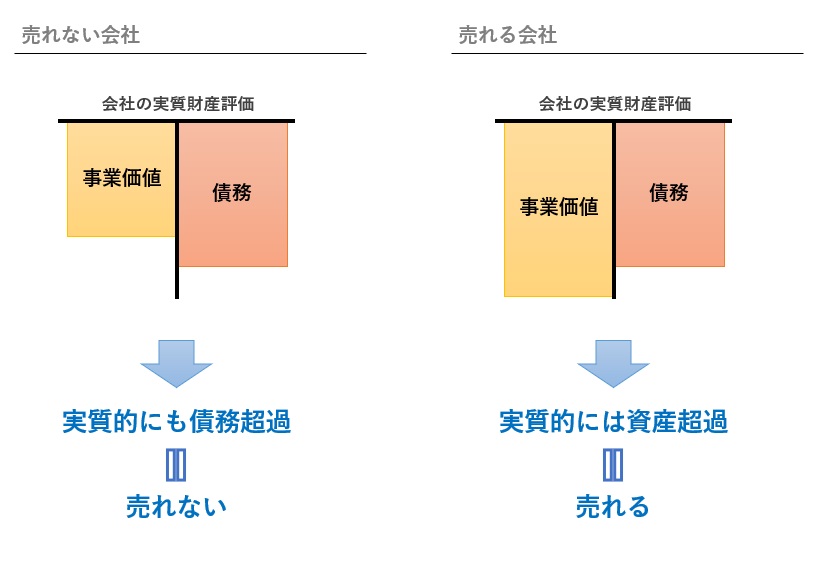

買い手に、「事業には債務を上回る投資価値があり、きっとトータルでプラスになる」と確信させましょう。債務はM&A価格決定時のマイナス項目ですが、トータルでプラスになればいいだけのことです(下図)。

債務超過というのは単に会社が持っている債務が通常よりも多いだけの状態ですので、実質的にそれを上回る価値(のれん価値)が見いだせれば、買い手は普通に買ってくれます。

基本は適切な情報開示

買い手に事業の価値を見出してもらうためには、事業について詳細でしっかりした情報開示が欠かせません。中途半端な情報開示では、買い手は会社の価値に自信が持てず、十分な値付けをしてくれないからです。

M&Aで最重要となる情報開示については、「最高の後継者が争奪戦を起こしてくれるM&Aの【情報開示の5原則】」にて解説していますので、ぜひご覧ください。

繰越欠損金とのれんの節税効果はカギとなる

M&Aで絶対に見落としてはならないのが、「節税効果」です。

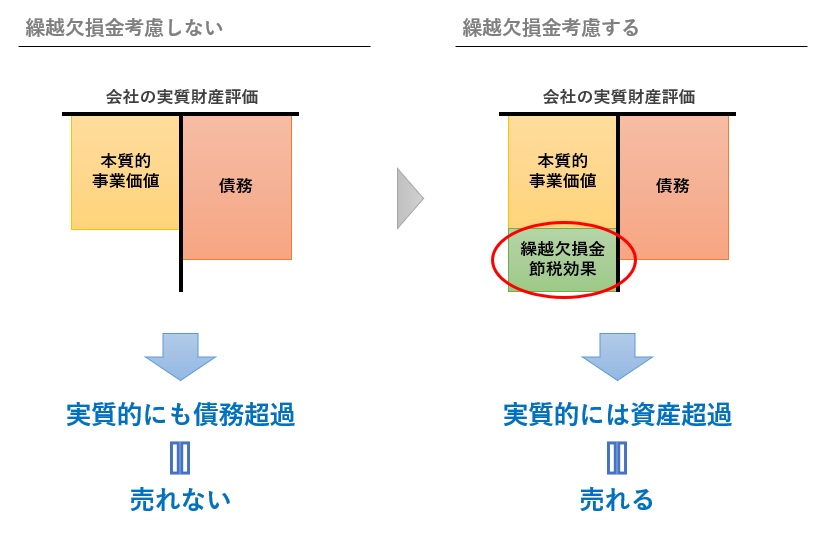

債務超過の会社は繰越欠損金が溜まっていることが多いです。これは将来利益が生まれたときに納税額を減らす権利という、会社にとって重要な財産です。この財産価値をしっかりと評価してもらえば、事業の価値が上がります。

繰越欠損金では十分に評価されない場合でも、特定のM&A手法を選択することによってのれんの節税効果が活かせる場合もあります。詳細なM&A手法は後述しますが、のれんの節税効果によって事業の価値が1.3~1.5倍になることもありますので、有力な選択肢として考えていきましょう。

方針2.買い手が引き継げるだけ債務を減らす

事業の価値を高く評価してもらう以外の方法が、債務の額を買い手が引き継げるまで減らしていくことです。これは売り手にも相応の痛みを伴う方法ですので、どうしても買い手に価値を見出してもらえず、「売れないよりマシ」の選択肢として考えましょう。

債務を減らす方法は後述します。

債務超過の会社を譲渡する3つのテクニック

では、債務超過の会社を譲渡するにはどのような方法があるのでしょうか。通常のM&Aと同様に適切な情報開示などは必要不可欠ですが、債務超過ならではの具体的なテクニックを3つご紹介します。

テクニック1.繰越欠損金をアピールする

まず、繰越欠損金があって、M&Aスキーム(売買手法)として「単純な株式売買スキーム」または「ヨコの会社分割スキーム」を予定している場合は、繰越欠損金も一緒に売買されることになります。

M&Aスキームの内容については「4大スキームを図解!中小企業のM&A手法のメリットデメリット比較」をご覧ください。

繰越欠損金は将来の事業の利益と相殺して節税できますので、その分買い手の投資回収を早めます。つまり、買い手にとってはその分だけM&Aで利益を出しやすいということです。これをアピールすることで、会社をより魅力的に映すことができます(下図)。

ただし、M&Aで買ってきた会社の繰越欠損金を、合併して親会社に取り込むことには結構厳しい要件が課されていますので、基本的にはM&A対象事業で使い切る必要があります。詳しくは「うっかり用心!合併で繰越欠損金を取り込む際の注意点〔外部〕」をご覧ください。

テクニック2.会社分割でキレイにし、のれんの節税効果を利用して価値を高める

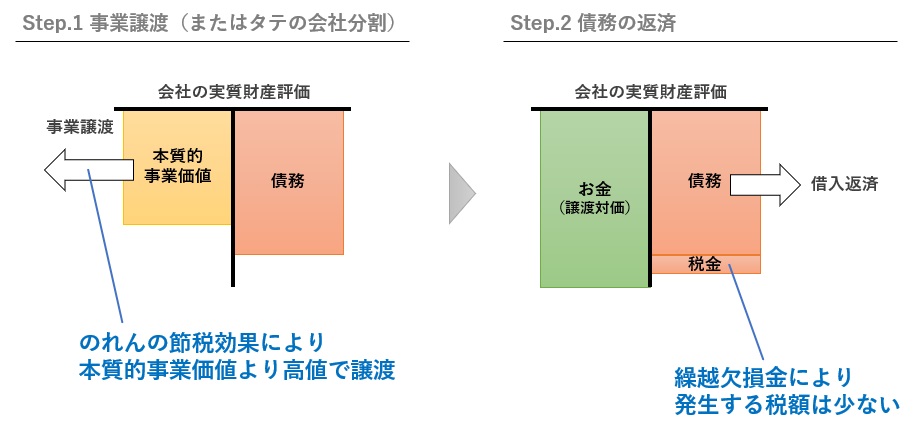

事業の価値を高く評価させるもう1つのテクニックが、「のれんの節税効果」によって事業の価値を引き上げ、高い値段で買い手に買ってもらうという方法です。のれんの節税効果を上乗せすることで、借入を上回る収入を得るということです。

のれんの節税効果とは、特定のM&Aスキームを選択することによって、「のれん代」に対して税金計算上の減価償却ができるという制度です。これにより、買い手側で大きな節税が発生し、事業の価値が高まります。「M&A価格が1.5倍にも!驚きの【のれんの節税効果】徹底解説」をご覧ください。

主には、のれんの節税効果を生み出す代表的M&Aスキームである「事業譲渡スキーム」または「タテの会社分割スキーム」を使う方法が考えられます。

改めて、M&Aスキームの内容については「4大スキームを図解!中小企業のM&A手法のメリットデメリット比較」をご覧ください。

負債は一切持たせずに純粋に事業のみを譲渡し、のれんの節税効果によって高まった譲渡収入で債務を返済します。売り手の会社側で税金を払う必要がありますが、繰越欠損金分だけ譲渡益を圧縮できます(下図)。

買い手にとっては純資産がプラスかつ負債を持たない状態の会社を買えますので、圧倒的に買いやすいスキームでもあります。

事業譲渡の優位性を解説したYouTube動画

単純な株式売買よりも、事業譲渡のほうが、確実に高値で買い手を見つけやすくなります。上記の「のれんの節税効果」も含めて解説する動画を作成しましたので、ぜひ参考にしてください。(17分14秒)

事業譲渡のM&Aなら1 5倍高く売れる!2つの理由とデメリットも紹介【動画で学ぶM&A】

テクニック3.役員借入金をカットする

繰越欠損金やのれんの節税効果を駆使しても債務を上回る事業価値が出せない場合は、次善策として少しでも回収できるよう、一部は貸倒れさせるしかありません。

このとき、カットの対象となるのは、当然役員借入金が優先です。さすがに銀行等に役員と同じ割合でカットしてもらうのは無理です。役員借入金を全部カットしても、なお買い手が負いきれない債務が残る場合は、売り手オーナー個人が債権者から債権を買い取ったり、債権の一部放棄をお願いするしかありません。

債権をカットする手法はいくつかありますが、M&Aで使いやすい方法を3つご紹介します。なお、いずれも債権者の同意抜きにできるものではない点にご留意ください。

手法1.債権放棄

債権者である役員が、会社に一部の債権放棄を書面で通知する方法です。その後会社を譲渡し、残った役員借入金だけでも回収します。

一番簡単ですぐにできる一方、免除された会社側で「債務免除益」が発生し、繰越欠損金の消化や税金が発生するというデメリットがあります。

手法2.DES(疑似DES)

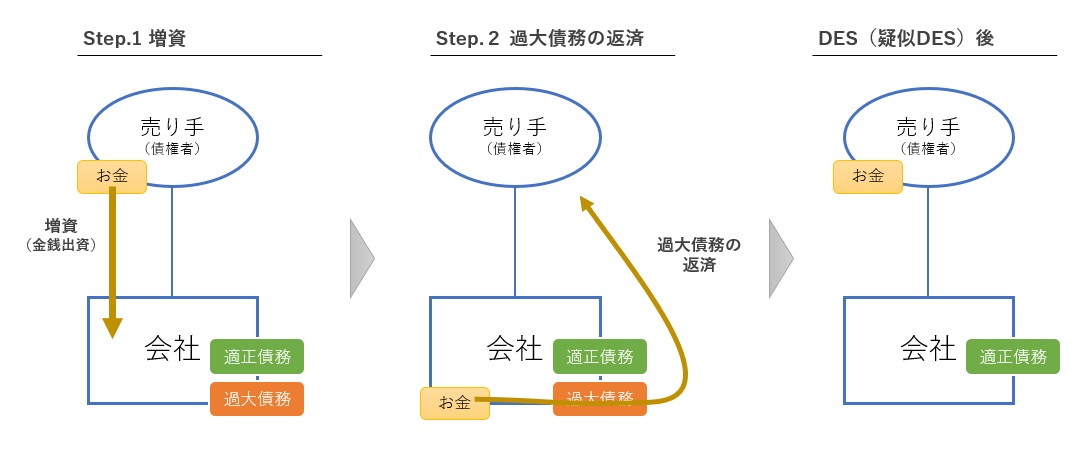

DES(デス)とは「デット・エクイティ・スワップ(債務と資本の交換)」の略で、債権者が貸付金を出資に株式を取得することです。

まず、債権者(役員)がキャッシュを会社に増資し、会社はそのお金でその役員の借入金を返済するというスキームです(下図)。

これによって、会社が持っている「債務の額」を一定水準まで減らしてから売ります。そして、譲渡後に残った役員借入金を返済してもらうことで、一部の回収で妥協する方法です。

疑似DESの税務リスク

なお、上記の手法は正確には「DES」ではなく「疑似DES」と呼ばれます。本当のDES(債権を現物出資する行為)には「債権消滅益」が発生し、繰越欠損金が減ったり納税が発生したりするので、ほとんどのケースで上記のような資金をぐるっと回す疑似DESが選択されています。DESの税金関係については以下のページがわかりやすいのでご紹介させていただきます。

なお、上記記事にも触れているように、「税が発生するDES」ではなく「税が発生しない疑似DES」を選択する行為が不当な税逃れと認定される税務リスクが議論されることがあります。

税理士である私の私見としては、売れない会社の企業価値を売れる水準まで金銭増資で引き上げる行為である以上、「不当」とは認定できないのではないかと考えていますが、税務当局と見解が相違する可能性はゼロではない点に留意が必要です。

手法3.ヨコの会社分割で過大な債務を別会社に移す

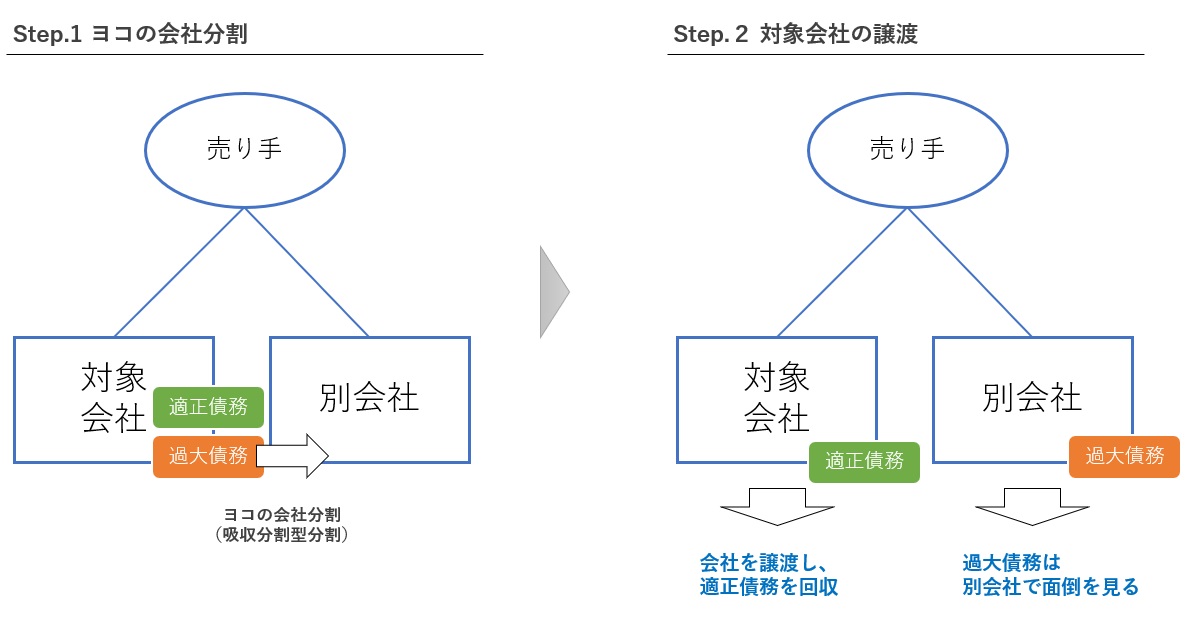

上記のような繰越欠損金の減少や税務リスクを生まない方法として、ヨコの会社分割(非適格分割型分割)で過大債務を別会社に移してから譲渡する方法があります。これであれば債務は別会社に残り続けますので、債務を減らしてから譲渡できます(下図)。

しかし、過大債務は別会社側で処理しなければなりません。繰越欠損金は分割元会社ごと買い手に売っていますので、債権放棄(会社清算を含む)を行った場合には税が発生することになります。

債務超過でも諦めるのはまだ早い

今回は、債務超過の会社・事業を譲渡する方法についてご説明しました。

債務超過でも事業に可能性があればM&Aは十分成立しますし、今回ご紹介したテクニックを適切に使えばより売りやすくもなります。事業が継続できない場合は廃業も選択肢にはなりますが、M&Aの可能性も捨てずに検討する価値はあるでしょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)