M&Aの世界は同義語が多い一方で、似たような言葉でも全然違う意味だったりすることもあり、初心者の方は大変戸惑うことが少なくありません。特にM&Aの検討段階では、身近にプロがいるわけでもないため、心細く感じる方も多いでしょう。

最近ご相談者様から、「『企業価値評価』と『自社株評価』の違いについて教えて欲しい」というご質問をいただきました。ある程度経験を積めば自然とわかってくる違いですが、初めてだと確かに戸惑うワードです。

企業価値評価と自社株評価は、同じ「自分の会社の価値評価」という共通点はありながら、まったく分野の違う言葉です。さらに言えば、どちらもM&A価格とはあまり関係ないものですし、M&Aの実務においてはほとんど役に立たない情報であるという点では共通しています。M&Aに本気で取り組むなら両者の違いなんて気にすることはないですし、それを知ること自体に大きな意味はありません。

とはいえ、非常にモヤモヤした状態で意思決定するわけにもいかないでしょう。今回は、企業価値評価と自社株評価の違いについてご説明するとともに、M&A価格とは全然別物である理由をご説明します。

本稿は弊社代表の古旗淳一(公認会計士・税理士)が執筆しています。「企業価値評価」「自社株評価」という言葉の一般的な用法に則った解説であり、厳密な定義が規定されているものではないため、使用者によって若干意味が異なるケースがある点にご留意ください。

「企業価値評価」とは

まずは、企業価値評価の意味から理解していきましょう。

企業価値評価=会社の客観的な適正価値評価

企業価値評価について正確に表現すれば、「ファイナンスの学術的な理論を駆使し、特定の企業の第三者から見て適正と判断できる公正な価値を評価すること」と言った感じになります。

「第三者から見て適正と判断できる公正な価値」とは、簡単に言えば「客観的な鑑定額」ということです。

たとえば、テレビ番組「なんでも鑑定団」のサイトによると、長嶋茂雄と王貞治の2人がサインした色紙は、なんと10万円の鑑定額が付いています。ちなみに本人評価額(持ち主の予想額)は3万円でした。10万円と3万円の2つの「価値」が存在しているわけです。

この場合、プロの鑑定士が市場分析の結果査定した10万円が、「客観的な価値」ということになります。このような「客観的な価値査定」を企業を対象に実施するのが、企業価値評価です。

企業価値と株主価値の違い

なお、「企業価値」と言った場合、2つの意味があります。

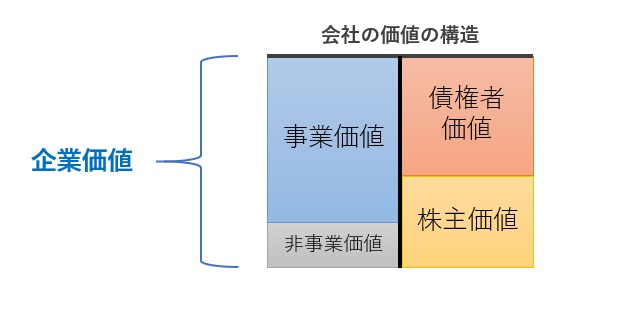

厳密には、「その会社の株式の価値(株式時価総額)」は「株主価値」と呼ばれ、企業価値とは別のものです。貸借対照表をイメージするとわかりやすいのですが、「企業価値」は会社全体の価値(資産価値の総額)で、そこから「負債の価値(債権者価値)=株主の取り分ではない部分」を差し引いたのが「株主価値=株式の価値」です(下図)。

上図の各「価値」の意味と関係性については、「企業価値、事業価値、株式価値…M&Aを巡る様々な価値の違い」にて詳しく解説していますので、本稿では割愛します。

もっとも、上図で言う「株主価値」を「企業価値」と呼んでいるケースもありますので、発言している人がどちらの「企業価値」のことを言っているのかは注意して読み取る必要があります。

企業価値評価の方法

では、企業価値はどのように算定されるのでしょうか。その評価方法についてポイントをご説明しましょう。

株式市場と内外の状況分析により合理的に「推定」する

企業価値評価は、ファイナンス理論に基づく高度な計算を実施しますが、その際には以下のポイントに注目します。

- 株式市場において、似たような会社がどのような価格で売買されているか?

- 会社の今後のキャッシュフローはどのようなものか?

- 株式市場の類似会社は、キャッシュフローに対してどう評価されているか?

- 会社はどのような財産を持っており、それぞれいくらの価値があるか?

- 会社の今後の展望は明るいか?暗いか?

- 会社に価値を毀損する特殊な要因はないか?

この辺は列挙するとキリがないので割愛しますが、このような株式市場の動向と対象会社内外の状況をしっかりと分析し、「この会社はいくらの価値があるのか?」について合理的に「推定」していきます。単なる計算式で算出されるものではなく、社会と会社の状況を分析したうえで実態としての価値を推定します。

「推定」というと当てずっぽうのような印象を受けるかもしれませんが、あくまで論理を積み重ねて行うものであり、裁判になっても合理性が説明できるようなレベルで行われます。

企業価値評価の3つの視点

企業価値評価は、具体的には以下の3つの視点により実施されます。

| 視点 | 内容 | 代表的手法 |

| マーケットアプローチ | 上場している同業他社の株式価格から推定する | マルチプル法 |

| インカムアプローチ | その会社の将来収入を現在の価値に変換する | DCF法 |

| コストアプローチ | その会社の時価純資産を算定する | 修正簿価純資産法 |

上記3つの視点をそれぞれ計算してみると、まるで違う金額が算定されるのが一般的です。実は、ここからが評価者の腕の見せ所なのです。

これら3つの視点には一長一短や向き不向きがありますので、評価者がその会社の特殊性を踏まえて各視点の計算結果を「加重平均」するなどして価値を推定していきます。たとえば、所有資産の価値が商売上重要になる不動産事業であればコストアプローチが重視されますし、人材集約型ビジネスであればそれ以外の方法が重視されます。

いずれにせよ、どの視点をどれだけ重視するかは、評価者が現状分析と専門的知見を踏まえて、合理的に選択します。企業価値評価の担当者には、高度な中立性と分析能力、そしてバランス感覚が求められるのです。

杓子定規な自動計算には何の意味もない

上記のように、企業価値評価はプロの分析や知見が不可欠なものであり、単なる計算式では絶対にできない職人技の領域が存在します。それがなければ、マトモな企業価値評価なんてできません。

特に、「御社の企業価値を自動計算で概算します!」というサービスがネットを中心に見受けられますが、何の意味もありません。対象会社が置かれている事業環境や、会社内部の組織構造を見ずに、その会社の本当の価値なんて評価できるはずがないからです。たとえば、去年の売上・利益がまったく同じ店が2つあったとして、一方は近隣に競合店が建設されている最中であれば、2つの事業の適正価値はまったく異なるはずです。企業価値の自動計算なんて、概算レベルでもできるわけがないと断言できます。

企業価値評価が如何に職人技の世界であるかは、その計算過程を知ればよくわかるはずです。企業価値評価手法の代表格であるDCF法について、「【完全版】DCF法の計算手順や欠点を基礎からわかりやすく図解」という記事で詳しく解説していますので、興味のある方はぜひご一読ください。

「自社株評価」とは

次に、「自社株評価」についてご説明しましょう。こちらは専門用語というより業界用語・俗語に近いものですので、あくまで一般的な用法である点をお断りしておきます。

自社株評価=相続税計算のための評価公式

一般に、自社株評価とは、非上場会社オーナーが持っている自社の株式の「相続税法評価額」を算定することを指しています。「株価算定」という言葉も同じ意味で使われることが多いです。

相続税法評価額とは、「相続税を計算する際に、株式の価値をいくらで計算するか?」というものです。ご存じのとおり相続税は相続された財産の価値に応じて課税されるものですので、何らかの基準で株式を評価しなければなりません。そのため、「財産評価基本通達」という国の指針で特別な計算式が定められており、それに基づいて株式の価値が計算・評価されます。

「適正な時価」ではなく「特別な計算式」で算定される理由

相続税法評価額は、あくまで相続税を計算するための公式であって、「株式の時価」を計算するものではありません。つまり、「自社株評価」の結果算定された金額は、適正価値とは全然関係のないものだということです。

なぜ相続税の計算で「適正価値」を使わないかというと、「適正価値」はプロが上述の企業価値評価をしなければ算定できるものではないため、1回実施するごとにとんでもないコストがかかります。また、プロが職人技で調整していく部分が非常に大きいため、これで税金を決めると、わざと評価額を下げて相続税を減らそうとする輩も出てきます。そのため、合理的かどうかは別として、法律で計算ルールを決めているのです。

自己株評価と適正価値の関係

なお、一般に「相続税法評価額」のほうが、「適正な価値」よりもはるかに金額が低くなります。

上述のとおり自己株評価は機械的な課税ルールですので、実態を反映しない可能性は十分に考えられます。そのため、多少ブレても納税者が損をしないように、安全を持たせた金額が出るように設計されています。

適正ではないが、親族内承継ではある程度使われる

上記のように、自己株評価で算定された株式の「価値」は適正価値でも何でもなく、単なる税金計算用の仮数値に過ぎません。

しかしながら、親族内承継(たとえば親から子への事業承継)で株式を売買する際には、自己株評価で算定された金額で売買することが結構あります。その理由を順を追ってご説明しましょう。

親子間の売買は「時価」で行わなければならない

親族内承継では、親から子供に株式を譲渡することがありますが、税制ではこの際に「時価」で売買することを原則としています。

たとえば、父親が持つ時価3,000万円の株式を、息子に1,000万円で売った場合には、差額の2,000万円は親から子への贈与とみなします。その差額について合理的な特殊理由がない限り、親から子への「利益供与」であると考えるためです。

このように、親から子への資産売買は「時価」で行わなければなりません。そうしなければ、「贈与税」が発生してしまうことがあるのです。

この親族間売買における贈与の問題について、詳しく知りたい方は「時価って何?株式の取引価格と税務リスクの関係性」もご覧ください。

特に乖離していない限りは相続税法評価額を時価とみなしてもよい

しかしながら、上述のとおり適正な時価の算定はプロに依頼する必要があり、多額のコストが発生してしまいます。数千万円の売買をするのに何百万円もコストが発生するのはバカバカしい話です。

そのため、税法では「課税上大きな弊害がない限り、相続税法評価額を時価とみなしてもよい」というルールになっています。つまり、明らかに時価と乖離していると言えない限りは、素人にもできる相続税法評価額で売買してもよいということです。

よって、自己株評価で算定された相続税法評価額は、親族内承継においてはかなり多くの場面で使われています。

なお、売買の当事者によっては、「相続税法評価額」ではなく「法人税法評価額」が用いられることもあります。実行される場合は必ず専門の税理士にご確認ください。また、何十億、何百億の売買を行う場合は時価乖離のリスクが高いため、プロの企業価値評価を受けることを推奨します。

自社株評価の方法

それでは、自社株評価はどのように実施されるかをご説明しましょう。基本的には、国が定めた「財産評価基本通達」というルールで定められている計算方法を厳密に適用する必要があります。

財産評価基本通達は、国税庁ホームページ〔外部〕にて公開されています。以下では自社株評価のエッセンスのみご紹介します。

自社株評価の3つ方式

自社株評価は、次の3つの方式により計算されます。(直近で売買実績がある場合等、一部の例外を除く)

| 方式名 | 内容 |

| 純資産価額方式 | 各資産を相続税評価した税金計算上の純資産を株式価値とみなす |

| 類似業種比準方式 | 配当・利益・純資産の3要素に、業種ごと決められた倍率を掛ける |

| 配当還元方式 | 直近の配当額に規定された倍率を掛ける |

上記3つの方式を複合するのですが、企業価値評価のように評価者が実態を分析して加重平均するようなことはせず、制度上で厳密に決められている割合で機械的に算定します。

自社株評価はあくまで課税ルールの一部ですから、万人共通のルールを厳密に、杓子定規に当てはめる必要があるのです。

「企業価値評価」と「自社株評価」の違いのまとめ

以上見てきた企業価値評価と自社株評価の本質的な違いをまとめると、以下のとおりです。

| ポイント | 企業価値評価 | 自社株評価 |

| 目指すもの | 企業の適正な価値 | 厳密な相続税計算ルール |

| 理論上の適正性 | 適正性を説明できなければならない | 適正性は重視しない |

| 評価者の判断余地 | 企業の実態分析による判断必須 | 評価者の判断はほとんど許されない |

上記のように、そもそも目指しているゴールがまったく違いますので、その内容も大きく異なるということです。

M&A価格はまったく別物!!

最後に、冒頭で指摘した「企業価値評価も自社株評価も、どちらもM&Aではあまり役に立たない」という点について、その理由を解説したいと思います。

「自社株評価」がM&A価格と違うのは当然

ここまで読んだ方なら、自社株評価がM&Aでまったく役に立たないのはお判りでしょう。

自社株評価で算定される相続税法評価額には、理論上の適正性などまるでありません。時価でもなんでもないものですので、そんなもので売買が実施されるはずがないのです。

M&A価格は「理論上の適正価値」では決まらない

一方で、「企業価値評価」のほうは、M&A価格の基礎になるものだと誤解している方が非常に多いことに驚きます。しかし、M&A(会社や事業の売買)というものをよく考えてみれば、まったくナンセンスな発想であることがわかるはずです。

企業価値評価はあくまで「適正価値」を評価するものであって、決して価格を決めるものではないのです。以下、それがどういうことなのかをご説明しましょう。

買い手は出せる金額以上では買わない

本稿の前半でご紹介した「長嶋茂雄と王貞治のサイン色紙」は10万円の「客観的価値」があると鑑定されました。それでは、あなたは10万円を出して買うでしょうか?

少なくとも、私は阪神ファンなので、10万円も出したいとは思いません。野球は好きなので1万円ぐらいは出してもいいかなと思いますが、野球に興味がない人は1,000円でも買わないでしょう。

つまり、どんなに「理論上適正な客観的価値」であっても、当事者が納得しない限り売買は成立しないのです。

価格は当事者の合意でのみ決まる

一方、サイン色紙の持ち主は3万円を本人評価額としていました。つまり、「5万円で買います」と言う人が現れれば、売ってくれる可能性があります。

これは損をしているわけでも何でもありません。おそらく、出品者は10万円で売ろうと思っても、売り捌くルートを持っていなかったと思います。売り手が満足する価格以上であれば、たとえ適正価値より安くても、売買は当然に成立します。

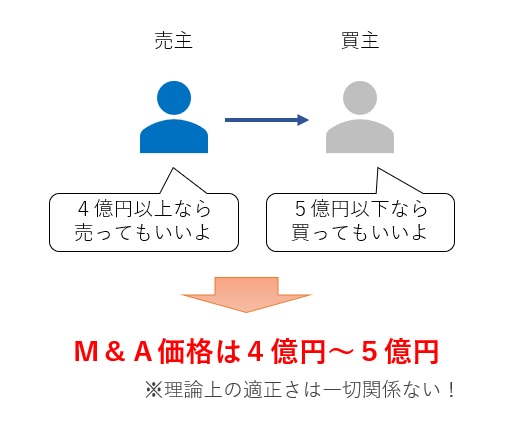

M&Aも同じで、売り手が「この価格以上なら売るよ」という価格と、買い手が「この価格以下なら買うよ」という価格の間であれば、売買が成立する可能性は十分あります。これが価格が決まる唯一の原理であって、そこに「理論上の適正価値」が入り込む余地はありません(下図)。

M&Aにおいて価格が決まる仕組みについては、「セラーズバリューとバイヤーズバリュー/価格が決まる唯一の仕組み」にてより詳しく説明しています。多くの方から「目からウロコが落ちました」とおっしゃっていただいている記事ですので、ぜひご一読ください。

オークションによって価格はさらに吊り上がる

さらに、王長嶋に心酔しきったファンであれば、おそらく10万円でも買う人は出てくるでしょう。ぜひ買いたいという人が2~3人現れたら何が起こるでしょうか?色紙は1枚だけです。

間違いなく、誰かが11万円出してもいいと言い出します。こうして、最後の一人になるまで価格は上がり続けます。1点物に適正価格なんて存在しないのです。

M&Aで売買される会社というものも究極の1点物ですから、ぜひ欲しいという買い手が複数現れれば、価格はどんどん吊り上がっていきます。繰り返しになりますが、このような状況になれば、誰も「適正価値」なんて気にしません。適正価値にこだわったら入札競争に負け、二度と買うことはできなくなりますので、自社が出せる最大限の価格を入札しようとします。

その結果、M&A価格は「適正価値」の数倍、時には十倍以上になります。これがM&Aというものであり、企業価値評価がほとんど役に立たない理由です。

したがって、M&A価格を見積もることは非常に困難です。買いたいと強く感じる買い手を複数集めるだけで、M&A価格は跳ね上がるからです。それでも事前にM&A価格の目安を知りたい方は、「何の利益の何年分?会社売却M&Aの【価格目安】の見積り方」に最善の策を記載していますので、参考にしてください。

じゃあ、企業価値評価は何のために行われるのか?

上述のとおり、企業価値評価はM&Aではほとんど役に立ちません。では、いったい何のために実施されるのでしょうか。

それは、組織再編時に合併比率を算定したり、第三者割当増資で出資者を募るときに「わが社の株はだいたいこのぐらい価値がありますよ」とアピールする際に使われます。M&Aで言うと、分散した株式を強制的に買い集める(スクイーズアウト)際に、「多数の株主と売買交渉することは不可能ですから、この金額で一斉に買い取ります!」という使われ方が多いです。

いずれも、当事者間での交渉の余地がほとんどなく、理論上の適正性を学術的に主張する以外に納得感を得られない場合に使用されることが多いです。この場合、下手な金額算定をすると裁判に発展しますので、プロの評価者は必須となります。

おわりに

今回は、似た言葉である「企業価値評価」と「自社株評価」の違いを詳しく説明し、さらに両者ともM&Aではほとんど使われる余地がないことをご説明しました。

企業価値評価は財務の理論的な話であり、自社株評価は税務の領域の話であることがお分かりいただけたでしょうか。両者ともちょっと専門的な話ですので、慣れていないと混乱してしまうかもしれません。

専門領域の両者に対して、M&A価格はサイン色紙の売買と同じ話であり、遥かにシンプルです。M&Aというと、すごく高度な理論が飛び交う世界だと思う方もいらっしゃいますが、実際にはあくまで売買取引ですので、あまり身構える必要はないのだということを覚えておいていただければと思います。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)