私は買い手企業でのM&A担当者であった経験から、買い手としてのM&Aの成功のためにはデューデリジェンスこそ最重要プロセスだと考えています。もしあなたがそうでないと思うなら、それはデューデリジェンスというものを誤解しているのかもしれません。

デューデリジェンスとは、決して「何か案件を中止すべき問題はないか?」をチェックするものではありません。M&Aを成功させるために必要となる情報の調査活動です。十分な調査もせずに大きなことに挑戦すると大概失敗するように、十分なデューデリジェンスをせずにM&Aをしてもなかなか成功できないということです。

このデューデリジェンスを、財務の専門的観点から実施することを「財務デューデリジェンス」と呼びます。普段は会計監査業務に従事している公認会計士や監査法人に依頼することも多いでしょう。

しかしながら、財務デューデリジェンスと会計監査は根本からしてまったくの別物であり、混同しているとM&Aの成功には何も貢献してくれません。そして多くの公認会計士や監査法人が、財務デューデリジェンスに本当に求められていることを理解しておらず、会計監査の簡易版のようなイマイチ役に立たないデューデリジェンスレポートを提出しているのが実情です。

今回は、M&Aの財務デューデリジェンスと会計監査の違いをじっくりと説明していきましょう。私の経験から、本当の財務デューデリジェンスが任せられる公認会計士や財務コンサルタントに出会うことができれば、それだけでM&Aの成功率は格段に上がることは間違いありません。

この記事をご覧の公認会計士の皆様へ

本当にM&AのDDを理解している方ほど、多くの同業者が誤ったDDをクライアントや社会に提供していることに危機感を覚えているのではないでしょうか。私もその一人です。もし当記事の内容に同意し、もっと本当のDDが認知されて欲しいと思われた際は、ぜひ広くシェアしていただけますと幸いです。

財務デューデリジェンスと会計監査は、目的からして全然違う

財務デューデリジェンスと会計監査の違いを一言で言うと、そもそも目的が全然違うということになります。作業が似ていても目的が違えば全体を通じて大きな違いが生まれるのは当然であって、両者は「関連業務」どころか「他人の空似」レベルの差があります。

まずは、両者の目的の違いを理解しておきましょう。

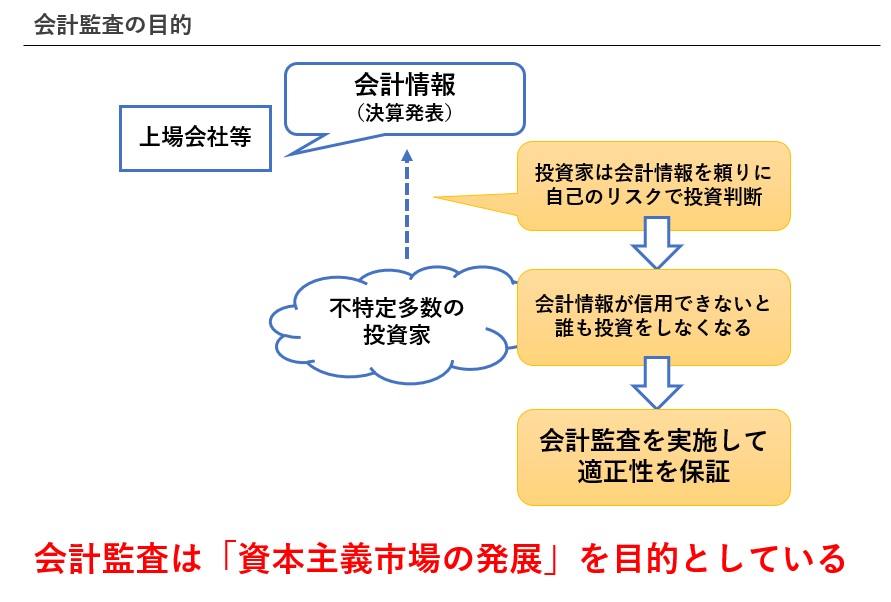

会計監査の目的は、資本主義市場を発展させること

会計監査とは、上場会社などが開示する会計情報(決算書)が適正である(会計基準を正しく適用している)ことを証明することです。

投資家は会計情報を信用した上で、それを参考に自己責任で投資判断を行います。不特定多数に大きなリスクを負わせるのが会計情報というものですので、国からライセンスを受けた公認会計士がチェックしなければ、誰も安心して株式投資をしてくれなくなります。このような資本主義市場(株式市場)の発展に欠かせないチェック機能として、上場会社等は会計監査を受けるよう義務化されているのです(下図)。

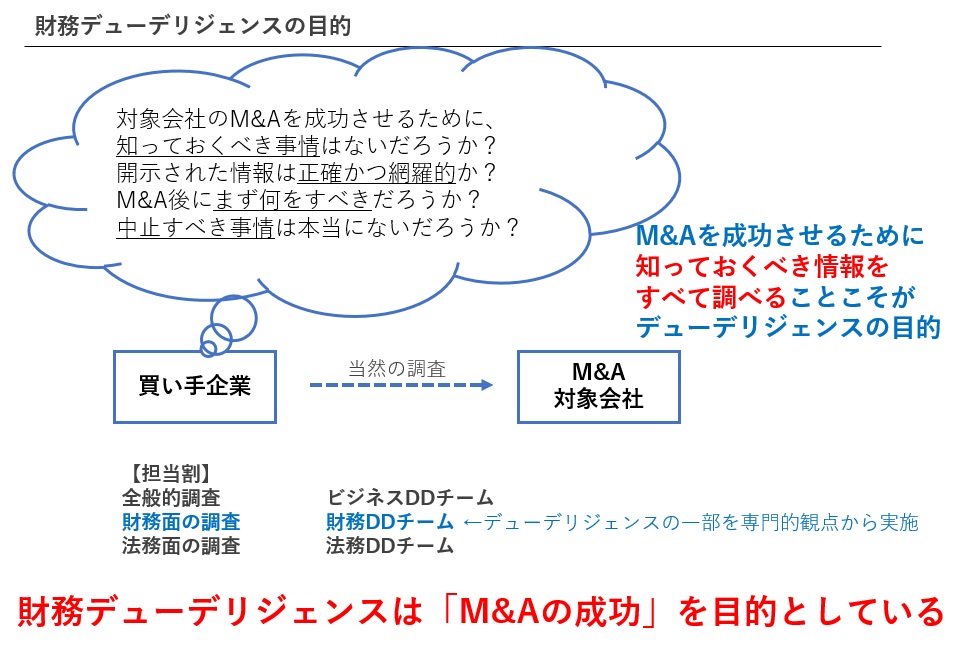

財務デューデリジェンスの目的は、買い手がM&Aを成功させること

一方のデューデリジェンスは、買い手企業がM&Aを成功させるために行うものです。

M&Aの検討段階では、買い手はM&A対象会社のことをまだまだまったく知りません。売り手側から一方的に開示された情報を断片的に知っているだけです。これだけでは多額の投資判断はできませんし、M&A直後に何から手を付ければいいのかもわかりません。

デューデリジェンスとは、このようなM&Aを成功させるために必須となる重要情報の調査・分析・収集活動であり、個々のM&Aを成功させることを目的として任意で実施されるものです。そして財務デューデリジェンスとは、そのような活動を財務の専門的見地から行うものなのです(下図)。

デューデリジェンスは「ビジネス」「財務」「法務」の3チームで行われることが多いですが、本来これは3種類の別々の活動をするわけではなく、3つの分野の専門家がそれぞれの視点で「M&A成功のための情報収集」をするという構造です。詳しくは「買収M&A成功のカナメ!デューデリジェンスのタスク5選とコツ7選」をご覧ください。

「会計情報の適正性」というテーマの重要性の違い

会計監査と財務デューデリジェンスには上記のような「目的」の根本的な違いがありますので、似たような「手段」を取っていても、その本質的な内容は大きく異なります。たとえば、「会計情報の適正性」は両者にとって重要な確認テーマですが、その重みはまるで異なります。

会計監査では「会計情報がルールどおりかどうか」こそ最重要課題であり、適正な会計情報を不特定多数の投資家がどう解釈するかは、監査人としては気にしなくてよい(投資家の自己責任判断に委ねるべき)ことです。

一方の財務デューデリジェンスでは、「会計情報がルールどおりかどうか」はそんなに重要ではなく、それよりも買い手企業の経営者が対象会社の財務内容(損益や資金繰り)を正しく詳細に理解し、M&Aの経営判断やPMI(M&A後の統合作業)に活かせるかどうかが最重要です。

言わば、会計監査は共通ルールどおりの杓子定規にハマっているかどうかをチェックすればいいのに対して、財務デューデリジェンスはクライアントである買い手の経営者がきちんと理解し活用できるかどうかが問われるのです(下図)

なお、会計ルールは経営者ではなく投資家が株式市場で投資する際の参考情報になるように作られているものであって、経営者が会社を買収し事業を引き継ぐために作られているものではありません。会計情報がM&Aにもある程度使えることは間違いありませんが、それだけでM&Aの判断をするには全然足りない情報と言えます。

「企業価値評価のために行われる」は言い過ぎ

公認会計士の中には、「適正な企業価値評価を実施するためにはデューデリジェンスは不可欠だ」とおっしゃる方もいらっしゃいます。これはそのとおりで、対象会社のビジネスを何も理解していない公認会計士が企業価値評価を実施したところで、適正な価値評価なんてできるはずがありませんから、事前にしっかりと調査するのは評価者として当然の責務です。

しかし、当サイトでは再三申し上げているとおり、M&Aには適正価格など存在しませんので、企業価値評価自体がM&Aの成功をもたらすものではありません。もちろん企業価値評価を外部に依頼する際はデューデリジェンスもやってもらうべきですが、そのためだけに多額のコストをかけているわけではないのです。

M&Aは理論上の適正価値ではなく、買い手の主観的判断と当事者の交渉で価格が決まるものであり、「適正価値」ではまず入札に勝つことはできません。詳しくは「セラーズバリューとバイヤーズバリュー/価格が決まる唯一の仕組み」をご覧ください。

ただし、「高値づかみ」はM&Aの失敗に直結する重要な問題であり、「高値づかみに気付くための情報収集」という意味では、デューデリジェンスは非常に重要なプロセスと言えます。

財務デューデリジェンス発注先に訊いてみよう

上記のとおり、財務デューデリジェンスと会計監査は目的からしてまるで違うものであり、買い手としてはこれを混同されるとロクな情報収集ができません。私も「あー、この人はデューデリジェンスを会計監査の簡易版だと思っているな」と思った公認会計士がいたら、監査屋・会計専門家としては尊敬できる人であっても、もう二度と依頼することはありません。

財務デューデリジェンスを頼むときは、ぜひ発注先に対して、「財務デューデリジェンスって、そもそも何のためにやるべきなの?」と訊いてみてください。回答が「決算書の適正性を確認するため」とか「企業価値評価の下準備として」だったら0点、「案件を中止すべき事案がないか確認するため」なら5点、「簿外債務やM&A後のリスクをチェックするため」だったら10点ぐらいだと思います(100点満点中)。

デューデリジェンスを発注する側からすれば、「御社がこのM&Aを成功させるために知っておくべき情報は、我々が全部調べて社長や営業部長にも解りやすくご説明しますから任せてください!」ぐらい言ってくれないと、大金を払って依頼する甲斐がないですよね。

財務デューデリジェンスで調査・収集すべき情報の7例

では、「M&Aの成功」を目的とする財務デューデリジェンスでは、具体的にどのような情報を調査・収集すべきなのでしょうか?

その答えはM&A案件ごとにオーダーメイドで決められるべきものですが、多くのケースで見られる調査・収集事項は、たとえば以下のようなポイントになります。

- 詳細な売上・粗利の分析

- 詳細な損益の分析

- 簿外債務等、価格を修正すべき要因の調査

- 資金繰りの特色と必要手元資金の把握

- キーパーソンの給与や残業状況等、人員に関する調査

- 税務否認リスクの調査

- 経理や財務の管理体制の調査

- M&A後に修正すべき会計処理のチェック

ただし、これらはあくまで財務の領域に限ってのことで、実際にはビジネスや法務の分野も含めて、M&A全般について財務のプロの観点から重要と思うことは全部フォローアップしてもらうのが理想的です。

では、それぞれ内容を簡単に確認していきましょう。

1.詳細な売上・粗利の分析

M&Aはビジネスの売買ですから、ビジネスの根幹である売上・粗利は、ビジネスデューデリジェンスのみならず財務・法務も含めた総動員で確認しなければならない事項です。

もちろん、過去の売上・粗利の内訳(得意先別、アイテム別の推移など)だけでは到底足りません。重要なのは過去ではなく将来ですので、今後どうなるかの見込みを財務の専門家の視点から論理的に導き出せる情報を収集し、整理していきます。

会計監査ではあまり将来のことを考えませんので、程度の低いデューデリジェンスレポートでは、この売上・粗利の将来性がサッパリわかりません(報告者からすれば十分だと思っているが、経営者からすればまったく不足している)。この点がデューデリジェンスの良し悪しを如実に表していると言えるでしょう。

もっとも、当該ビジネスに精通していないデューデリジェンス受託者が、買い手企業の経営者レベルの分析をするのは困難です。そんなときはビジネスデューデリジェンスチームとディスカッションしながら、本当に役に立つ情報を作っていくのがプロの仕事だと思います。

2.詳細な損益の分析

売上・粗利以外の費用も含めた損益の将来を分析します。ポイントの1つは各費用項目の分析によりコストダウン余地を探ること、もう1つは損益分岐点分析から、買い手がM&A後の損益計画を作りやすくすることです。

これは実現可能性の高いシナジー効果を抽出し、それをM&A投資の回収計画に織り込んでいくうえで非常に重要な情報になります。特にM&A直後から目に見える成果を求めて行動しやすい事項ですので、PMIの初動に大きな影響を与えます。

3.簿外債務等、価格を修正すべき要因の調査

買い手企業は入札前に開示された決算情報を元にM&A価格を入札していますので、当初アナウンスのなかった債務が発見されたら、M&A価格を減額するのは当たり前のことです。

簿外債務を見落とし、M&A価格を減額しないまま買収してしまうと、結果的に「高値づかみ」したことになり、M&Aの失敗に近づきます。

一方で、M&A価格は安ければ安いほど買い手の成功(投資回収)確率が上がりますので、価格交渉の材料探しという点でもデューデリジェンスを活用できます。

4.資金繰りの特色と必要手元資金の把握

M&A対象会社を引き継ぐ際に、その会社がどのように資金を回しているかは必ず知っておかなければ、あっという間に資金ショートを起こしてしまいます。M&A直後は退職金や借入返済、追加投資が生じることがあり、どの程度キャッシュを入れなければならないかを知るためには必須の情報です。

また、中小企業では、キャッシュの流れを追っていけば、その会社の鼓動が見えてきます。資金繰りの分析から粉飾決算が発見されることもありますので、デューデリジェンスでは非常に重要な調査項目でもあります。

5.キーパーソンの給与や残業状況等、人員に関する調査

M&Aでの最難関はヒトの問題であり、給与や労働時間は必ず知っておくべき問題です。実際にM&Aを成功させるためには、退職給付引当金の残高も大切ですが、想定外の退職者が出ないようにするためには何をすべきかに知恵を絞るほうが遥かに重要なのです。

特にビジネスの中心となるキーパーソンを特定し、その人物が辞めないようにするにはどうすべきかを徹底的に調べていきます。

6.税務否認リスクの調査

過去や現在の取引と会計処理、税務調整の有無を調べ、余計な税務リスクを追っていないかどうかを確認していきます。過去の特徴的な取引だけでなく、日常的な収益・費用の処理もリスキーな場合があるので要注意です。

7.経理や財務の管理体制の調査

経理や財務がどのような管理体制で回っているのかを調査します。

ある意味、これは帳簿の内容よりずっと重要なことです。買い手はM&A直後に不正が生じないように短期間でチェック体制を再構築しなければならず、従来の管理体制を知っているかいないかで初動が大きく変わります。

特に財務業務の混乱は、ビジネス全般に大混乱をもたらしかねないので、M&A成立前にしっかりと調査する必要があるのです。

8.M&A後に修正すべき会計処理のチェック

これは主に買い手が上場会社の場合に重要になることです。

中小企業では、引当金や資産除去債務、減損会計、そして税効果会計など、高度な会計処理を実施している会社は極めて少数です。M&A直後はPMIで忙殺されるため、これらの確認を1から始めるのは困難ですし、それによってのれんの額が大幅に変化すると、買い手企業グループ全体の損益計画にも影響しかねません。

そのため、M&A前からきちんと調査し、後で大きな手間や計算狂いのないようにしておくことは重要です。

財務デューデリジェンスの具体的な作業・手続

では、財務デューデリジェンスではどのような作業・手続を踏んで、上記のような情報を調査・収集していくのでしょうか?

こちらも「本件のM&Aの成功にはどんな情報が必要か?」に応じて臨機応変に選択されるものですが、たとえば以下のような手続が選択されます。

- 販売分析データの集計と特徴の把握・原因調査

- 期間損益推移の理由のヒアリングと裏取り

- 経営者やキーパーソンへのインタビュー

- 総勘定元帳の通査による取引の把握

- 預金の通帳との突合と資金の流れの把握

- 契約書の閲覧による特殊契約の確認

- 各B/S科目残高の証憑(証明資料)との突合

個々の作業としては会計監査とも重複することが多い一方、会計監査では必ず行わなければならない「残高確認状の送付」や「在庫棚卸」は、時間とコストがかかるため通常行いません。

デューデリジェンスは会計監査の簡易版ではない!

上述のとおり、会計監査と重複する作業を実施し、時間とコストに応じて一部手続を省略しているように見えることから、デューデリジェンスを受託している公認会計士ですら「財務デューデリジェンスは会計監査の簡易版」と考えている人が少なくありません。

しかし、「会計情報の適正性を一定レベルで保証する会計監査」と「M&Aの成功に必要な情報を調査・収集するデューデリジェンス」が、本質的に同じ作業・手続をすればいいはずがありません。

会計情報の適正性のチェックが監査ほど求められていないのは、それ以外の部分で監査以上に調査・分析すべきだからです。これが会計監査と混同している公認会計士や監査法人に依頼するとスカスカなデューデリジェンスレポートが出てくる理由です。

デューデリジェンスの作業はすべてオーダーメイド

上記で列挙した財務デューデリジェンスの作業・手続は、いずれも「よく行われるもの」であって、必須のものではありません。M&A対象会社の特殊性と、買い手企業がM&Aに何を求めているかによって、オーダーメイドで実施作業を組み立てていきます(とはいえ、預金通帳との突合など、絶対に行うべき作業はありますが)。

デューデリジェンスを会計監査の簡易版と思っている人は、監査レベルで実施すべき作業から「引き算」でデューデリジェンス手続を組み立てがちです。実際には、相当量の「足し算」が必要であることもデューデリジェンスの大きな特徴と言えるでしょう。

財務デューデリジェンスは誰に依頼するべきか?

では、そのような財務デューデリジェンスは誰に依頼すべきでしょうか。少々私個人の経験に依存した意見になってしまいますが、ご参考までに私見を述べさせていただきます。

資格の有無は関係ないのだが・・・

会計監査とは異なり、財務デューデリジェンスに必要な資格はありません。間違いなく、M&A関係の経験が浅い公認会計士より、経験豊富な無資格者のほうが、ちゃんとしたデューデリジェンスレポートを提出してくれます。

しかし社会の偏見もあって、そのような無資格の方がデューデリジェンス専業の会社をやっていけることはほとんどなく、公認会計士が資格の信用でデューデリジェンスを受託し、無資格の方の力を借りているのが現状です。そのため、やはり公認会計士や彼らの作ったコンサルティング会社から選択することが現実的と言えるでしょう。

相見積りと同時に質問を投げてみよう

本当のM&Aに精通した公認会計士は決して多くなく、M&Aにおけるデューデリジェンスの重要性を理解していない買い手企業が深く考えずに「会計監査の簡易版としてのデューデリジェンス」を依頼しているため、その程度のデューデリジェンスしかできない公認会計士が「デューデリジェンスの経験豊富ですよ」と宣伝しています。実際私の周りにもそのような宣伝をしている方は多いですが、その実力はピンキリです(むしろ、仕事が欲しい独立会計士は「とりあえずデューデリジェンスはできます」的なことは営業トークとして言うものです)。

そのため、デューデリジェンスを依頼するときはぜひ相見積りを取り、比較するようにしましょう。その際、必ず「デューデリジェンスって何のためにやるべきなんですか?」と訊いてみてください。

上述したような頼りがいのある回答が返ってくるか、それとも会計監査と混同したような回答が返ってくるか、それによってある程度の優劣は判定できるはずです。

M&Aの成功をしっかり共有すること!

なお、M&Aの前に、必ず「どんなM&Aをしたいのか?」「何のために対象会社を買いたいのか?」を伝え、どのような情報を調査すべきかを話し合いましょう。デューデリジェンスはM&Aの成功のために行うものですので、クライアントがどのような成功を思い描いているかがわからないと、受託者側でも対応のしようがありません。

もっとも、デューデリジェンスというものをきちんと理解している人なら、キックオフミーティングで受託者側からきちんと確認してくれます。もしいつまでも訊いてこない相手であれば、会計監査と混同しているクチかもしれません。

おわりに.デューデリジェンスはM&A成功のカナメ!

今回は、財務デューデリジェンスと会計監査の違いについてご紹介しました。

M&Aを成功させるためには、必要な情報を徹底的に調査、分析、収集することが不可欠であり、デューデリジェンスはそのための最大にして最後のチャンスです。デューデリジェンスこそM&Aの成功のカナメと言って間違いありません。

その点、会計監査と混同しているような人に財務デューデリジェンスを委託してしまうと、M&Aの成功は大きく遠のいてしまいます。単に資格に騙されるのではなく、本当にわかっている人かどうかを確認してから依頼しましょう。

日本語が含まれない投稿は無視されますのでご注意ください。(スパム対策)