経営者である以上、税金に注意し、節税を検討することは当然ですし、経営者の義務であるともいえます。世の中に少なからずある節税策の中でも、合併は極めて大きな節税につながることがあります。

今回は、どのような仕組みで節税が図れるのか、実行する際に注意すべきことは何かについて、経営者が最低限知っておくべき基礎知識をご説明します。失敗すると却って大損しますので、税理士としっかりディスカッションできるようにしておきましょう。

合併による節税法①:合算計算による節税

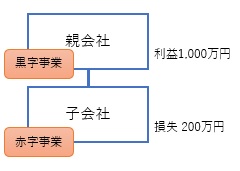

毎期1000万円の利益を上げている親会社と、200万円の赤字を計上している子会社を例として考えます。

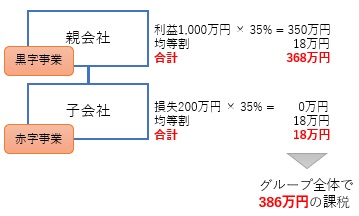

合併しない場合の税金

法人税等の税率を35%、均等割を両社18万円とすると、親会社では1000万円×35%+18万円=368万円の税金が発生します。一方子会社は赤字なので税金は均等割18万円のみが発生しません。グループの税金合計額は毎期386万円です。

合併した場合の税金

一方、両社を合併させ、「合併後の利益は単純合算で800万円、税率や均等割の変更はなし」と仮定するとどうでしょうか。税金は800万円×35%+18万円=298万円となり、合併前と比べて毎期の税金が88万円も少なくなりました。

節税できる理由

なぜこれほどの合併ができたのか、理由は以下の2点です。

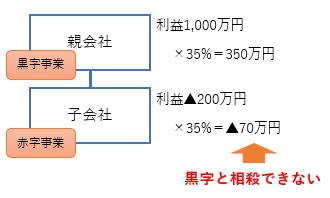

節税の理由①:損益の相殺

合併前の子会社は赤字だったため、税金はゼロでした。通常の申告では会社ごとに利益総額を計算し、赤字の場合は赤字額を翌期に繰り越せますが、税金が減るわけではありません。

この点、合併によって十分な黒字と相殺できれば、黒字事業の税金が減ることになり、赤字を有効活用することができます。

このようなケースで、「連結納税」という制度を使うと、合併しなくてもグループ会社の黒字と赤字をある程度相殺できます。やや使いづらい制度ですが、連結納税も選択肢に入れていきましょう。

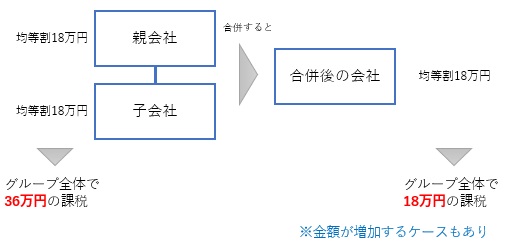

節税の理由②:均等割単位の減少

均等割は会社ごとに、会社規模に応じて一定額課されます。つまり、会社の頭数が減るほど、グループ全体の総額は減少します。

ただし、均等割の計算は「資本金等の額」と「従業者数」に応じて段階的に変化します。合併によってこれらの数値が大幅に増加した場合は均等割が増額することもあります。

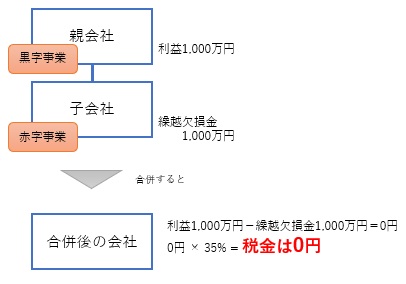

合併による節税法②:繰越欠損金の取り込み

合併によって大きな節税効果が得られるもうひとつの理由が、赤字会社が持っている繰越欠損金(過去の累計赤字)を取り込めることがあるということです。

子会社が年間200万円の赤字を出し続けていると、5年間で1000万円の繰越欠損金が溜まります。ここで合併すると、最大1000万円の利益圧縮が可能になるのです。

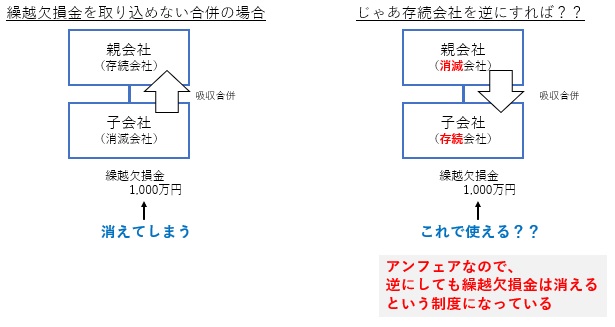

ただし、繰越欠損金の取り込みには厳格な要件が課されており、合併の仕方によっては繰越欠損金がすべて消滅することもあります。この点が難しいところです。

合併で取り込める繰越欠損金、消滅する繰越欠損金

グループ内で作った繰越欠損金は、取り込めることが多いです。一方、グループ外から買った会社が持っていた繰越欠損金は、なかなか取り込めず、合併によって消滅してしまうことが多いです。

もっとも、そうでないケースも結構あるので、必ず組織再編に詳しい専門の税理士に確認しましょう。

合併によって取り込める繰越欠損金と消滅する繰越欠損金については、提携サイト「組織再編税制とらの巻」の「繰越欠損金の引継制限」で詳しく解説されています。素人判断は禁物ですが、興味がある方は目を通してみるといいでしょう。

合併で節税するときの留意点

以上のように合併により節税できるケースは多くあります。

しかし、合併によって常に税金が安くなるとは限りません。以下のような落し穴もありますので、事前にしっかりデューディリジェンス(計算・調査)することが大切です。

合併の落し穴①:減税措置の縮小

会社の規模が大きくなることで今まで使えていた減税措置が使えなくなったり、縮小されてしまうこともあります。

税制は小さな会社ほど有利になることが多く、そのような制度がフル活用できるとは限りません。

合併の落し穴②:繰越欠損金・資産譲渡損の制限規定

繰越欠損金の取り込みに厳格な要件が課されているのは上述のとおりですが、それ以外にも、一部「アンフェア」とされる損失計上に対しても取り込めないという制度になっています。

たとえば、繰越欠損金が使えなくなってしまう例は、消滅会社の繰越欠損金だけでなく、存続会社の繰越欠損金も対象になります。これは、そうしておかないと、存続する会社を不自然に入れ替えることで制限規定を回避できてしまうからです。

そのような趣旨で定められた存続会社の繰越欠損金利用制限規定ですが、「アンフェア」な目的がまったくなくても漏れなく制限は受けてしまいます。組織再編に不慣れな税理士が、まさかそんな規定があると思わず、うっかり事故を起こす事例が非常に多い制度となっています。

存続会社の繰越欠損金が使えなくなる制度と同様に、合併後の損失計上が制限される制度(特定資産の譲渡等損失制限)も見落とされがちです。これらは「組織再編税制とらの巻」の「繰越欠損金の利用制限」と「特定資産譲渡等損失」で詳しく解説されています。

合併の落し穴③:なんだかんだでコストがかかる

合併はタダではできません。行政コストも含め、それなりに費用がかかります。(合併のコストに関しては「必見!会社合併の成功率を下げずに費用を安くする節約法」をご覧ください)

さらに、会社経営は単純な足し算ではありません。組織が統合されることによって業務効率化ができることもあれば、統合がうまく行かずに無用なコストがかさむこともあります。

どのような費用が発生し、どのような費用が削減できるのか、事前にしっかり損益をシミュレーションし、税も含めたトータルコストで判断しましょう。

事前のデューディリジェンスが不可欠!

合併には上記のような落し穴があり、合併のデメリットがメリットを上回ることもあります。とはいえ、合併で実現できる節税効果も無視することはできません。

重要なのは、合併前にしっかりとデューディリジェンスを行い、大きなメリットとデメリットを洗い出すことです。目先の節税効果に飛びつくのではなく、大局を見渡してしっかりと判断しましょう。

本稿でよく触れたデューディリジェンスとは、合併前の調査のことです。詳しくは「合併成功に不可欠なデューディリジェンスのポイント」をご覧ください。

存続会社が繰越欠損金1000万を持っていて、消滅会社が黒字1000万の場合は、欠損金を使って益金を消せますか?

コメントありがとうございます。確認が遅くなり申し訳ございません。

繰越欠損金を使えるか否かは細かい要件があるため一概にはお答えしかねます。

ただ、基本的には存続と消滅を入れ替えただけでは使用可否が変わるものではありません。